BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD+0.38%

XRP/HKD+0.38%近期,香港證監會最終定稿《適用于虛擬資產交易平臺營運者的指引》(下稱《指引》)、且于2023年6月1日《指引》生效后開始正式接受虛擬資產交易平臺牌照申請。我們認為《指引》落地標志著香港特區虛擬資產監管框架進一步完善,長期看或有望助力香港Web3生態穩步發展。

摘要

新監管框架及細則出臺,推動行業可持續、負責任地發展。2017年以來,香港特區逐步延伸虛擬資產監管范圍并持續探索合適的監管規則,而我們認為《指引》生效標志著香港特區進一步完善了虛擬資產監管框架,一方面遵循“相同業務、相同風險、相同規則”原則,依照《證券及期貨條例》及《打擊洗錢條例》分別建立了針對證券型及非證券型虛擬資產的雙重發牌制度、并強制要求平臺持牌經營,另一方面則從合格投資者界定標準、虛擬資產納入準則、資產托管方式及保險賠償力度等多個方面明確了監管細則并加強了對投資者的保護力度。我們認為這將有效降低潛在金融風險及損失,并推動行業可持續、負責任地發展。

兼顧合理包容創新與確保金融穩定,或將迎來更多“合規”交易所。我們觀察到,香港證監會在最終定稿《指引》前已充分考慮業內人士及公眾意見,著力平衡行業發展需求與監管合規要求,以求兼顧創新與穩定。其中,香港證監會明確允許零售投資者交易部分大型虛擬資產、同意適度降低監管合規成本、并設立牌照申請過渡期,同時持續強調交易平臺應遵守一系列投資者保障措施,包括加強客戶資產保護、優化資產準入及信息披露、禁止從事自營交易及借貸服務等。我們認為這或在有效保護投資者的前提下,提升虛擬資產平臺持牌積極性,并有望推動行業積極擁抱監管。

綠地集團旗下子公司擬申請香港虛擬資產交易牌照:金色財經報道,從綠地金創獲悉,該公司正計劃申請在香港交易虛擬資產的牌照。綠地金創是綠地控股集團旗下子公司。據悉,綠地金創將成立一家新公司專注于虛擬資產交易,并將向香港證券及期貨事務監察委員會提交申請。如果獲得批準,將致力于推出交易加密貨幣、NFT以及與碳排放相關的產品。所有計劃都需獲得香港證券及期貨事務監察委員會的批準。[2023/5/17 15:08:30]

發揮國際金融中心優勢、打造具有全球競爭力的產業環境,或將成為香港Web3生態發展新起點。2H22以來,伴隨虛擬資產行業風險事件發生,全球虛擬資產監管環境持續收緊,而與此同時,我們觀察到香港特區在保障金融體系穩定及有效保護投資者基礎之上,積極發揮國際金融中心優勢、陸續推出利好政策、不斷探索創新應用,從政府、產業、人才等多維度出發,打造具有全球競爭力的產業環境。長期看,我們認為香港特區有望基于日益完善的監管框架、逐漸清晰的監管方向,與全球業界人士攜手推動虛擬資產及底層區塊鏈技術應用的穩健發展,而此次監管新規落地也有望成為香港Web3.0生態繁榮發展的新起點。

風險

監管環境不確定性,虛擬資產行業前景不確定性,技術發展不及預期。

正文

香港虛擬資產監管新規生效:香港Web3.0生態發展新起點

2022年下半年以來,香港特區面向Web3生態陸續推出利好政策及不斷探索創新應用,同時,香港證監會等監管機構積極完善虛擬資產監管框架,其中《指引》等虛擬資產監管新規于2023年6月1日起正式生效,我們認為這或有望成為香港Web3生態繁榮發展的新起點。

香港虛擬資產管理公司Artifact Labs將推出泰坦尼克號NFT和“Titanic DAO”:2月22日消息,香港證監會批準的虛擬資產管理公司Artifact Labs宣布與皇家郵輪泰坦尼克號公司的法律事務子公司RMS泰坦尼克公司(RMS Titanic,Inc.)達成合作,將基于泰坦尼克號回收的大約5,500件實物文物推出NFT系列,此外Artifact Labs 還將推出“泰坦尼克號DAO”,通過社區治理管理未來泰坦尼克號遺址潛水探險、教育計劃開發、數字內容和紀錄片、研究計劃的提案。

Artifact Labs是一個多鏈NFT生態系統,由《南華早報》剝離了其基于區塊鏈的NFT業務而成立,主要幫助將包括學校和博物館在內的組織將財產變成數字藏品。[2023/2/22 12:22:13]

新法規填補非證券型虛擬資產監管空白,構建全面平衡的監管框架

此前,香港虛擬資產交易適用的監管框架主要為香港證監會于2017年發布的《證券期貨條例》以及2019年發布的《立場書:監管虛擬資產交易平臺》,其中,監管機構僅針對提供證券型虛擬資產交易服務的中心化平臺提出監管要求、并將持牌虛擬資產交易平臺納入監管沙盒。

具體來看,有意提供證券型虛擬資產交易服務的平臺可申領1號牌照(證券交易)與7號牌照(提供自動化交易服務),但截至2023年5月31日,虛擬資產行業持牌機構數量有限、僅有兩家交易平臺(BC科技集團旗下的OSL Digital Securities Limited和HashKey Group旗下的HashKey Pro)持牌運營。

分析 | 彭博社:香港虛擬銀行新貴或給匯豐銀行帶來競爭壓力:4月30日,彭博社發文稱,匯豐銀行花了150年時間圍繞香港建造了一座金融堡壘,然而該銀行巨頭目前亦面臨著來自由渣打銀行和眾安保險支持成立的新貴們的競爭壓力。據此前消息,香港金管局向眾安虛擬金融等四家機構頒發了虛擬銀行牌照,而匯豐銀行無疑會成為這些機構的競爭目標。對此,匯豐銀行一位發言人在電子郵件中回應說,匯豐已經在香港提供數字服務,并設有分支機構,因此客戶可以使用任何他們偏好的渠道處理業務,其中包括通過區塊鏈技術進行交易。同時,匯豐的PayMe移動錢包現在已經擁有150多萬用戶。[2019/4/30]

而自2023年6月1日起生效的《打擊洗錢條例》明確了提供非證券型虛擬資產的交易平臺同樣受香港證監會監管、且需持牌運營,填補了對非證券型虛擬資產的監管空白。

同時,同期生效的《指引》則進一步確立了虛擬資產服務提供商發牌制度(VASP制度),要求所有在香港經營業務或向香港投資者提供服務的中心化虛擬資產交易平臺需向香港證監會申請牌照并持牌運營,其中,香港證監會將根據《證券及期貨條例》以及《打擊洗錢條例》分別對證券型虛擬資產、非證券型虛擬資產交易服務進行監管并發放雙重牌照。

此外,我們認為《指引》兼顧創新與穩定、著力平衡監管合規要求與行業發展需要,有望推動行業可持續、負責任地發展。其中,香港證監會行政總裁梁鳳儀表示,《指引》將如何保護投資者放在首要位置,并對穩妥保護資產、分隔客戶資產、避免利益沖突等作出了監管。

聲音 | 林鄭月娥:首批香港虛擬銀行牌照會在第一季度落地:今日,在香港特別行政區政府、香港貿發局主辦的亞洲金融論壇上,香港特別行政區行政長官林鄭月娥表示:“我們也會建立起一些虛擬銀行的交易機制,而香港本地銀行也將會獲得第一批虛擬銀行牌照,馬上就會在第一季度落地實施,它將會促進和激發更多的創業激情和價值。”(新京報)[2019/1/14]

而對比2023年2月20日的《咨詢文件》,香港證監會在5月23日發布的《有關適用于獲證券及期貨事務監察委員會發牌的虛擬資產交易平臺營運者的建議監管規定的咨詢總結》(下稱《總結》)中進一步明確允許零售投資者交易部分大型虛擬資產,并同意適度降低監管合規成本、設立牌照申請過渡期,以解決行業合規化轉型中的阻礙。

整體看,我們認為,《指引》有望在有效保護投資者的前提下,推動香港虛擬資產行業及Web3生態穩健發展,長遠看或有望進一步鞏固香港國際金融中心地位。

圖表:新舊法規對比

資料來源:香港證監會,中金公司研究部

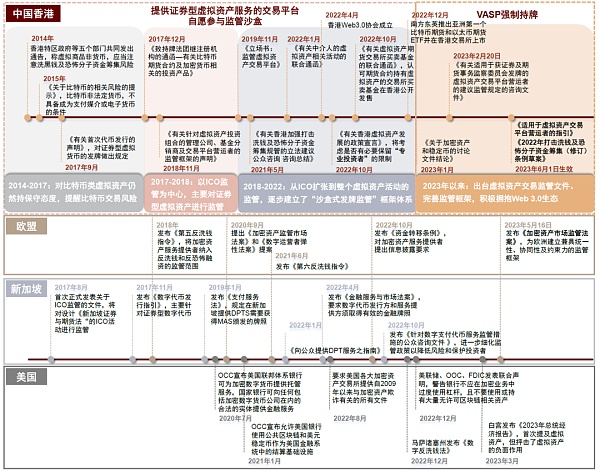

海外虛擬資產主要市場監管趨嚴且監管框架仍有待完善,中國香港或已走在國際前列

自2022年下半年以來,伴隨虛擬資產行業風險事件頻發,全球虛擬資產監管環境持續收緊。與此同時,我們觀察到中國香港在有效保障金融體系穩定及保護投資者的前提下,積極發揮國際金融中心優勢、不斷完善監管框架。伴隨《指引》生效,我們認為中國香港虛擬資產監管或已走在國際前列。

聲音 | 香港虛擬貨幣監管被曝不清晰 業界呼吁跨部門合作規管:據香港東方日報報道,香港監管機構強調將虛擬貨幣列入虛擬商品進行監管,但提醒銀行要注意打擊洗錢及恐怖分子資金涉及籌資風險,證監會還曾以可能構成“集體投資計劃”為由,叫停了一宗ICO。有信息科技界坦言,當局對虛擬貨幣監管必須有更明確的立場。

香港信息科技商會榮譽會長方保僑對此表示,香港監管機構在虛擬貨幣的態度曖昧,政府一方面提醒市民虛擬貨幣是涉及高風險的投資活動,但沒有向市民解釋清楚虛擬貨幣的市場定位,令投資者無所適從。[2018/9/10]

(1)美國:尚未形成統一協調的監管框架,且政策有收緊趨勢。受2022年虛擬資產風險事件影響,美國監管機構逐漸強化對虛擬資產的監管力度。

其中,SEC多次對Coinbase、Kraken等虛擬資產交易平臺進行起訴及(/或)罰款、并于2月提出虛擬資產托管新規提案,進一步提高了虛擬資產托管門檻;此外,美聯儲、美國貨幣監理署同聯邦存款保險公司于2023年1月發表聯合聲明,警告銀行不應在虛擬資產業務中過度使用杠桿、且不應使用或持有大量相關風險資產。

(2)新加坡:陸續出臺相關監管規則,強調持牌經營且不建議公眾參與。新加坡對虛擬資產按細分屬性進行分類監管,具體包括證券型、支付型和實用型虛擬資產。整體上,自2022年以來,新加坡逐步完善虛擬資產監管規則,整體監管環境也有所趨嚴。

其中,相關監管機構于2022年1月發布的《向公眾提供DPT服務之指南》(DPT即數字支付代幣服務,digital payment token service)中指出數字支付代幣具有高風險性、不適合公眾參與、且限制DPT服務商宣傳口徑;同年4月發布的《金融服務與市場法案》也提出了虛擬資產發行及服務方需持牌經營。

(3)歐盟:近期推出監管法案、但監管框架仍有空白。2023年5月16日,歐盟理事會通過《加密資產市場監管法案》、最早將于2024年5月生效,具體來看,該法案著重強調對穩定幣的監管,對證券型虛擬資產、央行數字貨幣及去中心化金融服務等并未提出具體監管要求。我們認為與中國香港相比,歐盟虛擬資產監管框架仍有進一步完善的空間。

(4)中國香港:建立全面平衡的監管框架,積極擁抱Web3.0創新生態。自2017年以來,香港特區逐步延伸虛擬資產監管范圍并持續探索合適的監管規則。而伴隨《指引》于2023年6月1日起開始生效,我們認為與其他海外主要市場相比,中國香港已建立了較為全面平衡的監管框架,并為全球虛擬資產及Web3.0產業提供了明確清晰的監管導向。

圖表:海外部分國家及地區虛擬資產監管政策發展時間線

資料來源:香港證監會,新加坡金融管理局,美國貨幣監理署,美國眾議院,美聯儲,美國聯邦存款保險公司,歐盟委員會,中金公司研究部

打造具有全球競爭力的產業環境,監管新規生效或有望成為中國香港Web3.0生態繁榮發展的新起點

2023年以來,中國香港陸續推出利好政策,從資金、產業、人才等多維度出發積極擁抱Web3.0生態。

具體來看,2023年初,中國香港在《財政預算案》中提出推動Web3.0發展并向數碼港提供財政補貼以加速推動中國香港Web3.0生態圈發展;此后,中國香港陸續推出“高端人才通”計劃、成立中國香港Web3.0協會并相關產業基金,從人才、企業、投資多個方面積極引進Web3。

此外,2023年4月,中國香港特首李家超出席香港Web3.0協會成立典禮并發表致辭,表明對虛擬資產創新持開放態度、通過為市場提供適切的監管讓中國香港成為虛擬資產企業的最佳立足點,向從業者傳遞積極信號。

同時,我們觀察到,此次監管新規生效之前,中國香港虛擬資產行業及Web3.0生態已有一定發展基礎。其中:1)在資金通道方面,據財新網報道,此前已持有證券型虛擬資產牌照的數字資產服務提供商HashKey Group已與眾安銀行、交通銀行(香港)建立了合作關系;2)在產品創新方面,亞洲首批虛擬資產ETF也與2022年12月16日落地中國香港;3)在生態建設及合作方面,此前已有大型企業在中國香港布局Web3.0生態,例如中國移動于2022年11月宣布在中國香港開發元宇宙數字空間及發展NFT市場。

展望未來,伴隨監管環境日益清晰、疊加政策利好,我們認為中國香港有望打造具有全球競爭力的產業環境,而此次監管新規生效或將成為中國香港Web3.0繁榮發展的新起點。

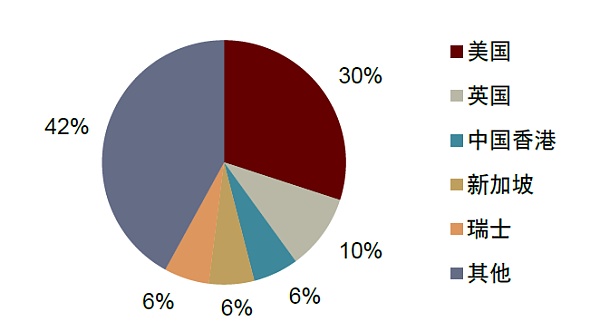

圖表:各國家及地區加密對沖基金經理數量分布(2021年),其中中國香港占比約6%

資料來源:普華永道《2022年第四屆全球加密對沖基金年度報告》,中金公司研究部

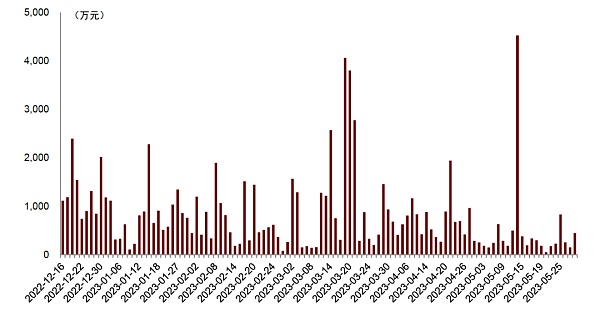

圖表:2022年12月16日至2023年5月31日期間,中國香港虛擬資產ETF合計日均成交額超800萬元

資料來源:Wind,中金公司研究部

本文摘自:2023年6月1日已經發布的《香港虛擬資產監管新規生效:香港Web3.0生態發展新起點》

區塊律動BlockBeats

曼昆區塊鏈法律

Foresight News

GWEI Research

吳說區塊鏈

西柚yoga

ETH中文

金色早8點

金色財經 子木

ABCDE

0xAyA

DeFi數據 1、DeFi代幣總市值:476.89億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量35.

1900/1/1 0:00:00無人能夠預料,由主流金融機構申請比特幣現貨 ETF 帶動的這輪行情,最終受益最大的是比特幣分叉項目——BCH(比特幣現金).

1900/1/1 0:00:00在剛結束的黑山 EDCON 活動中,「DeBox 事件」算是最出圈的話題之一。其團隊成員在黑山 Zuzalu 遇見了 Vitalik,并與其合影,一時間為 DeBox 引來大量關注度.

1900/1/1 0:00:00作者:Leo,區塊律動BlockBeatsGMX 可謂是 Arbitrum 上最成功的 DEX 之一,回到之前交互 ARB 的時候,GMX 是 ARB 空投獲得者比較重要交互的 DEX.

1900/1/1 0:00:00撰文:0xmin 翻譯:深潮TechFlow7月4日,Gemini 聯合創始人 Cameron Winklevoss 發布致 DCG 創始人兼首席執行官 Barry Silbert 的公開信.

1900/1/1 0:00:00作者: Jeff@Foresight VenturesDefi 的出現打開了一條直通 Asgard 的彩虹橋,在那里流動性得到了充分的釋放.

1900/1/1 0:00:00