BTC/HKD+7.1%

BTC/HKD+7.1% ETH/HKD+11.96%

ETH/HKD+11.96% LTC/HKD+6.38%

LTC/HKD+6.38% ADA/HKD+11.39%

ADA/HKD+11.39% SOL/HKD+11.8%

SOL/HKD+11.8% XRP/HKD+12.32%

XRP/HKD+12.32%金色財經記者 Jessy

近日,Curve CEO的抵押CRV套現的行為頻頻遭受質疑。

事情的起因是SEC監管使加密市場陷入了持續的低流動性,CRV的價格持續下跌,在一周內下跌超過23%。而此前,Curve的創始人Michael Egorov被爆出將2.88億枚CRV代幣(該筆CRV約占流通中CRV的33%)作為抵押品,在Aave上借入約6300萬美元的USDT,似乎是為了避免這筆穩定幣貸款被清算的風險,在上上周六CRV大幅下跌超過17%之后,Michael Egorov將 3800 萬個CRV存入了去中心化借貸平臺 Aave,用以穩定住CRV的價格。

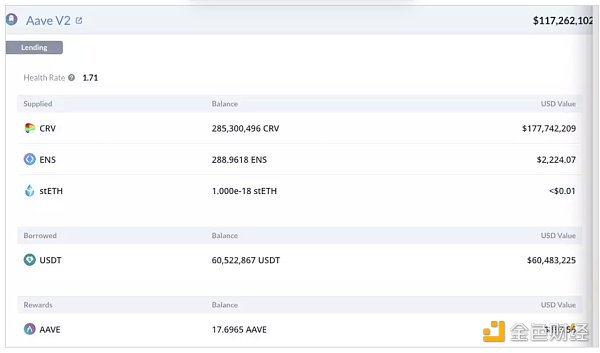

DefiLlama數據顯示,在Aave v2的CRV市場,如果CRV價格跌至0.372美元,這筆借貸行為中2.888億枚CRV將面臨清算風險,但是在Michael Egorov的強力護盤之下,6月19日,其健康系數已經恢復到了1.72。

實際上,Michael Egorov在AAVE上抵押的2.88億枚CRV他在借貸協議上抵押CRV借貸穩定幣的一部分。據鏈上數據顯示,在包括Aave在內的四個借貸協議上,Michael Egorov均有CRV的抵押貸款,目前Michael Egorov 共抵押了2.69 億美元的CRV,借出了1.003 億美元的穩定幣。

Curve創始人通過OTC賣出750萬CRV,目前持有8260萬美元的貸款:金色財經報道,Lookonchain監測數據顯示,Curve創始人Michael Egorov剛剛通過OTC又賣出了750 萬CRV,并在Aave上償還了300萬美元 USDT。他目前持有8260萬美元的貸款,分別為:Aave上 5124萬 USDT;Abracadabra上 1200萬 MIM;Fraxlend 上 919萬 FRAX;Inverse 940萬 DOLA;Silo上有 74萬 XAI。[2023/8/3 16:14:40]

用戶留下了許多疑問:Michael Egorov為何會手握如此多的CRV?他借出的穩定幣用來干什么了?創始人的大額套現行為會對協議有何影響?其行為是否應該被監管以及如何監管?

瘋狂的大額借貸

根據鏈上數據顯示,截至6月19日發稿前,已知的Michael Egorov 的在各DeFi 協議的倉位如下:

在Aave抵押近1.77 億美元CRV,借出6048萬USDT(此比貸款在這幾天已經陸續還款了一部分,最早時抵押數額為2.88億枚CRV,現在為2.85億枚);

Curve的創始人目前償還了463萬USDT:金色財經報道,據Lookonchain監測,在Curve遭黑客攻擊后,Curve創始人償還了463萬USDT,并在Aave上存入了1600萬枚CRV(約合1012萬美元)。他目前在Aave上有2.93億枚CRV抵押品和5968萬USDT債務,健康率為1.69。[2023/7/31 16:08:48]

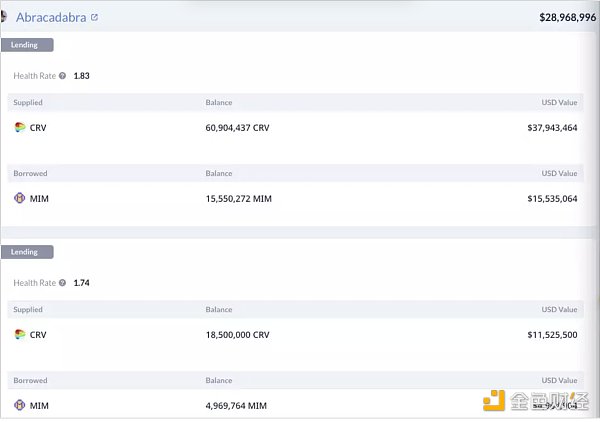

在Abracadabra抵押4976萬美元CRV,借出2045萬美元MIM;

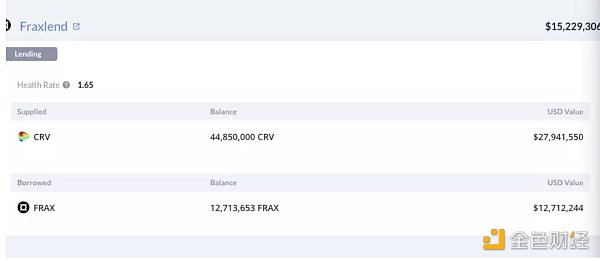

在Fraxlend抵押2794萬美元CRV,借出約1271 萬美元FRAX;

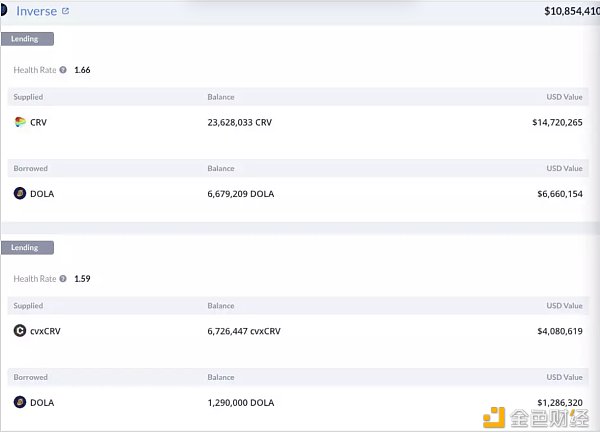

在Inverse Finance抵押1472 萬美元CRV,借出666萬DOLA。

目前他總共抵押了2.69億美元的CRV,借出了1.003億美元的穩定幣。這些抵押借貸的CRV總計4.33億枚,而CRV的流通總量約為8.53億。也就是說,Michael Egorov曾手握流通中超50%的CRV量。

Curve上線Kava Network:9月8日消息,Kava Network在社交媒體上表示,Curve已正式上線Kava Network。[2022/9/8 13:17:40]

在最初的代幣分配機制設置上,CRV會把62%的代幣分配給流動性提供者,30%分配給股東(團隊和投資者)。Michael Egorov大致也正是通過早期去提供流動性以及作為團隊創始人得到了大量的CRV,目前每天Michael Egorov的錢包內仍舊會收到大量的質押獎勵。

這些大額的抵押,在市場流動性下降,CRV暴跌之下,引發了對于清算到來的恐慌。清算本身是不可怕的,可怕的是清算帶來的連環效應。在Defi的借貸中,因為虛擬貨幣的價格波動大,所以一般都是通過超額抵押借貸另一種虛擬貨幣。而當抵押的虛擬貨幣大幅下跌時,對于借貸人來說其實就沒有了還款的動力(因為其借出的另一種虛擬貨幣尤其是穩定幣的價格就高于了借貸抵押資產),這時對于池子來說,就出現了一筆壞賬,就像傳統金融一樣需要拍賣抵押資產來抵賬一樣,在Defi中,由清算人來買入這些抵押的資產。

DeFi 上的清算是按照市價清算,可以理解為一旦到達清算線,那么這些抵押資產將會被市價拋售,那CRV到的價格會進一步下跌,在市場流動性較差時,便會造成投資人的恐慌拋售。

比如Curve創始人Michael Egorov用占市場流通盤33%的CRV在Aave上借貸USDT的這筆最大一單貸款,根據DefiLlama數據顯示,在Aave v2的CRV市場,如果CRV價格跌至0.372美元,這筆2.85億枚的CRV大額抵押貸款將面臨清算風險。目前該筆借貸的健康系數為1.7。

Curve.Fi將支持使用Frax Finance、Basis Cash和MITH Cash部署Metapool:Curve.Fi團隊成員Charlie發布推特稱,將在Curve.Fi上啟動一個新的資產池工廠,允許任何人部署Curve Metapool,初始支持Frax Finance、Basis Cash和MITH Cash3種熱門算法穩定幣。[2021/1/15 16:13:01]

如若真被清算,那么將出現的可能就是因為該筆款項的巨大拋壓所造成人們的恐慌,會紛紛拋售CRV。為了應對這種拋售所帶來池子內資金的擠兌,Michael Egorov目前所做的事情便是存入更多的CRV來增加CRV的超額抵押率。比如在上周六CRV大幅下跌超過17%之后,Michael Egorov將 3800 萬個CRV存入了去中心化借貸平臺 Aave,用以穩定住CRV的價格。

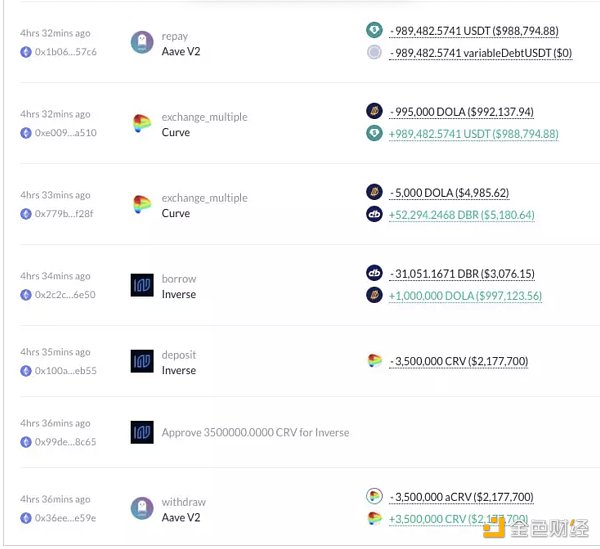

根據鏈上分析發現,Michael Egorov最近幾天在借貸市場上動作頻繁,大致是他利用自己手中的CRV,在四處借款,然后還款給Aave,防止在最大的平臺上被清算。下圖為6月17日Michael Egorov借貸還款的一部分操作。在四分鐘內,Michael Egorov先是在Aave V2中提取一定數量的CRV,然后再通過Inverse存入這筆CRV來借出一定量的DOLA,再通過Curve的換幣機制轉換將DOLA換成USDT。最后把USDT還給Aave v2。這樣一套操作下來,看似是還款了一部分的USDT到Aave v2。但是實際上他還是拿著CRV在貸款。或許正是輿論在盯著Michael Egorov在 Aave平臺上的這筆最大的貸款,所以Michael Egorov在“緊急少量”還款。

Ripple合作伙伴Currencycloud推出多幣種錢包基礎設施服務:Ripple合作伙伴Currencycloud推出了一項多幣種錢包基礎設施服務,Starling Bank、Remitr和TranSwap等公司將成為購買該服務的首批客戶。(News Logical)[2020/8/7]

套現疑云和未兌現對投資人承諾而被起訴的創始人

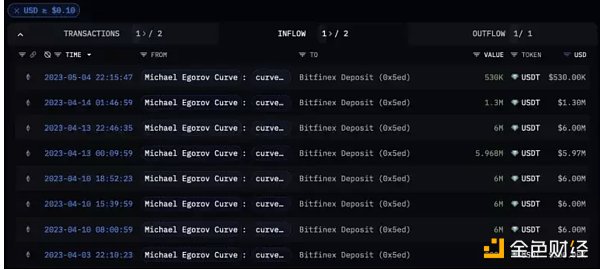

Michael Egorov拿借來的穩定幣去干什么了?根據Lookonchain 的分析顯示,Egorov 向加密貨幣交易所 Bitfinex 發送了價值 3770 萬美元的 USDT,而向做市商協議 Wintermute Trading 發送了價值 5100 萬美元的 USDC。

根據Australian Financial Review 報道,Michael Egorov 與其妻子 Anna Egorova 近日花費 4100 萬美元買下位于墨爾本的豪宅 Avon Court,一舉創下今年以來維多利亞州房產最高的成交紀錄。此外,去年 3 月,這對夫婦還以 1825 萬美元的價格買下了一座兩層五居室意大利式豪宅。

這座名為 Avon Court 維多利亞式豪宅占地 4251 平方米,共設有九間臥室、七間浴室、健身房、蒸汽浴室、兩個游泳池、一個游樂場、一個迷你足球場、一個可停放 10 個車位的地下車庫和六個廚房。

創始人Michael Egorov 一邊靠著大額抵押CRV貸出穩定幣,一邊在大筆出售USDT,這很難擺脫套現嫌疑。在傳統金融市場上,如在美國想通過股票抵押貸款,首先需要公司本身在市場上有一定穩定的交易量,貸款機構必須確保抵押的股票有足夠的流通量可以變現金抵債。當抵押的股票價值跌一定幅度(一般是30%),借貸方需要增加抵押股票的數量去補回差價。

在股票市場上,大股東的抵押股票貸款的行為,在熊市之下都會引起市場的高度恐慌, 股 價 會大 受 打 擊, 大 眾 的 驚 慌 拋 售 又將進一步挫低抵押的價值,一系列的連鎖反應將會發生。所以大股東的抵押行為被要求要及時主動披露的,以讓股民們去做出決策。

在Defi中,對于類似的行為是否可能有監管的可能嗎?相對于傳統金融,Defi因為鏈上的透明以及一系列寫成代碼的機制,相對于傳統股市中的這種行為,其實所造成的對于整個生態的影響會相對較小。

DeFi風險管理器Gauntlett曾向Aave治理社區建議,凍結Michael Egorov錢包地址貸款頭寸中的CRV代幣。 Gauntlet表示,它檢查了有關錢包的風險狀況,該錢包嚴重依賴CRV代幣作為抵押品。

而這樣的建議是否會被采納,十分考驗社區治理的能力,而就算采納了,對于Michael Egorov來說,又有多少威懾力呢?對于類似的情況發生之后,如果鏈上和社區治理目似乎沒辦法避免和解決類似Michael Egorov大額套現的問題。Michael Egorov的這一行為傷害了人們樸素的情感,人們認為作為創始人,他似乎不應該如此大額抵押套現,似乎應該對項目全情奉獻和負責。但是作為創始人,他如果是完全利用Defi設定好的機制去獲得了大量CRV,其實無可厚非。

但是對于Michael Egorov在現實世界中的違法行為,線下的法律還是可以監管的。目前,Michael Egorov本人在現實世界中,正在被三家知名加密風險投資公司 ParaFi、Framework Ventures 和 1kx 聯合起訴,指控Michael Egorov 從事欺詐行為和盜用商業機密,導致他們的重大經濟損失。

他們指控稱Michael Egorov 通過欺詐致富,將原告的資金存入了 Curve 的流動資金池,作為提供流動資金的獎勵 Michael Egorov 收到了 CRV 代幣和費用,還出售了價值數百萬美元的 CRV 代幣(原告辯稱這些代幣屬于他們)。三家 VC 表示沒有收到承諾的 Swiss Stake 股權,他們近 100 萬美元的資金從未歸還,也從未收到他們聲稱有權獲得的價值數千萬美元的 CRV。

也就是說,如若屬實,在早期他承諾給投資人的作為流動性提供者的回報并未兌現。那么他手上的一部分CRV就不是合法獲得的。

Michael Egorov在創辦Curve之前在NuCypher 任聯合創始人兼首席技術官、更早則是在 LinkedIn 從事件基礎設施建設。有物理學家的背景經驗,曾在與量子計算和密碼學密切相關的領域工作。另外,他是2003年國際物理學奧林匹克比賽的銅牌獲得者,畢業于莫斯科學研究技術學院。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

原文作者:X-explore 原文編譯:angelillu,Foresight News自 2020 年 Uniswap 開始使用空投策略獎勵早期用戶以來,空投在 Web3 中引發了巨大的熱潮.

1900/1/1 0:00:00此前,CertiK團隊于Sui區塊鏈發現了一系列拒絕服務漏洞。在這些漏洞中,一種新型且具有嚴重影響力的漏洞格外引人注目。該漏洞可導致Sui網絡節點無法處理新的交易,效果等同于整個網絡完全關閉.

1900/1/1 0:00:00作者:Jeff Wilser,CoinDesk;編譯:松雪,金色財經可憐的加密貨幣,曾經是科技界的寵兒.

1900/1/1 0:00:00作者:DeFi Made Here,加密分析師;翻譯:金色財經xiaozou2023年6月12日,Gauntlett在Aave治理社區發起提案.

1900/1/1 0:00:00何一是 1.2 萬億美元加密貨幣市場最中有影響力的人物之一,如今,她與 CZ (趙長鵬)共同創辦的幣安正在面臨諸多挑戰.

1900/1/1 0:00:00作者:Jonas@Foresight Ventures 一、何為軋空交易? 做空可以讓交易者從資產價格下跌中獲利。這是對沖現有持倉或看跌市場行情的常見方式。但是做空交易有時會蘊含很高的風險.

1900/1/1 0:00:00