BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-2.69%

LTC/HKD-2.69% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+0.97%

XRP/HKD+0.97%原文作者:MooMs, 加密 KOL 原文編譯:Felix, PANews

目前超 97% 的衍生品交易量在 CEX 上執行。而衍生品 DEX 僅占總交易量的 2.72% ,因而衍生品 DEX 的增長空間巨大,或將主導下一輪牛市。本文是有關衍生品 DEX 賽道的相關信息。

頭部項目

費用結構比較

指標比較

增長潛力

最有潛力的衍生品 DEX

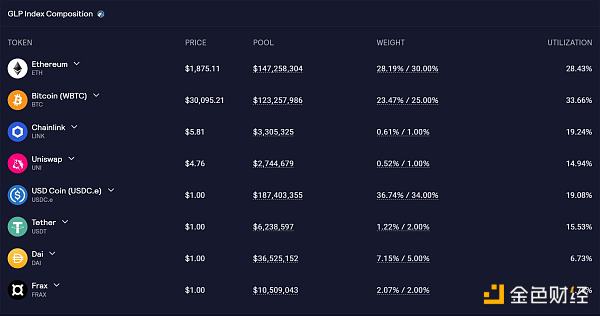

GMX 允許用戶對 GLP 池進行交易,提供零滑點的現貨和保證金交易。GLP 是 GMX 的資金池,包括 BTC、ETH、UNI、LINK 和 4 種穩定幣。該模型的巨大優勢在于其可組合性;一些協議開始創建利用 GLP 及其收益來產生額外收益的投資產品。

上線資產

加密貨幣:高達 50 倍杠桿

DeFi衍生品協議Cega完成500萬美元融資:金色財經報道,專注于期權的DeFi衍生品協議Cega完成500萬美元融資,Dragonfly Capital領投,Pantera Capital和Robot Ventures等參投。最新一輪融資使Cega迄今為止的總融資額達到930萬美元。它在去年三月籌集了430萬美元。

Cega是一種基于Solana的衍生品協議,專注于奇異期權(exoticderivative)結構化產品。Cega聯合創始人兼首席執行官Arisa Toyosaki表示,Cega的期權產品經過精心設計。Cega計劃在未來推出白標服務,為其他中心化和去中心化平臺制定戰略。[2023/3/28 13:29:43]

代幣經濟學

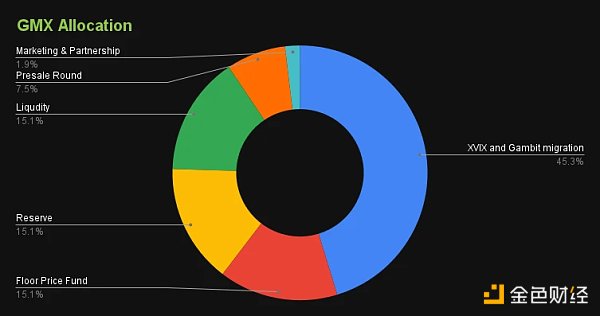

供應量: 8, 813, 076

XVIX 和 Gambit Migration: 45.3% (注:GMX 的匿名團隊曾開發過另外兩個協議 XVIX 和 Gambit)

底價基金(Floor Price Fund): 15.1%

儲備金: 15.1%

流動性: 15.1% :

預售輪次: 7.6%

營銷與合作伙伴: 1.9%

盡管該平臺僅提供四種貨幣對,但推出的 GMX V2引入了合成市場,提供多種新貨幣對,包括股票和外匯。此外,還引入隔離池和較低的費用,以提供更好的交易用戶體驗。

火幣將停止新西蘭的加密衍生品交易服務:金色財經報道,加密貨幣交易所火幣(Huobi)周二表示,將從下周開始停止向新西蘭用戶提供衍生品交易服務,這距離該國業務擴張僅幾個月。火幣將于8月23日停止向新西蘭用戶提供包括硬幣保證金期貨、硬幣保證金掉期、Tether(USDT)保證金合約、期權以及任何交易所交易產品(ETP)在內的服務。此外,Huobi的用戶協議更新,將新西蘭列為衍生品交易方面的“限制性司法管轄區”。該交易所表示,它將在確保用戶資產安全的同時,有序限制新西蘭用戶賬戶進行衍生品交易。(CoinDesk)[2022/8/16 12:29:01]

Gains 提供了一個具有多種資產類別和高杠桿的交易平臺。該平臺利用 gDAI 金庫作為交易對手,其中 DAI 的數量不斷變化。

當交易者獲勝時,他們將從金庫中收到獎金。

當交易者虧損時,他們的損失將被存入金庫。

與 GMX 類似,Gains 的模型具有高度可組合性,允許其他協議集成 gDAI,并在其上構建產品。

加密貨幣:高達 150 倍的杠桿

大宗商品:高達 150 倍/250 倍的杠桿

外匯:高達 1000 倍的杠桿

供應總量: 1 億

初始供應量: 3850 萬

衍生品交易平臺SynFutures與算法穩定幣項目Frax Finance達成合作:據官方消息,去中心化衍生品交易平臺SynFutures與去中心化穩定幣協議Frax Finance達成合作。Frax將為其在SynFutures上的穩定幣交易對帶來流動性,為SynFutures DEX用戶提供更多交易機會,并為Frax用戶提供參與和交易FRAX的新平臺。

Frax(FRAX)將作為保證金代幣添加到SynFutures V1,為SynFutures用戶提供交易挖礦機會,最初將推出基于Polygon的Matic-Frax池。[2022/3/8 13:44:26]

開發者: 5%

治理: 5%

流通量: 90%

沒有種子輪,沒有風險投資,沒有代幣鎖定。

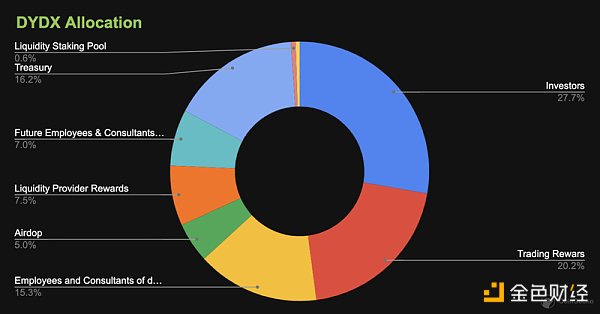

dYdX 是第一家衍生品交易平臺,提供 36 個加密貨幣對的杠桿交易(高達 20 倍)。dYdX 是唯一使用鏈下訂單簿的平臺,以犧牲去中心化為代價提高了流動性深度。不過,該團隊正在努力盡快發布v4。dYdX v4將在 Cosmos 上發布,旨在使協議完全去中心化。新版本還將引入一項備受期待的功能:收益分享。DYDX 的質押者將賺取一定比例的平臺收入。

總供應量: 10 億

投資者: 27.7%

交易獎勵: 20.2%

員工和顧問: 15.3%

BiKi平臺DeFi衍生品項目KINE,24h漲幅達54.03%:據BiKi行情數據顯示,截止今日12:50( GMT+8),平臺內DeFi衍生品項目KINE,24h漲幅達54.03%,現價7.263USDT。行情波動較大,請注意風險控制。

Kine是一種去中心化協議,可建立由定制數字資產組合支持的通用流動性池。流動獎金池使交易者可以根據可信賴的價格信息來打開和關閉衍生品頭寸,從面避免了交易對手的需要。[2021/3/15 18:45:16]

空投: 5%

流動性提供者獎勵: 7.5%

未來員工: 7.0%

財政: 16.2%

流動性質押池: 0.6%

安全質押池: 0.5%

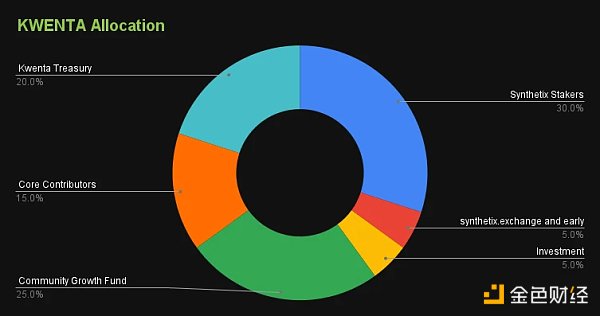

Kwenta 是一個去中心化衍生品交易平臺,在 Optimism 上提供永續期貨和期權交易。目前,該平臺提供超過 42 對加密貨幣、外匯和商品,杠桿高達 50 倍。

Kwenta 與 Synthetix 建立了合作伙伴關系,后者提供了管理流動性和直接提供 Perps 的底層協議。這種合作關系使 Kwenta 能夠專注于用戶體驗和界面設計,而 Synthetix 則專注于流動性機制。

Monex首席執行官:加密貨幣可類比當年衍生品市場:日本在線經紀公司、Coindesk的收購者Monex Group的首席執行官Oki Matsumoto發表言論稱:1980年時,衍生品的概念是令人困惑的,當時只有類似火箭科學家層次的人才能理解,監管機構也很討厭衍生品。但不久之后,監管機構就真正地接受了它們,世界上最大的學校也都開設了金融衍生品的相關課程。如今加密貨幣世界里發生的事情與上世紀80年代的衍生品市場非常相似,該領域的監管框架遲早會被調整到適應它們的發展。[2018/5/2]

與 dYdX 和 GMX 類似,Synthetix 將于 9 月發布該平臺的新版本。新版本已經開發了一年多,將提供無許可市場、全倉模式和多抵押質押等功能。

總供應量: 100 萬

Synthetix 質押者: 30%

Synthetix +早期 Kwenta 交易者: 5%

投資: 5%

社區發展基金: 25%

核心貢獻者: 15%

Kwenta Treasury: 20%

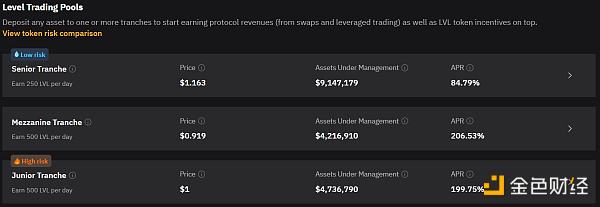

Level 于 2022 年 12 月推出,提供 BTC、ETH 和 BNB 的現貨和杠桿交易(高達 50 倍)。Level 獲得巨大關注的原因在于其“忠誠度計劃”,該計劃每天獎勵交易者 1.6 萬枚 LVL 。許多交易量和費用來自該計劃,通過三檔模式,用戶可以從其資產中賺取 85% 至 206% 的年利率。礦工可以選擇是否將資產存入風險較低的池中并賺取較少的年利率,反之亦然。

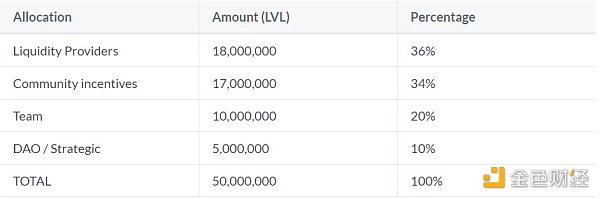

總供應量: 5000 萬

流動性提供者: 36%

社區激勵: 34%

團隊: 20%

DAO:: 10%

MUX Protocol 是部署在五條鏈上的永續 DEX,為交易者提供深度流動性和高達 100 倍的杠桿。

兩個主要特點是:

? 杠桿交易:用戶與 MUXLP 進行交易,這與 GMX 與 GLP 池采用的模式相同。

? 聚合器:選擇最合適的流動性路徑來最小化,比較各個 Perp DEX 的交易價格和流動性深度。

該協議涉及四個代幣:

MCB:協議的主要代幣

MUX:不可轉讓的代幣,通過質押 veMUX 或 MUXLP 獲得

veMUX:治理代幣

MUXLP“流動性提供商代幣

現在已經討論了六個主要協議及其關鍵特征,下面探討衍生品行業的當前格局。

交易費(開倉/平倉):dYdX 交易費用最低, 0 至 0.05% (基于交易量大小);MUX 次之,為 0.08% ;GMX 和 Level 均為 0.1% 。

資金費率:dYdX 為每 8 小時為 0.01% ;GMX 和 Level 每小時最大為 0.01% ;GNS、Kwenta 和 MUX 均為動態。

目前,dYdX 提供最佳的交易平臺,具有最高的流動性和最低的交易費用,目前在排名前 6 的 DEX 中占據 64.4% 的市場份額。然而,dYdX 的模型不允許他們像其他協議那樣列出合成產品,因此其競爭對手可以利用這一點來奪取市場份額。

如前所述,dYdX 正在努力推出一個具有收入共享機制的完全去中心化平臺,因此預計未來幾個月會有更多用戶支持它。

另一方面,GMX 目前收取的費用最高,但他們正在努力解決這個問題。然而,有趣的是,GMX 的交易量約為 dYdX 的五分之一,但產生的費用約是 dYdX 的 2 倍。

類似情況同樣出現在 Level 和 GNS 上,Level 和 GNS 的交易量相同,但 Level 產生的費用約是 GNS 的 2 倍。

根據指標,Level Finance 是最被低估的平臺。此外,Level Finance 擁有最好的代幣經濟學,LVL + LGO 動力確實非常強大。

GMX 也可以被認為被低估,因為按生成費用(年初至今)計算,它是所有 DeFi 中排名第三的協議(不考慮公鏈),按市值計算僅排名第 79 。

MUX 具有最佳的 TVL/Volume 比率,這表明資本效率很高。

GNS 和 Kwenta 是下一輪牛市的絕佳選擇,因為它們產生高收入且擁有中低市值。

最后,dYdX 是最安全的選擇,因為 dYdX 是該賽道的領導者,有頭部資本支持,而且其即將推出的新版本應該會激勵用戶持有代幣 DYDX。

下面列出在未來幾個月進入市場的頂級 DEX,這些 DEX 未來可能會占據較大的市場份額。

Lexer Markets

El Dorado Exchange

Tribe 3

nftperp.xyz

NEX_Protocol

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

昨天(6月26日),MetaTdex創始人李俊、BG Trade CEO Ali Nauman、MetaDAO創始人徐偉卓等包括一些華人深度參與的《迪拜WEB3新動向》主題論壇在迪拜硅谷數字產業.

1900/1/1 0:00:00金色財經現場報道 PeckShield創始人兼CEO蔣旭憲 :如果漏洞存在會讓代幣極其危險 :金色財經6月3日現場報道,在今天的以太坊技術及應用大會上.

1900/1/1 0:00:00作者:Joy,PANews美國證券交易委員會第一任主席約瑟夫·肯尼迪(Joseph Kennedy)有一句名言:“美國證券交易委員會要讓不誠實的企業感到恐懼.

1900/1/1 0:00:00作者:Mary Liu 伴隨著 TradFi (傳統金融)進軍加密市場的利好消息刺激,比特幣持續反彈,北京時間6月22日凌晨成功突破了 30,000 美元,24小時漲幅超過10%.

1900/1/1 0:00:00自6月5日的“美國SEC起訴幣安和其CEO趙長鵬違反美國證券交易規則”新聞之后,SEC動作不斷,對加密貨幣領域的監管態度有愈發嚴厲之勢。不僅各大交易平臺深受影響,行情走勢也曾劇烈波動.

1900/1/1 0:00:00作者:Justin,UOB Ventur 編譯:Lynn加密貨幣支付的全面入門知識,提供投資者的想法。本文由UOB Venture的Justin撰寫.

1900/1/1 0:00:00