BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+2.72%

ADA/HKD+2.72% SOL/HKD+1.79%

SOL/HKD+1.79% XRP/HKD+2.09%

XRP/HKD+2.09%作者:蔣海波,PANews

Maker正從一個古典DeFi協議轉向RWA(現實世界資產)方向,在將DSR(DAI存款利率)提高到3.49%后,終于讓普通用戶能夠通過頭部DeFi協議從美國國債中獲得收益。

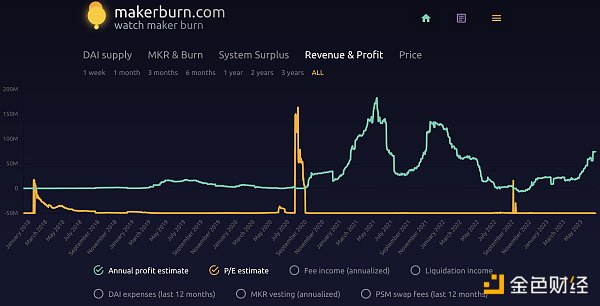

近期,MakerDAO的各項數據表現優異。根據makerburn.com的數據,截至6月29日,Maker每年產生的利潤預計為7367萬美元,創下了過去一年多時間來的最高值。當前的市盈率為8.43,也創下了歷史最低值,在DeFi項目中具備較強的競爭力。

如下圖所示,MakerDAO一年的凈利潤預計為7367萬美元。根據當前數據,Maker一年的穩定費(包括RWA)收入預計為1.18億美元,支出的MKR折合426萬美元,DSR支出預計658萬美元,過去一年清算支出93萬美元,PSM交易費用收入15萬美元,DAI支出3313萬美元。

Maker中RWA和加密抵押借貸產生的預期收益均在增加。一方面,最近一年來Maker在RWA上的投入不斷增加,在短期美債收益率超5%的情況下,Maker將超過20億美元的穩定幣儲備金用于購買美債或以其它可產生收益的方式(Coinbase Custody和GUSD PSM)持有。

數據/機器智能美學先驅Refik Anadol推出解讀量子物理的藝術NFT:金色財經報道,根據德國知名畫廊“國王畫廊”(K?NIG GALERIE)披露,媒體藝術家、導演和數據/機器智能美學先驅Refik Anadol在misa.art平臺上已售出1000 NFT,這些NFT是Refik Anadol系列作品《QUANTUM MEMORIES : NOISE》的一部分,Refik Anadol使用 Google Quantum AI量子計算研究數據和算法來探索平行世界的可能性,并開發了一種定制的程序相干噪聲實現,利用超越經典測量的計算surflets(Surflets:包含平滑不連續性的多維函數的稀疏表示)。這件作品的靈感來自于量子物理學中的多世界解釋,并對其進行了推測——該理論認為有許多平行世界與我們自己的空間和時間存在于相同的時空。[2021/9/27 17:08:54]

另一方面,美債收益率的升高也促使Maker在6月19日將DSR和ETH、stETH等加密資產抵押借貸的最低利率從1%同步提高到3.49%,因此Maker中通過加密資產超額抵押借DAI的預期收益也在近期提高。

另外,隨著Maker終局計劃的推進,一系列降本增效的措施正在實施。截至6月29日,本月支出的DAI只有190萬美元,而今年3-5月每月的平均支出約為500萬美元。由于DAI支出部分參考的是過去一年的實際支出,因此該數據尚未體現在利潤的增加中。

動態 | 紐交所為Bakkt測試舉行啟動儀式 外媒解讀此舉表明監管機構已為Bakkt開綠燈:據Trustnodes消息,比特幣結算期貨平臺Bakkt將于7月22日開始測試。7月18日,紐約證交所(NYSE)董事會已舉行比特幣結算期貨啟動儀式。區塊鏈投資基金Pantera Capital首席執行官Dan Morehead表示在Bakkt數字資產峰會(Bakkt Institutional Digital Asset Summit)上表示:“我們坐在紐約證交所的董事會會議室里——這是比特幣的第一次。”Trustnodes評論稱,到目前為止,峰會沒有取得什么成果,也不清楚是否有媒體受邀,但此次活動的舉辦表明,經過數月的漫長過程,Bakkt目前正在推進比特幣期貨的測試工作。Bakkt已經通過自我認證獲得了美國商品期貨交易委員會(CFTC)的批準,經過長時間的談判,舊的規章制度得到了政策上的調整。[2019/7/20]

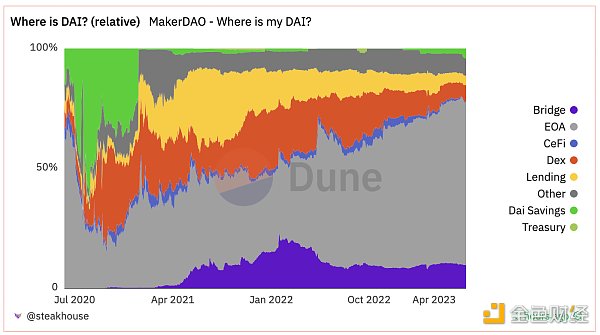

一年前,DAI發行量的51.7%來自于PSM中的USDC,Maker因此被詬病既承擔了USDC的中心化風險,又不能捕獲這部分價值,USDC的發行方Circle卻將發行穩定幣的美元儲備用于購買美債獲得收益。隨著Maker在RWA上的推進,這一局面發生了轉變,目前僅有8.8%的DAI抵押品為PSM中的USDC。

makerburn的RWA頁面顯示,由RWA抵押品鑄造的DAI達到14.2億,每年產生約5311萬美元收入。除此之外,根據RWA014存于Coinbase Custody處的5億USDC,每年產生的收入約為1300萬美元;PSM中的5億GUSD每年產生的收入約為1000萬美元。

動態 | 區塊鏈技術助力共建中國人群基因變異解讀標準數據庫發布:據央廣網消息,5月27日,“區塊鏈技術助力共建中國人群基因變異解讀標準數據庫”在2019數博會“生命大數據高峰論壇”上發布。華大集團大數據中心副主任楊夢表示,數據庫的建立必須滿足可公開、可溯源、不可篡改、迭代更新、臨床信息溯源、符合倫理法規等條件,而利用區塊鏈技術可以實現賬本公開、所有歷史信息留痕、哈希摘要上鏈、分布式共識、私有數據存證、細顆粒度權限控制等。[2019/5/28]

目前,PSM中未被利用的穩定幣包括5億USDP和4.14億USDC。PSM中的USDP和GUSD均已達到設置的5億上限,Maker PSM的持有量分別占據這兩種穩定幣總發行量的50.5%與88.5%。

出于對中心化和安全問題的擔憂,Maker已計劃降低PSM中的USDP和GUSD上限。USDP將被用于RWA015中,PSM中GUSD的上限可能會被降低至1.1億美元。

Maker在RWA的投資中會先將PSM中的USDC等穩定幣贖回為美元,再用于購買美債,這一過程也在過去一年里加速了USDC發行量的減少。由于Maker PSM已經是USDP和GUSD的主要持有者,對這兩種穩定幣的削減甚至停用會對兩者的發行商造成更大影響。

分析 | 肖颯律師解讀五部門風險提示:今日,大成律師事務所律師肖颯在其個人公眾號上發文,解讀銀保監會等五部門共同發布的《關于防范以\"虛擬貨幣\"\"區塊鏈\"名義進行非法集資的風險提示》。肖颯表示,風險提示中明確提出\"代為投資,極可能是詐騙活動\"。這句話具有重要的現實立案價值。這就意味著,ETH等也有望成為詐騙罪的犯罪對象,而不僅僅是2013年被定性的特定的虛擬商品一比特幣。也就是說,未來詐騙罪立案的范圍可能會較大幅度擴大,保護的范圍也在擴大。[2018/8/27]

在短期美債收益率超過5%的時期,Maker將DSR提高至3.49%,USDC等穩定幣的持有者可將穩定幣通過PSM 1:1地兌換為DAI,Maker再將這些穩定幣贖回為美元購買美債獲得更高的收益,可能形成雙贏的局面。

近期,Maker治理代幣MKR的利好除了來自于業務的增長外,還有回購、銷毀規則的潛在調整。

MKR在MakerDAO系統中除了有治理權外,也充當著維持系統穩定的工具。當系統的債務大于系統盈余時,需要出售新的MKR來彌補債務;當Maker協議的盈余資金超過一定上限時,也會用收益來回購銷毀MKR。

Maker中設置有一個“盈余緩沖”(Surplus Buffer),協議的盈利(穩定費用和清算罰款等收入減去所有支出的DAI)會作為儲備保存在這里。按照現在的規則,當盈余緩沖中的資金達到2.5億DAI時,才會啟動MKR的回購銷毀。協議中目前已有的盈余為7050萬美元,還需要約1.8億美元的盈利才能進行下一次回購銷毀過程。

以太坊安全主管解讀硬分叉Constantinople:重建區塊哈希值:據Ethnews的報道,今日,以太坊安全主管Martin Swende發布了一系列文章,介紹即將到來的以太坊硬分叉Constantinople正在討論中的一些特點。文章討論了V神提出的EIP210提案,Swende解釋道,提案將分成三個階段重建區塊哈希值,允許新的區塊直接與舊區塊不按順序地連接,增加區塊間的連接性。EIP210將按照EDCC或智能合約的方式算入哈希值,“將會強化輕客戶端要求”,這個區塊哈希值升級將使以太坊用戶免于查看歷史區塊哈希值。[2018/5/1]

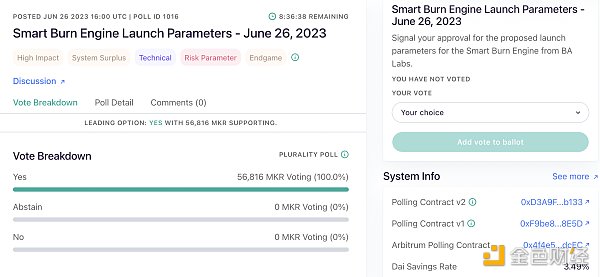

6月26日,Maker論壇中進行了“智能燃燒引擎(Smart Burn Engine)啟動參數”的名義調查投票,希望更改目前的回購銷毀規則。新的治理計劃將盈余緩沖的上限設置為5000萬DAI,當超過該上限后,智能燃燒引擎會自動在Uniswap V2的DAI/MKR交易對中用DAI購買MKR,并將所得的MKR和DAI組成交易對在Uniswap V2上提供流動性,LP代幣將轉移到協議擁有的地址中。

截至6月30日,該名義調查投票已結束,贊成率為100%。若這項提案在后續的執行投票中通過并生效,由于現有的盈余已經超過新的上限,將直接開始用盈余購買MKR。

Maker在RWA上的投入已消耗PSM中的大量資金,這讓PSM中剩余的穩定幣不多。這可能也是Maker大幅提高DSR的原因之一,希望能以更高的利率吸引更多資金。但DSR提高導致的加密抵押借貸利率提升也可能降低Maker在加密抵押借貸中的競爭力,限制Maker的未來發展。

根據galssnode的數據,DAI的發行量在最近的一年多時間里一直處于減少的狀態,已從2022年2月的103億降至目前的46.8億,下降54.6%。DAI的規模決定著Maker協議的上限,通過超額抵押方式鑄造的DAI為Maker提供持續的穩定費用收入,通過PSM鑄造的DAI中的大部分儲備金也已用于購買國債產生收入。DAI發行量的下降對Maker產生不利影響。

除了可以鑄造穩定幣外,Maker也通過DSR合約將協議的部分收入分享給穩定幣的持有者,這屬于Maker的支出部分。在DSR的利率從1%提高到3.49%之后,DSR中的存款從1.06億DAI增加至目前的1.88億,也導致Maker的這部分支出增加。

根據Dune@steakhouse的數據,有67.9%的DAI由外部地址持有。Etherscan數據顯示持有DAI最多的地址為Pulsechain團隊控制的PulseX:Sacrifice地址。如果這類DAI的持有者增加DSR中的存款,將使Maker的支出增加。

如前所述,由USDC通過PSM鑄造的DAI比例已從51.7%降低至8.8%,剩余部分也必須保障DAI的正常贖回有足夠的流動性。同時,PSM中的USDP和GUSD也會在近期大幅下降,可用于投資RWA的資金已經不多。

隨著DSR的提高,Maker在鏈上穩定幣存款中的競爭力提高,也可能吸引新的用戶將USDC通過PSM鑄造為DAI以獲得更高收益。Aave上DAI的存款利率為2.6%,USDC的存款利率為2.83%,USDT的存款利率為2.69%,均低于Maker的DSR利率。若通過PSM用USDC鑄造DAI的資金增加,Maker用于購買美債的資金也會增加,使協議的收入增加,形成雙贏的局面。

盡管DAI的發行量在下降,但某些抵押品鑄造的DAI仍在上升,如wstETH。在過去3個月時間里wstETH-B Vault鑄造的DAI由9087萬增加至2.61億;wstETH-A Vault鑄造的DAI由1.81億增加至2.01億。同一時期,ETH-C Vault鑄造的DAI從2.95億減少至2.9億,并未出現明顯下降。這說明wstETH Vault中的新增抵押品并非來自于原來ETH Vault中的資金,確有新增資金進入。

MakerDAO的首個SubDAO Spark已經上線,DeFiLlama數據顯示目前Spark的TVL為1504萬美元,處于增長中。由于Spark帶來的特殊可組合性,存入DSR的DAI(sDAI)也可作為抵押品,進一步提高資金利用率。

Maker正從一個古典DeFi項目轉向RWA,近期對DSR和ETH、stETH等加密抵押借貸利率的調整將進一步增強Maker在RWA中的競爭力,削弱其在加密抵押借貸中的競爭力。

在業務的轉變過程中,Circle等穩定幣發行商面臨著重大競爭,可能不得不考慮將更多利潤分配給穩定幣的持有者。而對于USDP和GUSD,Maker PSM持有這兩種穩定幣超過50%的份額,對這兩種穩定幣PSM上限的調整將使兩者的發行商遭受重創。

由于可用于RWA的資金已經不多,這可能也是Maker近期提高DSR的重要原因。如果能借此吸引更多資金,未來在RWA上的投資金額也可能繼續增長。

MakerDAO論壇正對更改回購銷毀規則的提案進行投票,目前的盈余已超過新規則的上限,若新的規則開始實施,將開始進行回購,對MKR形成利好。

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:MakerMAKEDAIUSDmaker幣行情MakerDAOCrypto Daily TokenwstUSDT幣

作者: 河馬社區 隨著以太坊上海升級成功將以太坊網絡由POW轉向POS,用戶質押32個ETH即可作為驗證節點,且用戶可提取質押資產,隨之而來的是LSD的持續增長.

1900/1/1 0:00:00通過 zkSNARKs 證明機器學習 (ML) 模型推理有望成為這十年智能合約最重要的進步之一。這一發展開辟了一個令人興奮的大設計空間,允許應用程序和基礎設施發展成為更復雜和智能的系統.

1900/1/1 0:00:00▌CME將于7月31日推出以太坊/比特幣比率期貨芝商所(CME)將于7月31日推出以太坊/比特幣比率期貨.

1900/1/1 0:00:00▌ 加密貨幣總市值過去24小時上漲5.7%,比特幣市占率升至47.9%6月22日消息,據CoinGecko數據顯示,當前全網加密貨幣總市值為1.22萬億美元,過去24小時上漲5.7%.

1900/1/1 0:00:00作者:KINJAL SHAH,Blockchain Capital;編譯:Yvonne,MarsBit 發生了什么? 大約兩年前,NFT開始進入大眾視野.

1900/1/1 0:00:00作者:Hacash愛好者ZK-Rollups 已成為目前以太坊上最具前景的擴容技術解決方案之一.

1900/1/1 0:00:00