BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.55%

ETH/HKD+0.55% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+3.37%

ADA/HKD+3.37% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+2.7%

XRP/HKD+2.7%原文作者:Paul Timofeev 原文編譯:深潮 TechFlow

流動性指的是一種資產被轉換成現金的便捷程度。一個資產的流動性越高,套現就越容易,反之亦然。

在 DeFi 中,流動性通過價格滑點來衡量,即在類似于 Uniswap 這樣的自動做市商(AMMs)上交易資產時,預期價格和執行價格之間的差異。更好的流動性可以降低價格滑點,使交易更加高效,并使所有參與者受益。因此,在 DeFi 中,項目有動力為其原生代幣創造深層流動性,以積累價值并吸引更多用戶。

然而,許多 L1 和 dApp 的總鎖定價值(TVL)圖表看起來都是相似的宿命——流動性和增長迅速爆發,隨后會出現明顯下降。 DeFi 吸取了慘痛的教訓,隨著時間的推移獲取和保留流動性比在短期內建立流動性要困難得多。

隨著 Jane Street 和 Jump Trading 等頂級做市商逐漸減少參與,設計可持續的代幣模型的需求變得更加重要。

Emerchantpay Limited已向Ibanera投資1850萬美元:金色財經報道,歐洲支付公司 Emerchantpay Limited 已以 1.95 億美元的貼現估值向數字銀行及支付公司 Ibanera 投資 1850 萬美元,所籌資金將用于支持其支付平臺 BitLine。[2023/3/15 13:06:21]

流動性來了...流動性又走了。

流動性挖礦是指通過原生代幣獎勵激勵用戶為代幣提供流動性的機制。由 Compound 和 Synthetix 開創,它已成為 DeFi 項目推動增長的常用機制。

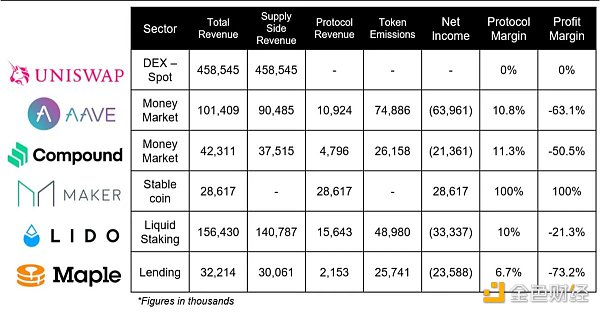

但我們很快就會發現,這種做法長期來看極其不可持續,也是一個糟糕的商業模式。協議不斷在掙扎,因為他們需要產生足夠的收入來支付與排放相關的成本。以下是從 2022 年 1 月到 7 月,幾個 DeFi 藍籌協議的利潤率。

阿聯酋銀Rakbank率先允許客戶使用當地貨幣購買比特幣:金色財經報道,Bitcoin Magazine在社交媒體上稱,阿聯酋銀Rakbank率先允許客戶使用當地貨幣購買比特幣。[2022/7/28 2:42:34]

以擁有第三大 DeFi TVL 的 Aave 為例。盡管他們產生了 1092 萬美元的協議收入,但他們還支付了近 7500 萬美元的代幣排放,導致 6396 萬美元的損失,即 -63.1% 的利潤率。

DeFi 需要摒棄那些未能保持流動性的不可持續設計,并采用更具吸引力、鼓勵長期參與和增長的代幣模型。讓我們來研究一些旨在優化當前流動性狀態的模型。

Curve Finance 推出了 VoteEscrow 模型,允許 $CRV 持有者鎖定其代幣以獲得$veCRV,授予持有者治理權并提高收益。

盡管這種模型在某種程度上抵消了短期拋售并鼓勵長期參與,但它也降低了 $CRV 的流動性,因為許多代幣被鎖定(甚至長達 4 年)。

一些協議不是鎖定原生代幣,而是構建了專注于鎖定 LP 代幣的模型。

Bancor已將SUSHI(SushiSwap)加入白名單:去中心化交易協議Bancor今日發推宣布,已將SUSHI(SushiSwap)加入白名單。Bancor上LP現在可以通過質押SUSHI并賺取SUSHI交易費用。[2021/7/5 0:28:42]

LP Gauge 經濟學激勵提供流動性的 LP 將其 LP 代幣鎖定以換取提高的獎勵和更大的治理權。在這種模型中,交易者受益于“鎖定”的流動性安全網,LP 獲得治理權和更大的獎勵,生態系統則從更深層次的流動性中受益。

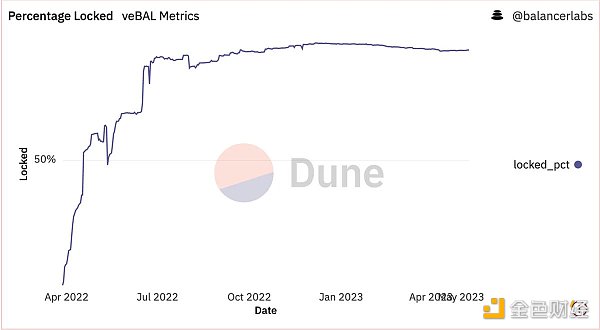

采用這種模型的一個項目是 Balancer,推出了$veBAL 代幣經濟學。在這里,為 BAL/WETH 池提供流動性的用戶會收到$veBAL,他們可以鎖定長達 1 年。$veBAL 持有者可以獲得協議費的 65 %,并可以對池發行和其他治理提案進行投票。

隨著時間推移,veBAL 鎖定百分比的增長表明了希望利用該系統的強烈需求。

LBank藍貝殼于5月24日20:00上線FKX,開放USDT交易:據官方公告,5月24日20:00,LBank藍貝殼(LBank.me)上線FKX(FortKnoxster),開放BTC,ETH和USDT交易,5月24日18:00開放充值,5月25日20:00開放提現。

資料顯示,諾克斯特堡壘(FortKnoxster)是一家網絡安全公司,在全球范圍內為包括企業在內的所有人提供完整的私人和安全信息、通話、加密貨幣錢包和云存儲的加密套件。 諾克斯特堡壘(FortKnoxster)采用先進的區塊鏈技術和零知識原理進行了強有力的端到端加密,以保護用戶的在線隱私。[2021/5/21 22:30:05]

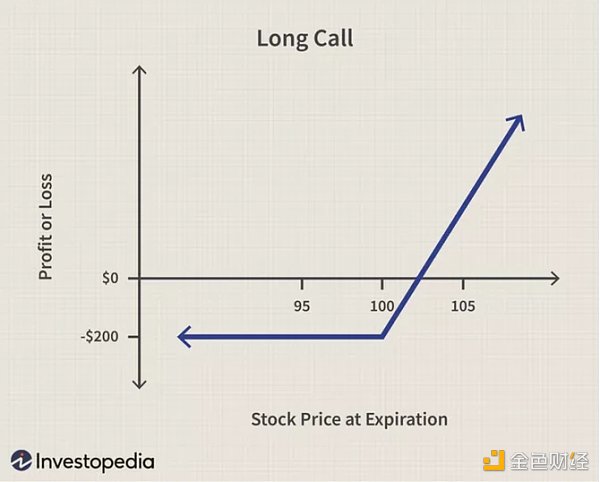

除了“普通”的流動性挖礦之外,另一個替代的代幣模型是期權流動性挖礦。簡單來說,這是指協議以期權形式分發流動性激勵,而不是原生代幣。

看漲期權(Call Options)是一種金融工具,允許用戶在特定時間內以確定的價格(行權價)購買資產。如果該資產的價格上漲,買方可以使用他們的選擇權以折扣價購買資產,然后以更高的價格贖回,從而獲得價格差額的利潤。

LBank藍貝殼將于今日22:00啟動Mina Protocol代幣售賣:據官方公告,LBank將于今日22:00啟動等值50,000 USDT的Mina Protocol(MINA)代幣售賣。本次總售賣數量為200,000枚MINA,售賣價格為0.25 USDT。

本次售賣分“LBK專場”和“USDT專場”兩場,售賣認購模式為加權均分模式,用戶需持有相應的USDT及LBK。

Mina是一個公共的,去中心化的區塊鏈,開放給世界上任何人主動或被動地參與。個人或公司可以通過成為節點或塊生產者來幫助提高網絡的安全性,或者可以通過成為SNARK生產者來幫助降低交易成本,或者兩者都可以。[2021/4/13 20:14:21]

期權流動性挖礦可以讓協議以看漲期權的形式分發流動性激勵,而不是原生代幣。這種模型旨在更好地調整用戶和協議之間的激勵。對于用戶而言,這種模型允許他們未來以更大的折扣購買原生代幣。同時,協議從減少賣出壓力中受益,并且可以根據其特定目標自定義激勵條件。例如,通過設置較長的到期日期和/或較低的行權價來創建長期激勵。

期權流動性挖礦為傳統的流動性挖礦提供了創新的替代方案。雖然這種模型還相當新且未經過測試,但一些試圖引領潮流的協議躍躍欲試,其中之一是 Dopex。他們最近宣布,他們將為其結構化產品測試一個看漲期權激勵模型,聲稱這種模型與傳統的激勵模型相比,將帶來更大的靈活性、價格穩定性和長期參與度。

然而,也有人擔心這個過程會總體上會阻礙用戶。畢竟,DeFi 長期以來一直以流動性挖礦為主,引入這些額外的步驟可能會使用戶望而卻步,并使他們遠離某個項目,尤其是如果他們不相信代幣在未來會真正表現良好的話。

期權流動性挖礦是否能夠幫助項目吸引更多長期參與者,或者贖回過程中的額外步驟是否會使用戶望而卻步,從而流動性減少?這些都是需要觀察和評估的問題。

雖然以上例子提供了一些有趣的模型來維持流動性和用戶,但它們都集中在應用層。那么如果流動性激勵在共識層得到解決會怎樣呢?

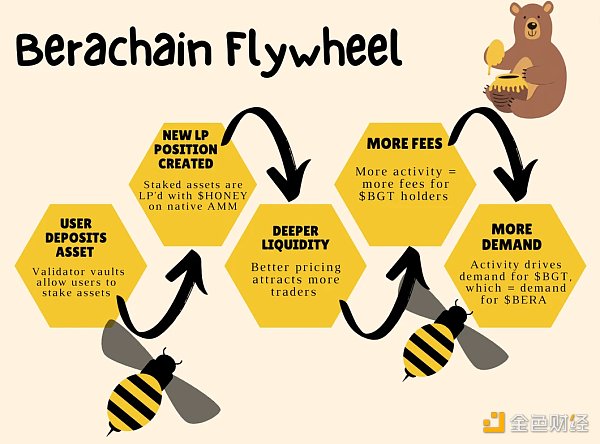

Berachain 是一個新推出的項目,旨在做到這一點——在鏈本身內建立可持續的激勵結構。

這一切始于“三代幣模型”——Gas 代幣($BERA)、治理代幣($BGT)和原生穩定幣($HONEY)。

新穎的流動性證明共識機制使用戶能夠通過將其資產抵押給 Berachain 來作為驗證者參與,以換取區塊獎勵和 LP 費用。

當用戶質押他們的資產時,他們的存款會自動與原生 AMM 上的$HONEY 原生穩定幣配對。同時,也會獲得治理代幣($BGT)。$BGT 質押者則反過來獲得協議費用,并隨著時間的推移對生態系統內的排放和其他激勵措施產生影響。

理論上,這將創建一個正向的飛輪效應:

更多存款=更深入的穩定幣流動性;

更深入的流動性=更多的交易者將使用 Berachain;

更多的交易者=更多的協議費用=更多的$BGT 持有者獎勵;

更好的$BGT 獎勵=更高的$BGT 需求。

這種模型激勵用戶將其資產保留在 Berachain 生態系統中,因為相比其他地方有更大的收益機會。這種模型的美妙之處在于,鏈產生的價值主要受益者是生態系統本身,獎勵長期承諾的參與者。用戶一旦存款就開始為原生穩定幣的流動性做出貢獻,從而自然地創建了一個流動性機制。此外,持有通過區塊獎勵獲得的$BERA 的用戶可以通過持有$BGT 來賺取鏈上活動產生的費用。協議可能會開始積累$BGT,以獲取投票權,將激勵引導到他們特定的資產上,為潛在的 Curve 戰爭式生態系統繁榮鋪平道路。

Curve Wars 幫助 Curve 發展成為今天的 DeFi 巨頭,Berachain 能否看到類似的效果呢?

DeFi 仍然年輕和原始,當前狀態下還有很多工作要做。創建可持續的經濟框架是這一過程的重要組成部分。可以說,鑒于流動性挖礦對于 DeFi 的基礎性質如此重要,完全放棄它是不可能的。

然而,像上文所述的替代框架表明,可以優化流動性挖礦框架以維持流動性和用戶,并且實際上有益于長期的生態系統。

下次你想要進入你最喜歡的 DeFi 項目并尋找收益時,請花時間了解收益來源以及它是否可持續。一個小 Tip:如果你不知道收益來源在哪,那么你就是收益來源。

深潮TechFlow

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

全球規模最大的資管巨頭之一貝萊德 (BlackRock) 今晨通過子公司 iShares 向美 SEC 提交了現貨比特幣 ETF 的文件申請,該申請文件顯示.

1900/1/1 0:00:00自 2009 年比特幣被創造以來,加密貨幣市場經歷了快速增長。目前,加密貨幣已成為全球金融市場中不可忽視的一部分.

1900/1/1 0:00:00作者:Karen,Foresight News繼 Haru Invest 暫停平臺存取款之后,Delio 昨日宣布鑒于市場波動性急劇增加等情況暫停提現.

1900/1/1 0:00:00作者:@0xNing0x 來源:白話區塊鏈L2的賽道是否足夠寬廣,可以容納第3家、第4家L2巨頭?這在當下是一個真問題.

1900/1/1 0:00:00作者:Emperor Osmo,加密KOL;翻譯:金色財經xiaozouBinance Labs今年一直在大舉投資。這家價值90億美元的風投巨頭以200倍的回報率而聞名.

1900/1/1 0:00:00【引入】 虛擬貨幣是基于現代信息技術和密碼學,通過復雜算法產生的高度電子化的電磁數據,因為具有匿名性、去中心化、全球流通性等特征,而被廣泛應用于結算、轉移非法資金領域.

1900/1/1 0:00:00