BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+0.83%

LTC/HKD+0.83% ADA/HKD-0.65%

ADA/HKD-0.65% SOL/HKD+0.55%

SOL/HKD+0.55% XRP/HKD+0.56%

XRP/HKD+0.56%簡述:

歷史已經證明,衍生品可以強化現貨市場,并為供應鏈中的利益相關者提供額外的工具來管理他們的業務。同樣地,以太坊的現貨gas市場也可能從衍生品市場中獲益。

隨著以太坊gas衍生品的發展,我們有機會開發出一整套產品以提供更好的用戶和開發者體驗(例如,用戶和開發者可以預期或者依賴于一個固定的gas價格,而不必擔心價格的波動),并提高以太坊區塊空間價格發現的效率。此外,在大多數市場中,衍生品的交易量大大超過現貨,這在廣闊的設計空間中提供了重要的機會。

在設計這些產品時,需要考慮法規/法律、市場和協議特定的問題。此外,市場參與者的精細化程度必須提高,以支持這些產品的活躍交易。

雖然我們很難知道這個市場何時會發展,但是一些有利條件正在形成,如gas買家的集中(即,由于L2/帳戶抽象的發展)、用于對沖的產品增加(例如,質押產品)以及交易供應鏈中各種利益相關者的精細化程度的提高(例如,通過基礎設施的改進)。

縱觀歷史,商品市場由于外部事件的影響而波動加劇的例子比比皆是。雖然市場以外的因素有助于降低商品生產和消費企業的風險(例如,全球化帶來了更高效的航運/運輸和網絡化),但衍生品可以作為更廣泛的價格發現工具。此外,衍生品可以用來更好地管理依賴于商品的企業(例如,原油公司、貴金屬、農產品)。以太坊區塊空間也存在類似的機會,隨著區塊空間衍生品的開發,利益相關者可以提供更好的用戶體驗,有更多的工具來管理他們的企業,并增加區塊空間價格發現的效率。下面我們提供了以太坊區塊空間當前狀況的概述,傳統市場的歷史類比,并試圖基于其他人的研究,展示開發區塊空間衍生品市場的關鍵考慮因素。

以太坊區塊空間簡介

以太坊的商業模式圍繞著售賣區塊空間(blockspace)。區塊空間被各種參與者利用,用以與驅動應用程序的智能合約進行交互,支持額外的基礎設施層,或直接完成交易。然而,像大多數資源一樣,區塊空間的供應有限。為了確定誰或什么能消費這些供應,以太坊引入了Gas(在區塊鏈網絡交易支付的手續費,稱之為Gas)。Gas被各方利用,以指定他們愿意為包含其交易付出多少。

FXHASH NFT升級允許用戶在Tezos和以太坊之間進行選擇:金色財經報道,FXHASH是Tezos區塊鏈上銷量最大的非同質代幣(NFT)平臺,它宣布進行升級,允許用戶在Tezos和以太坊之間進行選擇,并為兩個網絡提供鏈上鑄幣。[2023/7/1 22:11:21]

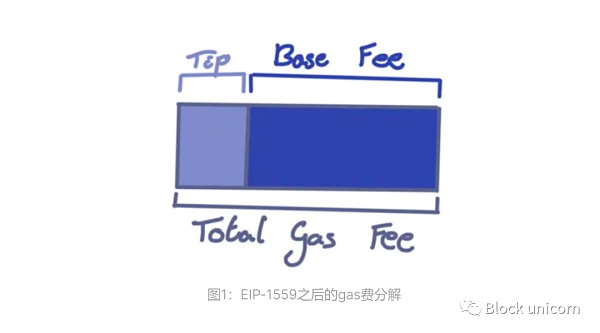

以太坊中的Gas及其使用已經發生了演變,最近的關鍵變化發生在2021年8月。隨著倫敦硬分叉(London hard fork)和EIP-1559的實施,以太坊的費用市場轉變為由一個被銷毀的基礎費用和一個給予驗證者的小費組成。這次改變之后,現在的市場有了一個由協議驅動的基礎費用作為參考利率,并確保對于實物交割,包含交易在一個區塊中的最低成本。

在2022年9月,"合并"(The Merge)發生了!盡管微妙,但這也改變了與任何潛在衍生市場相關的一些動態。在合并之后,負責提出最終確定的新區塊的驗證者在兩個時代(epochs)之前就已知,給市場大約12分鐘的時間知道誰將堆疊下一個區塊(這可能對潛在的實物交割市場產生有趣的影響)。

最后,在短期內,社區可能會引入一個新的,與數據存儲相關的費用市場。被稱為EIP-4844,這個市場將是以太坊的第一個多維度費用市場,將數據存儲和執行分開。關于這個以及其他路線圖項目的影響,將在下文中進行討論。

從其他商品市場中我們可以學到什么

為了開始理解塊空間衍生品市場的潛在設計和市場結構,以及其對現貨市場的可能影響,我們調查了傳統市場,并觀察了各種屬性,以下是我們在最具可比性的市場中確定的幾個關鍵特性:

不可交易的基礎物:以目前的形式,以太坊的Gas并不是直接可交易的;我們尋找基于不可交易的基礎指數的市場。

現金與現貨:鑒于實際交付區塊空間與到期時交換現金之間的不同動態,我們尋找的是衍生品市場在到期時結算現金,而現貨市場是實際交付的。

數據:自合并以來通過MEV-Boost分配的以太坊數量超10萬枚:金色財經報道,MEV-Boost Dashboard顯示,自合并以來通過Flashbots的最大提取價值(MEV)工具MEV-Boost分配的以太坊數量已超10萬枚,價值1.62億美元。Flashbots Dashboard數據顯示,2023年以來,通過Flashbots打包的區塊占比穩定在50%以上。

以太坊研究員和MEV-Boost Dashboard開發者Toni Wahrst?tte表示,Flashbots正在努力開源MEV-Boost背后的代碼。(The Block)[2023/2/10 11:58:51]

利益相關者:大量的活動和投機需要由實際使用商品/商品驅動。

市場微觀結構:一個交易在區塊中的位置可能會有重大影響/極大地改變買家愿意支付的價格。因此,我們尋找的市場是那些由質量/地理位置/其他指標驅動的類似微觀結構動態的市場。

我們發現,基于這些因素,最相關的市場是石油和VIX(波動性指數,指數越高以為波動性越高,恐慌性越強)。更多的細節在下面討論,但重要的是要注意,這兩個市場都已經被各種利益相關者廣泛使用,以實現一系列的目標(即,更好地管理他們的業務,對沖,觀察等等)。

石油

直到20世紀80年代,石油市場基本上是由一小部分市場參與者主導,主要是石油出口大國。到了80年代末,一個健康的現貨市場已經發展起來,逐漸取代了固定期限的定價合同。然而,即使有了這個發展,仍然存在一個問題——這個市場需要實物交割。鑒于交付石油的復雜性,這些市場繼續由少數長期合作伙伴主導,而不是對更廣泛的參與者開放。

隨著這些市場的持續成熟,像美國西德克薩斯中質原油(WTI)這樣的基準開始開發,以追蹤來自某些地區的現貨價格的總體情況。這使得市場和其他利益相關者能夠以標準化的方式支持和交換石油(例如,你不需要了解地區或市場的細微差別就可以交易石油)。通過這種發展,不僅更多的行動者能夠對價格有所了解,增加了市場的流動性深度,而且現在可以在這個指數上開發衍生品(基于指數的產品大多是現金結算)。這樣的結果是更多的利益相關者能夠參與到價格發現中來,可以說提高了效率,為生產者和消費者提供了更強大的工具來管理他們的業務。目前,ICE和NYMEX交易所上的WTI和Brent期貨合同的交易量可以達到每天幾十億桶,而全球石油需求約在每天1億桶;期貨交易量超過日常石油消費量的25倍以上。

以太坊期貨未平倉合約首次達到116.8億美元:金色財經報道,根據Bybt的數據,截至UTC時間10點,以太坊的期貨未平倉合約首次達到116.8億美元。同時,比特幣期貨的未平倉合約周一收于181.5億美元,比4月中旬出現的近期最高點高了三分之二。(The block)[2021/9/6 23:03:58]

波動率指數 / VIX

VIX市場起源于80年代末至90年代初的金融經濟學研究,提出了一套可以作為期貨和期權交易基礎資產的波動率指數。波動率指數與市場指數的作用類似,交易者可以對一組股票進行投機,或者在VIX的情況下,對更廣泛市場內的基礎波動率進行投機。這使得參與者既可以對未來的市場不確定性進行投機,也可以在市場下跌時對抗波動性提高,而投資者的股權組合可能會受到損失。然而,與股權指數不同,VIX本身不能被交易。因此,只有基于VIX的現金結算的衍生品可以交易。盡管如此,自2004年推出以來,VIX期貨市場的平均日交易量已經從約460份合約增長到2022年的約210k份合約。這個市場結構與當前的Gas市場類似。基礎Gas不能被交易,但是它是以太坊區塊空間市場的可觀察和可量化屬性。因此,創建一個標準化的Gas參考價格對于期貨/期權/互換/ETPs的現金結算是必要的。幸運的是,自EIP-1559以來,這個任務已經變得更加容易,因為它可以作為一個可靠的關于區塊空間擁堵的預言機。

在設計產品時需考慮的因素

盡管我們可以從歷史類比中提取信息,來展示衍生品市場可能對以太坊區塊空間市場的穩定性產生的影響,但以太坊區塊空間具有獨特的特性,這些特性也將決定參考基準和衍生產品的設計方式。我們認為以下應該是任何致力于開發市場/產品的人首要考慮的事情。下面分段考慮了:

市場結構:本節涵蓋了關于區塊空間/Gas市場參與者,價格制定者是否可以有效地對沖,潛在買家的整合,參考利率設計,法規以及一些各種其他事項的考慮。

以太坊礦工手續費收益超區塊獎勵4倍 單塊收益10ETH:據OKLink顯示,以太坊礦工手續費收益為區塊獎勵的4倍。目前以太坊每個區塊收益平均約為10ETH,其中系統區塊獎勵為2ETH,剩余8ETH均為手續費收益。由于Uniswap空投代幣UNI導致以太坊Gas費用上漲至700Gwei,目前轉賬費用需花費近100美元才可在短時間內成交。[2020/9/17]

協議/路線圖:本節涵蓋了關于復雜的現貨Gas市場,區塊空間的差異性,其他事項,以及未來項目潛在的路線圖考慮因素。

現金與實物結算:定義了現金與實物結算,并討論了一些關于實物結算區塊空間的設計潛力。

1. 市場結構

區塊空間/Gas市場參與者:在這樣的市場中,有價格接受者和價格制定者:

價格接受者需要與市場進行交互,以管理他們業務中的風險。回到石油市場,這些既包括石油生產者,也包括涉及提煉或商業使用石油的后續供應鏈參與者。同樣,在Gas衍生品市場,有提供區塊空間的驗證者,但隨后是需要區塊空間的應用程序/用戶。這些參與者可能希望提前為區塊空間確保固定收入,而應用程序/錢包可能希望為他們未來的區塊空間需求確保可預測的固定成本。

這些參與者最終希望避免暴露在現貨市場的動態價格變動中,但形成了兩個對立的方面:

空頭:一方承諾以現在協定的價格在未來出售區塊空間,這方面面臨著以過低的價格預售未來區塊空間的風險。

多頭:一方承諾以當前協定的固定價格在未來購買區塊空間,這一方面面臨著為未來區塊空間支付過高價格的風險。

價格制定者是進行投機并承擔定價風險的市場參與者。在傳統市場中,這些角色由銀行的市場做市商,資產管理公司,高頻交易實體等扮演。這些參與者對于創建更加流動和有效的市場至關重要。在Gas市場,我們看到這個角色由數字資產市場做市商,投資公司,以及從長遠來看,驗證者自身扮演。然而,目前市場中的價格制定者還不足,主要是因為沒有流動性充足的現貨市場,無法對區塊空間風險進行對沖。

聲音 | ETH 2.0協調人員:以太坊開發人員將分片從1024個減少到64個:ETH 2.0協調人員Danny Ryan表示,以太坊開發人員似乎在最后一刻對ETH 2.0做了一些更改,將分片從1024個減少到64個,同時為“phase 0”配備了“干凈狀態(clean slate),并在其上設計了“phase 1”。Ryan 最近“根據圍繞替代的phase 1提案的討論”對代碼進行了一些更改,以便從“phase 0完全刪除Shard和Crosslink的概念”。他指的是以太坊的聯合創始人V神的提議。據此前報道,V神在推特轉發其關于Eth2分片鏈簡化的提案,提議減少分片數量,以加速分片項目落地。(trustnodes)[2019/10/23]

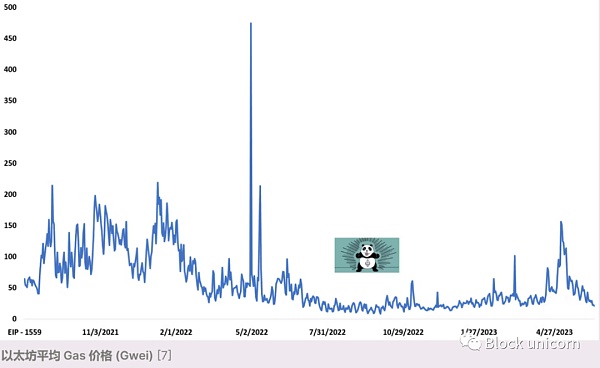

價格制定者無法有效對沖:驅動區塊空間基礎費用的拍賣機制可能會被操縱(尤其是在短期內),而小費可以是無上限的。如下圖所示,平均Gas價格波動性大,如果按區塊對區塊進行觀察,波動性會更大。

這些因素為價格制定者帶來了顯著的風險,因為他們使自己暴露在對區塊空間的無上限的可變成本中。一些問題可以通過使用基于時間的指標(降低單次成本上升對參考利率的影響)或使用限制損失/收益的其他投資產品來進行平滑處理。然而,這些方法有權衡,他們可能無法滿足賣方/買方的需求,并且通常會降低衍生品對多頭/空頭的對沖效果。鑒于此,我們期望驗證者、區塊構建者和搜索者在剛開始時扮演啟動市場空頭的角色,因為他們具備自然供應或獲得物理區塊空間的能力,現有的優化和利用區塊空間供應的能力,以及管理區塊空間風險的經驗。

買方的集中: 隨著L2的發展和大多數用戶通過rollup /而不是L1訪問區塊空間的可能性轉變,我們期望L1區塊空間的買方通過L2運營者/在L1上完成L2交易的人來集中化。在L2之外,我們預計區塊空間購買者的進一步集中將轉向那些使用戶不直接購買區塊空間的基礎設施和行為者,如區塊構建者/AA(賬戶抽象) / MPC(分散私鑰保存的技術) +中間件。為這些利益相關者設計產品,而不是具有廣泛目標和需求的個人消費者,應該有助于縮小產品設計。

參考利率設計: 如果產品是現金結算的,參考利率是市場繁榮的重要設計特征,這方面的設計需要平衡多頭

2. 協議/路線圖

復雜的現貨Gas市場:作為EIP-4844的一部分,以太坊歷史上首次出現了多緯度的費用市場,該市場為以太坊區塊空間創造了兩個價格-一個用于數據,一個用于執行。這兩個現貨市場將使用獨立但相似的定價/拍賣機制。然而,由于數據區塊空間消費者和執行區塊空間的使用有別,這兩個市場之間可能會有價格差異。因此,任何設計區塊空間衍生品的人可能需要考慮這一點,并可能根據EIP-4844后現貨市場的發展情況,為買家/投機者和風險管理者提供在這兩個市場之間的有趣的對沖/交易機會。此外,雖然還很早,但社區的研究人員已經提到過會有進一步的費用市場分裂,這將創建出額外的微觀結構。

區塊空間的差異性:并非所有區塊空間都是同質的。例如,有區塊擁堵,涵蓋了用戶只需支付費用即可包含的區塊空間。然后是競爭,用戶支付費用以表示希望按照某種順序被包含在區塊中。考慮到消費者在每一個微觀結構中的行為,衍生品可能需要考慮這些動態,或者為這些特定參與者設計。雖然這很難估計,但我們查看了數量和質量的資源,以了解歷史用戶偏好在哪里,幫助了解近期和長期的機會可能在哪里。

在上圖中,我們可以看到一些用戶愿意為區塊頭部和尾部的區塊空間(即,競爭)支付指數級更高的價格,但大多數用戶只支付用于包含(即,擁堵)。以太坊基金會的一位領先研究者最近也推測,大量用戶優先考慮擁堵而非競爭。雖然目前可能有一個與競爭相關的市場,但基于上述和其他MEV相關的動態,我們預計長期來看,最大的區塊空間衍生品市場將專注于擁堵。

各種其他事項的考慮:除了上述內容外,還有其他可能影響衍生品市場的考慮因素。這些包括分叉和概率性最終性,確認率(確認率低就會造成擁堵,網絡處理區塊速度慢),以及可能由區塊構建者和/或驗證者進行的審查。

進一步的發展:雖然可能還有幾年的時間,但將會有進一步的動態影響區塊空間和任何衍生產品。除了EIP-4844外,我們認為最相關和最被關注的變化是MEV-Burn,任何形式的驗證者上限/權益經濟改變,單次交易的最終性,以及ePBS(Block unicorn注釋:短暫的區塊空間時間證明。這是一種新的共識算法,它的設計目標是在考慮到網絡延遲和廣播成本的情況下,提高區塊的傳播效率和安全性。在ePBS模式下,驗證者不再只根據其持有的權益來產生區塊,而需要依據其在網絡中的地位和表現來進行。這可以使得區塊的產生和傳播更加公平,有效防止網絡攻擊)。

Block unicorn注釋:MEV-Burn 只是以太坊路線圖中直接解決MEV 問題的一部分。該解決方案通過燃燒當前被MEV 參與者提取的價值,將MEV 返回給ETH 持有人。這相當于將價值間接重新分配給ETH 持有人,使資產更加稀缺,并減少區塊驗證者的拋售壓力。

3. 現金結算與實物交割

Gas衍生品可以選擇“現金”結算或通過“實物交割”結算。更多細節在下面,但是通常來說,現金結算產品無法完全復制可交割的現貨市場,因為它們提供的是對商品的合成曝光度,通常根據參考率。因此,實物交割結算的衍生品機制的存在至關重要。它能確保更廣泛的區塊空間衍生品市場準確反映了可交割現貨市場的條件。

實物交割:與現金市場相比,以太坊區塊空間(實際上是任何商品市場)中的實物交割更為復雜。衍生品到期時,任何此類衍生品的雙方必須實際結算貨物。對于驗證者與應用程序交易的情況,這意味著驗證者需要向買方提供區塊空間。我們在下面討論了區塊空間實物交割的幾種可能方式:

區塊建設者提供此服務:正如之前的文章所述,由于規模經濟和對完全深度分片的技術要求,區塊建設很可能繼續由少數參與者主導,這些參與者在這些市場中的地位很好。區塊建設者顯然是區塊空間的自然買方/賣方(畢竟他們在管理/優化區塊空間的業務中),也可以為區塊空間的應用/消費者提供區塊空間實物交割的服務。

驗證者協調/中間件:除了區塊建設者外,驗證者也是區塊空間實物交割市場的主要利益相關者。這將由驗證者的一種愿望驅動,他們希望幫助管理當前驗證業務中的收入波動,并允許新市場的發展,其中驗證者可以出售未來的區塊空間以獲取溢價。

關于區塊空間衍生品的問題我們認識到,圍繞比特幣網絡,已經有過多種哈希率衍生品的嘗試。這些市場已有一定的增長,但目前仍然有限。盡管這些市場可能比他們的時代領先,但是圍繞哈希率衍生品的市場結構摩擦并不存在于潛在的以太坊區塊空間市場——最重要的是一種更廣泛范圍的自然市場參與者,增加了流動、雙邊市場增長的可能性。然而,我們同時承認現在還為時過早。畢竟,更成熟的以太坊市場的期貨交易量仍然被傳統大宗商品市場的衍生品交易量所壓倒。另外,要使這個市場蓬勃發展,像區塊建設者、驗證者和應用程序這樣的角色需要變得更加熟練,這些參與者之間的競爭變得如此激烈,以至于團隊使用這些產品以獲得對彼此的競爭優勢,或者可以提供一種重度依賴管理未來區塊空間的獨特產品。

盡管有這種時機在我們心中,我們認為區塊空間期貨可能對以太坊產生獨特的影響,幫助利益相關者更好地解決Gas和區塊空間相關的問題。我們希望這篇帖子能激發一波相關的討論,開發人員的琢磨,一些黑客馬拉松項目,以及在未來十年里涌現的創新。

Block unicorn

企業專欄

閱讀更多

金色財經

金色薦讀

金色財經 善歐巴

區塊鏈騎士

Foresight News

深潮TechFlow

有了Layer2,為什么還需要Layer3?Layer2將維持去中心化,作為通用的計算層,提供可組合性,而Layer3應該作為應用特定鏈,滿足不同應用獨特的需求,如:兼容、效率、隱私等.

1900/1/1 0:00:00就在 V4 公布的 1 個月后,Uniswap 再次發布新品,創始人 Hayden Adams 在 ETHCC 上宣布即將推出跨 AMM 、基于荷蘭式拍賣的聚合協議:UniswapX.

1900/1/1 0:00:00▌Coinbase將在未來幾個月內逐步關閉貸款業務Coinbase Borrow一位Coinbase發言人對CoinDesk表示.

1900/1/1 0:00:00作者:Rodney Holmes,CRYPTOSAURUS;編譯:松雪,金色財經 總論 FTX 前高管 Ryan Salame 因涉嫌向女友的競選活動非法捐款而接受調查.

1900/1/1 0:00:00幾周前,DL News與一位名為Federico Jaime的20歲阿根廷人取得聯系,他聲稱自己是3月份2億美元的Euler Finance黑客攻擊事件的幕后人物.

1900/1/1 0:00:00編譯:區塊鏈騎士 據VentureBeat最近的一篇報道,Google Play已經更新了政策,允許在其應用商店中使用基于區塊鏈的數字內容,包括NFT和其他通證化的數字資產.

1900/1/1 0:00:00