BTC/HKD+4.61%

BTC/HKD+4.61% ETH/HKD+5.35%

ETH/HKD+5.35% LTC/HKD+2.45%

LTC/HKD+2.45% ADA/HKD+7.39%

ADA/HKD+7.39% SOL/HKD+5.93%

SOL/HKD+5.93% XRP/HKD+8.55%

XRP/HKD+8.55%2023年,人們一直在接受各種關于加密行業監管的正面和負面消息,山寨幣和 DeFi的表現也深受這些消息的影響。最近一周,MKR 和 COMP 表現出色,本文我們將探索如何從 DEX 流動性的變化中提取 Token 價格預期信號。

摘要

加密行業的一些積極勢頭以及 DeFi 的發展引發了投資者對 DeFi Token的興趣。

DeFi Token熱度的上升引起了做市商的關注,他們增加了各自Pool中的流動性,這表明他們看好這些Token的交易和價格前景。

對 Uniswap 交易額分布的進一步分析表明,很大一部分交易由MEV機器人完成,這些機器人主要關注 ETH-穩定幣對。

DeFi Token表現強勁

過去的幾個月里,在一些關鍵事件的推動下,山寨幣市場同時受正面和負面新聞影響:

6 月初,美國SEC將 68 種加密Token列為未注冊證券,打擊了市場對比特幣和以太坊之外的山寨幣的興趣。甚至在這個消息發布之前,許多Token的表現就已經很差了。

貝萊德 (BlackRock) 和富達 (Fidelity) 等金融巨頭提交的比特幣現貨 ETF 申請導致市場情緒高漲,甚至蔓延至比特幣以外的加密資產領域。

此外,7 月中旬 Ripple Labs 訴 SEC 案件的判決裁定,該加密資產公司在公開交易平臺出售其 XRP 并未違反聯邦證券法,這為其他美國加密資產項目以及整個加密行業發出了積極信號。XRP 的勝利為山寨幣投資者燃起了希望,也為加密市場面對進一步的監管行動增加了信心。

DeFi平臺WonderFi以超2億美元收購加密交易市場Bitbuy:1月5日消息,DeFi平臺WonderFi Technologies Inc.宣布已與Bitbuy母公司First Ledger Corp.達成協議,將以2.06億美元的現金和股票收購Bitbuy交易平臺,此次收購預計于今年第一季度完成。據了解,Bitbuy于去年11月成為加拿大第一個獲批的加密交易市場,用戶數超37.5萬,通過該平臺進行的交易超44億美元。去年12月,WonderFi首次宣布對Bitbuy母公司進行戰略投資。(雅虎財經)[2022/1/5 8:25:56]

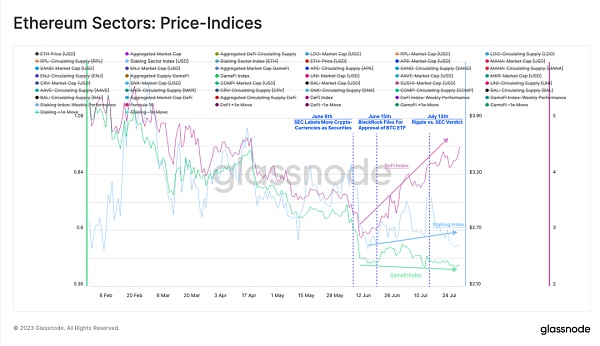

其中, DeFi Token表現最為強勁,DeFi 價格指數自 6 月 11 日創下的低點以來上漲了 56%。相比之下,GameFi 和 Staking 等其他市場表現不佳。

圖1:價格指數(以太坊生態)

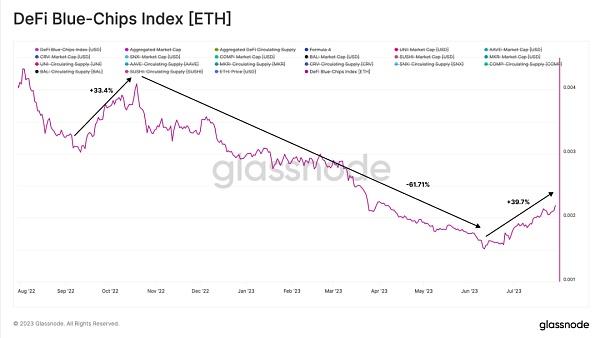

DeFi 指數由市值排名前 8 的 DeFi Token構成,已經維持了近兩個月的上升趨勢。

圖2:DeFi的藍籌指數

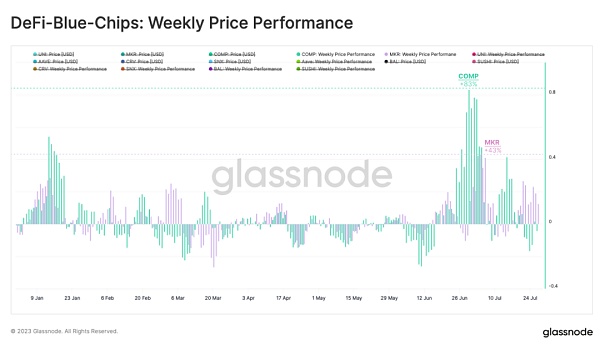

當我們分別觀察排名前八的 DeFi Token,我們發現有兩種 Token 脫穎而出,成為這一上升趨勢的主要驅動力:MKR 和 COMP。仔細觀察,我們可以發現,其表現很可能與最近新推出項目的基本面密切相關,而不是整個市場的發展。

DeFi項目Clearpool上線Kucoin:據官方消息,DeFi項目Clearpool (CPOOL)將于北京時間2021年10月26日18點在Kucoin BurningDrop上線。用戶可以通過USDT/KCS/ETH資產來挖掘CPOOL。在燃燒加速期間,已經參與的用戶可以通過燃燒POL獲得更多的CPOOL獎勵。 據悉,Clearpool是一個去中心化的資本市場生態系統。機構借款人可以獲得無擔保的流動性,流動性提供者可以獲得經風險調整的回報。[2021/10/26 20:57:39]

6 月 28 日,Compound 創始人兼首席執行官 Robert Leshner 宣布退出借貸協議,并啟動一個新項目,專注于創建連接傳統市場和區塊鏈生態系統的受監管金融產品。此公告發布后,COMP在一周內飆升了 83%。

圖3:Robert Leshner 宣布

不久后,MakerDAO 開啟了其智能銷毀引擎,這是一項回購計劃,將該協議擁有的超過5000萬美元(1960萬美元)的 DAI 用于回購MKR,并與DAI組成LP添至Uniswap V2,導致MKR價格本周上漲了 43%。

圖4:DeFi藍籌指數:周價格表現

數據:鎖定在DeFi的ETH數量幾乎是交易所的兩倍:鏈上分析提供商 Glassnode 分享了一張圖表,比較了過去17個月基于以太坊的智能合約中存入的ETH數量和中心化交易所持有的ETH數量。自2020年開始,中心化交易所的ETH所代表的供應份額已經下降了超過四分之一,從大約17%下降到12%。在同一時期,鎖定在智能合約中的ETH的比例增加了四分之三,從13%增加到22.8%,表明DeFi正在穩步蠶食中心化交易所從以太坊交易費中獲得的利潤。(Cointelegraph)[2021/5/7 21:33:11]

我們研究分析了前八名 DeFi Token 的 DEX 與 CEX 交易量,可以看出人們對 DEX 重新產生了興趣。DEX 交易量的占比從 6 月初的 3.75% 增加到今天的 29.2%,接近 2022 年下半年的高點。

圖5:DeFi藍籌指數:DEX vs CEX交易量占比

Uniswap交易額分布

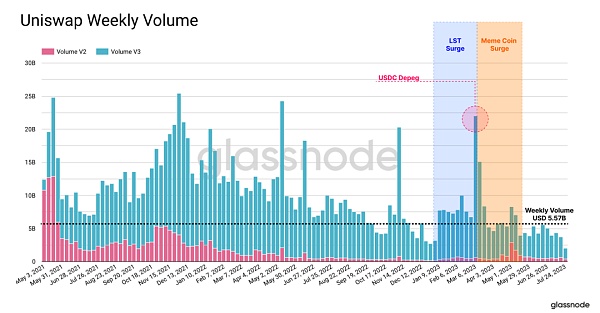

隨著DEX活動的不斷增加,我們可以調查最近發生的一些事件是如何影響 DEX 活動的,以及對利益相關者的內在影響。我們首先要關注的是頭部DEX之一:Uniswap,它也是過去一周主要的 Gas 消耗者。

當前以太坊主網上的 Uniswap 交易額為55.7億美元/周,明顯低于前幾年的水平。2023 年初,人們對LST(流動性質押Token)的興趣引發了交易額的激增,“Memecoin”的交易額也出現了短暫的上升,但隨后恢復平靜。

EthHub聯合創始人:Optimism主網軟啟動標志著DeFi開始遷移到L2:對于今日Optimism基于以太坊的擴展解決方案已在主網軟啟動,EthHub聯合創始人Eric?Conner在推特上評論道,這是以太坊歷史上的關鍵時刻,這標志著DeFi開始遷移到第2層(L2)。[2021/1/16 16:18:33]

從這個角度來看,最近的 BTC ETF 申請和 SEC-Ripple案件并沒有引發 Uniswap 交易活動的明顯增加。

圖6:Uniswap周交易額

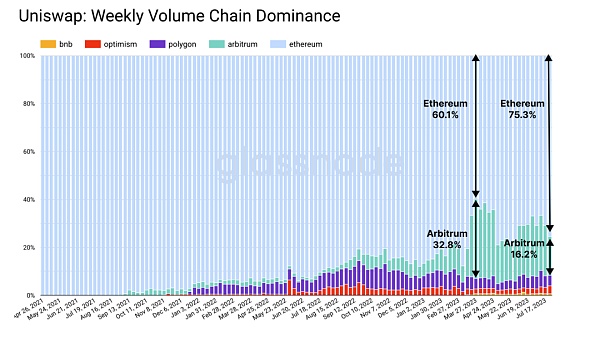

接下來我們看 L2 上 Uniswap 交易額的分布情況。很明顯,相當大一部分交易已從以太坊主網轉移到 Arbitrum,Arbitrum 3月份的交易額占比高達 32%,并在 6 月和 7 月一直保持著較高水平,這也是為什么以太坊主網上的 Uniswap 交易額較低的原因之一。

圖7:Uniswap:各條鏈的周交易額占比

MEV機器人交易占比達70%

另一種了解 Uniswap 交易活動背景的方法是查看執行交易的交易者類型。自 2019 年以來,我們看到了各種類型的 MEV 機器人的出現,它們是監控Mempool的自動化程序,用來識別出那些可以獲得額外利潤的交易。為了更好地進行分析,我們僅關注兩種類型的MEV機器人:套利和三明治機器人。

幣贏CoinW DeFi區項目 MINI 24小時漲幅達109%:據CoinW官網數據顯示,MINI/USDT 的24小時漲幅達109%,最高漲至0.0376 USDT。據悉,幣贏最近上線的Miniswap是一個超越UniSwap的去中心化金融衍生協議,對標Uniswap,又針對其缺陷做出創新,將交易挖礦融合進去,顧及到用戶的諸多平臺機制從而蛻變稱完整的去中心化金融衍生協議。[2020/8/9]

套利機器人的目標是在不同交易平臺中,通過同一資產的不同價格獲利。

三明治機器人的工作原理是將其交易插隊到目標交易者(假設某買家)的交易之前被執行,導致該資產的價格上漲。隨后,三明治機器人將再次出售資產以縮小價差,從而最大化雙方的價值。

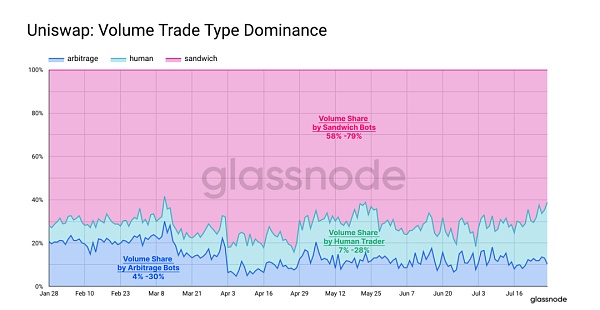

下圖顯示了 Uniswap(以太坊上)的機器人交易額與手動交易額的比例。

我們觀察到,在總交易額中,三明治機器人一般占每日交易額的 60% 以上。自今年年初以來,套利機器人的交易額占比已從大約 20% 下降至 10%。與此同時,自 7 月初以來,手動交易者創造的交易額占比上漲了 30%,與 DeFi Token熱潮時期一致。

請注意:不同類型的機器人會產生不同交易額和交易量。例如,三明治機器人至少執行兩次交易,在一次交易中創造的交易額是手動交易者的兩倍。

圖8:不同類型交易的交易額占比

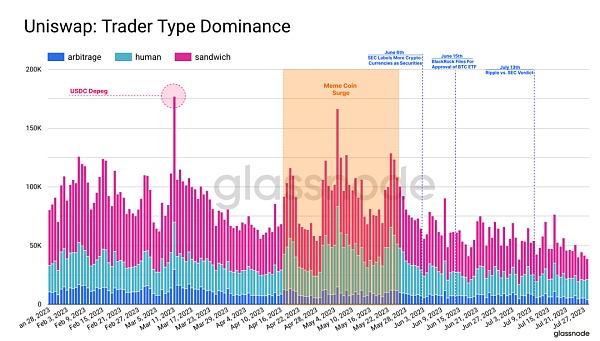

由于不同類型的機器人攻擊可能會導致交易量不同程度地膨脹,因此按交易者類型劃分的每日交易數量提供了另一種比較視角。

我們可以看到,在 USDC 脫鉤或 Memecoin熱潮等重大事件期間,手動交易者非常活躍。隨著價格波動的增大和“目標交易者”的涌入,套利機器人和三明治機器人也活躍起來,在手動交易量上升期間,其活躍度增加了三倍。

圖9:Uniswap:不同交易類型的交易量占比

下圖顯示了每種類型交易者的首選Token和資金Pool,可以看出,所有三種交易者類型都更喜歡最大且最具流動性的交易對 ETH-USDC 和 ETH-USDT。

圖10:Uniswap不同類型交易者及各項占比

流動性Pool表現反映價格預期

Uniswap V3 推出后,流動性提供者可以在Pool內的指定價格范圍內分配流動性。與其將流動性分散在無限的價格范圍內,不如選擇將流動性更有效地集中在投資者預期交易量最高(以收取費用)的價格范圍內。

圖11:Uniswap V3 價格范圍

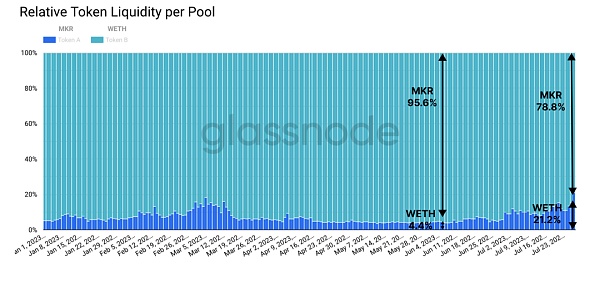

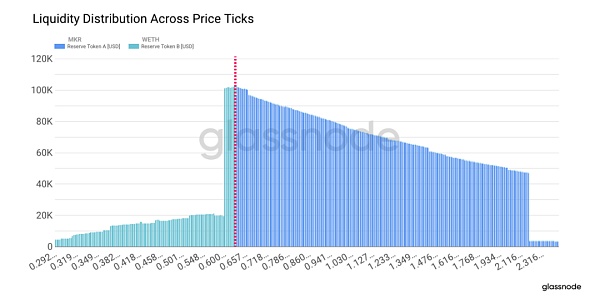

自 MakerDAO 回購計劃宣布以來,Uniswap V3 上 Maker 最成功的流動性Pool是 MKR/WETH 池,其流動性顯著增加。

雖然該Pool中MKR占絕大多數,但 WETH 的流動性深度已增長超過 700%。這表明流動性提供者正在發出信號:MKR-WETH 交易對的交易量將會增加。

圖12:MKR-WETH深度

在研究該流動性pool的構成后,我們可以清楚地看到 WETH 的占比有所增加,目前占總量的 21.2%。這說明交易者越來越多地用 WETH 購買 MKR ,也就是說自 6 月初以來市場對 MKR 的需求明顯上升。

圖13:兩個Token的流動性深度

Uniswap 的流動性pool是否可以預示Token的價格發展?通過分析 MKR-WETH 流動性,我們發現,流動性在價格比 MKR/ETH 匯率高得多的時候會上升。

隨著流動性提供者將其流動性添加到到更高的價格范圍,他們在某種程度可被視為一種在更高價格點的Gas費的價外期權。如果我們假設流動性提供者是理性的逐利者,其流動性的變動可能會提供類似期權市場提供的價格信號,獲得對相關Token的波動性和價格范圍的預測。

圖14:價格波動中的流動性分布

總結

2023 年,圍繞數字資產監管的正面和負面消息反復出現。最近幾周,以 MKR 和 COMP 為首的 DeFi Token表現尤其出色。然而,在分析 Uniswap 上的交易活動后,DEX交易活動的增加似乎并未影響這些Token的價格變動。

對此的一個解釋是,Arbitrum 等 L2 上的交易額占比不斷增加,而且人類交易者的數量也減少了。由于手動交易較少,套利和三明治機器人活動也同樣較少。

就 MKR 而言,為 Uniswap pool提供流動性的做市商顯著增加,這表明對交易量增加的一定程度的預期。由此,我們提出了一個概念,即流動性的分布可以很好地為相關Token的價格范圍提供預期信號。

文章來源:https://insights.glassnode.com

原文作者:Glassnode, Alice Kohn

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-31-2023/

達瓴智庫

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

Tags:EFIDEFDEFISWAPDeFi Pulse IndexDefi Shopping Stakedefi幣是什么uniswap幣總量有多少

來源:21世紀經濟報道 8月3日,由南方財經全媒體集團及HashKey Exchange聯合舉辦的“數資成真—亞洲合規探索與未來展望”研討會在香港舉行.

1900/1/1 0:00:00作者:Ryan Berckmans 編譯:深潮 TechFlow以太坊在代幣化資產 (RWA) 領域的主導地位日益增強.

1900/1/1 0:00:008 月 2 日晚間 23 點,萊特幣 Litecoin(LTC)在區塊高度 2520000 上完成了第三次區塊獎勵.

1900/1/1 0:00:00L2,DeFi,RWA三大領域的成熟必將孕育出顛覆性的區塊鏈應用。在經過多年的沉淀后,一款名為MEKE的鏈上衍生品協議正是看到了這一點,MEKE以衍生品交易為主,同時結合L2技術及RWA領域等優.

1900/1/1 0:00:00作者:TOM MITCHELHILL,COINTELEGRAPH;編譯:松雪,金色財經歐盟加密資產市場(MiCA)立法中的每日交易上限可能會“抑制”穩定幣的使用,一些人呼吁修改該框架.

1900/1/1 0:00:00作者:Bastian Wetzel;編譯:深潮 TechFlow事實證明,在 Web3 中使用當前的各種系統是一項復雜且耗時的工作。它涉及在不同的基礎設施之間指定執行路徑,這需要全面的理解.

1900/1/1 0:00:00