BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.89%

ETH/HKD+0.89% LTC/HKD+2.49%

LTC/HKD+2.49% ADA/HKD+1.46%

ADA/HKD+1.46% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+1.49%

XRP/HKD+1.49%

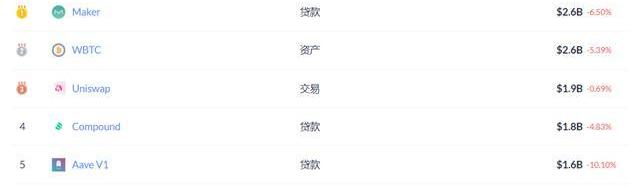

借貸是DeFi的核心業務,DeFi鎖倉排行榜前五名有3個都是借貸產品。

DeFi領域目前最主要的借貸模式為浮動利率模型,也即借款利率和存款利率會隨著用戶需求浮動。當市場對某項資產的需求提升時,將會顯著提升某項資產的借款利率。借款利率除了和需求有關外,也和池子內的資產總量有關,池子內可借資產越多,一般借款利率會越低。

目前DeFi的借貸協議都是基于浮動利率模型,當借款需求旺盛時,借款利率有可能大幅攀升,但對于很多用戶來說,可預測的財務支出可能是更好的選擇。固定利率借款在Aave內已經具有了相當規模。

OpenDAO:將在比特幣Ordinal上推出子DAO“ BRC-20 Deneutralization DAO”:4月30日,據官方推特,OpenDAO宣布將在比特幣Ordinal上推出子DAO“ BRC-20 Deneutralization DAO”。[2023/4/30 14:36:01]

可預測對于很多人來說是一個比較重要的點,不可預測往往代表著風險,結果可能很好,但也可能很壞,這事實上相當于賭博。特別是對于傳統金融機構來說,如果想要進行大額借款或者存款,但結果又不能預測,這可能會成為阻礙機構進入的重要因素。

今天聊一聊目前市場上都有哪些提供固定借款產品的平臺,模式上又有哪些區別?

一、Aave

Aave是知名借貸平臺,DeFi龍頭產品之一,創新性較強,具有很高的知名度和比較大的用戶群體。

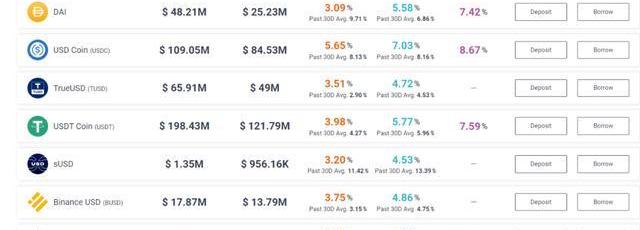

Aave在浮動利率借貸之外,還提供了固定利率借貸服務,如下圖所示:

MakerDAO社區將于3月8日發起下線USDC-A、USDP-A與GUSD-A執行投票:金色財經報道,MakerDAO發推稱,將于2023年3月8日發起下線USDC-A、USDP-A與GUSD-A執行投票。屆時執行投票將向上述vault類型部署以下參數:最高債務上限為0、清算罰金為0%、FlatKick獎勵為0、清算比率至1500%。該參數將于3月8日發起的執行投票中部署,此后所有抵押率低于1500%對USDC-A、USDP-A和GUSD-A頭寸將被清算。如果要避免清算,則需在執行投票結束前,全額付清DAI債務,并關閉USDC-A、USDP-A或GUSD-Avaults。MakerDAO提醒,USDC-A、USDP-A和GUSD-A是具有抵押債務頭寸模型的標準vault類型,決不能誤認為是PSM。

2023年1月23日,關于下線USDC-A、USDP-A與GUSD-A的民意投票100%通過。[2023/3/4 12:41:31]

Aave內的固定利率并非是絕對固定的,在極端情況下利率可能再平衡。再平衡的條件為:當平均借貸利率低于25%,并且利用率超過95%時,將會發生利率再平衡,利率將會發生變化,但從目前的情況看出現再平衡的幾率不大。

鏈游工作室Mythical Games擬籌集5000萬美元新一輪融資:1月25日消息,鏈游工作室Mythical Games正在考慮以12.5億美元估值籌集5000萬美元新一輪融資,并將推出游戲市場Mythical Marketplace 2.0版本。此外,Mythical最近還收購并整合了NFT市場DMarket的技術,希望通過改善數字資產的交易來促進用戶增長。

此前報道,Mythical Games于2021年11月份宣布以12.5億美元估值完成1.5億美元C輪融資,a16z領投。(TheBlock)[2023/1/25 11:29:58]

在Aave內我們可以看到每種資產的相關數據,其中包含了固定利率借款的占比份額。從目前來看AaveV1內固定利率借款占比較高的是USDT、USDC和DAI,占比分別為42.4%、27.6%和15.9%。但如果單從V2版本來看,USDT、USDC和DAI的占比分別高達56.7%、57.9%和67.2%。

英國央行行長貝利:FTX對美國來說是個大問題:金色財經報道,英國央行行長貝利:FTX對美國來說是個大問題。加密資產沒有內在價值,加密貨幣投資者應該做好賠錢的準備。我們不能指望非銀行機構能夠通過銀行業獲得英國央行的支持。(金十)[2022/12/13 21:42:14]

Aave固定利率借款和浮動利率借款使用同一個資金池,本質上和浮動利率借款并無不同,只是支付的利率不再隨需求而變動。

二、YIELD

YIELD是另一種模式的固定利率借款協議,其業務邏輯依托于Maker,和Maker有比較深的綁定關系。

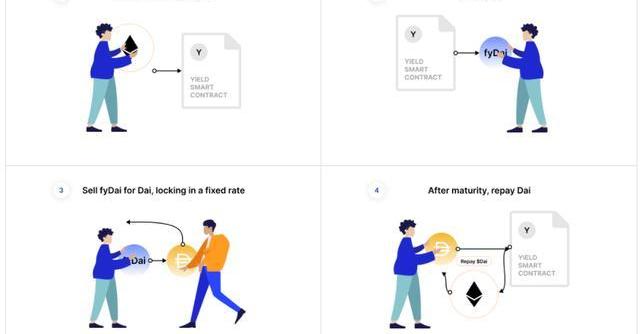

使用YIELD借出DAI的整體流程如下:

中東加密貨幣交易所Fasset與萬事達卡合作,尋求在印尼擴張業務:7月14日消息,中東加密貨幣交易所Fasset Technologies Ltd.正與支付巨頭萬事達卡合作,以擴大其在印尼的金融業務。Fasset的新聞稿稱,根據一項調查,41%的印尼人持有加密貨幣。

此前4月消息,Fasset完成2200萬美元A輪融資,Liberty City Ventures和Fatima Gobi Ventures領投,參投方包括若干中東和南亞的家族辦公室。新融資將用于產品開發和市場拓展。(Forkast)[2022/7/14 2:12:23]

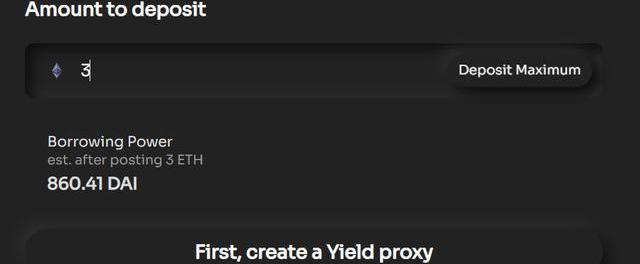

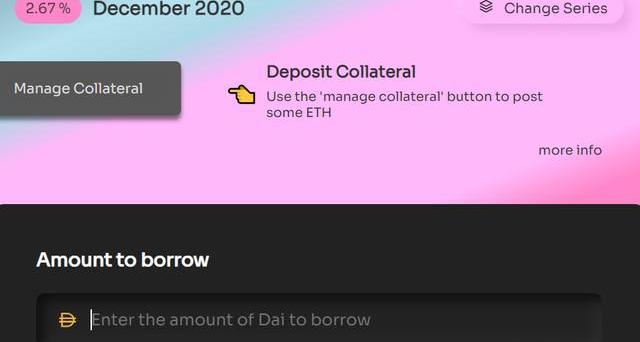

用戶首先存入ETH,才能借出DAI,目前只支持ETH抵押,也只能借DAI這一種資產,抵押率和Maker相同,目前為150%。這里對應流程圖中的第一步。

隨后在Borrow中進行借款,這里對應流程圖中的第二步和第三步。

事實上第二步和第三步的幕后操作都被隱藏了,用戶感知不到。在這兩步中用戶首先進行鑄幣,鑄造的是yfDAI,也即流程圖中的藍色代幣,接著系統自動把yfDAI兌換成DAI給到用戶,就實現了第三步的結果。

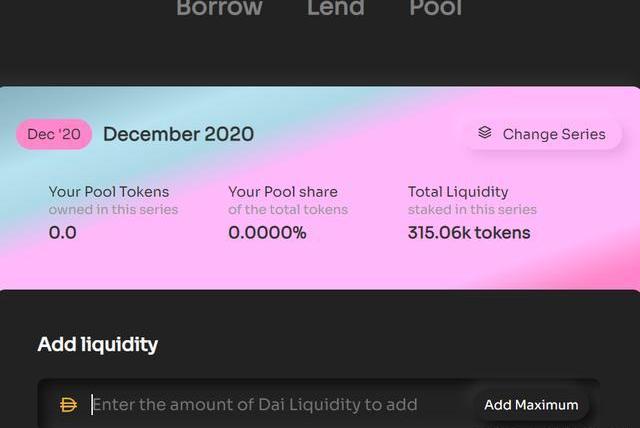

yfDAI和DAI的兌換,是通過Pool自動進行的,用戶也可以往Pool內注入流動性來支撐兌換,提供流動性將會獲得手續費分紅。

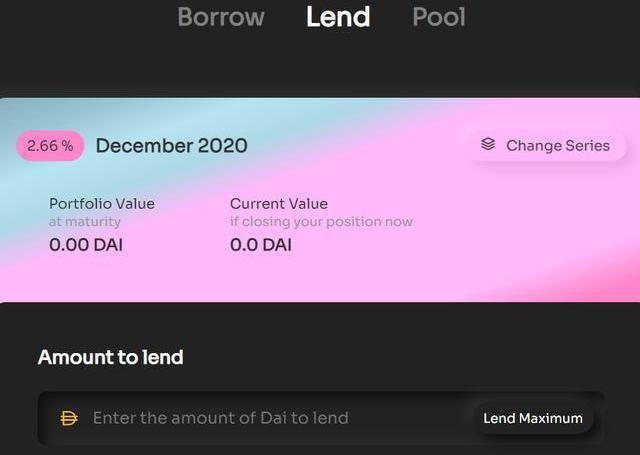

yfDAI和DAI之間是有折價的,比如0.97:1,這其中的折價就是用戶借款所支付的利息。

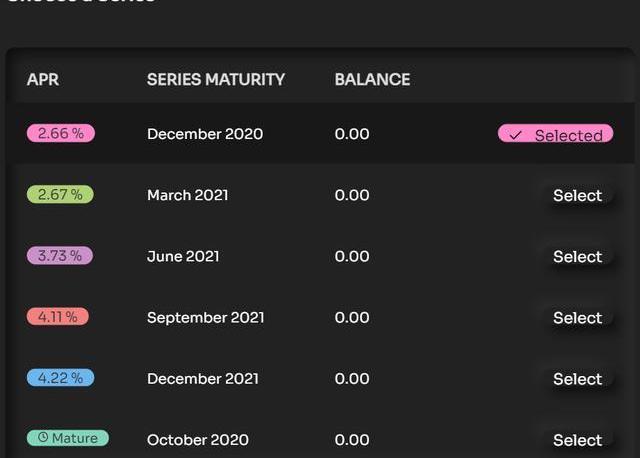

在Lend界面用戶可以存入DAI來折價獲得的yfDAI,折價部分就是到期收益率,購買時可以選擇不同的期限,不同的期限收益率不同。到期之后可以使用yfDAI1:1兌回DAI。

目前來說YIELD的整體數據一般,鎖倉量比較小。

YIELD模式的本質是通過鑄幣溢價發行出了一個可交易、具有到期日的零息債券,并賦予了這個債權到期以一定比例兌換資產的權利。

從目前市場上看到的固定利率產品來看,使用此種模式的產品居多,UMA和Mainframe都是類似模式。UMA在這方面的嘗試不算多,Mainframe是致力于為用戶提供固定利率借貸的產品,關注度也比較高,下面看一看。

三、Mainframe

Mainframe還未上線,目前已經完成了1輪審計,預計于明年1月份上線,代幣為MFT。

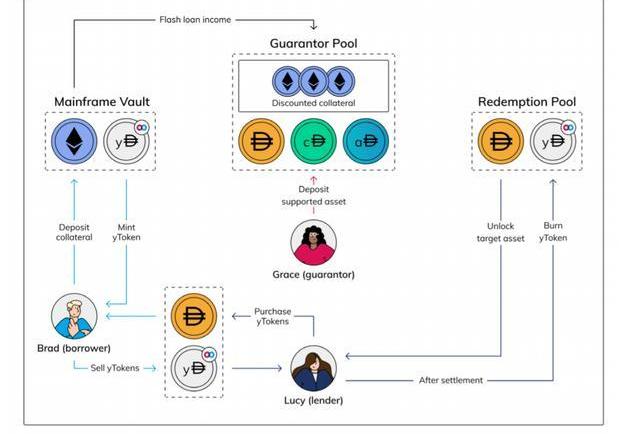

Mainframe的結構和YIELD類似,但又有很大的區別,先看一張總圖:

Mainframe體系由出借人、借款人、擔保池、贖回池四部分組成。從上圖可以看出借款人通過抵押資產鑄造出yDAI,yDAI賣給了出借人,出借人的支付的DAI放入了贖回池。

在Mainframe內有擔保池,用戶可以把資金注入到擔保池內賺取清算收益,借款人抵押的資產將會被用于閃電貸賺取收益,收益也會注入擔保池。

Mainframe和YIELD最大的不同是,YIELD的yfDAI是系統通過池子自動賣出,換成了DAI給用戶,Mainframe內是賣給了出借人。

直接賣給出借人可能的問題是,當出借人購買需求不足時,交易是無法成交的,有可能需要折價較多才能實現成交,借款人可能會付出更高的借貸成本。但我們也可以發現YIELD中的借款人和出借人是割裂的,借款人的資金來源是資金池而非出借人,資金池的大小決定了其規模。

從圖中可以看出擔保池還支持cToken和aToken注入,這為Compound和Aave這兩個平臺的用戶提供了額外的收入渠道。

從最新的消息看,因為Compound在上次行情波動中,因為DAI的波動被清算了8500萬美金資產,Mainframe決定首發資產由ETH改為WBTC,目標資產由DAI改為了USDC。

四、總結

目前市場上提供固定借貸利率的DeFi產品還不多,最為成熟的當屬Aave,在目前Aave的市場內,固定利率借貸產品已經占據了不小的份額,從數據上表明了固定利率借貸產品確有其需求。

Aave的固定利率產品和主流的浮動利率產品沒有本質區別,只是借款人支付固定的利率而已。

除此之外YIELD使用的零息債券模式是另一種主要模式,借款人溢價發行債券,出借人折價買入債券,到期兌換資產賺取收益,債券可交易、可轉讓,形式上更加靈活。

目前固定利率借貸還并未流行開來,但未來我們將會看到更多固定利率借貸產品的出現及采用,這也將為機構入場掃清一些障礙。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,不構成任何投資意見或建議。

黃金周一(4月10日)亞市早盤跌破2000美元大關,跳空近16美元。比特幣則反彈至28301美元上方,看漲前景樂觀.

1900/1/1 0:00:00EOS價格從1.50美元兌美元的阻力位開始新的下跌。價格現在低于1.40美元和55個簡單移動平均線。在EOS/USD貨幣對的4小時圖上,有一條主要的看跌趨勢線形成,阻力位在1.255美元附近.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“英國監管機構:加密資產業務預計將在9月開始遵守規則”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:002021年1月8日,比特幣歷史性地擊穿4萬美元,許多分析師認為這次加密市場的牛市與2017年完全不同,這次比特幣沖上新的歷史高點,很大程度上是機構投資者推動的.

1900/1/1 0:00:00Solana價格從下行阻力線突破。它面臨22.90美元的阻力。Solana(SOL)可能已經完成了ABC修正。 Solana(SOL)價格試圖突破26美元的阻力區域并確認其看漲逆轉.

1900/1/1 0:00:00這家科技巨頭認為元宇宙的潛力將在今年受到考驗,它是沉沒還是游動還有待觀察。 元界 這家科技巨頭認為元宇宙的潛力將在今年受到考驗,它是沉沒還是游動還有待觀察.

1900/1/1 0:00:00