BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD-0.21%

SOL/HKD-0.21% XRP/HKD-0.3%

XRP/HKD-0.3%作者:雨中狂睡Sleeping in the Rain,來源:作者推特@qiaoyunzi1

$RUNE 是一個最近受到廣泛關注的代幣,因 @THORChain 釋放兩個利好而上漲,又因利好落地成為了空軍聚集地。

今天我希望從Bullish和Bearish兩個方面分析一下協議的這兩個更新:模式、飛輪和風險。

第一個更新是“流式交換Streaming Swap”,簡單理解就是通過將大訂單分割為小訂單的方式來執行跨鏈,用戶的交換體驗(價格)更友好——滑點小。這個功能其實對幣價的影響并不直接,中間會有一個數據上升帶來的傳導過程。

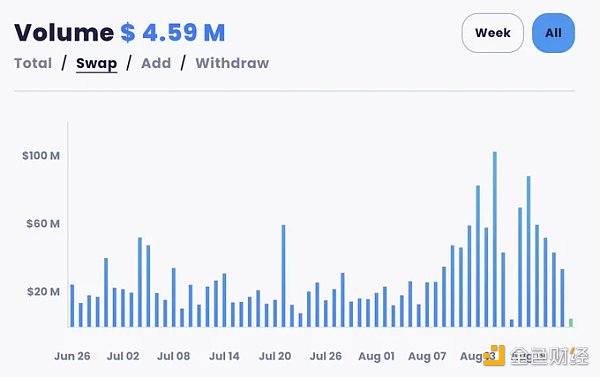

這個數據變化我看下圖就好,會更加直觀——在推出流式交換后,Thorswap數據有一個明顯提升,但短暫提升后交易量就開始明顯回落。Streaming Swap的影響是否持久還有待時間驗證。

120,507,620USDT從Bitfinex轉移到Tether Treasury:金色財經報道,據Whale Alert監測顯示,北京時間23:02,120,507,620USDT (價值約120,565,162美元)從Bitfinex轉移到Tether Treasury。[2023/6/3 11:55:34]

另一個重要的功能就是Lending,不過Lending功能比較復雜,我會花一個比較長的篇幅來把邏輯簡化一下。(個人理解,如果理解錯誤,歡迎勘誤)

將Lending的模式簡化,我們可以這樣理解

如果我們將10美金的 $BTC 存入作為抵押品,Thor會將其轉化為Tor.BTC,路徑是這樣的,BTC—>RUNE—>銷毀RUNE鑄造Tor.BTC。若LTV是30%,那么我們就可以借出3 TOR(記賬單位,1 TOR=1u)。如果我們要借3u ETH,協議就會鑄造3u的 $RUNE ,換成 $ETH 給到用戶。還錢按照借時美金計算,而不是按幣本位計算。

5000枚BTC從Bitfinex交易所轉出,價值約2366.7萬美元:Whale Alert數據顯示,北京時間3月16日20:12,5000枚BTC從Bitfinex交易所轉入以“35Pd1w”開頭的未知地址,按當前價格計算,價值約2366.7萬美元。[2020/3/16]

接著,我們再來引入其最重要的一個概念:無清算、無利率和無到期日。

為什么Thor敢這么做呢?是因為它把你的抵押品都變成了 $RUNE 。它當然不需要你還錢,它的目的就是讓把你的還錢欲望降到最低——它已經把你的核心資產都換成了 $RUNE 。

當你取走抵押品的時候,如果 $BTC/ $RUNE 的價值維持不變,那么無需其他多余的操作。但如果 $BTC 相對 $RUNE 的價格增值,那Thor就需要鑄造額外的 $RUNE 來補齊差價。

動態 | 20.7萬枚NEO從Binance交易所轉出 價值190.1萬美元:監測數據顯示,北京時間09月16日09:52,20.7萬枚NEO從Binance交易所轉入AZRSCc開頭地址,按當前價格計算,價值約190.1萬美元,交易哈希為:6a9985b0bade14a01afda2fda02437cb57b99ef00aa30b7a856d3f70588c988d。[2019/9/16]

比如10u的 $BTC 翻了個倍,變成了20U, $RUNE 價格不變,那么它就額外需要多鑄造額外的10U(通脹)。

所以,它其實是不希望你取走抵押品的,不還錢,它就能一直保持銷毀 $RUNE 的狀態。(貸款最少需要30天才能還款)

這就是Thor構建的一個小飛輪。

動態 | 250萬枚USDT從Binance交易所轉出 價值249.9萬美元:監測數據顯示,北京時間09月10日08:41, 250萬枚USDT從Binance交易所轉入0x91a3開頭地址,按當前價格計算,價值約249.9萬美元,交易哈希為:0x1557e2d2601d2dcec627d03f439de59080d1c12eb7cb53140e3907deec1ac86a。[2019/9/10]

當然,其實Tor.BTC其實不是完全由 $RUNE 支撐,而是由50% $RUNE+50% $BTC 支撐的,相當于協議的風險敞口變低了,換句人話就是如果抵押品增值,那么它只需要鑄造一半的 $RUNE 就可以還上抵押品。

這就是我所理解的無清算、無利率和無到期日的根本動機——把你的核心資產換成協議原生Token。從多頭角度來看,兩個新產品(Streaming Swap增加用戶交易量,Lending會涉及多次代幣轉換也會增加交易量)都會增加ThorSwap的交易量,且銷毀 $RUNE ,肯定是Bullish。

現在協議借貸只支持 $BTC 和 $ETH ,后續會增加對更多Layer1資產的支持。Lending也是Tor.Asset的一個DeFi樂高,在之后Thor可能還會推出適配Tor.Asset的新產品,用來增加ThorSwap LP的資金利用率。

既然Bullish的理由是通縮,那么Bearish的主要理由是借貸產品所為協議帶來的潛在風險。雖然協議能夠通過斷路器來控制債務規模,但是也有可能在上漲的過程中,尤其是 $RUNE 表現沒有可抵押資產表現好時,造成 $RUNE 的過度通脹(最多1500萬枚,上限5億)。

如果達到上限,可抵押資產再漲(主要看Asset/ $RUNE 的比值)就不禮貌了,屆時會產生更多的風險——壞賬,協議只能通過國庫的錢來解決壞賬問題。

本質上,Thor的Lending模塊是將風險轉嫁給了協議本身和 $RUNE 持幣者。而且,Thor由于產品需要經歷幾次Swap,借貸的磨損會比較大,用戶體驗并不友好。

同時,協議把貸款額度控制500枚 $RUNE (現在大概700-800萬美元),只有隨著 $RUNE 銷毀的數量變多,協議的貸款額度才會變多。隨著借貸規模的擴大,1500萬枚的 $RUNE 上限大概率會無法滿足擠兌的出現。

雖然Thor存在一個向上的飛輪,但是也會為自己埋下死亡螺旋的風險——如果增發的1500萬枚 $RUNE 和國庫資金無法滿足擠兌的要求,那么,Thor就會進入死亡螺旋。

因此,我們也就可以理解為什么Thor的抵押品比率要設置在200%-500%,不給用戶開高杠桿的機會,以及為什么協議要隨著抵押品的增多而降低借款的LTV。但是更低的LTV會降低產品的采用,導致向上的飛輪轉不起來。

所以,Lending就成了一個比較雞肋的產品,即對自身協議的提升沒有那么大,食之無味棄之可惜,不Bearish還能干嘛。

看完這篇分析,你的選擇會是什么呢?紅色藥丸,還是藍色藥丸?

雨中狂睡

個人專欄

閱讀更多

金色財經

作者:王漢洋,來源:crypto4.wtf對大部分不關心區塊鏈的人來說,幣安可能僅僅是一個偶爾出現在科技新聞里的公司而已.

1900/1/1 0:00:00摘要:4月13日,北京仲裁委員會判決一項委托管理比特幣糾紛案件,北京仲裁委判決委托合同有效,比特幣在內的虛擬貨幣屬于虛擬財產,受到法律的保護.

1900/1/1 0:00:00頭條 ▌法律專家:Friend.tech可能會引起SEC的注意去中心化社交媒體平臺Friend.tech在周末熱度頗高,該平臺在24小時內收入超過100萬美元.

1900/1/1 0:00:00作者:劉正要 KOL常見的刑事法律風險與區塊鏈行業不同細分領域的刑事法律風險息息相關。自媒體行業的興起帶動了許多新職業領域的出現,博客、微博時代的意見早已被流媒體時代的KOL所替代.

1900/1/1 0:00:00作者:Crypto Ann 編譯:白澤研究院盡管比特幣、以太坊和流行的山寨幣等主要加密貨幣的形勢嚴峻,但在鏈上世界深處,情況并沒有那么的“血腥”.

1900/1/1 0:00:00作者:0xTodd,無為資本 來源:推特,@0x_Todd很多人問Layer2怎么盈利呢?大家交給L2的GAS費=收入L2交給以太坊的GAS費=支出L2本質上是手續費雁過拔毛的生意.

1900/1/1 0:00:00