BTC/HKD-0.97%

BTC/HKD-0.97% ETH/HKD-3.11%

ETH/HKD-3.11% LTC/HKD-2.5%

LTC/HKD-2.5% ADA/HKD-2.64%

ADA/HKD-2.64% SOL/HKD-3.18%

SOL/HKD-3.18% XRP/HKD-3.92%

XRP/HKD-3.92%L1代幣是唯一可以被投資的代幣,而且DeFi協議幾乎不應該啟動它們的代幣。

近幾個月來,山寨L1上的DeFi市場流動性已經干涸。社區認為導致這種情況的原因是缺乏人們想要交易的代幣,因此呼吁開發者推出更多代幣,例如協議治理代幣或Meme幣。

我的觀點是,L1代幣是唯一可以被投資的代幣,而且DeFi協議幾乎不應該啟動它們的代幣。擁有治理功能的協議是最糟糕的協議,而最小化治理功能的協議在大部分情況下都更好。你可能會持不同意見,比如對合約不可變性、風險參數的變化或管理預言機的擔憂。

你也可能持不同意見,比如認為協議開發者需要通過代幣發行來獲得激勵,或者他們絕對需要從風險投資中籌集資金以進行代幣交易。無論如何,我希望在本文中消除所有你的顧慮。

如果沒有大量新的代幣,DeFi該如何挽救?

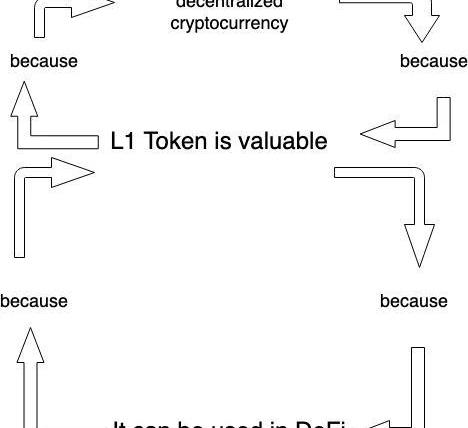

對于一個鏈上的DeFi生態系統來說,最好的事情就是有一個強大的L1代幣。人們認為通縮經濟學不好,因為它“鼓勵質押,抑制使用”。這是錯誤的,因為在區塊鏈和DeFi中,質押就是使用。

ZK協議Polyhedra 4月主網啟動以來日活躍用戶超過5萬名:金色財經報道,Zero-Knowledge (ZK)協議 Polyhedra 首席技術官Tiancheng Xie在接受采訪時表示,ZK技術在為第 2 層解決方案提供動力方面發揮了關鍵作用。通過在第 2 層計算簡單的加密證明,交易幾乎可以立即完成,同時ZK證明可以實現不向觀察者傳遞敏感信息的私密交易。Tiancheng Xie表示,協議的安全性僅基于證明的安全性和源鏈的安全性,自4月份主網啟動以來,Polyhedra協議已擁有超過50,000名日活躍用戶和800,000名月活躍用戶。[2023/7/26 15:58:37]

用戶將他們的長期持倉鎖定在鏈上,通常使用DeFi通過抵押去中心化的穩定幣、合成品和衍生品頭寸來獲取流動性。DeFi使他們能夠做到這一點,而無需承擔將多頭頭寸存放在交易所或Celsius等借貸平臺上的形式的中心化風險,或從其他地方橋接到某個專門的鏈時,承擔橋接風險的情況下進行操作。

一個重要的問題得到解決,他們可以自我保管他們的長期持倉,并且可以在其中做很多有用和有趣的事情...對于那些長期持有L1代幣的持有者來說,這是一個極好的選擇。

彭博社分析師:Grayscale在SEC訴訟中獲勝的幾率為70%:金色財經報道,彭博資訊高級法律分析師 Elliot Z. Stein 表示,Grayscale 70%的機會在一場重大加密行業訴訟中勝訴美國證券交易委員會 (SEC)。鑒于這種情況,該公司分析師認為比特幣現貨 ETF 今年在美國獲得批準的可能性為 50%。美國證券交易委員會和主席Gary Gensler可能正在準備迎接損失,并希望通過在法院判決之前或大約同一時間批準現貨比特幣 ETF 申請來先發制人地軟化損失或使其變得毫無意義。[2023/6/28 22:05:27]

有人可能會認為,在沒有強大原生代幣的情況下,DeFi也是有用的。的確,您可以將DeFi與包裝和橋接資產一起使用,但如果沒有自托管,它的用處不如有原生資產的DeFi。

記得SBF從Ren和Sollet那里竊取比特幣的事嗎?而且,即使你能夠這樣做,如果你的目標是成為處理非原生資產的最佳場所,你必須與CeFi競爭,并面對無盡的新L1和L2。

有人認為,即使沒有自托管,將金融供應鏈的其他部分去中心化也有巨大的好處,例如執行和結算,并且我們從透明度和問責制屬性中受益,即使我們實際上不能強迫CeFi中介機構遵守規則。這確實是正確的,但你不需要搞得那么復雜,比如做一個具有去中心化驗證者,或有原生加密代幣的公共區塊鏈。

Binance.US暫停通過OCBS進行BUSD存款和取款:金色財經報道,Binance.US 的狀態面板顯示,已通過 One Common Billing System(OCBS)禁用 BUSD 穩定幣對,受影響的服務包括 BUSD 存提款、買賣與交換加密貨幣期權。Binance.US 稱,這是暫時中止,正在努力恢復所有服務。[2023/3/31 13:38:08]

什么使原生代幣變得強大?

aeyakovenko提出了一個非常好的論點,即除非一條區塊鏈的費用盡可能低,否則它將被競爭對手擊敗。低費用的區塊鏈通過在高競爭期間以溢價出售優先訪問權來獲得收入,并且接近于零的收費吸引開發者和用戶活動,從而導致熱點的創建和更多的鏈收入。

這非常聰明,但實際上,一些最受歡迎的交易類型并不會造成任何狀態競爭。鏈無法從這些交易中獲得最大的收益,而且在任何人為了追求更便宜的費用而逃到其它鏈之前,基本費用可能會大幅提高。基礎費用應該盡可能高,但顯然不能太高,以至于人們無法負擔。

預計許多用戶總是會涌向最便宜的選項是明智的,但沒有強大的原生代幣的區塊鏈的用處要小得多。一個1美分成本轉賬費用的去中心化穩定幣,比一個零費用轉賬的中心化穩定幣更有用,因為后者未能讓用戶脫離中心化金融中介機構,它所服務的目的是未經證實的和推測性的。

分析師:1020億美元代幣在2023年解鎖,只會影響短期走勢:1月20日消息,近日TokenUnlocks發布了其年度報告,報告中指出,在分析了頭部的300個加密項目之后,預估在2023年,至少有1020億美元估值的代幣將會解鎖。 其中,目前鎖定價值最高的代幣為XRP,達180億美元,其次為Filecoin、Optimism、Chainlink、BitDAO、ApeCoin、STEPN等。

對此,小牛精選特邀分析師投資總結表示,這些2023年將解鎖的代幣,在臨近解鎖時會對其短期價格走勢產生較大的影響,投資者應注意。但從長期走勢看,價格的漲跌主要取決于項目的基本面和市場大環境,則不宜過度恐慌。[2023/1/20 11:23:03]

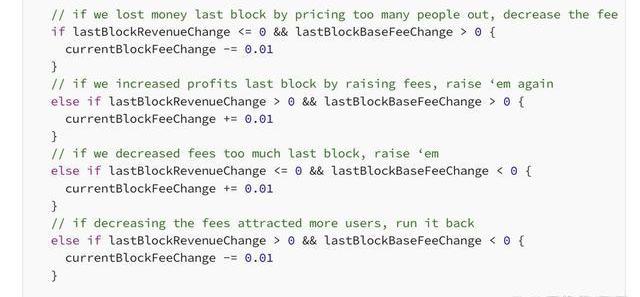

基本費用可以動態定價,以便鏈從每個區塊的費用中收取盡可能多的收入。控制理論應該被應用于設計這樣的定價算法。一個天真的例子可能看起來像這樣:

Bitcoin IRA調查:約80%的受訪者正考慮投資加密貨幣,作為退休投資組合的一部分:6月14日消息,根據數字資產IRA技術平臺Bitcoin IRA的一份調查,約80%的受訪者正在考慮投資加密貨幣,作為其退休投資組合的一部分;大約46%的受訪者期待傳統金融機構在未來采用數字資產;55%的受訪者在41-65歲之間首次購買加密貨幣。該報告是由Bitcoin IRA于2022年5月隨機調查的超500名受訪者得出的調查結果。[2022/6/15 4:26:56]

其次,如果所有價值都歸屬于質押者,而不是未質押的代幣,那么將難以將所有這些寶貴的原生價值用于DeFi。質押的代幣可以通過LST在DeFi中重新使用,但LST目前的形式存在問題。一些最受歡迎的LST是閉源的,并由多重簽名或寡頭DAOs控制。已經提出的去中心化LST提案雖然有效,但這是一個難以解決的問題,因為與不同驗證者抵押的代幣具有不同的風險狀況。

有趣的事實:如果鏈是主權Rollup,則它不需要驗證者或質押,并且其所有收入都可以累積到未質押的代幣中。

協議不需要代幣嗎?又如何創造價值?

鏈上治理本質上是寡頭主義的。加密貨幣應該是自治和獨立的,并且不需要人類介入統治它們。最佳方式是最小化治理。MakerDAO投票使自己中心化的USDC,使DAI成為類似于CeFi平臺的代幣,而無需治理的不可變LUSD則將USD的便利性與去中心化加密貨幣的功能完美融合。

一些協議,如Aave,有一個DAO來控制重要的風險參數。我沒有答案,可能沒有辦法避免這種情況,這很不幸,但自動化這些參數可能會以某種方式成為可能。

反對協議發布代幣的一個經常被忽視的原因是,它會導致與L1不一致,并為開發者創造了一些錯誤的激勵。創建協議,發行具有激勵措施的代幣,讓內部人士倒賣,使用戶抱怨,產生怨恨,轉向下一個具有不同內部人員的協議,這是一個循環,正在摧毀這個領域。

現在有多少借貸協議?似乎每個月都會推出一個新的借貸和去中心化交易所協議。想象一下,如果MicrosoftWord的每次更新都是作為全新的文字處理器發布的,這太荒謬了。發起新協議的真正動機很少是為了解決以前協議的問題,而是因為一些開發人員沒有成為上一次Rug的內部人員,他們希望成為下一次能夠砸盤獲利的內部人員。

如果所有L1上的DeFi開發者都能團結在一個標準化的DEX、借貸、合成穩定幣等周圍,并將其與L1完全對齊,那將更好,不需要將價值累積到不必要的代幣上,這會創造分散生態系統的激勵,增加復雜性和人性的丑陋。

在協議真正完全與L1對齊之后,它們可以被封裝進區塊鏈中。雖然這可能看起來很極端,但它解決了許多重大問題,并應該被探索作為解決DeFi最大問題的解決方案之一。

首先,它允許協議在沒有治理代幣的情況下進行治理和升級。類似EIP的鏈下治理更加精英主義、更加自主和自愿,與代幣治理形成對比。

其次,它使協議對智能合約中的代碼錯誤具有容忍性,因為它們從客戶端多樣中獲得安全性。保護智能合約免受漏洞攻擊是困難的。形式化驗證是一個非常緩慢和困難的過程,而正常的安全審計并不是銀彈。黑客攻擊是毀滅性的,仍然是加密貨幣領域一大未解決問題,吸引了負面關注。雖然這是一個極端的解決方案,但是現在或許是時候探索將DeFi封裝到區塊鏈中作為解決這個持續困擾的問題的解決方案了。

開發者如何通過開發完全與L1對齊的協議賺錢?

很簡單:他們通過長期持有L1來賺錢。他們可以從鯨魚那里獲得L1代幣贈款,鯨魚被激勵提供這樣的贈款以推動他們的投資價值。他們還可以從機構級別的L1鯨魚那里籌集現金,或者這些機構級別的鯨魚可以雇用開發人員開發封裝協議,并通過為其L1創造實用性而獲利。

問“如果我不能通過發行代幣變得富有,為什么要建立一個協議”是沒有意義的。如果我能從拜訪我的祖母中獲得不對稱的好處,那就太好了,我可能會更頻繁地拜訪她,但世界不是這樣運轉的。僅僅因為你希望協議開發可以成為賺錢的方式,不意味著它是這樣的,也永遠不會是這樣的。一些幸運的協議開發人員在過去的非理性泡沫中通過代幣發行變得富有,偶爾會采取不誠實的手段,并始終在L1生態系統中創造分裂。

盡管治理權對風險參數的控制可能具有很高的價值,使得協議的治理代幣因合理原因而被高度評估,但一般來說,大多數DeFi代幣都是Meme幣,充斥著不連貫的應對敘事。

除了治理權之外,DeFi協議沒有必要進行代幣化的稀缺資源。與L1相比,L1代幣具有非常明確的實用性和目的。圍繞L1代幣集結在一起,共同致富。

“你在描述一個龐氏騙局。”

正如我到目前為止所描述的,是的。

但不要忘記,在DeFi概念出現前,加密貨幣已經存在并且具有價值數年了。它們是方便的數字支付解決方案,通常比中心化的替代品具有更好的隱私屬性、無法被審查、無邊界。

Tags:區塊鏈LST穩定幣區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢LST幣是什么幣為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣

一句話:幣圈是以數字貨幣為基礎,以數字貨幣投資、區塊鏈技術開發與創新為支撐的新型投資市場。幣圈是指以數字貨幣為核心的金融領域,其中包括了加密貨幣交易所、數字資產投資、區塊鏈技術開發、礦機生產等多.

1900/1/1 0:00:00「平均成本法」,又稱「馬丁格爾策略」,該策略常用于傳統金融中的外匯市場。而對了解股票投資的用戶而言,更熟悉的說法則為「加碼攤平策略」.

1900/1/1 0:00:00ArkInvest首席執行官CathieWood看好比特幣,并將BTC的目標定為150萬美元。根據她的預測,到2030年底,比特幣可能會達到1,500,000美元,為投資者帶來驚人的回報.

1900/1/1 0:00:00概括 著名的加密貨幣分析師DonAlt預計比特幣總體上會上漲。分析師預測,如果超過3萬美元的水平,將增加4.3萬至600美元。根據DonAlt的說法,比特幣崩盤的可能性正在日益降低.

1900/1/1 0:00:00DOGE從當前的每周高點0.095美元回落11%,確保價格突破支撐線。截至發稿時,它的交易價格為0.083美元,下一個支撐位有望在0.080美元附近顯示短期支撐.

1900/1/1 0:00:00根據GrandViewResearch的一份報告,到2030年,基于加密貨幣的區塊鏈游戲市值將達到3015.3億美元。報告指出,資產所有權、透明度和游戲貨幣化將顯著影響該行業的增長.

1900/1/1 0:00:00