BTC/HKD+0.61%

BTC/HKD+0.61% ETH/HKD+0.71%

ETH/HKD+0.71% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD+0.26%

ADA/HKD+0.26% SOL/HKD+0.18%

SOL/HKD+0.18% XRP/HKD+0.3%

XRP/HKD+0.3%第二季度

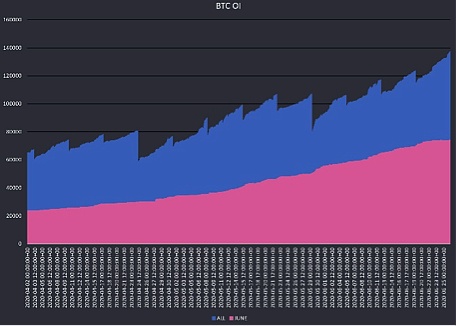

隨著加密貨幣期權領域的持倉量(Open Interest/OI)持續增長,上周五到期的持倉規模為史上最大。Deribit毫無疑問是數字貨幣期權交易的頭部交易所,其產品的名義持倉總額已達14億美元,其中約50%的倉位于UTC(世界標準時間)2020年6月26日上午8:00到期。

BTC 持倉總量 vs. 6月26日到期的持倉量

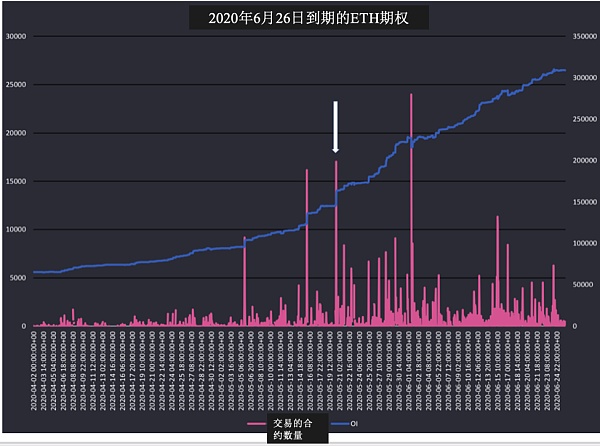

ETH持倉總量 vs. 6月26日到期的持倉量

PeckShield:Arbitrum上Alameda地址向某地址轉入價值約260萬美元的加密貨幣:金色財經報道,據PeckShield預警,Arbitrum上被標記為Alameda的地址向0x7b7b轉入價值約260萬美元的加密貨幣。該地址從Uniswap中移除200萬枚USDC流動性,從Synapse上移除995枚nETH流動性并換成1000枚ETH,然后將USDC和ETH轉移到0x7b7b。[2023/2/3 11:45:22]

這意味著什么?大規模持倉到期對市場有何影響?持倉到期究竟會不會影響波動率?

期權交易員和市場參與者經常會提這些問題。Genesis Volatility喜歡使用Deribit的數據,并利用數據來回答此類問題。下文將進行深入分析。

如你們大多數人所知,平值期權(ATM options)的期權gamma值在臨近到期時最高。

調查:近40%的美國投資者在市場不確定下購買更多的加密貨幣:金色財經報道,根據The Balance發布的一項調查,新的研究表明,在市場不確定性的影響下,39%的美國投資者正在尋找新的投資和保護財富的方式,從而選擇購買更多的加密貨幣。盡管如此,41%的調查參與者表示,他們更多地投資于股票,而其中約三分之一的人分別對交易所交易基金(ETF)和指數基金進行了更多投資。與此同時,34%的投資者表示此時他們的投資習慣沒有變化。超過四分之一的受訪投資者承認投資較少。具體來說,近20%的投資者表示,他們在接受調查時對加密貨幣的投資較少。(finbold)[2022/8/5 12:04:55]

這不足為奇,因為此時ATM期權的底層資產若出現任何價格變動,都可能使一個delta值接近0的期權迅速翻轉為delta值接近1的期權。這種gamma值翻轉在極大規模持倉到期事件中變得更為重要。

動態 | 韓國加密貨幣交易所Upbit申請45個行業內的商標權:據Thebchain 7月4日消息,韓國加密貨幣交易所Upbit已申請45個行業類別中的商標權。其目的禁止其他公司或個人使用Upbit商標推出服務或商品。此次Upbit申請的45個行業類別中包括樂器、寶石、煙、燃料、建筑等。[2019/7/4]

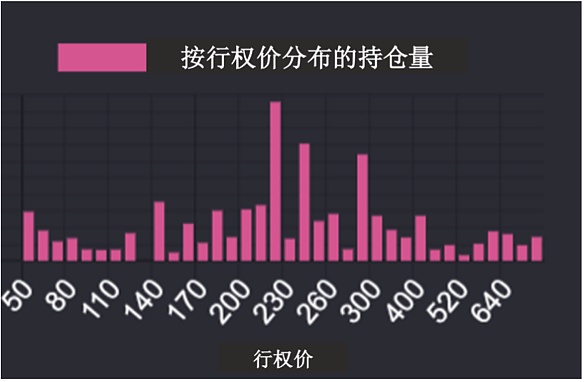

在如此大規模持倉到期時,大量持倉徘徊在ATM行權價附近,IV往往會出現波動,ETH的表現就是如此。

按行權價分布的僅2020年6月26日到期的ETH期權持倉量

做空期權Gamma的交易者越來越厭倦持有這種高風險的頭寸,轉而開始愿意通過市價成交(cross the spread)來擺脫這種風險。這就造成了IV的波動。

動態 | 中國臺灣遠東航空公司停止加密貨幣ALLN換購機票服務:據臺媒經濟日報消息,因臺灣“民航局”擔心加密貨幣價格擾亂機票價格,遠東航空公司于今年1月起悄然停止加密貨幣ALLN換購機票服務。臺灣“民航局”稱,雖未禁止該公司用加密貨幣換購機票,但因臺灣線機票價格有上下限管制,加密貨幣價格會隨市場波動,該部門擔心此會產生衍生實際購票的價格低于票價下限的惡性競爭問題。據悉,遠東航空所屬的樺福集團去年發行虛擬加密貨幣ALLN幣,同年8月,遠航接受ALLN幣換購機票。[2019/1/18]

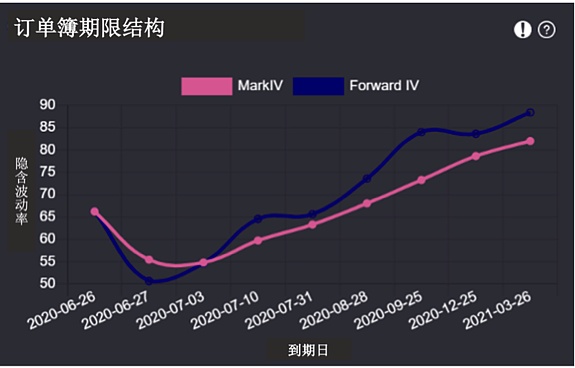

2020年6月26日當天ETH期權的期限結構

雖然IV所受的影響可以理解,但對RV的影響則未必清晰。

巴西最大金融網站推出加密貨幣Brazio:據The Payers.報道,在線區塊鏈宣布與巴西ADVFN合作推出加密貨幣Brazio。ADVFN是巴西最大的金融網站。據估計,有30%的巴西家庭無法獲得銀行、金融服務。[2018/6/5]

可以預期,Gamma凈多頭或凈空頭的持有者不同,對底層資產市場的影響也截然不同。

通常情況下,可以假設Deribit以及其他交易平臺的做市商對在底層證券上進行方向性押注不感興趣,因此他們往往是delta套期保值者。終端用戶通常不會通過收集買賣價差(bid-ask spreads)來獲利,他們通常不會像做市商那樣頻繁地進行delta對沖。

考慮上述因素后,我們現在可以梳理此類事件對RV可能造成的影響。如果做市商持有凈空頭gamma,由于做市商被迫在價格變動時通過持續的高買低賣來進行對沖,市場將面臨趨勢性(trending)和出現較大日內價格區間的風險。

另一方面,如果做市商持有凈多頭gamma,那么他們的delta對沖影響就會產生相反的效果。在這種情況下,當市場價接近他們的行權價時,由于有“gamma scalping”的影響,做市商可以反復地高賣低買,從根本上導致底層資產價格與大量持倉的給定行權價十分接近(大頭針風險/pin risk)。

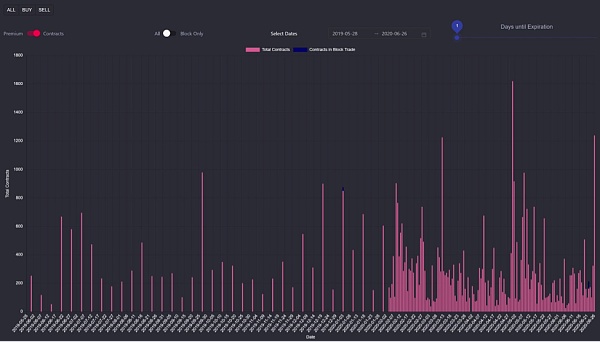

即使RV仍然很低,但大規模持倉到期事件通常會導致成交量增加。從來自genesisvolatility.io的下圖來看,我們可以將即將到期的期權的成交量分離出來。在3月27日的季度到期日期間,BTC的成交量大幅增加,而ETH的成交量明顯飆升。

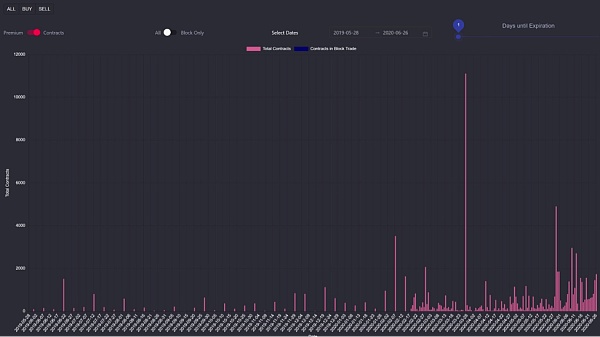

僅0-1天后到期的BTC期權的成交量

僅0-1天后到期的ETH期權的成交量

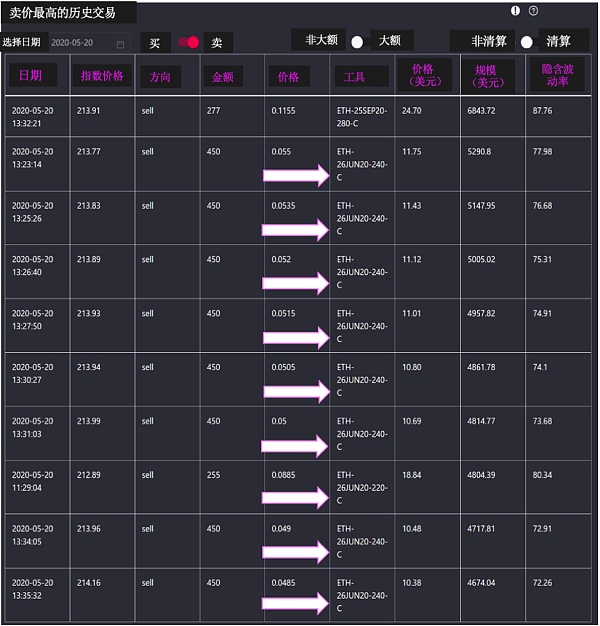

雖然我們無法100%確定地知道任何事情,但我們可以使用強大的原始數據來量化做市商的可能定位。首先,通過疊加成交量和持倉量,我們可以看到買賣行為對凈持倉量的影響。其次,我們可以看到推動此成交量的主動交易者(aggressor)。這個信息很重要,因為主動交易者將支付價差(spread),因此主動交易者的對手方通常是做市商。下面我們以6月26日到期的ETH期權合約的交易數據子集為例進行說明。

協調世界時2020年5月20日下午1-2點之間,持倉出現極大幅度的增長,相關的成交量也出現飆升。

通過深入挖掘數據,我們發現,該成交量和持倉量的躍升是由ETH-240看漲期權和ETH-220看漲期權的一個大賣家推動的。

現在可以肯定地說,一個做市商在做多這些240和220的看漲期權。利用這些精細數據(granular data),我們可以將整個時間段內任何工具的所有交易活動的主動交易者進行加總,從而很好地了解做市商是如何定位庫存的。

在大規模持倉到期事件的交易日臨近時,如果交易者知道OI集中于何處,凈空頭gamma的持有者是誰,以及預期會出現多少成交量,他就擁有了許多優勢。交易者知道當天更可能出現趨勢性行情還是均值回歸,什么價格點上容易出現gamma大翻轉,以及行權價是否有可能出現“大頭針風險”等,從而對自己做出恰當的定位。

綜上所述,6月26日的到期事件順利結束,幾乎沒有產生RV。做市商可能是在未持有gamma空頭的情況下參與該到期事件的。雖然BTC到期合約的成交量巨大,但ETH到期合約的成交量則相對平靜。盡管如此,BTC和ETH的交易IV都出現了相關的波動。

作者:Greg Magadini,注冊金融分析師、Genesis Volatility共同創始人

推特:@genesisvol

通訊訂閱:genesisvolatility.substack.com

網站:genesisvolatility.io

金色財經7月13日訊 資產管理巨頭富達成為加拿大上市礦業公司Hut8上月公募的最大投資者。根據最近的一份文件顯示,富達購買了此次Hut8發行股票份額中的71%(包括股票和認股權證的組合),也就是.

1900/1/1 0:00:00剛剛(6月30日晚間),金融行動特別工作組(Financial Action Task Force on Money Laundering.

1900/1/1 0:00:00迄今為止,紐約州金融服務部(NYSDFS或DFS, New York State Department of Financial Services)頒布用于虛擬貨幣活動的營業執照“BitLice.

1900/1/1 0:00:00漏洞威脅:高 受影響版本: BIG-IP 15.x: 15.1.0/15.0.0BIG-IP 14.x: 14.1.0 ~ 14.1.2BIG-IP 13.x: 13.1.0 ~ 13.1.

1900/1/1 0:00:00近年來,隨著科學技術的發展和社會用戶認知的普遍提高,區塊鏈行業利好頻傳,區塊鏈被正式納入“新基建”范疇,并準備投入資金高達389億規模,區塊鏈行業逐漸邁入大浪潮時代.

1900/1/1 0:00:00CFTC已將全面的加密貨幣監管作為未來幾年要實現的戰略目標,將數字資產稱為“ 21世紀的商品”。在7月8日公布的未來四年最終策略中,美國商品期貨交易委員會將全面加密監管列為優先事項.

1900/1/1 0:00:00