BTC/HKD+3.42%

BTC/HKD+3.42% ETH/HKD+6.68%

ETH/HKD+6.68% LTC/HKD+2.92%

LTC/HKD+2.92% ADA/HKD+8.55%

ADA/HKD+8.55% SOL/HKD+5.48%

SOL/HKD+5.48% XRP/HKD+6.24%

XRP/HKD+6.24%本文由金色財經記者Maxwell、7月6日首發于金色財經網站。最近DeFi熱度很高,USDT、USDC地址被凍結引起了廣泛熱議,那么作為DeFi抵押品的穩定幣,是否還值得我們信任呢?文章中進行了深入分析,特此推薦。

按:近日因美國監管執法部門要求,USDC發行方把一個USDC地址列為黑名單,凍結了該地址上價值10萬美元的USDC,與此同時USDT發行方Tether封鎖多個USDT地址,共計凍結 551萬美元USDT。不少投資者才發現,原來USDT、USDC、PAX等穩定幣早就在合約代碼中寫有資產凍結功能。Multicoin Capital前總監Tony Sheng近日發文探討了這些可審查穩定幣作為DeFi抵押品對DeFi的影響,由于DeFi的相互鏈接性,可被審查、凍結的不良資產可能引發連鎖反應,可審查穩定幣可能是有的DeFi抵押品。

金色晚報 | 5月19日晚間重要動態一覽:12:00-21:00關鍵詞:V神、BitMEX、EOS、民法、Bakkt、灰度GBTC基金

1. 中共中央黨校出版社推出《與領導干部談數字貨幣》一書。

2.V神:區塊鏈將幫助阻止壟斷,而不是創造壟斷。

3. BitMEX交易引擎暫停,暫未確認具體恢復時間。

4. 灰度GBTC基金新增比特幣數量占100天內比特幣產量的33%。

5. 福布斯:暗網比特幣交易總價值三年內增長了340%。

6. EOS生態跑路資金中有2,052萬枚EOS出現異動。

7. 人大教授楊立新:虛擬貨幣的繼承權或將被列入《民法》。

8. Bakkt將推出專注于零售交易的加密貨幣應用。

9. 工行發放江蘇省“跨境金融區塊鏈融資”業務900萬美元。[2020/5/19]

USDC發行人CENTER聯盟首次凍結了一筆USDC資產。同時值得注意的是,USDT共凍結了22個地址。

分析 | 金色盤面:BTC期貨合約持倉變化:金色盤面綜合分析: 據OKEX數據顯示,OKEX的BTC期貨合約做多賬戶67%,做空賬戶31%;主力多頭平均持倉比例為23.5%,主力空頭平均持倉比例為17.6%,可以看到做多賬戶持續維持在高水位,并未因價格推高而持續衰減,說明市場看多者信心十足。截止發稿,OKEX現貨價格為6749美元,期貨合約當周BTC0831價格為6732美元,貼水17美元,對未來幾日的預期值依然較高。[2018/8/26]

我在大約兩年前的文章“ 使用受監管穩定幣,收獲審查”中談到過這種可能性。隨后幾個月,還針對USDC / GUSD,DAI和USDT屬性寫了三篇文章。

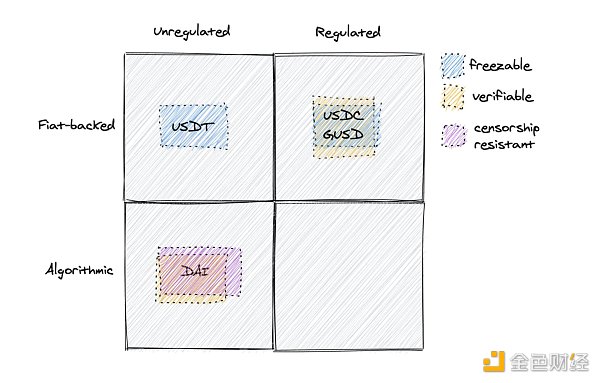

下圖基本上總結了我當時的想法:

分析 | 金色盤面:PAI/USDT短線上漲受阻:金色盤面綜合分析:PAI/USDT短線上漲受阻,位于震蕩三角形內,下方支撐位0.31,短期內震蕩為主,多看少動。[2018/8/14]

市場上由法幣支持的穩定幣都是可審查的。但至少USDC和GUSD受到監管,因此持有可驗證的儲備。如果你想使用錨定USD價值的非主權貨幣,那么需要使用Dai之類的東西。

我得到三個結論:

(1)USDT需求將消失,因為它既不是抗審查的又不可驗證。

金色財經現場報道,Eyal Hertzog:去中心化是一個社會現象而不是一個心理現象:在2018年世界數字資產峰會(WDAS)暨FBG年會上,來自Bancor Foundation公司的Eyal Hertzog表示,去中心化是一個社會現象而不是一個心理現象,隨著社會協議的發展而發展,這是去中心化的一些優勢,這也讓去中心化產生創新的自由。[2018/5/2]

對不需要抗審查價值存儲的用戶,受監管穩定幣的風險低于USDT

對需要抗審查的用戶,抗審查穩定幣的風險比USDT和受監管穩定幣都低

因此,USDT處于尷尬的中間狀態,會沒有市場

這一結論到目前為止是錯誤的。目前市場對USDT的需求激增。但我仍然對亞洲交易者偏愛USDT而不是其他穩定幣感到驚訝。

(2)謹慎地支持使用USDC,因為我認為它可以將Coinbase上的投機者轉換為web3用戶:

我們是否希望Coinbase能成功地將其數百萬用戶引入USDC?正如我之前文章寫的,可編程和幣值穩定的貨幣是加密采用的福音,只要記住它是可審查的。Coinbase有機會增加其用戶從加密貨幣投機者轉變為加密貨幣用戶的可能性,這是加密貨幣采用渠道中最重要的一步,因此我謹慎地為USDC加油打氣。

這一方向是正確的。USDC的需求也在激增,已成為DeFi的核心部分,似乎是用戶的主要入口。

(3)只有抗審查性的穩定幣才能勝任非主權貨幣

見證這一點還為時尚早,但當今的大多數用戶似乎都喜歡使用可審查的法幣穩定幣。我們需要看看,隨著抗審查意識的增強,這種情況是否會改變。

自從我撰寫這些文章以來,變化最大的是DeFi。那時,人們幾乎完全將穩定幣用作儲備貨幣,目的是在中心化交易所里進行交易。現在,穩定幣正在通過復雜的智能合約系統匯集成資金池,借出和杠桿化利用。

在本應該是“無需信任”的系統中,穩定幣是最大的抵押品形式。

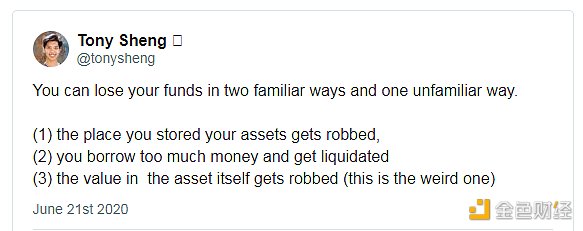

不良資產是我在關于收益農場(yield farming)推特主題帖中概述的三種風險之一,我將其描述為“資產本身的價值被劫持”。

通過2種常見途徑和一種非常見途徑你可能遭受損失。(1)資產儲存地被搶劫,(2)借入太多而爆倉,(3)資產本身的價值被劫持(較少遇到)。

第三種風險我給出的示例是未完全由儲備支持的法幣穩定幣。凍結資產是另一個風險來源。目前很難說明,由于DeFi的相互鏈接性,別人的不良資產可能會如何導致你的損失。

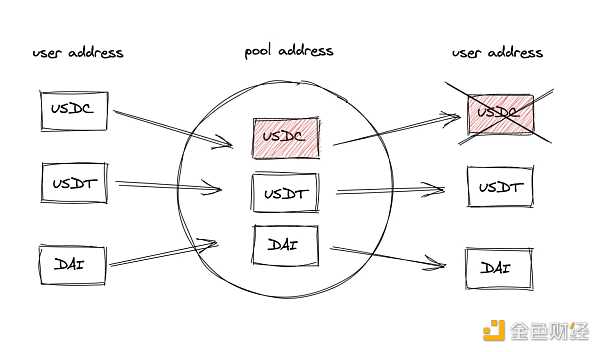

下圖是一個假設的穩定幣資金池的例子。

用戶將USDC,USDT和DAI存入資金池。后來我們得知,犯罪分子也將USDC存入該池,結果,該池中的USDC被凍結。當用戶去提取資金時,他們無法取回USDC。根據資金池的構造方式,他們可能什么也得不到!

這個例子發生的可能性很低(這里只是舉例!),但是我想說明的是,不安全的抵押品會如何破壞整個DeFi鏈接。考慮到DeFi是一個鏈接網絡,一個鏈接斷掉可能會導致許多其他地方出現故障。

所以,請務必小心些!

原文鏈接:https://tonysheng.substack.com/

中國人民銀行發行的法定數字貨幣,是現金貨幣的數字化,需要能夠進行離線支付。但對于一個數字系統來說,離線支付是一個不小的難題。央行所設計的DCEP,可以巧妙地通過利用密碼學技術解決離線支付問題.

1900/1/1 0:00:00一、市場解讀 Defi今年很火,但火歸火,炒歸炒,我要問一句,為什么會這么火呢,背后的邏輯是什么?可能不見得有太多人說出個一二三來,很可能翻來覆去就一句話:兄弟,賺錢啊~數字貨幣誕生之初.

1900/1/1 0:00:00因嚴監管問題而低調沉寂了許久的Libra,在6月份透露或將于10月份以后正式發行Libra,想要了解更多?那么隨52cbdc一起來看Libra的6月最新動態吧.

1900/1/1 0:00:00金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第7期“仙女”完美收官!回顧<第1期> <第2期> <第3期><第4期><.

1900/1/1 0:00:00山寨幣近來開始全線大幅上漲。最近幾周,一些小市值的加密貨幣漲幅百分比甚至達到了三位數。與此同時,一些大市值的加密貨幣也出現了上漲,如 VeChain(VET)、Stellar(XLM)、Card.

1900/1/1 0:00:00據零壹智庫數據顯示,截至2019年末,全球累計有47個國家和地區、5926家公司申請了38064件區塊鏈專利;其中,有3218家公司來自中國,占比54.3%.

1900/1/1 0:00:00