BTC/HKD-0.96%

BTC/HKD-0.96% ETH/HKD-0.93%

ETH/HKD-0.93% LTC/HKD-0.65%

LTC/HKD-0.65% ADA/HKD-0.58%

ADA/HKD-0.58% SOL/HKD-1.36%

SOL/HKD-1.36% XRP/HKD-0.51%

XRP/HKD-0.51%聲明

本文要講的一切都是基于公開信息——似乎以前沒有人讀過這些東西,或者沒有人知道該怎么做。當然,里面也有一些內容屬于猜測,但這是有根據的、有第一手資料支持的猜測。這里絕對沒有任何內容來自匿名消息來源或內部人士。任何人都可以免費下載所有源材料。這可能是完全錯誤的。它只是嘗試將福爾摩斯的方法應用于一些奇怪的問題。

灰度母公司DCG和三箭參與了某種從GBTC溢價中賺錢的計劃。這為3AC提供了巨大的杠桿,他們將其利潤并用于資助各種各樣的事情,同時也為DCG產生了大量的短期利潤。但3AC的高杠桿導致他們在LUNA爆雷事件中破產,LUNA爆雷造成的巨大損失才剛剛開始顯現。

而GBTC可能是更大麻煩的中心。

一、3AC和DCG關聯

一些證據能夠很好地回溯過去5年的情況。

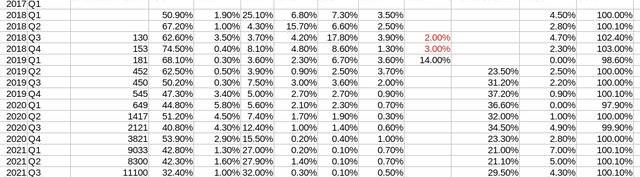

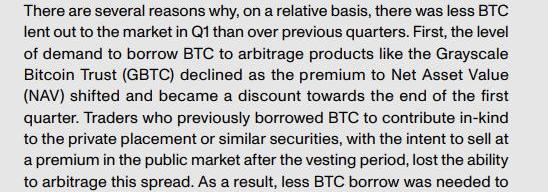

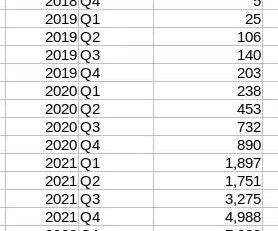

Genesis7月發布季度報告,詳細介紹其業務,這是一段時間內的貸款賬簿,單位為百萬美元和百分比:

讓我們找出BTC帳本,并將其與未償付的GBTC進行比較:

因此,它在2018年底左右躍升至15%,并在4年內保持+/-持平。疑問:

自2018年以來,加密貨幣中有什么是持平的?這聞起來像一些目標/配額/等等

注意下降與GBTC溢價消失同時發生!

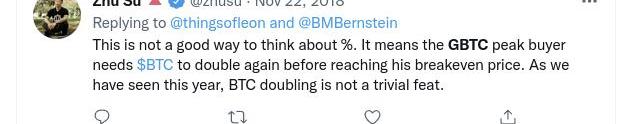

一開始,從6%躍升至15%……猜猜誰是2018年11月22日發布的第一條GBTC推文?天,這很讓人吃驚。

這只是一個臆測嗎?不,來看一下Genesis2021Q1報告:

三箭資本已被其清算公司Teneo控制了3560萬美元的資產:金色財經報道,根據一份文件,負責監督三箭資本清算的咨詢公司Teneo已經控制了其部分資產。文件顯示,Teneo目前控制了總計3560萬美元的法定貨幣,這些資產由新加坡銀行持有和/或由公司的預任命律師持有,強制贖回的275.1萬美元投資收益也已被Teneo控制。

Teneo現在控制著三箭資本的交易賬戶,作為流程的一部分,Teneo還控制了三箭資本持有的Starkware代幣,數量不詳,清算人按照原始交易條款購買了代幣(三箭資本曾參與Starkware的7500萬美元B輪和5000萬美元C輪融資)。(The Block)[2022/12/3 21:19:35]

3AC參與了嗎?

GBTC的2019年底報告門檻為13.45mm

3AC在2020年6月2日報告為21mm,截至2020年12月31日報告為39mm

因此他們至少購買了25.5mm,也就是25.5kBTC

而Genesis在2020年借出了增量的35kBTC!

繼續,還有美元貸款。

還有美元貸款?3AC在2020年質押了4mm的股票,價值約為45mm美元。Genesis當時有453mm未償還的美元貸款。

2021年11月,3AC質押了13.24mm。我靠……這剛好低于2019年底的報告門檻!這才多久?我們了解的質押市值約為623mmUSD!

Genesis凈貸款約為4B。為什么總是10-15%?

所以我們知道:

3AC從Genesis借BTC

3AC發送借來的BTC,在灰度有以溢價時創建GBTC

3AC質押這些GBTC以換取現金!

多年來,Genesis一直“巧合式”為未償付的GBTC融資約15%。加密貨幣中唯一在該時間范圍內嚴格限制范圍的統計數據。

如果它長得像鴨子,叫起來也像鴨子,我們至少要考慮這就是一只鴨子的可能性——道格拉斯·亞當斯

其他交易對手是誰?

誰在消費30億美元以上的ETH掛鉤貸款?

三箭資本通過Matcha將5500枚stETH兌換為超600萬枚USDT:6月16日消息,鏈上數據顯示,被Nansen標記為三箭資本的地址(0x3BA21b6477F48273f41d241AA3722FFb9E07E247)通過Matcha于北京時間11:22將5500枚stETH兌換為6,098,466.4枚USDT。[2022/6/16 4:32:35]

這種與注冊證券和經紀自營商的行為如何評價?

我們在這里做什么?這只是一個大的循環融資計劃嗎?想了解更多3AC與DCG的相關,可關聯閱讀此文。

DCG擁有Genesis和灰度。Genesis提供BTC、GBTC和美元的借貸服務等。Grayscale發行/管理/等GBTC基金,他們正拼命試圖將其轉變為ETF。

GBTC是在美國注冊的證券。Genesis是一家在美國注冊的經紀自營商。

這意味著兩個關鍵的事情:

我們在這里談論的是證券,100%確定。

兩家公司都向美國證券交易委員會提交了大量文件

3AC已經爆雷,在他們申請破產之前,我們不知道3AC那邊發生了什么。但現在,多虧了一份1157頁的法庭文件和一系列其他碎片,我們有了很多可以知道的事情。

那么讓我們依次來看。從有關GBTC的一些信息開始。那么3AC在做什么。Genesis在做什么。

“WHATTHEFUCK”正在發生。

二、GBTC

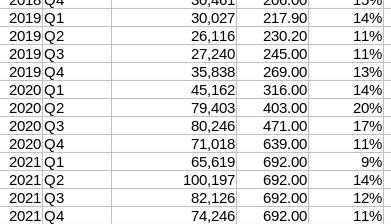

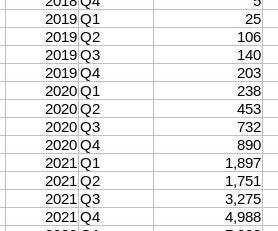

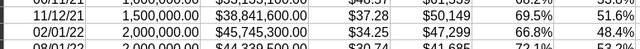

灰度比特幣信托向美國證券交易委員會提交了許多文件。從那里我們可以計算出歷史份額數:

灰度歸DCG所有。一段時間以來,DCG一直在購買該信托的股票。

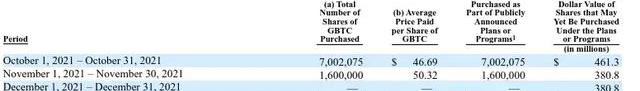

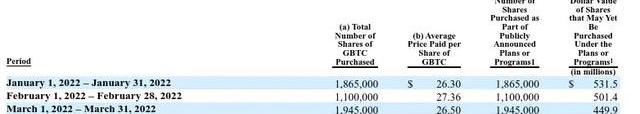

他們甚至在購買透露:

Monaco Planet完成300萬美元種子輪融資,三箭資本等參投:11月1日消息,NFT社交平臺Monaco Planet完成300萬美元種子輪融資,三箭資本及IMO Ventures參投。據悉,Monaco Planet的平臺NFT預計于11月11日開始鑄造,該NFT持有者將成為Monaco Planet的首批種子用戶,創作的NFT內容可用于平臺幣挖礦。此外,Monaco Planet表示,平臺將于11月28日正式上線。[2021/11/1 6:25:08]

我們可以看到DCG在2021年3月至2022年1月期間購買了1500萬股股票。然后在2022年2月至2022年3月期間又購買了約300萬股。

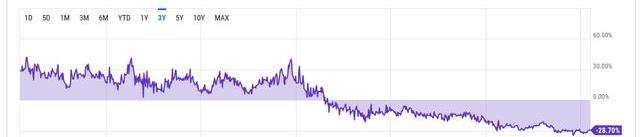

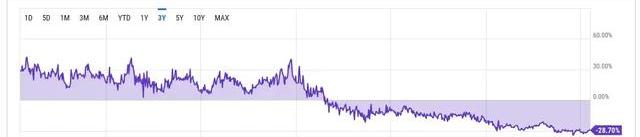

同樣在此期間,GBTC價格從溢價變為折價:

當它以溢價交易時,您可以用比特幣創建股票并賺錢。

當它以折扣價交易時,你不能再這樣做了。

而且,眾所周知,你不能將你的比特幣從信托中取出。

最后,GBTC是注冊證券。

在美國,如果你擁有超過5%的此類物品,你需要提交一份表格來披露。根據上面的流通股數量,這里有四個不同日期的報告閾值水平。

這些日期的重要性很快就會清楚:

2019年12月31日:1345萬

2020年6月2日:1676.3萬

2020年12月31日:3195萬

2021年12月31日:3460萬

現在GBTC就這么多了。

三、三箭

三箭資本很看好這只證券。以下是關鍵事實:

Solana元宇宙項目Solice完成430萬美元融資,三箭資本領投:12月2日消息,基于Solana的元宇宙項目Solice完成430萬美元融資,Three Arrows Capital領投,Alameda Research、Jump Capital、Genblock Capital、Kucoin Labs、Solar Eco Fund、CMS Holdings、Rarestone Capital等參投。Solice創始人Christian Zhang表示,該游戲將采用原生代幣,以及NFT支持的游戲資產。這些資產也將有游戲中的金融化元素。

Solice是一款基于Decentraland和The Sandbox模式的跨平臺PC和虛擬現實(VR)游戲。游戲的軟啟動暫定在2022年第一季度。(CoinDesk)[2021/12/2 12:45:47]

3AC沒有提交2019年12月31日的持股報告,因此截至該日他們持有的股票少于1345萬股

3AC確實在2020年6月2日申請了2100萬股

3AC還申請了2020年12月31日的3900萬股

3AC沒有在2021年底提交申請,因此他們低于門檻

這當然假設3AC正確遵循13G規則。但他們似乎已經提交了申請,并且如下文所述,他們使用了一個標準的美國經紀人,所以詭計無論如何都不是一個真正的選擇。他們也做了如下事情:

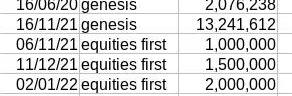

2020年5月28日向Genesis承諾貸款200萬美元

2020年6月16日向Genesis認捐200萬美元

2021年11月16日向Genesis認捐1300萬美元

從2021年底到2022年初向EquitiesFirst認捐650萬美元

現在他們的財產都不見了。這些質押已被清算,似乎所有其他股份都已出售——我們從破產申請中知道這一點。

在這一點上,我們有一個荒謬的巧合Billions項目組2:3AC的立場、GBTC發行和Genesis借貸之間的這種緊密匹配稱為。

五、美元貸款

到目前為止,我們已經討論了人們在溢價時借BTC來創建GBTC。我們繼續看更多的內容,3AC將其GBTC股份質押用于美元貸款。好幾次了。這是從千頁文件中摘錄的表格:

三箭資本CEO:鏈上趨勢表明以太坊2.0將非常分散:隨著以太坊2.0的階段0逐漸接近,一些人對放樣節點或驗證器的集中化表示了擔憂。三箭資本CEO Su Zhu認為,鏈上趨勢和基本趨勢表明,以太坊2.0將非常分散。自3月24日觸底以來,ETH交易所外的供應量增長了3.63%。同時,排名前100位的非交換地址在短短35天內增加了8.2%,兩者都是看漲信號。根據Su Zhu的說法,大量的ETH從交易所撤出,并在DeFi中使用,極大地提高了平均用戶熟練程度,這對放權分散是有利的。每個人都將賭注押在交易所的想法已經過時了。(cryptoslate)[2020/9/3]

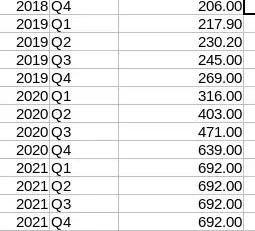

因此,截至2020年年中,3AC從Genesis借入了價值約400萬美元的股票。這在當時大約是4500萬美元。然后在2021年底,他們又借了價值1300萬股的股票。這筆貸款將更像是6.25億美元。讓我們看看Genesis有多少未償還的美元貸款:

荒謬的巧合Billions項目組4:當溢價開始移動時,DCG介入并開始購買。請注意,溢價在2021年初消失了,他們的購買計劃于2021年3月開始。

3AC將大約一半的股份賣給了DCG。并將剩余資金抵押給Genesis和EquitiesFirst。由于BTC的反彈如此驚人,他們的頭寸價值超過10億美元,而且貸款數額巨大。

他們把這筆錢花在了享受上。我們不需要詳細說明是什么,但它涉及游艇、房屋、LUNA代幣以及各種垃圾幣和其他投資。

不過,根據彭博社的采訪:三箭說,我們從來沒有在任何俱樂部看到過花很多錢。你知道,我們從未見過開著法拉利和蘭博基尼到處跑。

顯然,這兩位先生不是已故已故偉大足球運動員喬治·貝斯特(GeorgeBest)的粉絲,他有句名言:我在酒、鳥和快車上花了很多錢。其余的我只是浪費了。

現在,當這兩個人過著修道院的生活,等待著一艘游艇:一年多前購買并委托在歐洲建造和使用。

他們擁有的東西的價格暴跌。LUNA為何以及如何崩潰在這里并不重要。重要的是它崩潰了。在5月7日至8日的周末,比特幣和其他加密貨幣市場大幅下跌。

GBTC回落至2020年中期以來未見的水平。

此時,他們的GBTC支持的貸款已被追繳保證金。他們沒有更多現金,公司分崩離析。這完美地解釋了為什么他們一直到最后才推銷GBTC折扣交易。

如果折扣關閉,他們可能會生存下來。如果它擴大了,他們無論如何都會被搞砸。

事實上,正如我們在另一個Twitter帖子中討論的那樣,追加保證金通知似乎由于類似的會計問題而延遲:GBTC以大幅折扣交易,但貸方將其視為現貨BTC。

Genesis

3AC文件揭示了與GBTC貸款有關的奇怪和意外行為。

看起來像:

EquitiesFirst將GBTC視為現貨BTC

3AC資不抵債,至少在這方面,自Luna周末以來

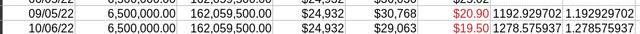

只是從數據中得出的推論……但這里確實有煙霧。這些是從法庭文件中提取的貸款:注意超額抵押

LTV對比現貨BTC約為50%。但它與GBTC相比接近70%。好吧,也許這很好。凈倉位為6.5mmGBTCvs162mmUSD,正常強平價格+/-24.9k

但是,根據法院的說法,金錢需求從6月15日開始!遠低于25k。讓我們隨著時間的推移按市值計價貸款組合:

5月7日至8日的水下,Luna周末,相對于GBTC價格。根據法庭文件,6月15日,EquitiesFirst要求現金。為什么這么晚?正確測量時,它們已經有70毫米美元的水下預滑移。

我們尚未看到協議中可能有一項條款允許LTV高達175%左右。但這感覺不太可能。抵押不足的借款不是這些人的游戲。這更有可能是建立在錯誤的基礎估值指標之上的。

EquitiesFirst之前做過一些奇怪的事情,涉及狡猾的會計和放棄許可證,詳情。

如果這也是攝氏糾纏的問題,據廣泛報道要大得多,那么可能會有更多的損害。這個坑懂了嗎?這就是3AC-TPS推動套利的原因嗎?誰在融資?有沒有人對GBTC和gaptospotclosing做出承諾?

九、創世紀的角色

如果這是正確的,那么Genesis資助了這場慘敗。他們借出了3ACBTC。然后,實際上,借給他們更多的美元兌那些BTC。這聽起來很荒謬。

但情況變得更糟。灰度曾經被稱為SecondMarket。當它有那個名字的時候,它遇到了一些美國證券交易委員會的問題。具體來說:

可能人為影響所提供證券市場的活動

是的,除非這些真的是巧合。

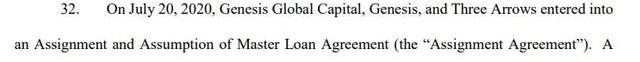

荒謬的巧合#5:Genesis和3AC在2020年年中將他們的貸款交易轉移到了海外

你不需要博士學位。在證券法中要知道,離岸轉移不會在停止和停止違規行為時提供免獄卡。特別是當DCG母公司是購買證券的公司時。

此外,您可能想知道啟動此派對需要哪些抵押品Genesis。好吧,從他們2018年第四季度的報告來看,似乎并沒有那么多:

十、為什么這樣做?

簡單來說:從GBTC溢價中榨取資金。

如果Grayscale可以限制供應,使得信托以溢價交易,那么任何可以用BTC發行股票的人都可以獲得免費資金。他們只需要在6個月的鎖定期內以高價保住信托并出售。

但DCG自己無法做到這一點。

美國證券交易委員會停止和終止上述解決方案是關于同時進行不可靠的發行和贖回。所以他們需要一個外部團體。

3AC符合要求。

所有這些交易都必須產生大量費用。也許這些費用可以讓DCG分享利潤。也許不吧。可能其他政黨也在這樣做。我們很快就會知道的。如果3AC在2020年使用了這個招數,很可能以前有人這樣做過。有人可以從Genesis借貸簿中的30kBTC多年來從溢價中獲取很多價值。

3AC獲得利潤和巨大的杠桿。通過循環上述過程,他們可以將一小筆初始資本變成20億美元的保證金貸款。他們可以將這些錢花在LUNA、其他優質項目、一些房產、一艘在歐洲使用的游艇以及一些NFT上。我們至少可以確定他們沒有把錢花在酒精和跑車上。

凱爾戴維斯的妻子似乎借給了公司錢,所以他們也沒有把錢花在鳥身上——一個女人似乎把錢花在了鳥身上!

這整個過程還必須讓GBTC變得更大、更令人興奮。正如我們最近與Circle討論的那樣,有很多毫無意義的標記化正在進行。這可能是一個毫無意義的、最終具有破壞性的證券發行、借貸的案例。

如果GBTC轉換為ETF,這一切都將得到解決。這幾乎可以肯定——老實說,如果這有一點點正確,那么這絕對是——DCG如此努力推動轉換的真正原因。

這是正確的嗎?我們還沒有所有的信息,但整體情況很“惡臭”。在此前的推文中,我鏈接了一篇關于著名的“安然非洲駁船”案例的文章。這也是一輪循環融資,對許多參與者來說結局非常糟糕。

無論發生什么事,一些事實清楚地表明監管機構可以在短時間內查明真相:

1.3AC正在清算中。

清算人擁有所有文件。清算人往往會輕松而熱情地與監管機構合作。

2.Genesis是一家在美國注冊的經紀自營商。

監管機構可以進去索取數據。而且,在需要法院批準的范圍內,這將是直截了當的。如果這些交易是通過離岸實體進行的,并且他們不想談論:好吧,那是一種策略。引用馬克吐溫的話“你付了錢,你就做出了選擇。”現在很難看到離岸監管機構急于保護3AC。

3.Grayscale是一家在美國注冊的證券發行人。

與Genesis相同:檢查它們是微不足道的。

4.3AC通過另一家美國經紀商TradeStation交易他們的GBTC。

TradeStation完全保持距離:它由一家名為Monex的日本金融集團所有。他們不會因為這場慘敗而自找麻煩。

5.EquitiesFirst資金不足,盡管它們不是受監管的企業,但似乎是一家規模合理的美國公司。

他們會有記錄,而且只是想解決這個問題。

監管機構想弄清楚這一點并不難。這個版本的事件非常符合過去幾年觀察到的行為。

它很有可能是對的。

來源:@DataFinnovation

編譯:@BTCdayu

Tags:BTCGBTGBTCBTCs是不是黃了btc錢包官網btc短線交易騙局GBT幣GBT價格GBTC價格GBTC幣

加密貨幣對沖基金管理的資產在2019年翻了一番,但新基金的推出取決于比特幣價格。 普華永道和艾爾伍德資產管理服務有限公司于5月11日發布的《2020年加密對沖基金報告》稱,2019年加密貨幣對沖.

1900/1/1 0:00:00今年涌入領先的去中心化金融協議的抵押品數量沒有減少。根據DuneAnalytics的數據,DeFi三大借貸協議存款已經達到了大約200億美元.

1900/1/1 0:00:00一、區塊鏈研習社發展歷程區塊鏈研習社成立于2017年1月23日,我作為創始人帶領一幫人從得到專欄稀里糊涂殺入到正值爆發前夜的區塊鏈領域,一轉眼已經進入到2020年,三年過去了.

1900/1/1 0:00:00比特幣市場喜歡情人節,因為歷史數據顯示這一天偏愛多頭 比特幣創下了今年以來的最高價格,隨著10000美元的這波上漲,韋斯加密評級將該資產評級更新為A-.

1900/1/1 0:00:00一全球加密監管的總體情況2022年以來,除中國大陸外全球有超42個主權國家和地區對于加密行業采取了105項監管措施和指導。從地區來看,美國、歐盟和韓國采取的加密監管措施更為集中與密集.

1900/1/1 0:00:00作者:flowie,ChainCathcerBRC-20對于比特幣網絡帶來的劇烈波動,已引發了不少比特幣主義者的強烈不滿.

1900/1/1 0:00:00