BTC/HKD+3.8%

BTC/HKD+3.8% ETH/HKD+5.27%

ETH/HKD+5.27% LTC/HKD+4.32%

LTC/HKD+4.32% ADA/HKD+5.91%

ADA/HKD+5.91% SOL/HKD+4.01%

SOL/HKD+4.01% XRP/HKD+4.34%

XRP/HKD+4.34%DeFi發展火熱,而隨著DeFi的火熱發展,對于DeFi保險的需求也快速增加,因為很明顯使用DeFi產品是一項高風險行為,為資金購買一份保險是明智之舉。

本文嘗試分析知名DeFi保險平臺NexusMutual的運行模式,以及一些可能的問題。

一、NexusMutual是什么?

NexusMutual是一個互助型保險平臺,可以為DeFi產品提供風險保障。NexusMutual是最火熱的DeFi保險平臺。

NexusMutual產品覆蓋了行業主流DeFi產品,有效保額約1800萬美金,保費收入達18.8萬美金,累計支付索賠3.4萬美金。

二、NexusMutual能提供哪些保險?

NexusMutual提供的保險范圍是有限的,其目前主要為智能合約本身的漏洞及黑客攻擊等行為產生的損失提供保險。

比如今年2月份bZx被攻擊而產生的損失,NexusMutual對其進行了賠付。

而不屬于智能合約漏洞或黑客攻擊產生的損失,如因私鑰安全漏洞、網絡釣魚、預言機喂價錯誤、底層公鏈安全問題等產生的損失則不會進行賠付。當然未來能否提供更豐富的保險產品,還要看平臺發展。

CoinShares:上周數字資產投資產品凈流入1.137億美元:金色財經報道,據CoinShares報告顯示,上周數字資產投資產品凈流入1.137億美元,近4周總計流入約3.45億美元。其中比特幣投資產品凈流入1.038億美元,以太坊投資產品凈流入30萬美元,做空比特幣的投資產品凈流入1460萬美元。[2023/4/17 14:09:03]

在目前的20多個索賠申請中,只有3個在bZx事件中受到損失的賠付申請符合條件獲得了賠付。

三、NexusMutual如何運行?

NexusMutual是一個互助型保險平臺,會員承擔保險風險,也享受保費收益,這一關系通過其代幣NXM實現。

NXM持有人可以為他們認為安全的項目StakingNXM代幣,Staking代幣意味著會員對項目安全性的認可,同時Staking代幣的多少也決定了這個項目的購買額度。

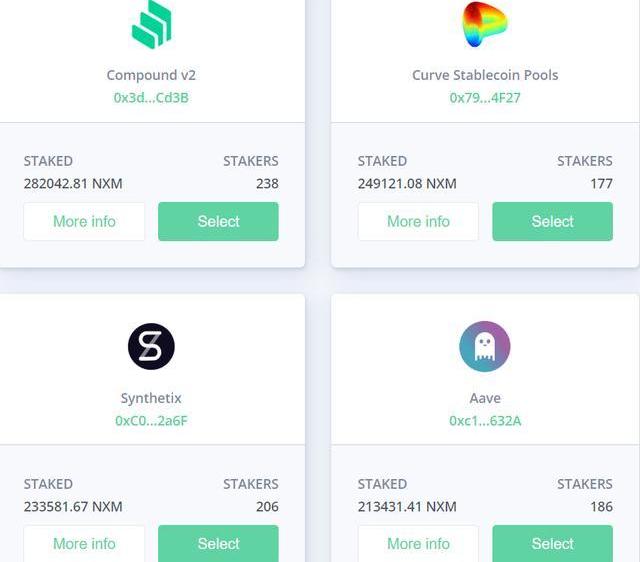

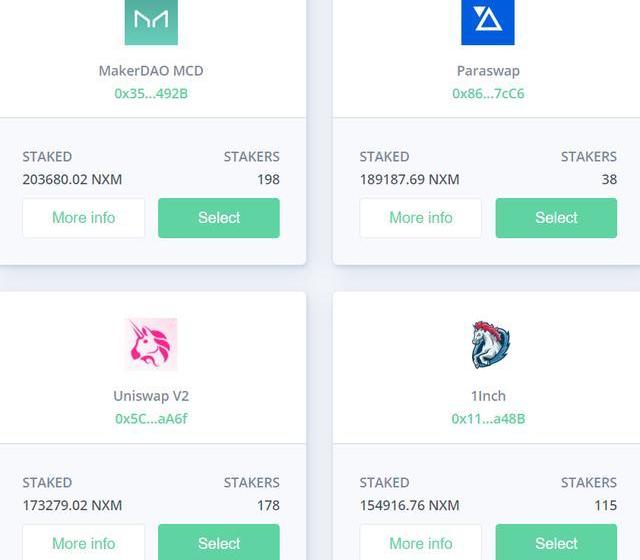

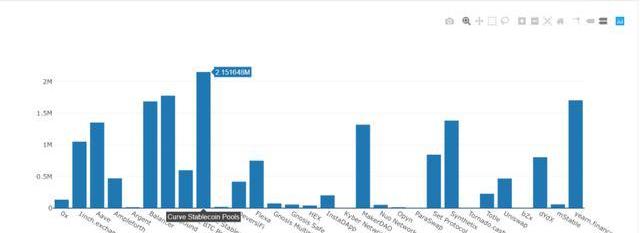

下圖是StakingNXM最多的項目,這意味著認可他們安全性的人/資金最多,也意味著這些項目的可購買額度最多。

摩根大通:全球經濟擴張將在2024年結束:金色財經報道,摩根大通表示,我們預計,全球經濟擴張將在2024年結束,因為通脹無法回到央行的舒適區間,需要央行進一步收緊貨幣政策來引發衰退。然而,達到這一結果的時機和利率路徑都不清楚。造成這種不確定性的原因是,當前經濟既存在強勁的拉升,也存在勞動力市場緊張和通脹上升,以及企業部門健康的資產負債表和以增長為導向的政策偏向之間的緊張關系。這種緊張關系在兩個關鍵方面不斷變化。首先,貨幣緊縮對信貸的拖累正在加劇,供應側瓶頸消退帶來的提振作用也在增加。其次,央行傾向于長期保持高利率的傾向正受到通脹持續和金融穩定擔憂加劇的挑戰。[2023/3/26 13:27:33]

會員質押NXM意味著他們對于項目安全性的認可,NexusMutual允許將NXM代幣一次性同時在10個項目中進行staking,并且能夠獲得保費收入的50%。而一旦Staking的項目被成功索賠,將會按比例銷毀Staking的NXM代幣,以對投保人進行補償。

Orbiter Finance測試網產品已整合至Polygon zkEVM:3月9日消息,Orbiter Finance宣布其測試網產品已整合至Polygon zkEVM。[2023/3/9 12:52:32]

索賠申請批準與否,由NXM持有人通過投票決定,投票需要鎖定NXM,而如果選擇了和最終結果相反的選項,則其NXM代幣將會被鎖定更長時間。

NexusMutual是一個社區化的保險平臺,代幣持有人既是收益獲得者,也是風險承擔者。同時也用他們持有的代幣決定某個項目能夠擁有多少投保額度,以及決定是否批準索賠。

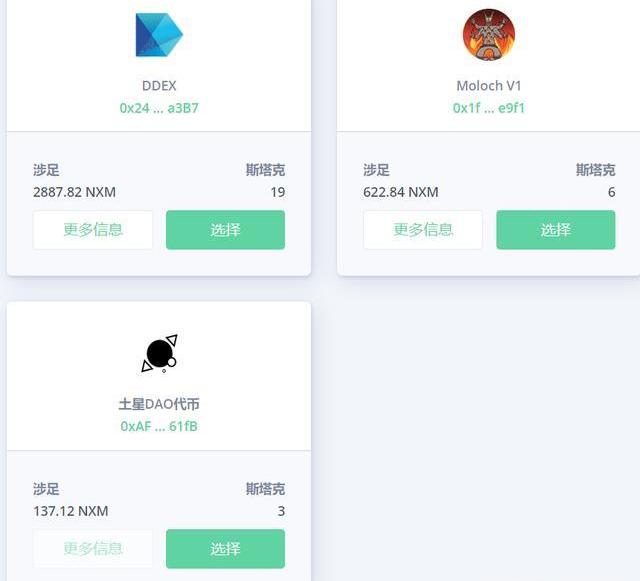

你可以在Staking頁面找到所有支持投保的項目,StakingNXM少的項目能夠投保的額度非常小,甚至只有個位數ETH。

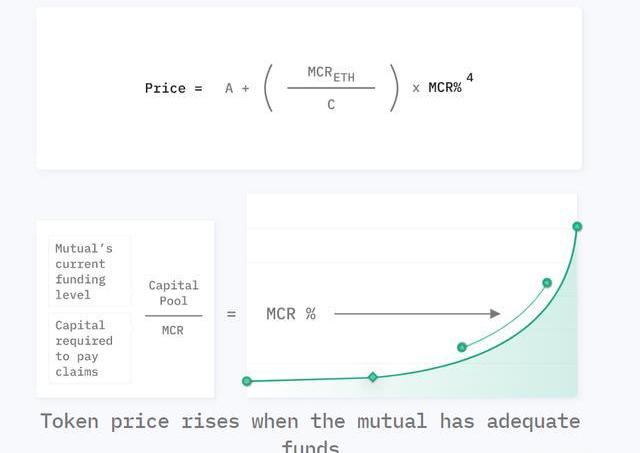

四、NXM模型

NexusMutual有最低資本要求MCR,可以把MCR理解為滿足系統內特定時間內索賠負債的最低要求。每賣出一份保險,MCR值都會增加,因為意味著索賠負債的增加。

目前MCR的值為48500ETH,ETH按照390美金計算,MCR約為1900萬美金。

今年1月迄今加密貨幣基金普漲,當前Valkyrie Bitcoin Miners ETF表現最佳:1月29日消息,Valkyrie Bitcoin Miners ETF (WGMI) 成為 2023 年 1 月迄今表現最好的基金,其回報收益超 100%,比排名第二的美國股權基金高出約 25%。

Valkyrie Bitcoin Miners ETF (WGMI) 納入了一些全球規模最大的比特幣礦企,比如 Bitfarms、Digihost Technology、Hive Blockchain Technologies、Marathon Digital Holdings 和 Riot Platforms,隨著加密貨幣市場復蘇,這些礦企的業績也出現反彈。

此外,Valkyrie Bitcoin Miners ETF (WGMI) 并不是 2023 年迄今唯一取得顯著收益的加密貨幣基金,Bitwise Crypto Industry Innovators ETF (BITQ)、Global X Blockchain ETF (BKCH)、VanEck Digital Assets Mining ETF (DAM) 和 VanEck Digital Transformation ETF (DAPP) 等均出現大幅上漲,漲幅基本約 60%。[2023/1/29 11:35:12]

Zhu Su:清算人未向新加坡法院提供完整或準確的事實情況:8月26日消息,三箭資本創始人與法院指定的清算人近日在泰國展開訴訟。清算人在法庭上表示,Zhu Su 和 Kyle Davies 關于基金資產提供了相當有選擇性和零碎的披露。Zhu Su 的宣誓書稱,清算人沒有向新加坡法院提供完整或準確的事件版本。Zhu Su 表示,清算人在向新加坡法院提出的請愿書中對與三箭資本實體相關的運營、關系和時間表提供了不準確和誤導性的陳述。

此前報道,8 月 24 日,據彭博社援引知情人士報道,新加坡法院批準三箭清算公司 Teneo 調查三箭資本在新加坡司法管轄區的剩余資產。新加坡的判決使清算人有權要求訪問該基金在當地保存的任何財務記錄,例如銀行賬戶、財產、加密貨幣、NFT 和公司股份。(彭博社)[2022/8/26 12:50:29]

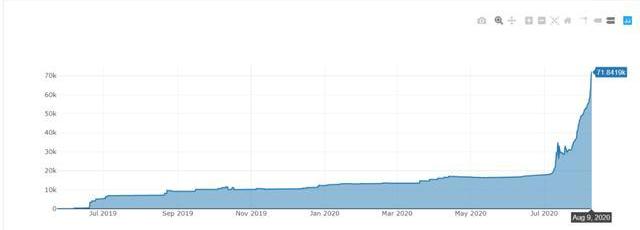

而資本池內總資產規模為71000EHT,ETH按照390美金計算,約為2800萬美金,這是平臺的最大保障額度。

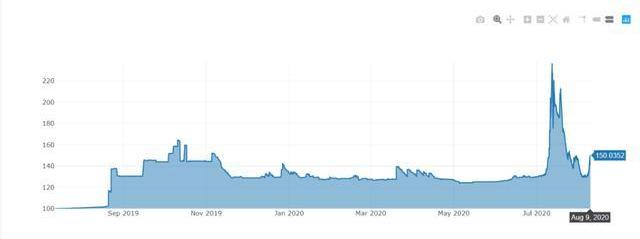

資本池與MCR的比率稱為MCR%,目前MCR%的值為150%,這意味平臺資本充足,能夠是實現很好的風險保障。

而NXM的價格和MCR%直接相關,簡單來說MCR%的值越大,NXM的價格就越高。所以保費收入直接決定NXM的價格。

五、一些數據

從NexusMutual的數據我們能發現很多有價值的信息。

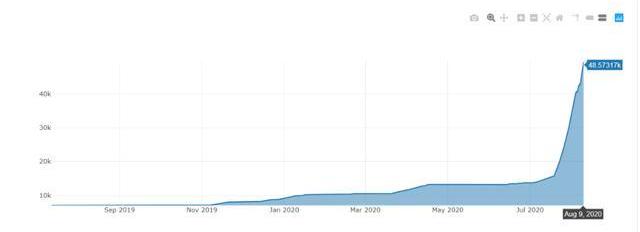

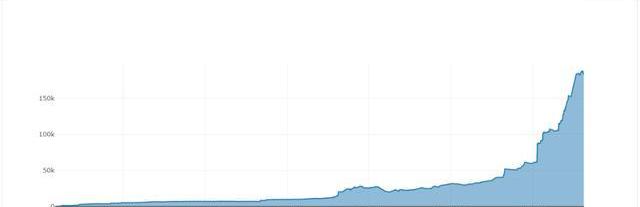

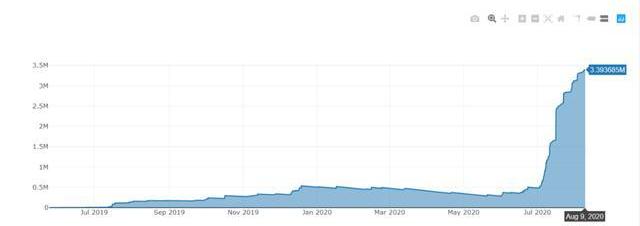

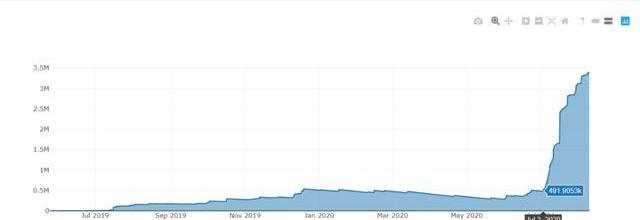

首先是有效保額,從數據看在近期迎來了爆發式增長,這和NexusMutual新發布的Staking機制有直接關系,同時和DeFi市場的火熱以及流動性挖礦的盛行也有所相關。

從單個項目的保障金額來看,前三位分別是Curve、Compound和Yearn這個后起之秀,保障額度分別是215萬美金、177萬美金和170萬美金。

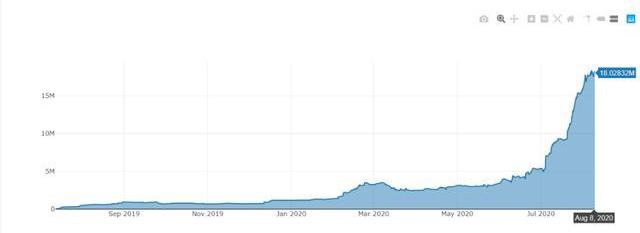

保費收入累計達到18萬美金

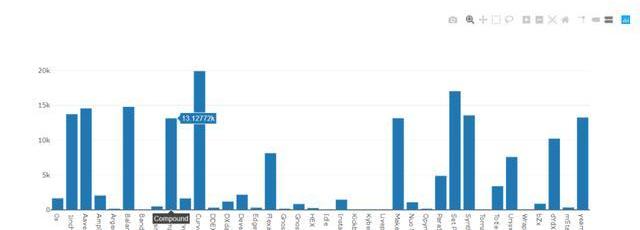

下圖為每個項目支付的保費,下圖特意標明了Compound支付的保費。從圖中可以看出Compound支付的保費并不算高,但從上方的保障額度圖中可以看出,Compound的保障金額是排名第二,之所以保費少是因為不同項目購買保險支付的保費是不同的。

從實測來看,Compound的保費是所有項目中最低的,所以雖然其保額很高,但保費并不算高。

從有效保額和保費收入的趨勢圖來看,能夠看出一個明顯的上漲趨勢,且是在快速上漲,這說明了對于DeFi保險的巨大需求。

六、一些問題

超額抵押問題

NexusMutual中想要提升可投保額度,需要會員使用NXM進行Staking,用戶Staking額度決定可投保額度,如果發生理賠,Staking的NXM將被銷毀用以支付索賠。

而NexusMutual的新型Staking機制,允許會員同時為10個項目進行Staking,這可以提高收益,同時可以提高項目的可投保額度。但這里也會有個問題,就是Staking的NXM的總價值會低于投保額度,會出現抵押不足問題。

目前平臺內StakingNXM的總量是339萬枚

而在7月平臺發布新型Staking機制之前,平臺抵押的NXM只有49萬枚,在7月之后Staking數量取得了爆發式增長。

這是因為新型機制讓1枚NXM可以同時為10個項目進行質押,同時Staking能夠獲得的保費收入從20%提高到了50%。

所以Staking數量增長迅猛,平臺能夠提供的保險額度也大幅攀升,平臺的整體數據都實現了大幅攀升,而平臺數據的大幅攀升又帶動了平臺代幣的價值的快速提升。

現在總StakingNXM的數量是339萬枚,但其中必然有不少是同時Staking給了不同的項目,所以實際Staking的NXM大概率比390萬少的多,可能就會出現抵押資產小于保障額度的情況。

但對于保險來說,這并不是什么大問題,保險是個概率問題,除非投保的絕大多數項目全部被盜,否則這并不是大問題。

大額賠付問題

目前為止平臺只批準了bzx閃電貸事件中的三筆賠付,共3.4萬美金,而平臺目前的保費收入為18.8萬美金。賠付金額占保費收入近20%。

假如某個投保額較高的項目發生被盜事件,需要賠付上百萬美金,雖然平臺能夠足額賠付,但對于StakingNXM代幣的會員來說,會是嚴重的打擊。

因為很長時間獲得的收益可能會一次性出清,并且還可能虧損本金。之后也很可能會打擊會員StakingNXM參與保險業務的積極性。

可擴展性問題

NexusMutual平臺投保額度的提升,需要用戶StakingNXM代幣,但如果短期內購買需求暴增,而StakingNXM代幣的數量卻沒有同步提升,這就會導致沒有足夠的投保額度供用戶購買,將會制約平臺的發展規模。

所以NexusMutual需要想辦法激勵更多代幣進行Staking,以及提升NXM代幣的價值。但NXM代幣價值的提升,顯然需要長時間的保費積累才能實現,且最好不要發生大額賠付事件。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

德國最大的銀行機構德意志銀行相信,央行數字貨幣將在未來取代現金。德意志銀行的研究部門DeutscheBankResearch發布了一份有關經濟評估和提議的新報告,以幫助受冠狀病大流行沖擊的全球.

1900/1/1 0:00:0021:00-7:00關鍵詞:RenDAO、Blocknative、特朗普、Aztec1.美眾議院金融服務委員會主席希望推遲加密稅條款;2.RenDAO將投票表決鑄造新的融資代幣計劃;3.

1900/1/1 0:00:00牛市炒幣,熊市做事。 在下一次比特幣減半行情或將伴隨的牛市來之前,聰明的朋友們已經開始做相關的布局,最明顯的,莫過于過來向曼昆團隊咨詢項目融資事宜的朋友們變多了.

1900/1/1 0:00:00作者:KatherineRoss,來源:blockworks編譯:金色財經,善歐巴美國證券交易委員會在24小時內對幣安和Coinbase提起了嚴厲的訴訟.

1900/1/1 0:00:00黑客松活動表明提交數量的持續增長,只有六分之一的黑客松顯示活動比之前的黑客松有所下降。與以太坊相比,Solana黑客松規模更大,但頻率卻低得多。社交和游戲項目在兩者中都占有重要地位.

1900/1/1 0:00:00Santiment發表在CointelegraphConsulting的雙周通訊中的最新發現表明,關于以太坊的討論已從高度看跌轉向主要看漲。從歷史上看,這對以太坊代幣的價格來說并不是個好消息.

1900/1/1 0:00:00