BTC/HKD+3.65%

BTC/HKD+3.65% ETH/HKD+5.22%

ETH/HKD+5.22% LTC/HKD+2.47%

LTC/HKD+2.47% ADA/HKD+7.02%

ADA/HKD+7.02% SOL/HKD+4.42%

SOL/HKD+4.42% XRP/HKD+5.42%

XRP/HKD+5.42%在過去的幾個月里,DeFi借貸賽道產生了重大變化,1kx研究員Mikey0x對此場域重新進行梳理,BlockBeats對其整理翻譯如下:

本文內容將包括對新借貸協議的介紹、核心數據統計以及發展趨勢,也許可以讓我們大致把握下一個周期的賽道面貌。

新借貸協議

dAMM和Ribbon

dAMM和Ribbon是非足額抵押的、提供可變利率的借貸協議,在本質上類似于Aave的借貸池模型,為用戶提供高效的、無摩擦的存款和借貸體驗。

dAMM目前支持23種資產,Ribbon即將上線。

Lulo

Lulo是一個鏈上P2P訂單簿模式借貸協議,提供固定利率和周期借貸。經過后端運行,用戶可以從復雜的借貸機制中輕松獲利。

DeFi挑戰指數今日為1.20‰ 挑戰評級2級:金色財經報道,據同伴客數據顯示,07月27日DeFi挑戰指數為1.20‰,較上一周上升0.16‰,挑戰評級為2級。注:挑戰指數是DeFi市場的鎖倉量與華爾街前五大資管機構AUM的比值,用以反映DeFi生態與傳統市場的相對體量。[2021/7/27 1:18:14]

和Morpho類似,Lulo關閉了借貸池模型中常見的貸方/借方利差,而是對貸方/借方進行直接匹配。

Arcadia

Arcadia借貸協議允許借款人一次性將多種資產抵押到資金庫中。這些資金庫是NFT,因此可以被組合為第二層產品。貸方可以根據金庫質量選擇風險偏好。

ARCx

ARCx借貸協議會對借款人的鏈上交易歷史進行評估,借款人的歷史交易信用越好,則其貸款價值比越高。截至目前,最大一筆借款中借款人LTV高達100%。

歐易OKEx DeFi播報:DeFi總市值1040.07億美元,歐易OKEx平臺HDAO領漲:據歐易OKEx統計,DeFi項目當前總市值為1040.07億美元,總鎖倉量為586.90億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是HDAO、ANT、DIA;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2021/3/16 18:49:55]

貸方根據借款人的信用風險提供流動性。

dAMM和Ribbon在機構借貸領域直接與Maple和Atlendis競爭。

Arcadia、ARCx和Frax則是該領域現有模型的變體。

V神推薦Libra項目負責人關注預測市場類DeFi項目:針對今日早間Libra項目負責人David Marcus在推特詢問“應該關注哪些DeFi項目?”,V神剛剛發推回應稱,可以關注預測市場,如果這些也算作DeFi的話。[2020/11/3 11:31:56]

核心數據分析

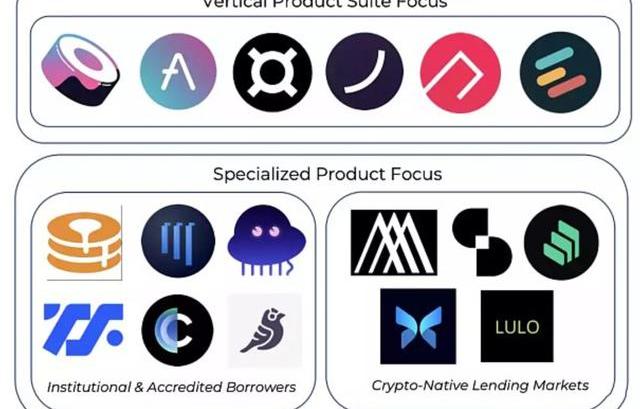

許多協議仍不斷追求「產品垂直化」,以保持其競爭優勢和價值捕獲能力。

Frax:Stablecoin、AMO、AMM、流動質押AAVE:

Stablecoin、非足額抵押貸款、風險加權資產RWA

ARCx:信用評分

Ribbon:資金庫+借貸

Bzone聯合創始人Allen Feng:DeFi對于某些新用戶是有門檻的:金色財經報道,9月24日,鏈上ChainUP三周年峰會于深圳舉辦,會上圓桌討論環節,Bzone聯合創始人Allen Feng表示,DEX從CEX的流量池里瓜分資金,更多的是因為使用以太坊底層合約里進行DeFi的設計。所以說大部分流失的流量、資金,是基于以太坊的流失比較多,DeFi的火爆,原因在于鎖倉機制有賺錢效應,導致大量的資金涌入。但做抵押挖礦,當你的資金量少的時候,很難挖到收益,所以DeFi對于一些新用戶還是比較有門檻的。[2020/9/24]

一些借貸協議更關注于迎合長尾資產從機構層面講,dAMM是目前唯一一個已經支持多種長尾資產的協議。

Eulerfinance允許借貸任何資產,其中部分可以作為抵押品。

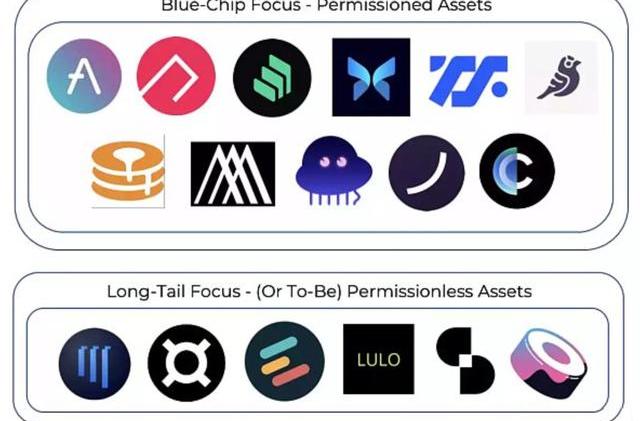

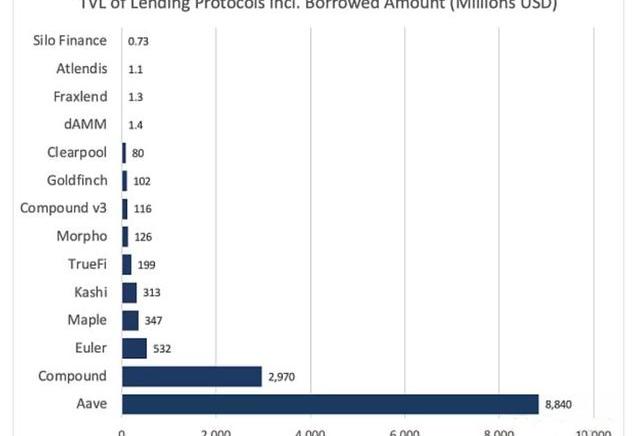

迄今為止,AAVE仍然贏面顯著,部分歸因于其積極推進多鏈部署,其總TVL的37%來自于Layer2與EVM兼容鏈。

CompoundV3從V2獲取資金的速度不佳,Compound因此穩居第二名。

Maple是最受歡迎的非足額抵押借貸協議。

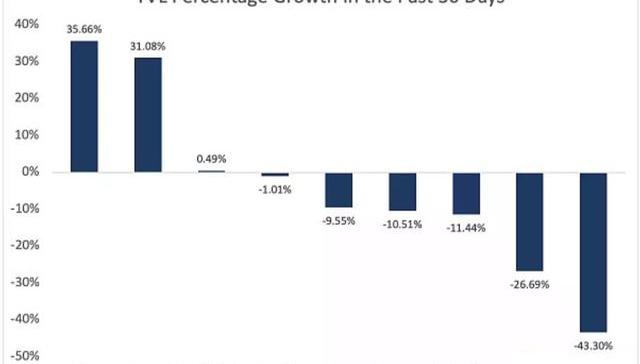

在過去的一個月里,Euler和ClearPool是僅有的兩個出現顯著增長的早期平臺。AAVE和Compound增長幅度居中,而Kashi跌幅最大。

大部分借貸TVL來自主網,但EVM和Layer2正在緩慢侵占市場份額。

在下一個周期中,Layer2使用量和項目數量增長將會導致對杠桿的需求提高,從而產生更多流動性。

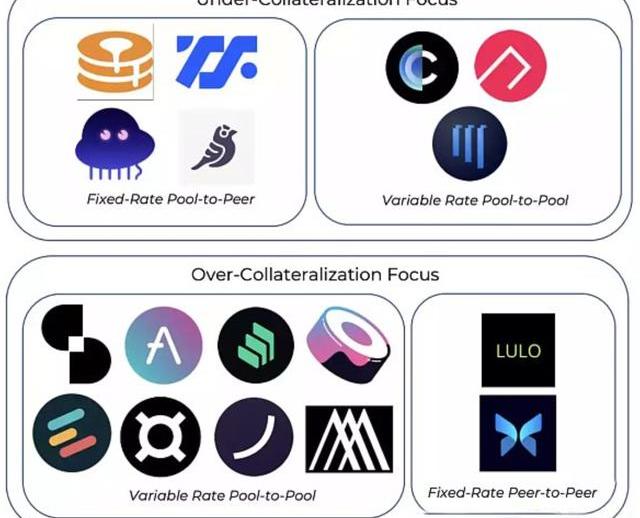

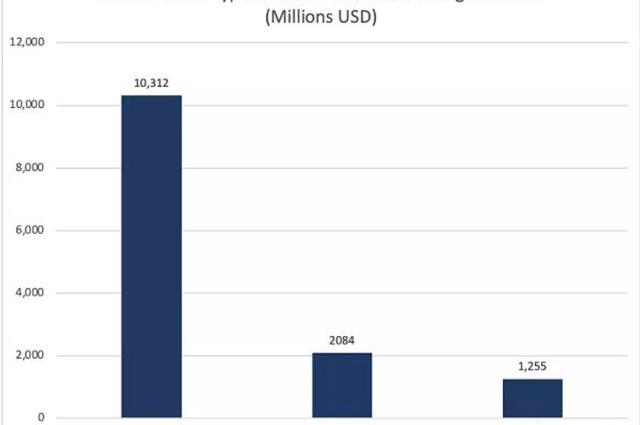

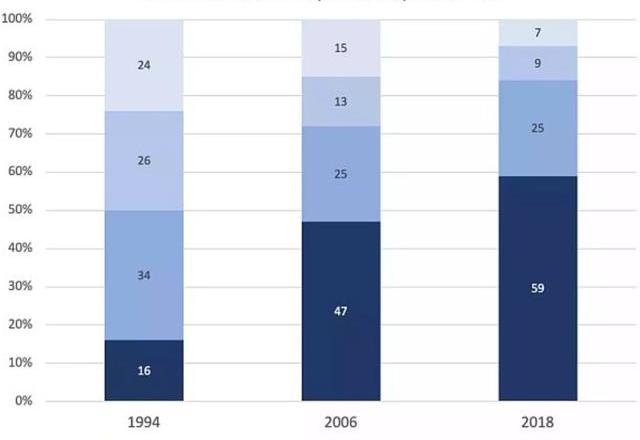

以借貸協議的不同類別進行TVL排序,超額抵押模型一直占主導地位。

但隨著KYC和ZK憑證技術的推進,以及更多機構資本的入場,這種差距預計會進一步縮小。

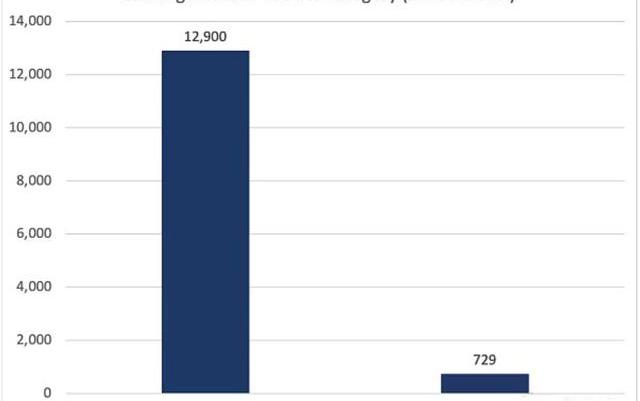

對比藍籌資產與長尾資產借貸,目前藍籌資產幾乎占據了所有的流動性。Euler是比較知名的、專注于長尾資產的協議,但它的TVL只有不到5%是屬于長尾資產的,這主要是由于質押Token帶來的機會成本。

當質押可以獲得高達10到30倍的APR時,用戶怎么會選擇將GRTToken存入Euler呢?隨著市場上出現更多流動性質押DeFi協議,這種情況會被逆轉,在這些衍生品中,Token可以在獲得收益的同時被用于借貸。

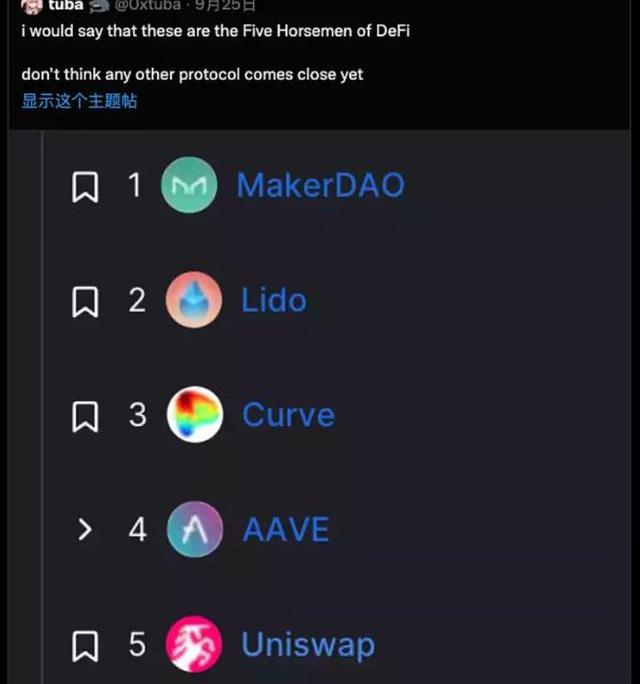

垂直化是所有DeFi中一個不可忽視的有趣趨勢,因為借貸并不是唯一一個市場份額越來越集中的賽道......Lido、Uniswap和MakerDAO在各自的品類中占有巨大市場份額。

隨著時間的推移,我們可能會看到龍頭DeFi會繼續越做越強……類似于過去幾十年大型銀行的規模也在不停擴大。原因包括:強大的網絡效應、垂直化、品牌競爭優勢(BrandMoat)。

潛在DeFi借貸趨勢:

1)基于有zk證明的鏈下資產的非足額抵押借貸協議

2)以具有社交屬性的NFT作為抵押品的貸款

3)關注于DAO的貸款

德國BankhausvonderHeydt銀行已在Stellar網絡上推出一種歐元穩定幣。該銀行聲稱,EURB是由銀行機構發行的第一種穩定幣.

1900/1/1 0:00:00加密世界節奏飛快,今日龍頭隨時會被取代,唯一不變的就是變化,但同時在每個新周期也都會誕生新的風口.

1900/1/1 0:00:00據Decred聯合創始人JakeYocom-Piatt表示,隨著比特幣繼續成為主流,比特幣區塊鏈的可擴展性仍然是一個問題.

1900/1/1 0:00:00早在2018年,我們就決定獨樹一幟投資鏈游,因為在我們看來,Crypto將成為加速開放經濟體在虛擬世界中大規模采用的基礎層。現在看來,在2018年那時投資鏈游確實是個不錯的選擇.

1900/1/1 0:00:00相信很多DeFi老玩家都對在去中心化錢包第一次轉賬的經歷記憶猶新,擔心轉錯鏈、轉丟幣,唯有在看到目標地址顯示到賬后,心里懸著的石頭才得以落地.

1900/1/1 0:00:00先上圖 總的來說,就是資產交給別人保管,和不交的區別放交易所顯然是交給交易所保管。早些年經常有黑客光顧,暴雷了一批,現在的交易所大多升級了安全措施,黑客不再是問題,問題是再好的技術防御也抵不住人.

1900/1/1 0:00:00