BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.96%

LTC/HKD-0.96% ADA/HKD-1.53%

ADA/HKD-1.53% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD-1.48%

XRP/HKD-1.48%1、前言

我們最近的文章“TheOpenMetaverseUnderAttack–FightBack”介紹了許多令人鼓舞的Web3領域的發展路徑,而本文將聚焦一個潛力巨大的特定領域。

僅美國的無抵押個人貸款市場在2023年第一季度就達到了2100億美元,超過了去中心化金融的總鎖定價值,后者僅為610億美元。

這意味著DeFi領域總體上具有巨大的增長潛力,尤其是去中心化借貸領域。這種顯著的增長潛力促使我們縱觀當前領先的去中心化無抵押貸款協議概況。

我們將對這些協議進行各方面比較,包括資本采用、代幣估值、激勵影響和主要營銷方式等,進而清晰地描繪一幅絕對和相對市場格局。

2、概述

任何一個金融體系的基石都是資產借貸能力。貸款方從閑置的現金中獲得回報,而借款人需要快速獲得營運資金。DeFi領域的借貸市場往往是超額抵押的,這意味著借款人必須存入超過貸款價值的抵押品。例如,借款人需要提供10,000美元的ETH作為5,000美元USDC貸款的抵押品。雖然超額抵押貸款是DeFi的常態,但傳統金融領域里的無抵押貸款卻有時部分抵押不足,甚至完全無抵押。超額抵押確保了在借款人違約的情況下,可以出售抵押品使貸款人得到補償。雖然超額抵押貸款對債權人來說更安全,但因資本效率低下限制了其市場擴張。這里就需要無抵押貸款協議來克服DeFi中的這一限制,無抵押貸款協議可以訪問可信賴的信用數據來估算借款人的風險概況,而不會泄露區塊鏈上的敏感信息。已經在開發結合零知識證明的預言機,以減少借款人向無抵押借貸平臺披露身份的需求。

Coin Cloud獲Genesis約1億美元無抵押貸款后仍向其尋求額外資金支持:11月23日消息,加密ATM運營商Coin Cloud一直在尋求Genesis的額外資金支持,據知情人士透露,盡管Genesis自己還在尋求資金支持,但截至目前仍向CoinCloud提供了約1億美元的無抵押貸款。為進一步支持Coin Cloud,雙方最近又進行了討論,而且Genesis也在考慮對其進行股權投資。

總部位于拉斯維加斯的Coin Cloud在美國和巴西擁有4,000多臺設備。Genesis和母公司Digital Currency Group代表、以及CoinCloud均拒絕對此事發表置評。(彭博社)[2022/11/23 7:59:13]

然而,無抵押貸款是DeFi的一個重要業務分支,其較高的風險反映在與Aave和Compound等超額抵押貸款方相比較高的貸款年溢率上。抵押不足或無抵押的貸款增加了違約的可能性。使用鏈下資產和合約進行貸款清算和償還可能還需要很長一段時間。關于借貸池的安全性,貸款方必須依靠池管理人員的盡職調查。貸款方可能無法在需要時獲得流動性,因為可從借貸池中撤出的流動性數量取決于池中存在的流動性數量。

Ribbon Finance 推出信貸市場 Ribbon Lend,用戶可向機構做市商提供無抵押貸款:9月15日消息,鏈上結構化產品Ribbon Finance推出信貸市場Ribbon Lend,允許用戶以高流動性向篩選過的機構做市商提供無抵押貸款,從而獲得收益。Ribbon Lend采用Aave的貨幣市場模型,無需用戶鎖倉,鏈下執行信貸承銷,同時內置保險。目前Ribbon正在與Credora Platform合作評估機構借款人的信用,確保只有信用評級最高的借款人才能在平臺上創建資金池。[2022/9/15 6:57:22]

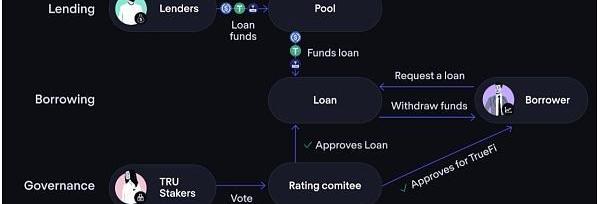

下圖是一個以TrueFi為例的具有代表性的高級無抵押貸款協議生態系統。這里的貸款方資助一個借貸池,借款人將利用該池獲得貸款。TRU的質押者可以對貸款進行投票,而貸款還必須獲得投資組合經理的批準。

3、無抵押借貸市場概況

穩定幣TUSD及無抵押貸款協議TrueFi運營商Trust Token投資Watr基金會:11月9日消息,穩定幣TUSD及無抵押貸款協議TrueFi的運營商Trust Token宣布投資瑞士注冊的全新基金會Watr,具體金額未披露。Watr基金會宣布將于2022年初上線Watr生態系統,一個經過KYC-AML篩選的Layer1開放區塊鏈生態系統,旨在將去中心化的金融(DeFi)技術引入商品,利用其Watr協議將供應鏈數字化,提高可持續發展的透明度,并鼓勵和贊助實現這一目標的新商業模式和DApp的發展。Trust Token同時將擔任Watr在代幣化、監管、合規和生態系統建設方面的顧問。[2021/11/9 6:40:47]

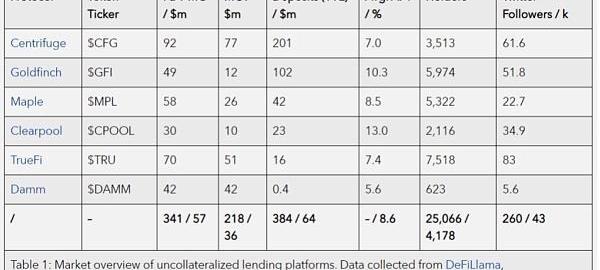

表1顯示了向機構借款人提供無抵押借貸的一些協議概況,協議按總鎖定價值進行排序。

表1:協議概述

Bandot 陳楓:信用貸是無抵押借貸的開始:金色財經現場報道,4月10日,金色財經主辦的共為創新大會“DeFi的創新進階”專場于上海舉辦,會上Bandot創始人陳楓分享表示,借貸產品的模式,來源于借貸的供需關系。無抵押借貸是未來的發展趨勢,信用貸是無抵押借貸的開始。發展過程可能是,最初是擔保貸,繼而可以發展為一個保險機制的借貸,以降低壞賬率。最后數據豐富后,會形成一個信用體系,更順利的進行無抵押借貸。[2021/4/10 20:05:04]

表1中所有無抵押貸款協議原生代幣的FDVMC總額為3.41億美元,相當于加密借貸領域的6.6%、DeFi領域的0.7%以及加密MC總額的0.03%。此外,TVL總額為3.84億美元,相當于DeFiTVL的0.6%。

這些數據表明,與整個DeFi和加密貨幣領域相比,表1中無抵押貸款協議的市場份額微乎其微。另一方面,鑒于傳統鏈下無抵押貸款市場的規模,這些數據也顯示了增長潛力。增長潛力變得更加明顯,看看包括所有協議原生代幣獎勵在內的8.6%這個相當有競爭性的平均貸款APY。

凌發明:目前大節點都面臨主網上線后有設備無抵押資產的問題:Filecoin主網上線在即,幣碼翁區塊鏈研究院院長凌發明在接受金色財經獨家采訪時指出,目前確實是屬于一個比較尷尬的地步,無論是技術提供方還是大節點都面臨挖礦抵押的一個問題,主網上線后有設備無抵押資產情況嚴重,有個別公司為了搞噱頭甚至宣稱墊付抵押的說法,對生態是極其不利的,永遠記住一句話“羊毛出在羊身上”,目前在全球沒有哪個節點可以做到100%滿足自己節點算力的資產抵押,SR1及SR2所帶來的收益釋放也遠遠滿足不了抵押的需求,主網上線后全網算力增速會快速放緩,礦工收益極低。

Filecoin主網上線后將面臨經濟模型再升級的境遇,Filecoin軟分叉的聲音很大,但是大家都不愿意牽頭。從挖礦角度短期不看好,資本方與算力方博弈,算力方因為抵押的問題,處于極度弱勢。相信3-6個月左右的時間,礦工的春天才真正來臨,所以長期看好。

長期來看,Filecoin主網上線,將會給IPFS帶來巨大的力量,促進下一代互聯網的建設,促進區塊鏈更好的落地,Filecoin自身的價值也將會得到最大的釋放!各個社區目前還是各自為陣,噱頭比較嚴重,希望社區還是一切從實際出發,另外要讓礦工知道當下真實面臨的問題,不要過多關注早期的收益,所有的收益都無法滿足抵押,長期布局,長期眼光才是正道。[2020/10/15]

請注意,與貸款給超額抵押借貸協議相比,向無抵押協議提供貸款涉及到的風險更高,因此貸款方有理由獲取更高的補償。

4、代幣表現比較

通過對表1中相關代幣的歷史估值發展狀況進行比較,我們可以洞察到未來的潛在軌跡。然而,以FDVMC衡量的代幣估值受諸多因素影響,例如一般市場狀況、單個協議的采用以及代幣設計本身。具有較低價值捕獲屬性的代幣可能表現不佳,而產品——借貸平臺——可能在TVL和不良貸款率方面表現出色。因此,比較將在多個層面上進行。對代幣設計和價值捕獲屬性的概述可以讓你初步了解整體協議采用情況的預期相關性。例如,從協議收入中捕獲強大價值的代幣可能比具有有限價值捕獲機制的代幣更能代表通用協議性能。之后,將比較當前重要代幣的衡量標準。最后的代幣性能分析將側重于歷史發展方面。

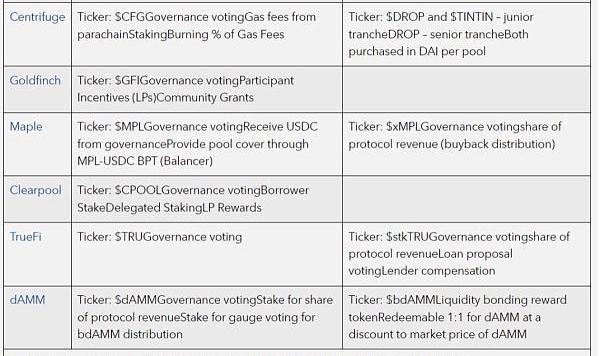

代幣價值捕獲

表2概述了表1中排名前6位的協議的價值捕獲屬性和效用。所有代幣分別向持有者和質押者提供治理權力。此外,Maple、Centrifuge和TrueFi利用質押來換取二級收據代幣。收據代幣有時被設計為投票托管模型,也可以作為向忠實支持者分發費用分成的工具。在Centrifuge、Maple、TrueFi、Clearpool和dAMM的情況下,費用分成是直接給與或通過分散回購實現的。Goldfinch和Clearpool沒有二級代幣,而是直接使用它們的主要代幣作為協議激勵工具。所有原生協議代幣都直接從產品使用中獲得價值,或者通過前面提到的費用分成、治理,或者在質押代幣方面提供用戶優勢。這意味著可以期待所有代幣都具有這種協議采用和代幣估值之間的相關性。

代幣衡量標準

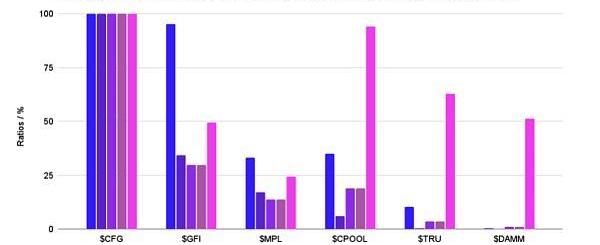

下圖顯示了協議存款與不同衡量標準的關系,例如FDVMC、貸款方的平均APY、持有者數量和Twitter粉絲數量。這些比率均是同一類別內最高值的百分比。

存款/FDVMC比率表明協議的資本采用相對于當前市場估值的狀況。請注意,這些指標只計入了無抵押貸款和質押的存款。

存款/平均APY比率是表示資本采用相對于資本激勵的一個指標。

存款/持有者比率表示每個原生代幣持有者的平均存款價值,是從資本規模方面考慮實際用戶質量的基準。

存款/粉絲比率是關于每單位營銷工作帶來的資本采用量的指示。請注意,Twitter粉絲數量并不一定與產品的實際用戶采用相關。

粉絲/持有者比率表示,與原生代幣的實際用戶采用情況相比,市場營銷工作的表現。

數據收集工作在2月份就已經進行了,但由于市場的劇烈變化,所有數據點都需要更新。在之前的數據采集中,協議之間不同類別的排名差異巨大。今天,我們看到Centrifuge在所有類別中都是明顯的佼佼者,這是其高TVL的直接結果,其TVL是排名第二的Goldfinch的兩倍。與其他競爭者相比,他們之所以成功,可能是由于他們創新的現實世界資產代幣化抵押形式。

代幣市值歷史比較

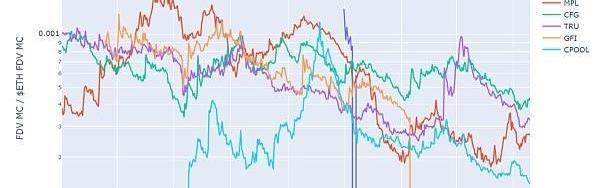

前面的比較都與最近值相關。下圖顯示了不同無抵押貸款協議代幣的FDVMC的歷史發展情況。這些值由ETHFDVMC規范化,以達成一個加密市場的基準。縱坐標為對數尺度,從而減輕了高波動性的出現。鑒于從2022年1月1日到2023年5月19日這段時間,所有原生無抵押代幣相對于ETH的價值都有所下降。

5、總結與見解

無抵押貸款協議的代幣設計顯示了不同的方法和價值累積機制,其中所有協議都通過其代幣提供治理權力,但并非所有協議都通過質押提供直接收入分成。然而,所有代幣設計都會從產品采用中以某種形式獲取價值。

Centrifuge是目前從FDV估值和TVL方面來看最成功的無抵押貸款協議。盡管他們也面臨著一些逾期貸款的困擾,但他們的優勢在于他們的那些現實世界資產代幣化的創新方法。

所有原生無抵押貸款代幣的整體估值表現都低于加密市場。在2022年熊市期間出現了太多不良貸款,甚至有的貸款沒有得到一分錢的償還,導致了該行業的信任度下降。

就總體FDVMC而言,與整個DeFi領域和整個加密市場相比,無抵押貸款只是相當小的一塊蛋糕。考慮到無抵押貸款與傳統金融領域的巨大相關性,以及市場對資本效率的優化趨勢,去中心化的無抵押貸款仍然顯示出巨大的增長和創新潛力。它只是需要更多的時間來重建信任和創新,最終走入光明的未來。

Web3被認為是改變人類數據存儲和處理方式的技術。那么,目前Web3領域所需的技術已經達到了什么采用水平?Web3是否會順利發展為人類未來幾年的技術趨勢?Web3支持者與反對者對上述問題觀點不一.

1900/1/1 0:00:002023年3月,推特用戶@domodata為比特幣創建的一個實驗性Token標準,利用JSON數據的序號銘文,可以部署token、鑄造和轉移——也就是現在的BRC-20.

1900/1/1 0:00:00本文描述了在Web3背景下的內容創作者們該如何利用代幣來幫助自己的項目進行前期啟動,從而獲得更多資本和粉絲的支持.

1900/1/1 0:00:0010月18日凌晨,新一代公鏈Aptos官宣上線。隨著Aptos的官宣,市面上的主流大所第一時間發布公告開啟沖提,并在19日開放交易.

1900/1/1 0:00:00在過去6個月,Web3游戲開發持續降溫,但一個值得研究的領域是AAA游戲發行商的立場,他們在2021年底看好這項技術。當AxieInfinity引爆區塊鏈游戲時,大多數大型發行商采取了觀望態度.

1900/1/1 0:00:00區塊鏈和Web3首先是理念創新,其次才是技術創新。在2014到2018年區塊鏈發展的初期,整個行業有很強的理念和愿景引導的氣質,當時很多創業者和行業專家都提出了一些非常激動人心的想法.

1900/1/1 0:00:00