BTC/HKD+0.72%

BTC/HKD+0.72% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD+2.21%

ADA/HKD+2.21% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+1.06%

XRP/HKD+1.06%刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵,歡迎添加客服,一起交流:ganbeiccc

本期看點:

●神秘機構16億拉盤比特幣

●總能踩對節奏的巨鯨地址怎么操作?

●穩定幣之戰誰是王者?

01重要新聞

1.路透社:騰訊取消VR硬件計劃,縮減元宇宙部門人員與成本。

2.STEPN公布GMT空投詳情:創世鞋需未掛售,空投將在未來數日內發放。

3.Filecoin將于3月23日推出智能合約。

02Twitter觀點

1.Bitwu.eth:上半年利好事件匯總

2023上半年利好事件一覽,可以找找短線機會,mark一下!

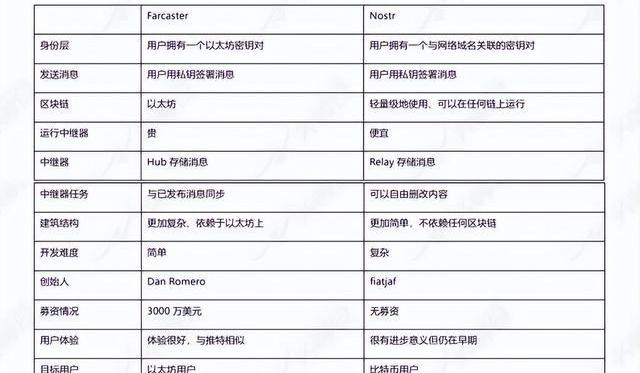

2.頭等倉:當下Web3社交圖譜的主要產品

由AAVE團隊開發的lens、

由前Coinbase團隊開發的Farcaster、

由華人團隊開發的cyberconnect

由Twitter聯合創始人JackDorsey捐贈的協議nostr

不同團隊規劃路線不同。例如LensProtocol和CyberConnect,它們走的是域名資料加用戶增長的路線;Farcaster和Nostr走的則是高屋建瓴的框架設計路線;個人感覺,Farcaster像創業公司的產品,更有打磨產品的匠氣,而Nostr則更像密碼朋克,整體偏向于極客風格。

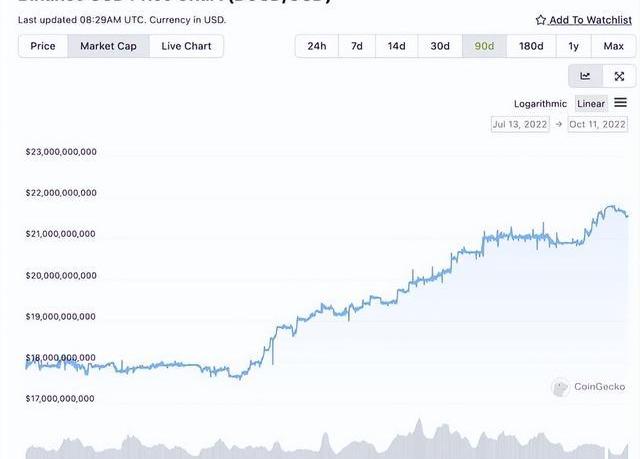

3.Forgiven:穩定幣王者之戰

美元穩定幣發行量約在1500億美元,800億美元購買短期美國國債。美聯儲不斷加息,利息收入越發可觀,1YrT-BillYield4%,增加BankPaper/Loan/CorpBond,提高綜合利率到5%。發行商吸儲年利息收入預估達65億美元:由Tether,Circle和Binance三家瓜分,兵家必爭之地。

推特據稱將支付收購債務的第二筆利息:金色財經報道,推特據稱將支付收購債務的第二筆利息。(財聯社)[2023/5/4 14:40:47]

縱觀各家近3個月表現:

USDC發行量下降接近$90億,USDT上漲$25億!這非常有趣,USDT和USDC此消彼長的關系發生了逆轉。重要轉折點在美財政部聯合Circle制裁TornadoCash和關聯交易地址后,明顯加速。推測為Defi熄火,幣安發力BUSD,大量灰黑產的資金流動回歸USDT等多方面原因。

另一方面,Circle也不甘坐以待斃,四處出擊聯合交易所推動USDC的交易場景,與Coinbase成立50/50JV分享利息收入,換取對USDC絕對支持。

利益交換不止于Coinbase:自Luna之后,OKX引入了超過100個USDC交易對,并在9月初大幅削減USDCPair交易手續費(廣告植入),推測未來會和更多交易所開展類似合作。

最后再來看BUSD,過去三個月上漲超過$35億,達到$215億。

交易所層面開啟全面戰爭:

●9月底Bn交易所用戶的USDC/USDP/TUSD全部自動轉為BUSD.

●不斷增加BUSDPair0手續費的范圍和促銷活動,(法幣、穩定幣、BTC、ETH)

最后再來感慨一下老天爺賞飯/躺平/吃盡先發優勢的Tether/USDT。USDT最早的技術架構于BitcoinOmni,后來轉為ERC20,TRC20到多鏈。USDT發際于"九四"之后再無人民幣交易對,有先發優勢的USDT填補市場空白,形成了Crypto/USDT+USDT/人民幣OTC的市場結構,中國大陸一度是USDT深度最好的法幣OTC市場。

1inch網絡為DeFi交換引入融合更新:金色財經報道,DEX聚合器1inch Network宣布推出Fusion,專注于1inch Swap引擎,旨在通過DeFi交換增強用戶體驗。1inch Swap Engine“促進了Fusion,使DeFi用戶能夠以指定的價格和時間范圍下訂單,無需支付網絡費用。”

1inch Swap Engine是一個去中心化的交易和匹配協議,部分基于1inch Limit Order protocol和1inch Aggregation protocol。根據該團隊的說法,這使得客戶可以獲得“加密市場上幾乎所有可用的流動性”。融合更新最初將在BNB Chain,以太坊和Polygon上工作,未來將添加更多的網絡。[2022/12/25 22:05:42]

2020年初疫情爆發,灰黑產資金跨境流動受阻,大量資本溢出到USDT上,并為后來的DefiSummer和牛市準備了充足的彈藥。在加密資本主義介入后,發行量眼看要被USDC反超,輪到美國監管裹挾USDC,又給了USDT喘息之機,除了資產凍結/換托管行/東躲西藏,基本躺平,天選之子。

BUSD蠶食USDC后,遭到美帝Crypto勢力反制,SEC向Paxos發出Notice定性BUSD為證券,胳膊擰不過大腿,CZ壯士斷腕退出穩定幣市場,BUSD發行量從高峰230億美金回落到135億,市場份額拱手讓出被USDT笑納再次躺贏。

算穩硝煙再起?香港覺醒HKD和CNH加入戰場?穩定幣王者之爭暫告以段落,逐鹿中原,誰執牛耳?

番外1:

孫哥也混入了穩定幣王者之戰,宣稱在未來3個月內,在新控制下的火幣添加盡可能多的USDD交易對。非常有趣的是孫哥戰略性地選擇了USDD,放棄了之前收購的TUSD.TUSD在被BUSD強制轉換后,元氣大傷發行量下降30%到$9億,USDD緊隨其后發行量$8億。留個懸念幾個月后再來看結果。

番外2:

牛市美元穩定幣Defi收益(以UST20%Apr為例)遠高于美元理財市場圈外導入大量資金+圈內加杠桿,被猶太勢力做空后無數財富灰飛煙滅。在Fed加息和Crypto熊市里,息差完全反過來,1-YrUSTreasuryAPR4.6%,Binance只給0.2%(CZ大方點?)聰明如孫哥,腳底抹油溜!你咋辦?

美SEC主席:加密市場存在\"中心化\",交易所擁有不成比例的權利:10月25日消息,美國證券交易委員會主席Gary Gensler周一在證券業和金融市場協會舉辦的會議上發表演講時加密貨幣行業進行了再次抨擊,批評了集中式加密貨幣交易所在行業所擁有的不成比例的權力。Gensler表示:“我們甚至看到了加密市場的中心化,這是建立在去中心化理念之上的,這個領域實際上在市場中間的中介機構中非常集中。”(Decrypt)[2022/10/25 16:37:38]

4.Mindao:宏觀分析與crypto投資

我最近頻頻被問到這個問題。這個周期,幣圈出現了宏觀派,就是分析傳統金融宏觀政策對加密資產價格影響。

雖然巴菲特對加密資產一無所知,但對宏觀分析,他一直有一套頗自洽的邏輯。對投資來說,他認為宏觀預測是徹底不可知,且無用的。

大體的意思是“如果靠宏觀預測能賺錢,經濟學家早就成世界首富了”。他的底層邏輯分兩部分:

一是宏觀政策本身不可知、不可控;

二是宏觀政策影響是背景色,水漲船高,對于個體投資標的來說,都一樣的影響,操心也沒用

這兩點當然跟巴菲特投資的標的是緊密相關的。

客觀地說,如果是跑宏觀對沖基金或者債券基金,宏觀面對這類投資策略影響還是頗大的。但他投資的是具體公司和行業,最終看的是ROE,而公司的股東權益回報,每個行業會自動pricein宏觀面的影響。如利率對貼現率的影響,對公司資本結構影響,對行業的估值倍數影響,對保險公司債務影響/浮金收入影響,通脹對消費類公司的成本影響等。

如果你是投的頭部公司,而且是長期持有,這些影響實際上就是背景色,不用瞎操心。回到crypto資產,很難找到傳統投資的對照物,特別是crypto本身的貨幣屬性。可能最接近的標的是新興科技類的股票里的新興代表。

這類標的的特點是所出行業本身就是范式轉移

這個新興資產最核心的驅動力有三個:

a.基本面

b.監管政策

c.杠桿/流動性

這三者中,跟宏觀面稍微有關聯的是杠桿/流動性,但影響最大的是監管政策。前兩個周期老外都因為Chinaban,天天f**China,而這個周期輪到f**U。

數據:持有大于100 BTC的地址占比從70%下降到60%:金色財經報道,據區塊鏈分析公司Glassnode披露的最新數據顯示,持有大于100 BTC的地址占比已從70%下降到60%,目前有370萬個比特幣在過去7年中沒有活動,這相當于目前盈利中的供應量的34%。另外,在此前8月份的漲勢中,持有100-1000枚比特幣群組的驅動力更大,除了中小地址群組的相對中立性,持有1000至1萬枚比特幣的巨鯨的積累趨勢得分突出了自9月底以來的積極積累。擁有1萬枚比特幣的巨鯨在最近幾個月里偏向于少量賣出。最近幾周巨鯨凈提幣量增加,交易所的凈流出量達到1.57萬枚比特幣,這是自2022年6月以來最大的一次。[2022/10/14 14:27:52]

對這三個驅動力,如果要我給權重的話,現在應該是:40:40:20。我對很多傳統金融猶豫的朋友一直說,等到宏觀落地,花都謝了。還是那句老話:不要一葉障目,不識泰山。

03鏈上數據

CryptoChan:當前小牛中繼,走勢穩定

簡單刻下19年,當前小牛中繼,走勢穩定。

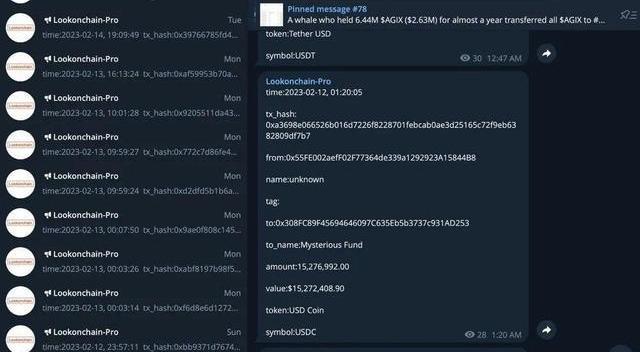

Lookonchain:分享三個總是低買高賣的以太坊聰明的巨鯨地址

分享3只總是在低價增持$ETH,高價減持$ETH的聰明鯨。重要的是他們在今天$ETH價格上漲之前買入了$ETH!巨鯨“0xd2f8”總是在低價時增持,在高價時減持。聰明的巨鯨“0x930d”非常擅長在價格上漲之前積累$ETH,并且通過將Billions項目組Compound并借入$USDC來做多$ETH,該巨鯨的ETH平均接收價格為1,378美元,他/她在3天前收到了2,800枚$ETH,當時價格是$1,515。巨鯨“0xa730”自2022年9月15日起通過2個地址累積了$ETH,共計20,563枚$ETH,平均接收價格為$1,345。他/她在1天前收到了69.4枚的ETH,當時價格是1,508美元,其收到后,$ETH的價格上漲了約12%。

三個巨鯨地址:

https://etherscan.io/address/0xd2f86bf2d5cb5871545430cee9f59a51ce57211b

Dune Analytics:Avalanche NFT市場中游戲用戶占23.8%:金色財經報道,Dune Analytics在社交媒體上表示,Avalanche NFT市場中有7.67萬用戶,其中游戲用戶占了23.8%。然而,Avalanche NFT市場中只有25個游戲類NFT集合,而非游戲類NFT集合就有1582個,游戲NFT集合僅占總數的1.6%。 盡管小于2%的收藏,但游戲NFT占33.7%美元交易量和29.5%AVAX交易量,游戲交易量:2390萬美元,非游戲交易:4710萬美元[2022/9/8 13:17:05]

https://etherscan.io/address/0x930d7f51517cbf059e87e5feaf3ea1cf7ca17179

https://etherscan.io/address/0xa73020efbbb205514e344161842bf22ed4fa946b

04板塊解讀

據Coinmarketcap數據顯示,24小時熱度排名前五的幣種分別是:OXAI、BLUR、BABYFLOKI、KDA、CAKE。據Coingecko數據顯示,在加密市場中,漲幅前五的板塊分別是:Storage、ICP、GuildandScholarship、L2、ZK。

熱點聚焦——比特幣“新文化運動”:NFT正增加網絡用例、為礦工創收

過去兩周,一個名為Ordinals的NFT協議在比特幣網絡備受關注。支持者認為,其提供了更多玩法與網絡用例,在價值存儲外增強了比特幣的應用場景;反對者批判,稱其偏離了中本聰將比特幣作為點對點現金系統的愿景,同時也導致網絡擁堵,助漲了Gas費用。雖然爭議不斷,越來越多的項目卻順勢加入Ordinals生態系統。DuneAnalytics數據顯示,目前Ordinals協議累計鑄造NFT量已突破10萬個。過去一周,借由Ordinals協議刻寫「銘文」花費的費用呈爆發式增長,累計達到88萬美元;50%的比特幣區塊空間被「銘文」占據。

比特幣網絡的NFT敘事,也讓眾多「克隆」版知名項目嗅到了機會,比如,BitcoinPunks、OrdinalPenguins、ordrocks等。除了借助知名項目作為噱頭,也有硬核NFT玩家選擇直接銷毀以太坊鏈NFT,并在比特幣鏈上重新發行新的NFT。「無聊猿」玩家JasonA.Williams將其BAYCBillions項目組Circle上的美元存取款數據。從下圖可以看出,幾家基金/機構從Billions項目組Circle提取了1.55億美元美元,并轉移到交易所。

4.從2月10日起,這只神秘的基金似乎還通過另一個地址“0xad6e”從Billions項目組Circle提取了9.536億美元USDC,并轉移到交易所。今天美元BTC價格的上漲似乎與這只基金有關。

6.另一只與FalconX有關的基金也從#Circle中撤出了1.43億美元。

06研報精選

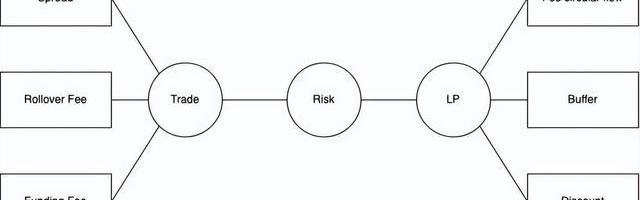

CapitalismLab:瘋漲十倍的GNS優勢何在?

1.簡單來說,GNS為一個去中心化永續合約平臺:

預言機定價,LP和Trader對賭;

LP為純穩定幣,支持外匯/股票/加密貨幣交易;

雙向資金費率,跟CEXPerp一樣一方向另一方支付費用;

2.其核心優勢就是在通過其復雜的風控機制,提供了一個體驗合格的外匯/股票衍生品交易場所,在這些資產上交易體驗獨占鰲頭,讓其產品能夠立的住。另一方面雙向資金費率等又讓其和GMX實現了差異化競爭,在加密貨幣方面也成功獲取了部分客戶。

3.對賭模式的核心是風險控制,GMX是全額保障模式,即每1ETH多倉GLP底層均有1ETH現貨支持這一點,讓GMX可以安然度過狂暴大牛市。那底層只有穩定幣的GNS是如何應對風險的呢?

4.GNS在交易側和LP側各設有三重機制控制風險,其核心為:

資產現貨流動性決定場內交易滑點,防止價格操縱;

資產價格波動性和多空比決定持續持倉成本,應對單邊行情;

凈值模式加上流動性調節以及現金流循環,構建穩健的LP;

5.GNS使用了Spread,RolloverFee,FundingFee三重機制來進行交易側的風險控制。

Spread:額外的開倉費用,開倉頭寸越大,資產流動性越差,費用就越高。用于預防價格攻擊,便于上架小幣種;

RolloverFee:現貨波動率來定價,用于控制交易者的杠桿和風險;

FundingFee:多空頭寸之差和現貨波動率來定價,多/空>1時多頭支付空頭,反之亦然,用于平衡多空比,避免單邊敞口過大。

FredLi:magic為何一路走高

1.分析一下最近很火的TreasureDAO,可以說它是Arbitrum的兩架馬車之一,在Arbitrum的繁榮發展中起到了不小的作用。

2.在以往的Gamefi賽道中,玩家可以主要劃分為2類,一類是利益驅動,一類是樂趣驅動,由于目前web3游戲與web2游戲的成熟度差距較大,導致大部分玩家都是第一類。許多Gamefi項目實際上是套了游戲殼在做defi,通過提高年化收益來吸引流量,然而只要有更高回報率的游戲,用戶就會流失,流量粘性很低。面對這個困境,TreasureDAO將游戲玩法本身和用戶粘性作為核心目標,來解決當前困境。

3.那TreasureDAO是怎么實現這個去中心化游戲生態系統呢?一個基本點-通用貨幣Magic和三駕馬車Trove、Bridgeworld、MagicSwap。

4.在貨幣層面,TreasureDAO包括Magic和其他游戲幣,類比Q幣和點券:Q幣可以買DNF、CF的點券、充值歡樂豆;Magic也可以在MagicSwap買Battlefly的GFLY和TalesofElleria的ELM等生態游戲內的token,其中Magic類似BTC的POW機制,每年減半,總量約為3.5億。通過Magic可以實現跨游戲的玩耍體驗。

5.在基礎建設層面,Trove、Bridgeworld和MagicSwap對于TreasureDAO也是至關重要。Trove可以理解為Arbtrium上的OpenSea,可以進行NFT的交易。Bridgeworld是TreasureDAO的核心經濟中樞,作為一款資源協調游戲,圍繞采礦、耕種、召喚、探索等融合了許多Defi的玩法,來使玩家Magic。

6.不同于其他P2E游戲發幣吸引玩家,BridgeWorld中玩家投入的時間越多獲得的Magic越多,從而增加玩家的粘性。例如獲得收割機零件再到組裝成收割機需要10天左右,即使大戶也需要充分時間才能獲得Magic獎勵。此外由于Magic類似BTC的衰減,使其越來越稀缺,從而吸引用戶花更多時間在玩游戲獲得Magic上。

7.因而成為Magic和Treasures形成了微妙的關系,支撐了整個BridgeWorld的經濟平衡。第三個是MagicSwap,可以理解為TreasureDAO的uniswap,作為dex,目前支持交易兩個代幣對MAGIC/Gfly和MAGIC/ELM。

8.除了上述提到的代幣層面和基礎設施部分之外,旗下的生態游戲也是TreasureDAO非常重要的引爆器,畢竟沒有米也煮不成飯。其中最火的就是TheBeacon——TreasureDAO上的現象級產品。

9.從長遠來看,目前TreasureDAO已經成為Arbitrum生態的中堅力量,在未來op和zk的競爭中,如果TreasureDAO能有持續的爆品游戲涌現,Arbitrum或許能夠進一步脫穎而出,目前很看好Arbitrum生態的發展,23年會持續關注。

歡迎添加客服,一起交流:ganbeiccc

根據央行等部門發布“關于進一步防范和處置虛擬貨幣交易炒作風險的通知”,本文轉載觀點不代表本公眾號意見,內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。不為任何虛擬貨幣、數字藏品相關的發行、交易與融資等提供交易入口、指引、發行渠道引導等。

Tags:USDETHMagiUSD幣USD價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意Magi幣是什么幣

比特幣價格分析:在最近加密貨幣市場的拋售中,比特幣價格未能維持在最近收回的30000美元心理水平之上。結果,幣價連續三天下跌,跌幅達到8%,跌至目前的28065美元.

1900/1/1 0:00:00到目前為止,任何想要購買代幣化股票的人都必須進入不受監管的領域。一家柏林加密初創公司正在改變這一現狀。 長期以來,代幣化股票一直是加密社區的熱門話題——直到監管機構暫時停止喧囂.

1900/1/1 0:00:00近期,OpenAI推出的生成式人工智能ChatGPT火爆全球,上線僅兩個月就已收獲1億用戶,AI的魅力第一次被如此廣泛的受眾群體感受到.

1900/1/1 0:00:00如果「TheMerge」進展順利,分片將成為以太坊在2023年及之后的開發主軸,而距離2015年分片被提出,其含義已經發生了很大變化.

1900/1/1 0:00:00刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵.

1900/1/1 0:00:00DavidGokhshtein是加密行業的知名人士之一,他在Twitter上分享說,他看到以太坊聯合創始人VitalikButerin和特斯拉/SpaceX/Twitter首席執行官埃隆·馬斯克.

1900/1/1 0:00:00