BTC/HKD-0.97%

BTC/HKD-0.97% ETH/HKD-1.84%

ETH/HKD-1.84% LTC/HKD-1.83%

LTC/HKD-1.83% ADA/HKD-2.52%

ADA/HKD-2.52% SOL/HKD-2.41%

SOL/HKD-2.41% XRP/HKD-3.32%

XRP/HKD-3.32%如何透過單一幣種持倉就可以在@uniswap進行LP質押,賺取高效收益,并建立中性頭寸策略?

@0xAlexEuler在Medium發布了詳細的文章分享實際操作和回報方式,我進行了概括和中文翻譯。

好久沒找文章和推文翻譯了,大家喜歡帖文請點贊轉推評論支持,我們開始吧

我們先了解怎么從$ETH單幣策略,在@Aaveaave抵押$ETH借入$USDC并在Uniswap提供流動性,達成市場中性的流動策略。

策略涉及幾個步驟:

鮑威爾:在適當的監管下,穩定幣有一席之地:金色財經報道,美聯儲主席鮑威爾表示,對無許可區塊鏈感到真正的擔憂。這不利于維持安全和穩健。對美國來說,有一個圍繞數字活動的法律框架很重要。在適當的監管下,穩定幣有一席之地。那是國會的事,不是美聯儲的職責。[2023/3/8 12:48:03]

(i)先透過持倉的$ETH賺取Aave放貸收益

(ii)在Aava設置安全的健康系數,譬如1.6

(iii)將部分$ETH存入Aave借入$USDC,達到指定的健康系數。

(iv)將借入的USDC和剩余的ETH存入Uniswap賺取收益。

這個策略為什么值得關注?

美SEC主席:加密交易所不是合規的托管人:3月2日消息,美國證券交易委員會(SEC)主席Gary Gensler反駁了加密交易所可以成為投資顧問的安全合格托管人的觀點。

在周四的投資者咨詢委員會會議上,Gensler表示,最近提出的一項規則指導投資顧問尋找合格的托管人來存放資產,包括加密貨幣,這對現有的保護規則做出了“重要的加強”。他還表示,根據這些準則,加密交易所不應被視為安全的。

Gensler說,基于加密貨幣交易和借貸平臺的一般運作方式,投資顧問今天不能依賴它們作為合格的托管人,需要明確的是:僅僅因為一個加密貨幣交易平臺聲稱自己是合格的托管人并不意味著它就是。

SEC主席指出了加密行業最近的破產,指出客戶在這些平臺上持有的財產現在是破產財產的一部分,而不是直接返還給客戶。[2023/3/3 12:39:37]

它是一個具有有趣的一階市場中性策略,與ETH/USDC價格波動無關。

過去一周NFT項目Vahalla和Cockpunch交易額共計1860萬美元:金色財經報道,在過去七天內,Vahalla和Cockpunch兩個NFT項目的交易額共計1860萬美元,在NFT排行榜上分別排名第三和第四。

CryptoSlam數據顯示,Vahalla是過去一周第三大受歡迎的NFT項目,交易額為940萬美元,交易數量為6774筆。Valhalla是一款基于NFT的戰術策略游戲,由初創公司Stacked創建。第四大最受歡迎的NFT項目Cockpunch,交易額為920萬美元,交易數量為9554筆。Cockpunch是由作家兼企業家Tim Ferriss創建的敘事奇幻小說NFT系列。(The Block)[2022/12/15 21:45:11]

這意味著通過組合多空頭策略,策略在單一資產上實現中性,使其幾乎獨立于價格波動。

Curve 上 MIM/3Crv 池出現嚴重傾斜,MIM 價格已跌至 0.94 美元附近:6月18日消息,Curve 上 MIM/3Crv 池出現嚴重傾斜,MIM 占比接近 97%,且 MIM 價格已跌至 0.94 美元附近。此前 Autism Capital 在 Twitter 爆料稱,算法穩定幣 MIM 或已資不抵債,且 Wonderland 已于北京時間昨日晚間從 Curve 中撤出了超 5700 萬美元的流動性。Wonderland 是 Sifu 運營的項目,且早期與 Abracadabra(發行 MIM 的 DeFi 項目)有很多聯系,目前 Sifu 在 Abracadabra Discord 中仍然非常活躍。[2022/6/18 4:37:00]

在Uniswap上持續獲得高收益,同時維持不受價格波動影響的投資組合似乎是夢寐以求的。

然而,即使是精心設計的策略,Uniswap的無常損失仍然會影響投資組合的價值。

不過,作為二階價格影響,IL在小幅價格波動時可以忽略不計。因此,盡管價格略有波動,您的投資組合仍然可以保持穩定。

實際操作是怎么樣的?

為了便于形象化,我們先定下幾個假設:

將1個ETH投入策略

ETH/USDC價格固定為1

Uniswap交易范圍在0.56和1.8個ETH/USDC之間

健康系數設定為1.2

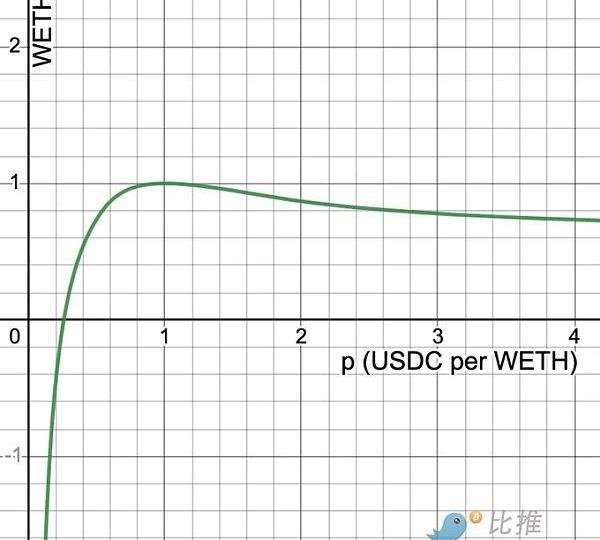

根據以上條件,投資組合與價格的關系說明如下:

值得注意的是,當價格=1時,隨著價格變動,投資組合價值相對穩定。

然而,價格偏離1的程度越大,價值偏離的程度也越大,這是由于無常損失的出現。

有趣的是,投資組合價值的圖形與典型的無常損失形態非常相似。

那么,我們如何使投資組合價值更穩定呢?

有兩種方法:

1.增加健康系數,從而限制對Uniswap的敞口

2.擴大Uniswap價格范圍,從而限制Uniswap杠桿和無常損失

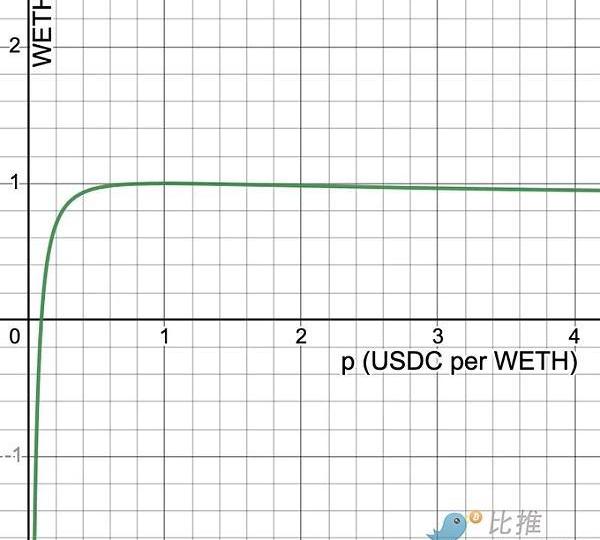

根據以上條件,投資組合與價格的關系說明如下:

在這種情況下,我們注意到投資組合價值對價格變化的敏感性要小得多。

這是Desmos鏈接,大家可以在其中嘗試不同的參數:https://www.desmos.com/calculator/i0tofbuhx2

這個策略如何提高UniswapLP的收益?

通過這種單一代幣策略,您可以自由選擇任何帶有該代幣的流動性池并尋找收益。

如果您幸運的話,甚至可以找到激勵收益高達1000%的流動性池,這將大大提升您的投資組合。

例如,如果您的目標是獲得ETH收益,可以從ETH/CRV池開始賺取手續費。

如果你發現ETH/wstETH池子提供更好的費用和激勵,你可以轉向該池。

繼續重復以上步驟,跳轉不同的流動性池,我們能夠尋找最高的收益和激勵。

這使您能夠優化收益,充分利用投資。

單幣中性頭寸策略可以提供高收益,但需要注意以下的限制:

(i)要有效執行策略,兩種代幣都需要上線Aave

(ii)如果您決定切換到新的流動池,需要確保代幣價格恢復到初始價格,否則會面臨無常損失。

(iii)還需要考慮Aave的借貸利率,因為這些可能會影響策略的整體盈利能力。

結論

在Uniswap上使用高收益的單一代幣策略是一種高效的收益方法,可以最大限度地提高收益并增加投資。

通過謹慎選擇合適的流動性池并利用Aave上的借貸利率,您可以將無常損失降到最低,把收益達成最大化。

雖然需要注意一些問題,但潛在的回報使該策略非常有趣。

Tags:ETHUniswapUSDCETH錢包地址ETH挖礦app下載Etherael指什么寓意Uniswap幣是什么幣USDC幣USDC價格

本期看點: 1.大型做市商退出,小幣將死得更快2.Blend上線一周貸款量快速衰退3.BRC-20為比特幣礦工帶來更高收入 01重要新聞 1.Binance平臺4月現貨交易量環比下降48%2.做.

1900/1/1 0:00:002023年第二個月,大多數主要加密貨幣的增長有限,導致市場出現近乎橫盤整理的趨勢。然而,盡管市場參與者的情緒不確定,但加密代幣已顯示出強烈看漲模式的形成.

1900/1/1 0:00:00NFT分析領域在短時間內取得了長足的進步。幾年前,這個行業還不存在,但現在有50多個項目構建了專門滿足NFT交易者需求的分析平臺。以下是Bankless列出的8個具有代表性的NFT分析平臺.

1900/1/1 0:00:00狗狗幣的價格走勢近期經歷了巨大的下行壓力,但似乎我們可能已經走到了盡頭。最有趣的是,感知到的跡象出現在重要的價格水平之外.

1900/1/1 0:00:00XRP價格預測:與加密市場最近的復蘇階段相反,XRP代幣價格在下降楔形模式的影響下經歷了近兩個月的持續下跌。山寨幣多次從該模式的收斂趨勢線反彈,表明交易者嚴格遵守該模式.

1900/1/1 0:00:00社交媒體從一開始就一直在坐過山車。社交媒體趨勢加速幾年后,人們開始對一個平臺感到飽和并轉向另一個平臺。新的社交媒體平臺為其用戶帶來了獨特的功能和可能性.

1900/1/1 0:00:00