BTC/HKD+3.79%

BTC/HKD+3.79% ETH/HKD+4.76%

ETH/HKD+4.76% LTC/HKD+4.04%

LTC/HKD+4.04% ADA/HKD+5.28%

ADA/HKD+5.28% SOL/HKD+3.66%

SOL/HKD+3.66% XRP/HKD+4.02%

XRP/HKD+4.02%作者/LongHashScottSiao

來源/LongHash

2019年4月26日,紐約市總檢查長辦公室發言人表示與穩定幣USDT有有千絲萬縷關系的Bitfinex交易所為了填補8.5億美金的虧空,直接挪用了USDT進行填補。近日,iFinex卻對此作出回應,聲稱其沒有責任向公眾展示所有信息。這場風波重新引起了市場對USDT是否擁有足額儲備的質疑,USDT的價格也隨之大幅度下跌。

USDT作為穩定幣,其市場價格卻并沒有想象之中穩定,早在2018年10月15日,穩定幣USDT就曾同樣因不足額儲備的問題引發市場波動,USDT的價格最低點達0.9美元。

Arbitrum生態穩定幣項目SperaxUSD昨日遭受攻擊:金色財經報道,Arbitrum生態穩定幣項目SperaxUSD發布報告稱,昨日上午一個攻擊者在沒有提供相應抵押品的情況下,將其地址的 Token 余額增加至 97 億,并在Sperax團隊和Arbitrum生態合作伙伴聯合阻止之前,能夠清算約 30 萬美元。Sperax 團隊表示已確定攻擊者在 CEX 上的賬戶,正聯系攻擊者討論解決方案。

目前所有穩定幣USDs交易和智能合約已被暫停,并將于下周通過升級智能合約來解決漏洞。在重新啟動協議之前,Sperax 團隊會對清算金額進行資本重組。[2023/2/5 11:48:00]

Paxos將穩定幣Paxos Standard更名為PAX Dollar:Paxos已宣布將其穩定幣從Paxos Standard(PAX)更名為PAX Dollar(USDP)。Paxos戰略負責人Walter Hessert表示,“代碼USDP更容易讓人們將PAX Dollar識別為美元支持的代幣。這一變化使新參與者和懂加密貨幣的人更容易了解到我們的美元支持。更新后的USDP智能合約將于2021年8月31日生效。”(The Block)[2021/8/24 22:34:54]

圖片來源:tether.to正是在2018年10月之后,交易所為緩釋風險,開始接納更多形式的穩定幣,各大公司也紛紛發行自己的穩定幣以提升市場影響率。

時至今日,各種穩定幣的跟蹤誤差的表現究竟如何呢?

本文將從穩定幣的基本情況入手,講述穩定幣的定義、創建模式及其跟蹤誤差結果,展露穩定幣在價值穩定性上的表現。

去中心化借貸平臺宣布支持穩定幣HUSD:據官網公告,dForce旗下的Lendf.me平臺已于今日宣布支持合規穩定幣HUSD,用戶可以在平臺上進行HUSD的存幣生息和抵押借貸。

dForce旨在構建一個開放式數字資產生態,Lendf.Me支持多資產多向拆借,支持大部分基于以太坊的BTC抵押資產,包括HBTC等。

HUSD是Stable Universal基于以太坊發行的合規穩定幣,與美元嚴格1:1錨定,所有鏈上操作公開透明、不可篡改,為用戶提供安全、穩定、便捷的數字資產服務。HUSD對應的美元資產由美國信托機構托管,并由知名第三方審計公司每月對資金進行審計。HUSD累計發行量已經超過8.69億,流通量最大超過1.5億。[2020/3/31]

01.穩定幣基本情況

穩定幣通常指在區塊鏈通證市場中作為一般等價物的數字通證。穩定幣通過錨定信用貨幣或真實資產實現價值的穩定性和低波動率,通過擴大使用場景、提升市場認可度實現穩定幣的高流動性,最終使穩定幣趨同于一般等價物。

動態 | Blockchain.info將穩定幣PAX添加至其移動錢包:據Coindesk消息,Blockchain.info將在其移動錢包中添加對美元穩定幣PAX的支持,到下周一,用戶將能夠在錢包內用BTC、ETH或XLM等資產交換PAX。[2019/5/31]

1)穩定幣承擔著通證定價的職能:通證市場中以BTC計價的方式與大部分投資者法幣本位的思想相沖突,而穩定幣因其錨定法幣從而為通證市場提供了價值尺度。這不僅是為廣大投資者提供了通證資產的衡量標準,也是通證衍生品市場出現的必要條件。

2)穩定幣承擔著交易媒介的職能:穩定幣不僅僅作為不同通證之間交易的媒介,也是通證市場和法幣市場之間交易的媒介,其為廣大傳統市場投資者進入通證市場提供了便利的渠道。

3)穩定幣承擔著避險資產的職能:相較于傳統金融市場,通證在單位時間內的漲跌幅度更大,而當投資者從法幣的角度去衡量自身資產價值時,穩定幣的價值穩定性和低波動性可以為投資者提供避險渠道。

聲音 | 普華永道Henri Arslanian:2019年加密市場需要關注證券代幣和穩定幣:普華永道金融技術與加密業務亞洲主管Henri Arslanian在接受彭博采訪時表示:“2019年加密市場需要關注證券代幣和穩定幣。特別是穩定幣,它讓交易員能夠待在這個領域,并持有波動性小很多的資產。它也能讓人們能夠日常使用加密貨幣并不必擔心較大的波動性。另外,我還格外期待證券代幣。它們是有真實資產,比如房地產作支撐的。在這樣的領域,它不僅會帶來流動性,大型房地產行業原本是沒什么流動性的。它還能使支付股息等公司行為更有效率。這很讓人激動,也能幫助到行業。”[2018/12/25]

綜上所述,對于穩定幣而言,價值穩定性是市場對其形成價值共識的基礎,流動性是市場對其認可度的基礎,兩者共同決定某種穩定幣的市場影響力。而在二者之中,價值穩定性又是穩定幣的流動性擴大的基礎,是穩定幣最重要的特性。

02.穩定幣價值共識與實現模式

如前文所述,穩定幣最需要的共識是市場對其價值穩定性的共識,該共識的形成主要依靠兩點:資產儲備、共識傳遞。前者指發行穩定幣的公司或組織擁有足夠的資產儲備應對穩定幣承兌的需求,這保證了公司有能力發行穩定幣;后者指穩定幣與法幣之間兌換的渠道能得到保證,這證明了社會對公司資產的共識已傳遞至其發行的穩定幣中。

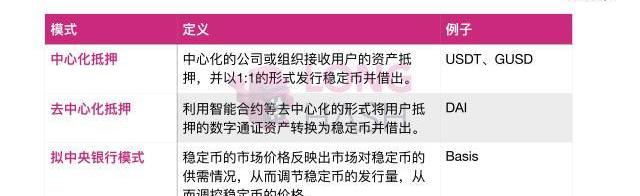

目前,市場上有多種不同的穩定幣模式去滿足資產儲備和共識傳遞的需求,在這些模式中,主要包括三種:中心化抵押、去中心化抵押和擬中央銀行模式。

中心化抵押模式的資產通常儲存在商業銀行中,通過財務審計或信息披露等方式展示資產儲備信息,其共識傳遞過程主要依靠合規牌照或公司名譽來實現增信。雖然該種模式最為常用,但大多數使用該模式的公司均缺乏合規牌照或足夠的公司名譽。

去中心化抵押模式的資產通常儲存在智能合約對應的地址中,用戶可以通過查詢合約調用記錄和地址信息來查詢相關的資產儲備信息,其共識傳遞過程主要依靠智能合約的去中心化實現。需要指出的是,相較于中心化抵押的方式,由于去中心化抵押模式下抵押的資產是數字通證,其存在抵押資產價值劇烈變動的情況,因而去中心化抵押模式通常采用超額抵押的形式,但這也只能緩解而不能消除不足額儲備的風險。

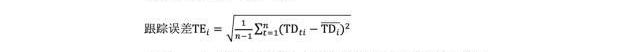

從CoinMarketCap網站中選取USDT、DAI、USDC、TUSD、PAX、GUSD六種穩定幣近12個月的價格數據,計算其30天動態跟蹤誤差,其中因穩定幣錨定美元,不應有價值上的波動,故Rtm=0,這使得跟蹤誤差與波動率的計算公式相近。

穩定幣的30天動態跟蹤誤差

04.結論

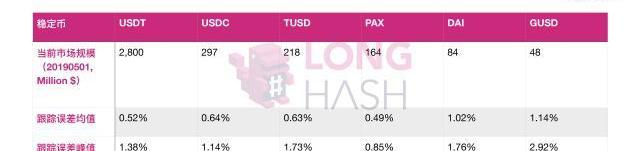

作為市場上體量最大的穩定幣,USDT的跟蹤誤差的均值和峰值均表現較好,但在發生突發事件時跟蹤誤差仍較大,這與其備受質疑的資產儲備有一定關系,導致USDT的價值穩定性共識遭受沖擊。

USDC、TUSD、PAX均是億美元市場規模的穩定幣,USDC的規模為三者中最大,TUSD的創建時間為三者之中最久,但該二者的跟蹤誤差均遜于PAX。PAX的跟蹤誤差均值、峰值均為上述六種穩定幣中的最低者,其中還在較短的時間段內完全1:1錨定美元,價值穩定性的表現最佳。

DAI和GUSD屬于千萬美元市場規模的穩定幣,但二者在價值穩定性上的表現均不佳,二者近1年來的跟蹤誤差均值達到了1%以上,跟蹤誤差峰值也分別達到了1.76%、2.92%。

綜上所述:USDT市場規模遠超其他穩定幣,跟蹤誤差表現中等,偶有價格的大幅度波動;PAX市場規模中等,跟蹤誤差表現極好;USDC、TUSD市場規模中等,跟蹤誤差表現一般;DAI、GUSD市場規模較小,跟蹤誤差表現較差。

轉載本文請務必聯系并注明作者,歡迎分享!

Tags:穩定幣USDUSDT為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDT幣USDT價格

Billions項目組 比特幣在經歷劇烈波動的一個月之后,其價格正回升到幾個群體的鏈上成本基礎之上.

1900/1/1 0:00:00作者/EmilyParker數據可視化/XinheYu 來源/LongHash HesterPeirce,美國證券交易委員會專員,是一名非典型的政府官員.

1900/1/1 0:00:00Billions項目組 唯鏈在年初幾乎飆升了50%。上周,山寨幣保持看漲態勢,升值17%,但VET在日線圖上下跌超過6%。該代幣現在正在其圖表上進行自我修正.

1900/1/1 0:00:00APE收復了3.40美元的水平區域。它遵循一條上升的支撐線。APE在4.32美元面臨阻力。ApeCoin(APE)價格收復了一個關鍵的水平阻力區域,并將其確認為支撐.

1900/1/1 0:00:00來源/LongHash Arcane的研究人員寫道:“目前未平倉量僅處在八月最高點的下方,并且再次踏上了突破10億美元大關的道路.

1900/1/1 0:00:00行情回顧 今天凌晨3點公布的美聯儲會議紀要,內容簡單說明通脹雖然有所緩解,但還是比較高,整體的經濟不是很樂觀,但是放緩加息也是對市場有一定的好處,但加息還是會持續,只是放緩,前面的講話內容前.

1900/1/1 0:00:00