BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD-2.04%

LTC/HKD-2.04% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD+0.42%

SOL/HKD+0.42% XRP/HKD-0.01%

XRP/HKD-0.01%

什么是期權?

期權是一種衍生品合約,它賦予了買方在某一特定日期(通常稱為到期日)當天或之前以固定價格購買或出售固定數量的基礎資產的權利,而不是義務,

在DeFi中,基礎資產實際上可以包括任何ERC-20資產,包括:WETH、WBTC、UNI、YFI、SNX等等。

在傳統金融中,投資者出于各種原因使用期權。這可能包括創收、投機和對沖投資組合中的頭寸。歸根結底,期權作為一種可靠的工具,讓投資者在市場上采取更先進、更具表現力的頭寸,從而更好地優化其投資組合中的風險。

接下來,我們將重點介紹利用的資本效率的中級和高級期權策略。價差允許多頭期權對空頭期權進行抵押,使用戶能夠將結構的最大損失作為抵押。

OpynV2的簡要入門

Opynv2建立在Gamma協議的基礎上,是一個DeFi期權交易協議,允許用戶在ERC20上購買、出售和創建期權。DeFi用戶和產品依靠Opyn的智能合約和接口來對沖DeFi風險或在不同的加密貨幣上進行投機頭寸。

高盛前交易員:大型投資者正以相同步伐購買比特幣和黃金:前高盛交易員、DrawBridge Lending首席執行官Jason Urban在接受采訪時表示,他現在目睹大型投資者正在以相同的步伐購買比特幣和黃金,作為價值存儲手段。他解釋說,不斷變化的經濟環境正在引發對這兩種資產的新投資,在冠狀病大流行帶來的金融動蕩中,這些類型的防御性資產起到了杠桿作用。(Dailyhodl)[2020/10/3]

Opyn與其他DeFi期權協議有7個不同之處:

允許采用更具資本效率的期權交易策略,如價差

允許快速鑄造(可以在無抵押的情況下鑄造期權,只要它們在交易結束前被銷毀)

具有競爭力的價格,因為出價/定價是由市場供求決定的

允許用戶在到期前出售期權

期權可以自動執行貨幣期權

如果產品已列入白名單,則允許任何人創建新期權

允許運營商代表用戶采取行動/交易

Gamma協議的主要特征,允許在DeFi期權交易中提高資本效率,包括:保證金改進,歐式現金結算期權和flash-mint。

聲音 | 交易員Crypto Bitlord:我們正在朝著分叉XRP不斷邁進:曾揚言要分叉XRP的交易員Crypto Bitlord稱,他和他的同事們正在朝著硬分叉XRP邁進。Crypto Bitlord在Periscope上發布的一段視頻中披露了這一信息,聲稱專家們正在盡一切努力讓XRP硬分叉,并譴責Ripple向投資者拋售數十億XRP。Crypto Bitlord表示,XRP離分叉越來越近,相關白皮書很快就會發布。他還提到,關于推進分叉的地下工作也正在進行,以獲得官方支持。據悉,Crypto Bitlord是那些不滿Ripple將其部分加密資產投資于有潛力推動XRP效用以提振幣價的人之一。據此前消息,Bitlord曾給Ripple Labs下了60天的“最后通牒”,要求其停止拋售,否則“將發起一場社區接管”。此后該交易員稱,因為此事收到了很多死亡威脅。[2019/9/14]

保證金改進

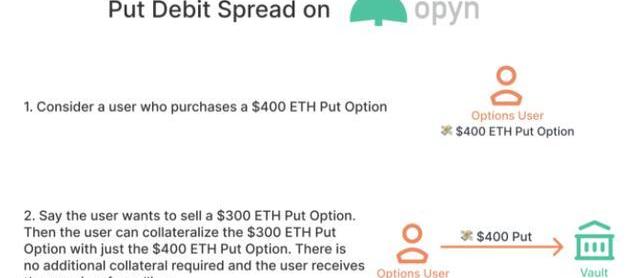

Gamma協議從價差開始為更具資本效率的期權奠定了基礎。特定于Opyn的價差允許做多otoken可抵押做空otoken,使用戶能夠將結構的最大損失作為抵押。

聲音 | 知名加密貨幣交易員:比特幣最終或達15萬美元:據newsbtc報道,知名加密貨幣交易員MagicPoopCannon近日在接受TradingView的采訪時表示,盡管去年出現了價格下滑,比特幣目前仍然處于“非常明顯的周期性上升趨勢”。通過一些計算和歷史分析,他認為雖然比特幣在2019年的大部分時間在3000美元到5000美元之間,但隨著上升趨勢線開始增長,該數字資產可能會開始反彈。他指出,到2023年8月,如果BTC仍保持在上述支持水平之上,那么價值將達約15萬美元。[2019/3/4]

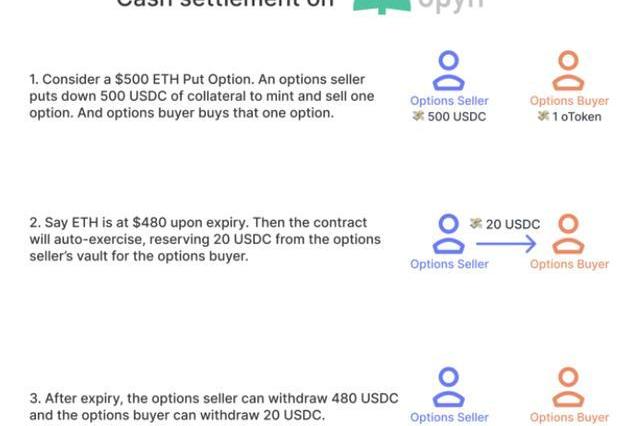

歐式現金結算期權

歐式現金結算期權允許安全構建價差,從而提高利潤率。

歐式期權意味著期權持有者只能在到期時行使期權。現金結算意味著期權持有者不必提供基礎資產即可執行。相反,期權在抵押資產中結算,期權持有人在行使時收到現金支付并轉移。

既然您已經了解了OpynV2的工作原理,那么我們將學習如何利用這些改進來發揮自己的優勢,并采取更高級的期權策略。

華爾街交易員:微軟進軍區塊鏈有助于提升收益:據CNBC報道,微軟周三盤后公布2018財年第二季度財報,其中華爾街的一名交易員對此持樂觀態度。HighTower Advisors Bapis Group的合伙人兼董事總經理Michael Bapis表示,微軟的股價在周一創下了歷史新高,原因之一是,微軟在區塊鏈技術領域取得了進展,去年微軟參與了有關海上保險相關的區塊鏈計劃。[2018/2/1]

中級期權策略

以上概述的功能使Opynv2在DeFi的期權交易更具資本效率。這是與傳統市場競爭的第一步,大幅降低投資者的抵押要求。

價差允許做多otoken可抵押做空otoken,從而使用戶能夠將結構的最大損失作為抵押。一般而言,價差是降低風險和保證金要求的常用方法,以下是四種最常見的期權價差:

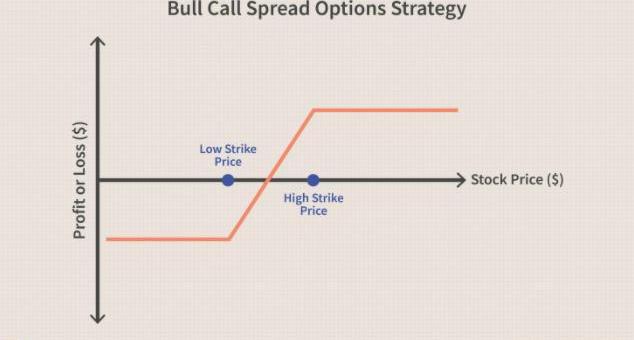

策略1:看漲期權價差

贖回價差,也被稱為牛市看漲價差,是一種期權策略,涉及同時以特定執行價格買入看漲期權,并以較高的執行價格賣出相同數量的期權,需要現金凈流出。這兩種期權都有相同的到期日和基礎資產。

其結果是交易賬戶的凈借方。看漲期權價差降低了買入期權的成本,但它限制了資產價格的收益,從而在有限的范圍內使交易可以獲利。

高盛前宏觀交易員擱置加密貨幣對沖基金計劃:高盛集團和Fortress Investment Group LLC的前宏觀交易員Michael Novogratz表示,他將擱置啟動一個加密貨幣對沖基金的計劃,并預測比特幣可能會下跌到8000美元。[2017/12/23]

交易場景:如果投資者認為資產價值會適度上升,他們通常會使用看漲期權價差。這種情況通常發生在高波動時期。

最大收益/最大損失:看漲期權借貸價差的潛在利潤限制于執行價格減去價差的凈成本之間的差額。如果股票價格在到期時等于或高于做空看漲期權的執行價格,則實現最大利潤。

最大損失等于價差的成本。如果該頭寸持有到期,且兩次贖回都沒有價值,則會損失該金額。

頭寸詳細信息:看漲借貸價差涉及兩個看漲期權,從而導致向交易賬戶凈扣除借方。

在特定的到期日以高于當前市場的執行價格買入看漲期權(多頭看漲期權)。同時,賣出一個看漲期權

資料來源:Investopedia策略2:看漲信用價差

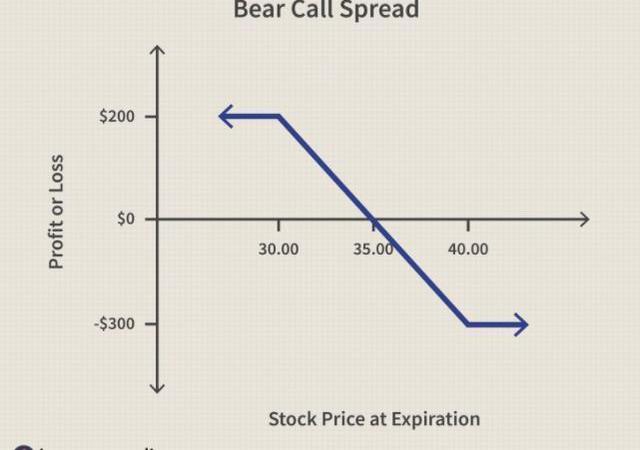

看漲信用價差,又稱為熊市價差,是一種期權策略,通過買入具有特定執行價格的看漲期權,同時也以相同的到期日賣出相同數量的看漲期權,但執行價格較低。采用這種策略,投資者應該預期基礎資產的價格會下跌。

這種策略的主要優點之一是,通過買入一個執行價格較高的看漲期權,并且賣出執行價較低的看漲期權來降低交易的凈風險。通常,此策略所承擔的風險要比做空股票的風險小,因為最大損失是有上限的。

交易場景:當投資者預期基礎資產價格下跌時,他們通常會使用空頭頭寸價差。

最大收益/最大損失:最大利潤等于發起交易時獲得的信用。最大損失等于執行價格減去收到的凈信用之間的差額。看漲信用價差期權被認為是一種有限風險和有限回報的策略。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看漲信用價差涉及兩個看漲期權,從而為交易賬戶帶來經濟收益。

在特定到期日購買具有較高執行價格的看漲期權(買入看漲期權),并支付一定的溢價。同時,以相同的到期日賣出相同數量的看漲期權,但執行價格更低。

資料來源:Investopedia策略3:套利交易

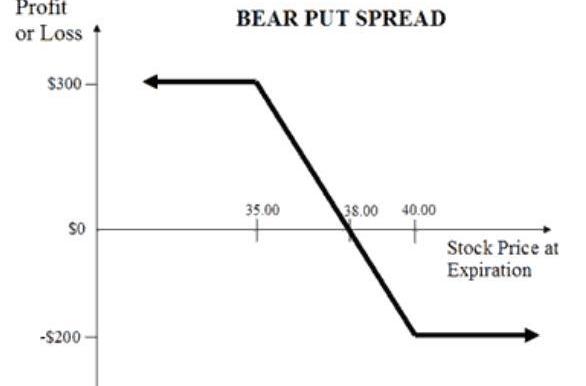

看跌借方價差,又稱空頭看跌價差,是一種期權策略,通過買入看跌期權,同時以較低的執行價格賣出相同數量、相同到期日的同一資產的看跌期權。雖然這似乎于購買標準看跌期權相似,但此策略以比正常看跌期權更低的成本換取了潛在的利潤。這樣一來,此策略的風險僅限于為該頭寸支付凈溢價,而且頭寸遭受重大損失的風險也很小。

這一交易的結果是交易賬戶的凈借方。所有賣出的期權(較低的執行價格)的總和比所有買入的期權(較高的執行價格)的總和低,因此投資者必須投入資金才能開始交易。

交易場景:當投資者預計資產價格會適度下跌時,通常會使用空頭看跌價差。當基礎證券的價格下跌時,該策略就能獲得利潤。

最大收益/最大損失:使用看跌信貸價差獲得的最大利潤等于兩個執行價格之差,減去期權的凈成本。最大損失等于價差的成本。

頭寸詳細信息:看跌借貸價差涉及兩個看跌期權,從而導致交易賬戶的凈借方。

在特定的到期日購買具有較高執行價格的看跌期權,并支付溢價。同時,以相同的到期日賣出相同數量的看跌期權,但是以較低的執行價格賣出溢價。

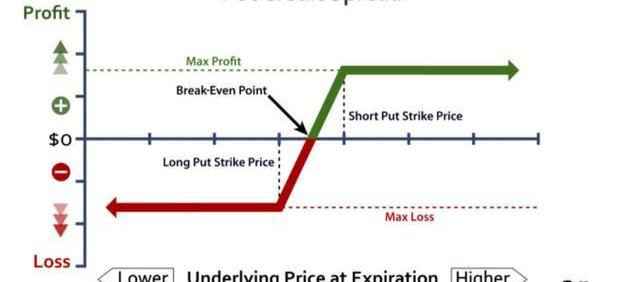

資料來源:TheOptionsGuide策略4:看跌信用價差

看跌信用價差是一種通過賣出較高執行價格的看跌期權,同時以執行價較低的價格購買相同的到期日和相同數量的看跌期權的期權策略。投資者從期權的兩個溢價之間的差額中獲得凈信用。

交易場景:當投資者預期基礎資產價格適度上漲時,通常會使用牛市價差。

最大收益/最大損失:最大收益,只有當資產的價格在到期時高于較高的執行價格時才會發生。最大損失等于執行價格與收到的凈貸方之間的差額。利潤和損失的限制是由特定的看漲期權的執行價格決定。

頭寸詳細信息:看跌信用價差涉及兩個看跌期權,從而導致交易賬戶的凈信用。

在特定的到期日以較低的執行價格買入看跌期權(多頭看跌期權),并支付溢價。同時,以相同的到期日賣出相同數量的看跌期權,但以較高的執行價格賺取溢價。

資料來源:TheOptionBro“展望”新可能性的大門

期權是傳統金融領域的一種重要工具,它讓投資者能夠更生動地表達自己的立場。隨著期權協議變得更具資本效率,提供更多合約等,這為加密投資者打開了更多策略的大門,最終允許DeFi市場成熟并變得更高效。

但讓我們直截了當地說:這并不是一個適用所有期權策略的全面指南。實際上,這只是冰山一角。從傳統上講,投資者可以通過期權來執行無限的策略。包括看漲期權和看跌期權、配對看跌期權、跨式套利、鐵鷹套利、蝶式套利……你懂的。

您可以使用很多期權。

我們只是在探索一切可能的事物,因此請確保對DeFi期權的世界保持關注。

您永遠不會知道,隨時都有可能獲利的機會

Tags:OpynBTCETHOpyn幣是什么幣BTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意

本文來自鏈向財經專欄作家大林博士聯盟鏈是目前區塊鏈落地實踐的熱點。聯盟鏈的誕生是對企業客戶實際需要的融合與折衷,很多廠商推出了自己的聯盟鏈框架或平臺。以下是五個具有一定影響力的聯盟鏈.

1900/1/1 0:00:00加密學是信息安全的基石,但在加密貨幣的世界中,并非所有東西都是完全安全的。加密貨幣交易所仍然受到相當頻繁的攻擊和黑客攻擊,即便是加密貨幣也面臨著罕見的51%的攻擊.

1900/1/1 0:00:00被稱為“狗狗幣殺手”的ShibaInu,即將推出Layer2解決方案ShibariumBeta版本。ShibariumBeta運行在以太坊之上.

1900/1/1 0:00:001、波場進展周報已發布 2、aelf開發進展更新已發布 3、阿希鏈周報已發布 4、SwftCoin(SWFTC)雙周報已發布。5、Siacoin(SC)項目動態視頻版已發布.

1900/1/1 0:00:00到目前為止,在區塊鏈的故事中,每年都帶了新的趨勢。2017年,ETH智能合約帶來了首次代幣發行的概念,2018年見證了游戲應用程序的崛起,2019年聚焦于賭博應用程序上,而2020年的趨勢是顯而.

1900/1/1 0:00:00尊敬的觀眾朋友們,今天我將為大家帶來關于PiNetwork的一些熱點追蹤。近期,PiNetwork社區出現了一些亂象,我們有必要對這些問題進行探討并給出一些忠告.

1900/1/1 0:00:00