BTC/HKD+3.61%

BTC/HKD+3.61% ETH/HKD+4.7%

ETH/HKD+4.7% LTC/HKD+4.08%

LTC/HKD+4.08% ADA/HKD+5.66%

ADA/HKD+5.66% SOL/HKD+3.66%

SOL/HKD+3.66% XRP/HKD+3.83%

XRP/HKD+3.83%

CeFi與DeFi

談DeFi之前先說一下它的對立面CeFi。

CeFi是指現行的「中心化金融」,即存在「中間機構」的金融體系。例如轉賬需要通過銀行,貸款需要通過借貸機構,炒幣需要通過幣安、火幣等CEX等,這些金融活動都要依靠中間機構來維護安全。

CeFi的缺點是,一旦中間機構出現問題,用戶的利益就很有可能受損,比如服務器宕機、銀行倒閉、交易所跑路等。

DeFi與之相反,是指以區塊鏈為核心的「去中心化金融」,即不存在「中間機構」的金融體系,由協議和智能合約來代替中間機構的職能。例如只需要通過錢包就能實現點對點數字貨幣轉賬,抵押數字貨幣就能自動進行貸款和還款,在DEX可以不受交易所管控、完全掌握自己的數字資產等。

DeFi的優點是,杜絕了中間機構作惡的可能,理論上更加安全。

DeFi的概念由BrendanForster在2018年提出,當時還拋出了DeFi應用的三大屬性:運行在公鏈上、代碼開源、金融類應用。其實這個概念是非常寬泛的,BTC的發行可以算作是DeFi的第一次應用,除了數字貨幣發行外,基于區塊鏈和智能合約的資產交易、借貸、投融資等都可以視作DeFi產業,以后還有可能引入現實世界中的資產,比如將不動產上鏈等。

上述僅對DeFi做一個簡單的介紹,后續有機會幣萌君可能會為大家解讀更多關于DeFi的知識點。大家在此能有一個基礎的認知就好,畢竟DeFi的概念還是很簡單的,復雜的是這些DeFi項目的玩法。

下面開始講項目。

去中心化借貸

①MakerDAO

代幣:DAI/MKR

亮點:去中心化穩定幣+借貸

官網:https://makerdao.com/

DeFi市場中第一個現象級的應用是MakerDAO,長期霸占DeFi鎖倉市值榜前三甲。

MakerDAO是一個借貸類的產品,采取超額抵押生成穩定幣的方式運行。具體原理為:用戶抵押ETH以生成穩定幣DAI,相當于使用數字貨幣貸款,還款的時候還入DAI和利息。假如你持有大量ETH,長期看漲卻又急需用錢,那么可以使用MakerDAO,在不出售ETH的同時獲得穩定幣貸款。

現實世界中的抵押貸款往往是抵押的不動產,本身價值比較穩定,但數字貨幣市場大漲大跌,萬一ETH等抵押品下跌導致資不抵債怎么辦?

這里就體現出了DAI超額抵押的好處,在生成DAI是需要抵押高于其價值的抵押品,例如抵押價值$200的ETH生成價值$100的DAI,理論上只要ETH價格不腰斬,就不會出現壞賬。另外,DAI中還有一個「清算線」的概念,當抵押品價值下跌導致「抵押品價值/借出DAI價值」低于清算線時,將觸發強制清算,對用戶的抵押品進行拍賣,以償還之前借出的DAI。每種抵押品的清算線不同,例如ETH為150%,即抵押的ETH價值低于所借DAI價值的1.5倍時就會觸發清算。

Starknet生態Voyager與Kasar Labs達成合作,允許用戶申領Goerli ETH:4月29日消息,Starknet區塊瀏覽器Voyager發推稱,已與Starknet工程和研究實驗室Kasar Labs達成合作,并與starkcet.com集成,用戶可以通過goerli.voyager.online申領Goerli ETH。[2023/4/29 14:34:42]

其實總體來說,DAI和USDT穩定幣的生成方式是類似的,都是抵押資產生成穩定幣,區別在于USDT由中心化的Tether公司管理,公司是否真的抵押了足額的抵押品大家無法得知,如果只抵押了10億美元的抵押品,卻發行了100億美元的USDT,那么萬一遇到擠兌,Tether公司是不能做到1:1賠付的。而DAI的抵押、生成、清算等一切操作則是通過智能合約執行,所有人都能在鏈上查看抵押情況,完全審計透明,這就是DeFi的優勢。

MakerDAO以及其他DeFi項目的另一大特色就是去中心化治理,其可以理解為「民主」,持有「治理代幣」相當于持有項目的股權或者選票,來參與項目的重要決策。MakerDAO采用雙幣制,DAI為穩定幣,MKR為治理代幣,持有MKR可以參與MakerDAO的去中心化治理,治理內容包含增加抵押品種類、修改已有抵押債倉種類、修改債務上限和清算比例等關鍵參數。

②Compound

代幣:COMP

亮點:流動性挖礦+借貸

官網:https://compound.finance/

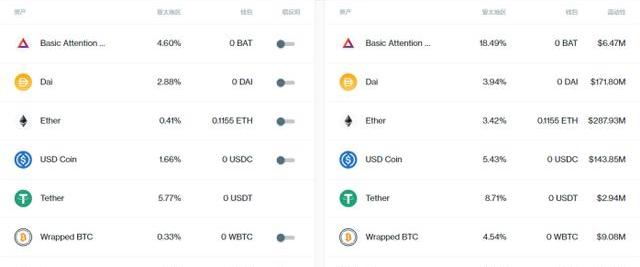

Compound同屬借貸平臺,與MakerDAO不同的是,其不需要發行穩定幣,而是通過借貸共享代幣池的模式來維持市場的運轉。平臺內支持BAT、DAI、ETH、USDC等多種數字資產的借貸,每種資產對應一個代幣池。

如上圖所示,用戶首先需要在「供應市場」抵押數字資產到對應的代幣池,得到抵押憑證cToken,例如抵押DAI就獲得cDAI。抵押之后用戶才能獲得貸款資格,可以進入「借貸市場」的代幣池中借入其他資產。就像銀行一樣,抵押可獲得利息,貸款需支付利息,平臺的收益來源于借貸產生的利差。

在借貸操作中,用戶的貸款額度將小于抵押價值,這點與MakerDAO如出一轍,本質上都是超額抵押。在觸及清算線時,同樣會清算抵押資產來避免壞賬風險。

這里就要講到一個「流動性」的概念。代幣池里幣的流動就代表了流動性,而抵押和貸款的行為都可以視為提供流動性,在這個過程中,會根據你提供的流動性份額來獲得平臺幣COMP的獎勵,這就是「流動性挖礦」。

COMP是Compound的治理代幣,就像MKR之于MakerDAO,持幣可以參與平臺的決策。

COMP挖礦周期為四年,以太坊每產出一個區塊,COMP發行0.5個,每天發行2880COMP,其中抵押方和貸款方各獲得50%,依照其所能提供的流動性按市場占比分配。

Compound的代幣池模式相比MakerDAO有幾點優勢:

1.流動性優勢。COMP的流動性挖礦獎勵,本質上是對借貸雙方的額外補貼,能讓抵押方獲得更多收益,貸款方支付更少利息,這不僅對有真實理財、借貸需求的人更友好,也會吸引大量投機者頻繁參與挖礦,為代幣池注入流動性。

2.借貸分離。在MakerDAO中借貸是捆綁的,抵押和貸款同步產生,而在Compound,可以只抵押不貸款,抵押本身可以創造收益,實現理財。

ENS與Galaxisxyz合作推出的ENS Equinox NFT于11月17日開放注冊:金色財經報道,以太坊域名服務ENS宣布與NFT工具平臺Galaxis合作推出的ENS Equinox NFT(冬季精靈)將于美國東部時間11月16日14:00(北京時間11月17日3:00)開始注冊,屆時將從所有注冊者中選出144名獲勝者,獲獎者將于11月21日開始免費鑄造。[2022/11/16 13:11:28]

3.借貸方向自由。不同幣種的代幣池相互分立,用戶可以抵押或貸款平臺支持的任何資產,更能滿足市場多樣化的需求。

③Aave

代幣:LEND

亮點:浮動利率借貸+閃電貸

官網:https://aave.com/

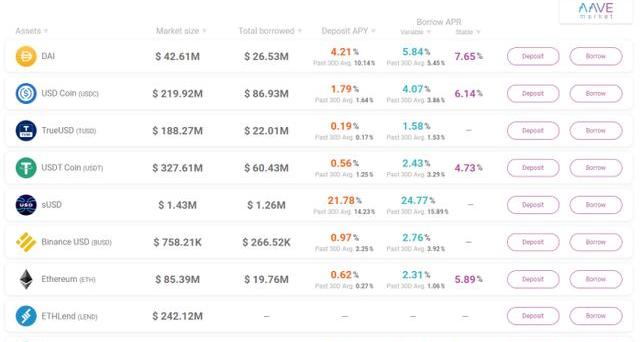

Aave前身為P2P借貸平臺ETHLend,曾于2017年通過ICO籌集了近1800萬美元,后續轉型為基于代幣池的非托管貨幣市場協議Aave,今年年初正式上線。其運行模式與Compound的代幣池類似,但支持的數字資產種類更多元,截至目前,Aave已支持包含DAI、TUSD、BUSD、YFI、SNX在內的20種數字資產的借貸。其代幣名稱為LEND。

在Aave的借貸操作中有兩個明顯的創新點。首先是計息代幣aToken,當用戶抵押資產進入代幣池時,將生成對應數量的aToken,并在錢包中實時產生利息,可以隨時查看余額的增長。另外是利率轉換功能,在Aave中貸款時,可以選擇使用穩定利率或者浮動利率,讓用戶可以根據市場情況隨時調整,以保持最佳利率。比如在利率上行的時候,選擇浮動利率,在利率下行的時候,切換為穩定利率。

除此之外,Aave的大殺器在于「閃電貸」。

閃電貸原理是在一個區塊內實現多個智能合約的操作,例如一鍵完成資金貸款、在DEX交易套利、歸還資金這一系列操作,從而實現套利,如果沒有達到預期的效果,則可以撤回操作。閃電貸不需要抵押,只需要即使還上資金即可,如果沒有歸還,則交易也會被自動撤回,用戶和代幣池都沒有損失。

閃電貸的思路給交易員們帶來了一些操作的空間,即使身為分文,也可以安全的挪用大額資金,在微小的價格差異中進行交易套利。

DEX和聚合器

在進入正題前,我們先來理解DEX的原理,并回溯一下比較早期的DEX產品。

DEX是相對于CEX的概念而衍生的,我們平時炒幣的場所——例如幣安、火幣等都屬于CEX,需要創建帳戶、進行KYC,然后把資金存在CEX中進行交易,提出資金時需要向CEX申請。在這個過程中,我們買入或賣出數字資產只相當于帳戶中數字的變動,比如你用400USDT買了1ETH,那CEX就會在你的帳戶中減去400USDT,加上1ETH。這些資金是在CEX內部流轉的,只有在你把資產提出到自己的錢包時才會上鏈,才算是真正的屬于你。

CEX的問題在于,其本質上是一個中心化的公司,我們存在里面的資金都由這家公司托管,如果其出現侵吞用戶資金甚至跑路的作惡行為,我們將蒙受損失。除此之外,CEX被盜、插針、數據砸盤等行為也層出不窮。

LooksRare宣布支持 NFT 創作者可選版稅:金色財經報道,LooksRare 加入了越來越多的選擇放棄創作者版稅的 NFT 市場,該平臺宣布已切換到 NFT 創作者的可選版稅,并表示將改為將四分之一的協議費用分配給創作者,以試圖在關于版稅的爭論中找到中間立場。相關聲明透露,LooksRare 現在將其 2% 協議費用的 25% 分配給創作者,這導致所有收藏品交易的有效版稅僅為 0.5%,比大多數人之前看到的要低得多。 (The Block)[2022/10/27 11:49:42]

既然區塊鏈的核心在于去中心化,那么作為區塊鏈基礎設施的交易所也理應走向去中心化。

早期DEX的思路比較簡單,相當于是對CEX的去中心化復刻。首先,不需要創建帳戶和KYC,而是使用私鑰將自己的錢包授權給交易所,直接使用錢包內的資產進行交易。套用上面的例子,你用400USDT買了1ETH,那么就會在你的錢包里扣除400USDT轉給你的交易對手,并在交易對手的錢包扣除1ETH轉給你。整個過程沒有中間商干涉,交易等同于錢包之間的轉賬,這就避免了交易所作惡的可能。

這種解決方案在交易體驗上還是存在很大問題的。

1.使用門檻。大家已經習慣了CEX的操作邏輯,接觸DEX還是有一定門檻的,CEX中有客服可以隨時答疑解惑,DEX基本靠自己摸索,而且一不小心操作失誤就有可能導致資產的永久丟失,對于新手來說較難適應。

2.幣種局限。DEX相當于錢包之間的交易,也就意味著其需要搭建在某一條公鏈上,支持的幣種也就局限于這條公鏈中的資產,雖然可以依靠跨鏈鑄幣解決一些問題,但幣種的豐富度還是遠遠低于CEX。

3.高費低效。CEX由于依靠中心化的服務器運行,交易不用上鏈,所以交易效率高,而且手續費低,一般能做到0.1%甚至更低。而DEX的交易都在鏈上運行,所以不可避免的要承受很慢的交易速度,以及交易手續費之外的gas,尤其是最熱門的以太坊公鏈,一筆交易經常十幾分鐘才能完成,gas費高的時候能達到一筆上百元人民幣,掛單、撤單、交易這些操作都各自算作一次交易,這對于普通炒幣者來說完全頂不住。由于這種技術限制,CEX上能夠完美支持的合約、期權等衍生品,在DEX上也很難實現。

針對高費低效的問題,早期DEX的解決方案主要為兩種:鏈下撮合+鏈上清算的半中心化模式,以及采用EOS、Stellar等相對高效低費的公鏈搭建DEX。前者只是過渡產品,看似能平衡交易體驗和效率問題,但其實兩個問題都沒解決;后者雖然體驗更好,但奈何其他公鏈上的優質資產實在太少,完全比不過老大哥以太坊。

由于上面的幾個問題,DEX在與CEX的比拼中一直落于下風,畢竟體驗差勁的DEX沒有選擇的必要性。

今年的DEX,雖然有了一些創新點,但對于上述問題還是沒有合適的解決方案,其爆火的原因并不是DEX的實用性增加,而是由于套上了「流動性挖礦」這層「模式」。下文一一闡述。

④Uniswap

代幣:暫無

亮點:DEX+流動性挖礦

官網:https://uniswap.org/

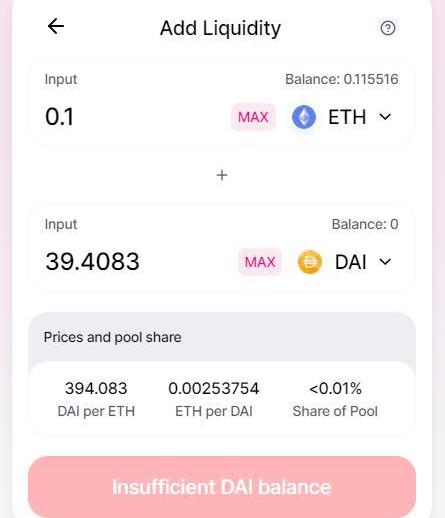

Uniswap是一個基于代幣池和流動性挖礦的DEX,代幣池和前文所述的Compound差不多,不過Uniswap作為一個交易所,支持幣種和代幣池的數量理論上是無限多的。所謂流動性挖礦就是往這些代幣池里注入資金,以獲得平臺交易手續費的分配。

經濟學家預測美聯儲下周加息75基點 然后放慢加息步伐:7月22日消息,接受彭博調查的經濟學家稱,美聯儲主席鮑威爾下周連續第二次加息75個基點之后,可能放慢加息步伐。他們預計,接下來美聯儲將在9月加息50基點,然后在剩余兩次會議上均加息25個基點。這將使利率上限到2022年底升至3.5%,為2008年初以來的最高水平。美聯儲將在23年初再加息25個基點,使利率達到3.75%的峰值,然后將停止加息并在年底前開始降息。此外,預計美聯儲最終將加快縮減資產負債表,最終達到每年1.1萬億美元。到年底,資產負債表規模將降至8.4萬億美元,到24年12月將降至6.5萬億美元。(金十)[2022/7/22 2:32:08]

具體原理為,參加Uniswap流動性挖礦的礦工,要按照1:1的價值比例往對應代幣池中存入兩種代幣,例如要參與USDT/DAI交易對的挖礦,當前1ETH=400DAI,則要分別往兩個代幣池中注入ETH和400倍數量的DAI。后續這個交易對產生的手續費,會按照礦工注入流動性的份額進行分配,另外,注入流動性時會發放一個LPToken,可以理解為憑證,不同交易對的LPToken也不同,當提出資金時,本金和收益會發放到錢包,LPToken也隨之銷毀。

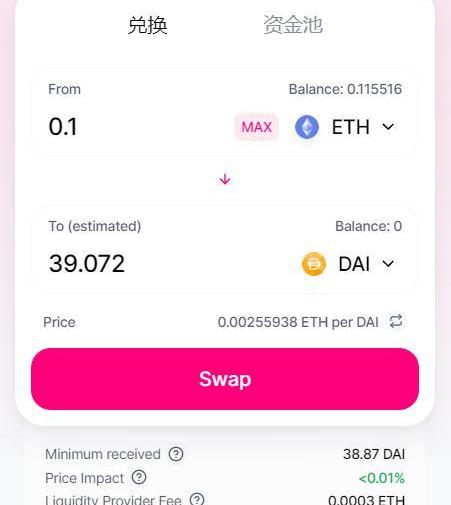

Uniswap與傳統DEX的不同之處在于,不是為用戶提供一對一的撮合交易,而是根據代幣池內的資產數額以及一個簡單的公式「X*Y=K」來自動計算價格。下面舉例說明。

公式中X、Y是指兩個代幣池里各自的代幣數量,K是乘積,在每筆交易中相對恒定。

以USDT/DAI交易對為例,假如現在兩個代幣池有2ETH和800DAI,則K=2*800=1600;

如果你要使用100DAI購買ETH,發送100DAI到代幣池中,其中0.3%會扣除作為手續費,所以實際到代幣池中的數量為100*(100%-0.3%)=99.7DAI;

此時DAI代幣池總量為800+99.7=899.7DAI;

依照公式可以反推出ETH代幣池的數量應該為1600/899.7≈1.78ETH;

則你可以獲得的ETH為2-1.78=0.22ETH。

當這筆交易完成后,交易中扣除的0.3DAI的手續費會返回到DAI代幣池中,并形成新的K值以應對下一次交易,K值會隨著交易筆數的增加而慢慢提高。

此時DAI代幣池總量為899.7+0.3=900DAI;

ETH代幣池總量為1.78ETH;

則新的K值為900*1.78=1602。

以上就是最簡單的應用。還有一種情況,假如你想要進行交易的幣種之間沒有相互對應的代幣池,例如想要用DAI買一個XXX幣,這時系統將自動用DAI兌換ETH,再用ETH兌換XXX交付給你。但是如果XXX在Uniswap上連代幣池都沒有,也就是沒有流動性,這樣則是無法交易的。

從上面的例子可以看出,Uniswap是根據代幣池的供需關系來自動定價的,這就帶來了兩個問題:

1.缺少價格發現功能:當CEX中某個幣種的幣價劇烈波動時,Uniswap的反應會有延遲,此時要依靠套利者來扳平與CEX之間的差價。比如ETH價格瞬間腰斬,從400DAI跌到200DAI,Uniswap中不能指定價格掛單買賣,只能靠套利者不斷賣出ETH才能把價格砸下來。

Monopoly Millionaire Game完成100萬美元融資:金色財經報道,MMG以1000萬美元估值完成100萬美元種子輪融資。Mirana Ventures領投,Kernel Ventures、Mint Ventures、Crypto J 和 Ventorylabs等參投。[2022/7/12 2:08:22]

2.對大資金不友好:按照上面例子中的數據,假如代幣池中只有2ETH,你想要買走一半,那根據公式就會把成交均價拉得比市場價高,反之,如果你賣出大量ETH,也會把均價拉低,這部分損失的費用在Uniswap等DEX中被稱為「滑點」,滑點越高,差價越大。解決這個問題的方法也很簡單,只要有足夠多的礦工為代幣池注入足夠多的流動性即可,就和CEX中常說的增加「交易深度」類似,目前Uniswap的滑點已經非常低了,一些熱門交易對的滑點已經降到了0.01%。

Uniswap的這套模式被稱作AMM,也就是通過智能合約的管理,所有礦工一起參與做市,維護流動性和交易深度,目前幾個熱門DEX都是采用的AMM模式。

⑤Sushiswap

代幣:SUSHI

亮點:DEX+流動性挖礦+代幣激勵

官網:https://sushiswap.org/

Uniswap目前已是DEX中的王者,但還是給市場留下了一個空白——代幣激勵模型。

Uniswap的流動性挖礦收益完全來自于0.3%的手續費,與平臺交易額和代幣池總量相關。對于付出了更多努力、承擔了更多風險的早期礦工來說,在Uniswap是沒辦法獲得成長性的收益的。另外,隨著Uniswap的發展,早期礦工的份額還會被后入場的用戶、機構所稀釋。當Uniswap交易額的增速抵不過代幣池增速時,礦工的收入必然衰減。

這對于其他的DEX競品來說,引入代幣激勵模型就是對Uniswap彎道超車最好的機會,其中最成功的就是Sushiswap。

Sushiswap的核心交易機制和Uniswap類似,區別在于引入了SUSHI代幣,其跟隨以太坊區塊產出,總量無上限,前10萬個區塊中每個區塊釋放1000SUSHI,后續每個區塊釋放100SUSHI,以流動性挖礦的方式分發。礦工為代幣池注入流動性后,不僅可以根據份額占比獲得手續費收益,還能獲得SUSHI代幣獎勵。

Sushiswap的交易手續費同樣為0.3%,但分成了兩部分,0.25%分配給礦工,0.05%用于回購SUSHI,并給所有SUSHI的持幣者分紅,聽起來玩法是不是有點像2018年的「交易即挖礦」?

Sushiswap為了在Uniswap這個頂級流量中拉攏用戶,還采取了一個很騷的操作——先上線SUSHI挖礦,后上線DEX功能。SUSHI前10萬個區塊的挖礦僅為Uniswap中的礦工提供機會。

前文提到,在Uniswap中注入流動性會獲得對應交易對的LPToken作為憑證,Sushiswap就是在LPToken上做了文章。礦工將Uniswap的LPToken質押到Sushiswap就可以獲得SUSHI的挖礦獎勵,支持USDC/ETH、DAI/ETH、SUSHI/ETH等13個指定代幣池的LPToken。

這對于參與Uniswap流動性挖礦的礦工來說,相當于在Uniswap的收益之外,憑空多出了一份SUSHI的空投,而且還是產量放大10倍的頭礦,礦工們當然愿意把自己的LPToken都往Sushiswap中質押。

在10萬個區塊后,Sushiswap會把這13個代幣池往自家遷移,屆時Sushiswap的DEX本體才算正式上線,才能真正的在Sushiswap中進行挖礦和交易。

Sushiswap的行為完全是在別人的地盤上給自己拉用戶,用額外的獎勵吸引礦工的目光。在未來遷移之后,Uniswap的礦工多半也會轉移陣線到Sushiswap,直接把Uniswap的流動性掏空。

這種套路被瘋狂模仿,KIMCHI、NOODLE等一大批「美食」仿盤快速出現,然后快速崩盤,長則一天,短則幾小時。

Sushiswap最大的不穩定因素在于SUSHI代幣的線性無限增發,如果Sushiswap在遷移之后交易額不能持續上漲,分紅不能持續增加,那么隨著時間推移,無限增發的SUSHI代幣的價值必然下跌。

⑥Curve

代幣:CRV

亮點:穩定幣DEX+流動性挖礦+聚合收益

官網:https://www.curve.fi/

Curve也是一個基于AMM的DEX,不過主要面向的是穩定資產交易,支持多種主流穩定幣及renBTC、wBTC等BTC錨定幣,低滑點、低手續費。最大的優勢在于聚合收益。

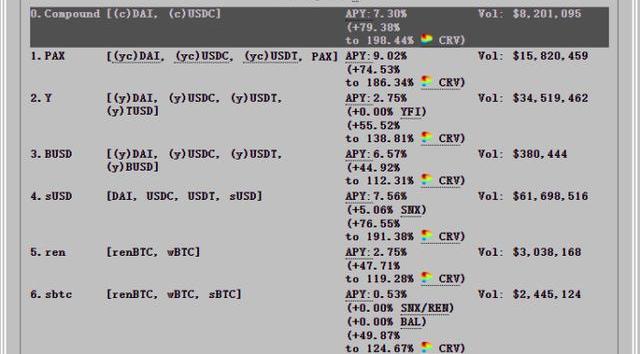

礦工在Curve的收益比較多元,包括交易手續費抽成、額外的利息、代幣獎勵等,每個代幣池的收益不同,如下圖所示。

Curve的交易手續費很低,僅為0.04%,手續費和CRV獎勵和前面的DEX一樣,都是分給提供流動性的礦工。額外的利息來自于借貸協議或借貸聚合商,例如上文所提到的Compound,用戶存入DAI或USDC到Curve的Compound池,系統將自動把資金放入Compound生息,轉化為抵押憑證cDAI或cUSDC,用戶相當于可以同時獲得Curve和Compound的收益。上圖中Y池是指存入Yearn生息,原理與Compound池類似,下文將會提及。

⑦Yearn

代幣:YFI

亮點:理財聚合器

官網:https://yearn.finance/

Yearn.finance前身為iearn.finance,是一個支持多種DeFi協議的穩定資產聚合理財平臺,會在協議間自動移倉以幫助儲戶獲取最高的理財收益。平臺聚合了Compound、dYdX、Aave、DDEX協議,用戶抵押到Yearn時,平臺會將資金自動分配至目前收益最高的協議下,并生成抵押憑證yToken,用戶可以通過yToken取出本金及收益。相當于一個全自動的理財經理。

除此之外,Yearn還有一個產品是Vaults,用戶存入資金后,系統會自動使用相關策略來為用戶博得理財收益。比如Yearn與Curve合作推出的Y池,持有yToken的用戶可以在Yearn獲得理財收益的同時,放入Curve的Y池獲得流動性獎勵,并挖到的CRV再次放入Yearn進行理財。

Yearn的優勢在于其可組合性,能夠減少用戶決策成本和多重操作成本,快速尋得最高收益。

Yearn的治理代幣是YFI,團隊沒有任何預留,全部通過挖礦產生,前段時間43天上漲萬倍的就是它。

既然提到了YFI,就不得不說一下它的分叉項目YFII。Yearn前期是在國外小范圍的啟動,傳到國內時YFI的3萬總量已經挖的差不多了,且籌碼非常集中,在提案申請增發無果之后,國人自己分叉出了YFII,和YFI一樣無預挖,基本玩法相同,現在熱度和市值也很高,算是一個比較成功的分叉項目。

對現行DeFi市場的看法

如果你已經堅持看完了上文的所有項目,會發現除了Uniswap外,其他項目都發了幣,尤其是SUSHI、YFI等幾個采用流動性挖礦的項目,他們的幣都是根據用戶質押資產來生成,看起來非常像是免費的「空投」。而這些幣的實際價值也很難界定,除了SUSHI有一點分紅的屬性之外,其他代幣均為單一的治理型代幣,「治理」真的會讓幣本身有那么高的價值嗎?

如果這些幣和現在CEX的平臺幣做對比,這些幣的價值是遠遠低于平臺幣的。平臺幣背后有CEX的營收作為支撐,這些營收會給平臺幣賦能,比如持幣能分紅、抵扣手續費、參與IEO等。而DeFi項目往往是沒有「平臺營收」這個概念的,所有的手續費都已經發給礦工了,那么支撐這些幣價值的,就只有用戶們的去中心化「信仰」,和市場FOMO情緒引發的「泡沫」。

另外,現有的流動性挖礦DeFi項目的玩法都是質押資產進行挖礦,本質上金錢等于算力,早期礦工和大資金用戶將拿走大量的籌碼,散戶都是陪跑的,所謂的「去中心化」也只不過是換了殼的資本壟斷。

所以幣萌君的建議是,挖礦可以挖,賺到的手續費是真金白銀,挖到的治理代幣則不要抱太大幻想,更不要在二級市場接盤。市場趨勢好的時候也許這些幣能讓你暴富,市場趨勢一旦掉頭,這些幣就有可能歸零。

流動性挖礦雖然是一種「持幣免費拿空投」的行為,但也并非穩賺不賠,要注意以下兩個問題:

1.礦工費成本。以太坊公鏈的礦工費比較高,在擁堵的時候一次操作就要上百人民幣,完成一整套的挖礦操作直至收益到賬錢包,可能要付出半個ETH。所以挖礦時不要分批進場,最好所有資金一步到位。對于小資金用戶來說,不建議參與,因為很難收回礦工費成本。

2.安全風險。DeFi項目建立在智能合約上,其本質是一堆代碼,很有可能出現安全問題,比如黑客攻擊、開發者暗藏后門等,此類事件很多,百度一下到處都是。所以在參與挖礦時,要盡量選擇已在專業機構進行過安全審計的項目,不然很有可能損失你的本金。

不過DeFi市場的迭代速度很快,項目的開發速度也很快,安全審計卻很慢,這就導致大部分新DeFi項目都沒有提交審計,或者提交了審計還沒有收到結果。

有條件的玩家還是盡量自己檢查一下項目的代碼,沒有條件的用戶就盡量選擇頭礦,因為頭礦收益高,而且早期不易出現安全問題,項目的風險一般是隨著時間推移而逐漸變大的。

DeFi有價值,但現有的DeFi項目卻不一定,大部分項目都是在利用DeFi的熱度來發幣,相當于一種新的代幣分發模式,或者說是空氣幣分發模式。短期內DeFi項目還有炒作的空間,但很快就會像2017年的ICO、2018年的交易即挖礦、2019年的IEO和模式幣一樣,短暫高光之后歸于塵土。

幣萌君對于DeFi市場是抱有期待的,相信上文MakerDAO、Uniswap、YFI這些有實用價值的項目會發展壯大,也相信會有更多新創意和優質項目涌現。至于那些亂七八糟的仿盤項目,頂多基于好奇心和投機心理隨便玩玩,對于他們的價值并不認可。或許在不久之后,泡沫破裂會席卷整個DeFi市場,但也要感謝這些泡沫為DeFi引來了大量用戶,為去中心化思想的延伸作出了貢獻,為以后的發展奠定了基礎。

廢話部分

大家好,我又回來了。

在幣萌公眾號停更之前,幣萌君跳出了傳統行業,正式跑到了幣圈玩耍,直至現在。在這一年多的時間里,無論是「幣」、「鏈」還是「盤」都接觸了很多,對于這個行業也有了全新的認知,未來會繼續秉承「看幣萌不懵B」的初心,以最通俗易懂的方式為大家解讀區塊鏈與加密市場,感謝大家的關注與支持。

知乎/微博:幣萌

Tags:DAIETHDEXDAI價格DAI幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意DEX幣DEX價格

領先的加密貨幣比特幣(BTC)在今年開局良好。然而,它在2月份難以保持同樣的勢頭。分析師評估比特幣2月的走勢并分享他們的預測.

1900/1/1 0:00:00區塊鏈其實存在的最大特點是在于,它是這10多年以來唯一起來的基于草根的重大技術,事實上它的技術復雜程度以及先進程度是遠遠沒有云計算以及大數據,人工智能那么復雜的.

1900/1/1 0:00:00近期美股反彈強勁,BTC表現嚴重落后。 市場觀點 宏觀流動性 貨幣流動性整體緊縮。市場目前是政策真空期。美聯儲周三公布FOMC紀要,9-11月每月將縮表950億美元.

1900/1/1 0:00:00一輛不能開動的汽車,你會買嗎?最新的NFT趨勢帶來了這樣的問題。很自然地,不同人會有不同的回答。早在19世紀之交,卡爾·奔馳宣布推出世界上第一輛商用汽車.

1900/1/1 0:00:00這一兩年來,區塊鏈似乎越來越火,甚至被說的神乎其神,似乎錯過了區塊鏈就又喪失了一波致富機會。不得不說,早期買入數字資產的人確實有一波人大賺了一筆,一個比特幣從幾千塊漲到上最高十萬一枚.

1900/1/1 0:00:002023年3月,會發生什么呢? 全年是震蕩向下還是向上呢?毫無疑問,我們都傾向于后者,當然需要耐心。基于“金融市場不要和美聯儲做對”的基本原則。首先,我們先看看宏觀層面.

1900/1/1 0:00:00