BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-1.54%

SOL/HKD-1.54% XRP/HKD-1.41%

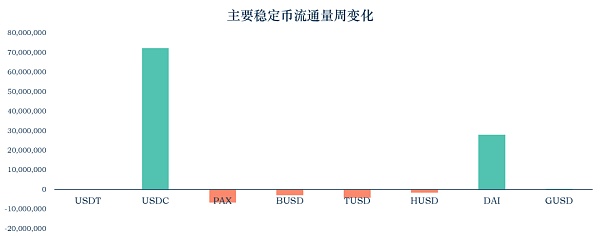

XRP/HKD-1.41%上周,USDC 的流通量增加 7230 萬,市值達到 11.11 億美元。

DAI的流通量增加 2791 萬,市值達到 2 億美元。

USDC 和 DAI 的流通量最近持續增加,USDT 暫停增發。

經過理論計算,1美元的DAI 最多可以產生 1.82 美元 DAI 和 1.36 美元 ETH 的存款,以及 0.82 美元 DAI 和 1.36 美元 ETH 的借款。因此,在DAI和ETH之間反復存款、貸款,理論上最多可以產生 3.18 倍的存款和 2.18倍的借款。

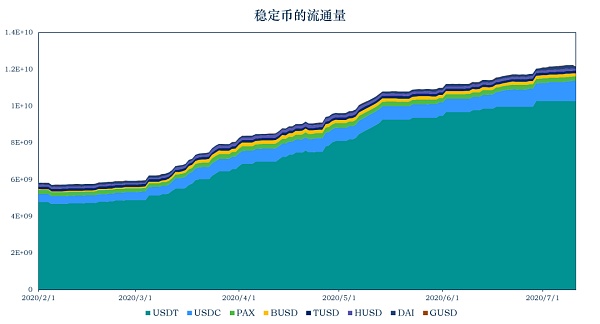

我們首先回顧在過去的一周(2020 年 7 月 4 日 ~ 2020 年 7 月 10 日,下同)中,各穩定幣基本信息的變化。

知情人士:美國穩定幣法案的談判進程因數字美元而陷入困境:9月21日消息,美國穩定幣法案的談判進程因民主黨人推動了一項指示美聯儲推進數字美元的條款而陷入困境。美國財政部在最近的一份報告中建議,在行政部門也做出決定的同時,應繼續開展數字美元的工作。此外,盡管資深共和黨參議員Pat Toomey今年在參議院推動了一項穩定幣法案,但他將在年底從該議院退休。(CoinDesk)[2022/9/22 7:12:07]

市場流通量

來源:MYKEY,Coin Metrics

穩定幣流通量持續增長,目前主要穩定幣市值達到 122.35 億美元。

觀點:在歐洲發行穩定幣很可能最終需要銀行執照:經濟學家Philipp Sandner等的觀點,在穩定幣方面,歐盟的加密資產市場監管(MiCA)旨在為加密資產(包括穩定幣)建立一個全面的監管框架。隨著歐洲議會和各成員國政府努力處理帶來一些法律確定性的草案,它目前的范圍正在不斷變化。在歐洲發行穩定幣很可能最終需要銀行執照,這有利于成熟的(不一定具有巨大創新能力的)金融參與者。實際上,MiCA帶來的總體監管負擔可能非常昂貴,而那些擁有大量行政資源的公司最有能力遵守,即大銀行和大型科技公司。

目前主要的穩定幣都與美元掛鉤,從本質上講,今天的穩定幣項目通過無縫和無摩擦地在世界各地分發美國貨幣,促進了區塊鏈生態系統的全球美元化,普及數字歐元也可以實現同樣的目標。 歐洲不僅必須認識到數字歐元對歐洲經濟未來的重要性,還必須認識到需要不同類型的數字歐元。理想情況下,這不僅應該包括歐元央行數字貨幣(CBDC),還應該包括獨立的歐元參考穩定幣和其他模式。(Cointelegraph)[2021/7/4 0:26:35]

觀點:OCC宣布銀行可用穩定幣支付可能會擠占本土加密公司的市場:1月12日消息,懷俄明區塊鏈委員會創始人、加密銀行Avanti創始人Caitlin Long表示,美國貨幣監理署(OCC)上周發布的最新規定對加密行業來說是一把雙刃劍。Caitlin Long稱,該規定可能會讓大型銀行排擠加密貨幣新入行者,因為一家全國性銀行在進入穩定幣市場之前可能不需要獲得聯邦監管機構的批準。但申請銀行特許狀的較小的銀行和加密貨幣公司需要事先獲得批準才能進入。這個系統本質上有利于大型銀行,實際上,我們明天就會看到美國最大的銀行進入穩定幣市場,并比小型銀行和本土加密公司更快地構建網絡。(Decrypt)[2021/1/12 15:57:50]

過去一周,穩定幣市值增加了約 8515 萬美元。USDT 在幾條公鏈上均沒有增發;USDC 的流通量再次增加 7230 萬,市值達到 11.11 億美元;DAI的流通量增加 2791 萬,市值達到 2 億美元;GUSD 的流通量增加 25 萬;PAX、BUSD、TUSD、HUSD 的流通量分別減少 660 萬、285 萬、428 萬、159 萬。USDC 和 DAI 的流通量在最近一段時間內穩定增長。

優盾錢包CMO孟春東:DeFi未來發展不會只局限于自動化做市商、借貸穩定幣:優盾錢包CMO孟春東近日表示,回顧DeFi這波行情大事件,可以看到DeFi熱潮源于流動性挖礦和Compound分發的治理代幣,其實流動性挖礦的實質就是將一些項目后期收益通過代幣先分發給用戶和社區,好處是能快速獲取用戶,這是正常的互聯網營銷行為,但隨著有很多項目模仿就將市場推向了非理性程度。

作為領先的數字資產管理系統,優盾錢包團隊近期深入分析,DeFi未來發展不會只局限于自動化做市商、借貸穩定幣等,它應該會散發出一些新東西,比如跨界跨境金融,所以我們也投了一些涉及到跨境跨界匯款、轉帳的產品,除了穩定幣的機會外,這也是一個大機會。

優盾錢包,是一款領先的企業級數字資產管理系統,以安全完善的技術重新定義數字資產錢包,為比特幣、以太坊等100多種幣種提供API接入;頂級私鑰BOSS自主掌握,子私鑰動態計算不觸網,硬件加持,純冷操作;多級財務審核策略,資產動向、操作日志一目了然;海量地址統一管理,余額一鍵自動歸集。[2020/10/13]

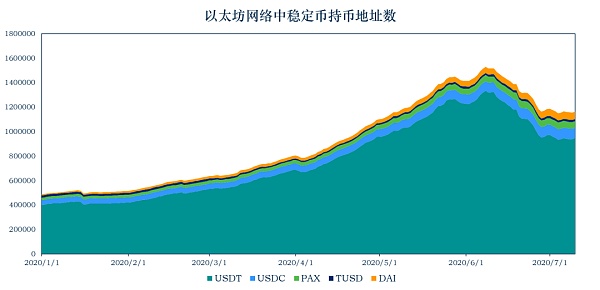

持幣地址數

來源:MYKEY,DeBank

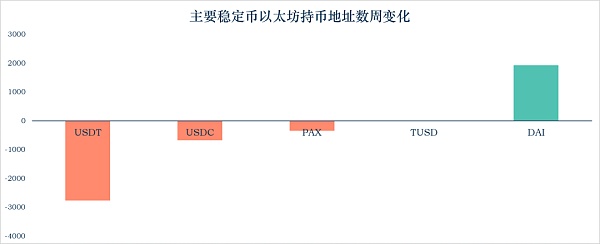

過去一周,以太坊網絡中穩定幣的持幣地址數繼續下降 1848 個,主要因為 USDT 的地址數下降。

USDT的持幣地址數下降了 2772 個;USDC、PAX的 的持幣地址數分別下降 677 個、340 個;TUSD、DAI 的持幣地數分別上升 9 個、1932 個。

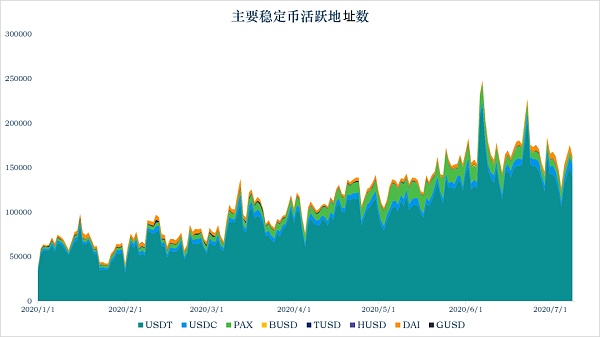

活躍地址數

上周的穩定幣每日活躍地址數相比前一周平均下降 6.05%。USDT的每日活躍地址數比一周前下降 7781 個。

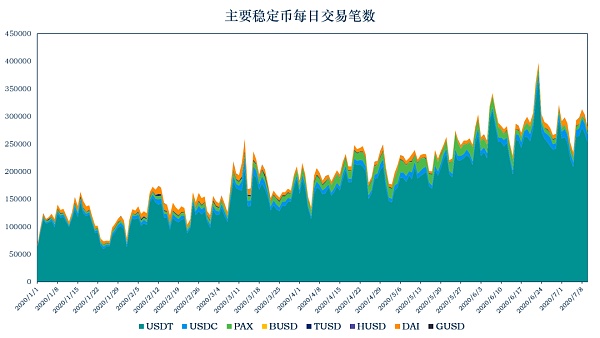

24 小時鏈上交易筆數

相比前一周,主要穩定幣的每日交易筆數平均下降 1.74%。

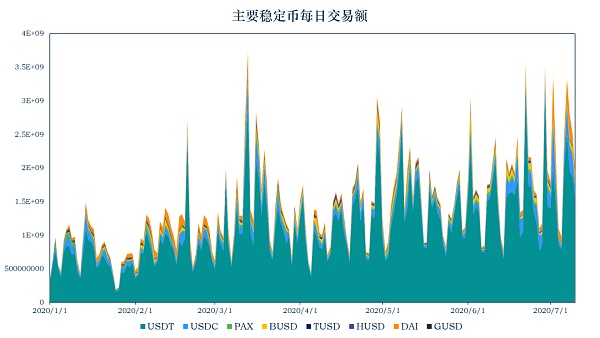

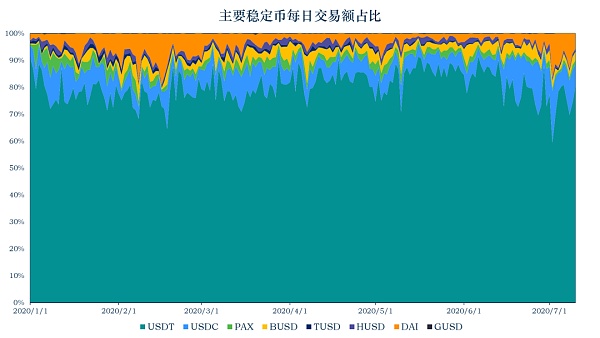

24 小時鏈上交易額

上周主要穩定幣的鏈上交易額相比前一周上升 0.9%,DAI 的交易額占比較之前擴大。

Compound在上個月開始分發治理代幣COMP之后,一躍成為規模最大的DeFi借貸平臺。目前Compound中DAI的總存款是8.65億美元,總借貸是7.82億美元,但是實際上Maker中DAI的供應量只有2.01億。

現實中銀行將不同人的存款和貸款需求相匹配,很少發生一個人將錢存在一家銀行,再從同一家銀行貸款的情況,而在Compound中這種情況卻時常發生。接下來,我們將探索一下,為了資金的最大化利用,套利者最多能加上的杠桿。

在Compound中,有一個參數叫做抵押因子(Collateral Factor),代表著抵押該資產能得到的貸款比率。抵押因子在0-1之間,不同的資產有不同的抵押因子。以DAI和ETH為例,DAI的抵押因子為75%,ETH的抵押因子為60%,抵押1DAI可以借出價值0.75美元的ETH;再將0.75美元的ETH抵押,可以借出0.45美元的DAI,再將DAI抵押借ETH,如此循環。通過等比數列求和公式,我們可以算出,1DAI最多可以產生1.82美元DAI和1.36美元ETH的存款,以及0.82美元DAI和1.36美元ETH的借款。因此,在DAI和ETH之間反復存款、貸款,理論上最多可以產生3.18倍的存款和2.18倍的借款。需要注意,這只是理論值,實際操作中如果按抵押因子滿額借出可能會因價格波動而被清算。Compound本身有復合的意思,項目的取名隱含著Compound Interest(復利)的意思,項目方并不反對同一個人反復借貸。為了獲取COMP的通證獎勵,套利者會用一筆資金反復存款、貸款,但在實際生活中并沒有這種需求。

2020年6月23日,沃鏈資本與Hubi交易平臺強強聯合,沃鏈資本高級合伙人Alan代表沃鏈資本正式簽約戰略投資協議,順利完成50000個ETH投資Hubi交易平臺.

1900/1/1 0:00:00在首選的供交易的數字資產類型方面,美國市場和瑞士市場中的選擇是不一樣的。美國前兩年,主要是用security token也就是通證的方式來把不動產和私募基金數字化,然后在一些數字交易平臺中進行交.

1900/1/1 0:00:00近期,PGC團隊論文《PGC:一種可審計的去中心化機密交易系統(Decentralized Confidential Payment System with Auditability)》被計算機.

1900/1/1 0:00:00DeFi正在飆升,這一點從該領域頭部代幣的表現就可以看出。一些顯著的加密貨幣資產在今年表現不錯,其中比特幣上漲了32%,以太坊上漲了82%,但排名在前100位的以太坊DeFi代幣有著一個 + 2.

1900/1/1 0:00:00從去年10月得以“正名”到今年4月被正式納入“新基建”,前后半年時間,區塊鏈迎來難得的歷史發展機遇。在過去幾個月內,各地區塊鏈政策密集出臺,區塊鏈落地應用項目層出不窮.

1900/1/1 0:00:00金色熱搜榜:MANA居于榜首:根據金色財經排行榜數據顯示,過去24小時內,MANA搜索量高居榜首。具體前五名單如下:MANA、NEO、BTM、REN、HPT.

1900/1/1 0:00:00