BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.9%

ETH/HKD+0.9% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.75%

ADA/HKD+1.75% SOL/HKD+4.87%

SOL/HKD+4.87% XRP/HKD+1.24%

XRP/HKD+1.24%來源:祥順財稅俱樂部

同行業精英交流+定期財稅直播課程+每日分享學習干貨分享+每周財稅新政匯總,只等你來!

自從18年固定資產可以所得稅前一次性稅前扣除新政出臺以后,會計圈就存在兩種聲音:一個是會計處理和所得稅處理一致,都是一次性計入管理費用或者研發費用等;第二派是會計處理仍然按照固定資產,每個月計提折舊等,只是所得稅的時候進行加計扣除。

這是您在祥順財稅俱樂閱讀的第13,168篇

政策理解不到位,容易出大麻煩!

1

扣除政策規定

1.財稅〔2018〕54號規定:企業在2018年1月1日至2020年12月31日期間新購進的設備、器具,單位價值不超過500萬元的,允許一次性計入當期成本費用在計算應納稅所得額時扣除,不再分年度計算折舊。

足球類鏈游GOALS完成1500萬美元種子輪融資,Northzone領投:4月5日消息,區塊鏈足球游戲 GOALS 完成 1500 萬美元種子輪融資,Northzone 領投,所籌資金將用于再招募 30 名游戲開發者。據了解,GOALS 正在開發一款同名在線多人游戲,該游戲具有玩家、俱樂部和皮膚等游戲內資產的自玩機制,并計劃在 2022 年底上線。(The block)[2022/4/5 14:05:00]

2.“允許一次性計入當期成本費用”并不是多扣除,是指“提前扣除”,“一次性”扣除當期納稅調減,后折舊攤銷期間都進行納稅調增。

3.企業享受固定資產加速折舊政策時,不強制要求企業稅收和會計處理一致,允許存在稅會差異。

2

會計稅務怎么處理

根據《企業會計準則第4號—固定資產》的規定,企業應當根據與固定資產有關的經濟利益的預期實現方式,合理選擇固定資產折舊方法;

會計處理需要按照固定資產折舊方法計提折舊,企業所得稅處理“一次性計入當期成本費用”,產生的稅會差異;

報告:土耳其擁有加密交易賬戶的人數超500萬:1月16日消息,據加密貨幣交易所KuCoin相關報告顯示,隨著里拉崩盤,土耳其加密投資者對加密穩定幣等資產產生興趣,大部分投資者正在選擇比特幣BTC和USDT對抗通貨膨脹。據悉,目前,土耳其擁有加密貨幣交易所賬戶的人數超過500萬。(amb crypto)[2022/1/16 8:52:21]

按照《企業會計準則第18號—所得稅》規定,所得稅應采用資產負債表債務法進行核算,計算暫時性差異,據以確認遞延所得稅負債。

3

案例說明

某一般納稅人2019年6月1日購進專門用于研發的某設備,含稅價452萬元,取得增值稅專用發票,該設備可以按規定抵扣進項稅額。該研發設備預計可使用年限為10年,預計凈殘值為0,會計上按直線法計提折舊,稅法上按照上述優惠政策計提折舊。企業所得稅率為25%。

BIT Digital正將14500臺礦機從中國遷移到美國:納斯達克上市公司BIT Digital正在將14500臺比特幣ASIC礦機從中國遷移到美國。BIT Digital于6月21日暫停了在中國的運營,并加速了從去年10月開始的向北美的遷移。截至6月30日,BIT Digital在中國境內仍有約9,500臺比特幣礦機。但它表示,預計將在2021年第三季度完成“剩余的中國礦機”的遷移。(TheBlock)[2021/7/15 0:54:58]

1.2019年購進設備時

借:固定資產-某設備400

應交稅費-應交增值稅52

貸:銀行存款452

2.計提折舊

每年計提折舊=400÷10=40萬元,2019年計提6個月為20萬元。

借:研發支出-費用化支出20

貸:累計折舊20

期末將“研發支出-費用化支出”轉入“研發費用”科目。

借:研發費用20

PayYoda獲得DTONGT資本戰略投資1500萬美元:據官方消息,PayYoda獲得DTONGT資本初步戰略投資1500萬美元,共同打造DAO社區治理基金,助力PayYoda生態建設。

PayYoda生態將延伸構建一個以不定期激勵/回饋社區用戶為目的的DAO社區治理基金。PayYoda生態下的所有產品收入,都將有50%利潤額流入DAO社區治理基金,用于持續激勵/回饋社區用戶,讓用戶參與PayYoda生態建設的收益分紅。PayYoda將采用適合自身與市場的共同治理模式,打造一個繁榮的生態。[2021/3/20 19:03:20]

貸:研發支出-費用化支出20

3.所得稅這么調整

稅務上2019年按優惠政策計提折舊400萬元,折舊產生的稅會差異應調減應納稅所得額=400-20=380萬元;

研發費用可以享受75%加計扣除的稅收優惠,應調減應納稅所得額=400×75%=300萬元。

A設備期末賬面價值=400-20=380萬元,計稅基礎=400-400=0萬元,前者大于后者380萬元,屬于應納稅暫時性差異,應確認遞延所得稅負債=380×25%=95萬元。

BTC突破45500美元關口 日內漲幅為2.59%:火幣全球站數據顯示,BTC短線上漲,突破45500美元關口,現報45504.64美元,日內漲幅達到2.59%,行情波動較大,請做好風險控制。[2021/2/11 19:32:18]

借:所得稅費用95

貸:遞延所得稅負債95

4

一次性加計扣除有時候并不劃算

對于短期無法實現盈利的虧損企業而言,選擇實行一次性稅前扣除政策會進一步加大虧損,且由于稅法規定的彌補期限的限制,該虧損可能無法得到彌補,實際上減少了稅前扣除額。

企業根據自身生產經營需要,可自行選擇享受一次性稅前扣除政策。但為避免惡意套取稅收優惠,公告明確企業未選擇享受的,以后年度不得再變更。這個正常不是鬧著玩的,不享受以后就不可以享受了!選擇之前一定要考慮好了!

需要注意的是,以后年度不得再變更的規定是針對單個固定資產而言,單個固定資產未選擇享受的,不影響其他固定資產選擇享受一次性稅前扣除政策。比如公司買了一個B超機花了10萬,當時沒有享受優惠,以后又買了一個胎心監護機20萬,這個20萬還是可以繼續由你們自己選擇的!

5

這樣做的會計處理要抓緊調賬

甲公司今年1月份買了一輛車假若金額36萬元。

借:管理費用-車輛費用36萬元

貸:銀行存款36萬元

提醒:這樣任性的會計處理是錯誤的!

正確的處理在這:

甲公司今年1月份買了一輛車假若金額36萬元。

借:固定資產-汽車36萬元

貸:銀行存款36萬元

假若按照3年折舊,不考慮凈殘值,月折舊額就是1萬元

2月份計提折舊:

借:管理費用-折舊費1萬元

貸:累計折舊1萬元

3月份計提折舊:

借:管理費用-折舊費1萬元

貸:累計折舊1萬元

6

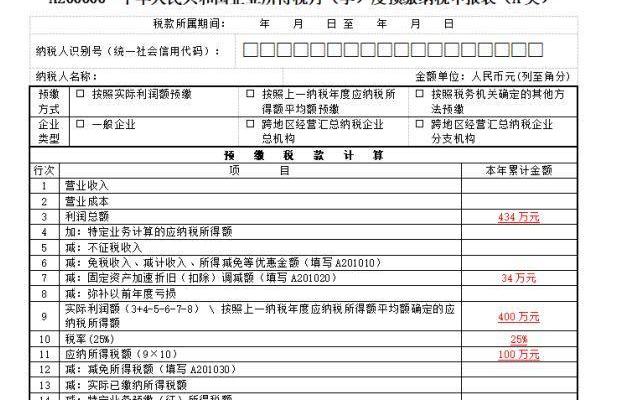

納稅申報表怎么填寫

假若甲公司2019年第一季度利潤總額434萬元,不屬于小型微利企業。

則由于1月份購買了36萬元的汽車,允許一次性扣除,同時折舊了2個月計2萬元。

因此需要調減應納稅所得額=36萬元-2萬元=34萬元

因此第一季度預繳企業所得稅=*25%=100萬元

如何填寫第一季度所得稅申報表?

提醒:季報表上第7行“固定資產加速折舊調減額”:填報固定資產稅收上享受加速折舊優惠計算的折舊額大于同期會計折舊額期間,發生納稅調減的本年累計金額。

本行根據《固定資產加速折舊(扣除)明細表》填報。

看看季報表的附表如何填寫?

提醒1:自該固定資產開始計提折舊起,在“稅收折舊”大于“一般折舊”的折舊期間內,必須填報本表。

當固定資產會計折舊金額小于稅收折舊金額時,在月度預繳納稅申報時進行納稅調減,同時需計算享受加速折舊優惠金額并將有關情況填報本表。

提醒2:自固定資產開始計提折舊起,在“稅收折舊”小于等于“一般折舊”的折舊期內,不填報本表。

提醒3:當會計折舊金額小于等于稅收折舊金額時,該項資產的“納稅調減金額”=“享受加速折舊優惠計算的折舊金額”-“賬載折舊金額”。

當會計折舊金額大于稅收折舊金額時,該項資產“納稅調減金額”按0填報。

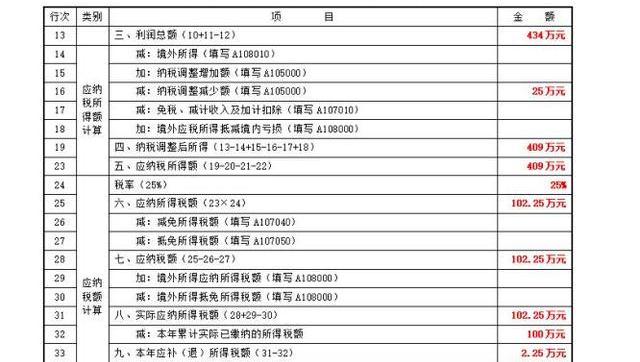

如何填寫2019年度企業所得稅匯算清繳申報表?

假若2019年度全年利潤僅僅就是434萬元,前四個季度已經預繳了100萬元所得稅,則匯算清繳的時候需要調減=36萬元-11萬元=25萬元

7

一次性扣除需要留存什么?

企業選擇享受一次性稅前扣除政策,需要注意留存好備查資料。包括:有關固定資產購進時點的資料、固定資產記賬憑證、核算有關資產稅務處理與會計處理差異的臺賬等。

文章來源:稅來稅往、郝老師說會計、xiaochenshuiwu、會計學堂等,侵權請聯系刪除。

在“黑白兩道”之間突出重圍,在詭譎的娛樂圈“手起刀落”,在他人遺孤身邊溫情脈脈。江湖俠骨已無多,圈內幸有邱黎寬……一1981年,從臺灣淡江中學畢業后的邱黎寬打算赤手闖蕩娛樂圈江湖,長相清純思維異.

1900/1/1 0:00:006月16日18點,張雨綺聯手快手"帶貨王"辛巴,開啟了她的首場帶貨直播秀,這也是她被快手官宣為旗下電商代言人之后第一次上崗。直播持續4小時,尾聲時辛巴宣布當場成交額破2億.

1900/1/1 0:00:00微信訂閱號推文時間順序打亂,貌似現在已經全量覆蓋。安卓和IOS用戶應該都體驗到了,看訂閱號推文時不再完全按推送時間順序進行展現。這個還在灰度小范圍測試的時候,我就有體驗,感覺還好.

1900/1/1 0:00:00北京時間6月6日凌晨,斯諾克冠軍聯賽第10組,沃克林2-2戰平希拉尼,算上第一場3-0橫掃喬治烏,世界排名僅第49位的NO.49保持小組不敗,暫時積4分領跑小組積分榜.

1900/1/1 0:00:00PS:我是塵逸,目標不大:在未來的三五年內,存下100個比特幣足矣。如果你想一起努力的話,請關注我哦! 這是第223篇原創文章 塵逸侃幣 昨晚到現在,最熱鬧的事情莫過于美聯儲無限量大放水了,目前.

1900/1/1 0:00:00看看當年,wendy走出離婚法庭的時候被拍到的一臉黑線,原因是她離婚所得不足丈夫資產1%,但后來Wendy姐是如何把錯失286億財產后又拿回來的? 外網扒了一下著名的6分鐘離婚案.

1900/1/1 0:00:00