BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD-0.53%

LTC/HKD-0.53% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.52%

XRP/HKD-0.52%本文兩位聯合作者是PANONY&PANews策略師、特許金融分析師EricChoy,以及B&BAnalytics|SEBA數字資產研究員SaurabhDeshpande。

摘要

1.在本文中,我們將對DeFi三大投資策略進行了回測,分別是:持有ETH、買/賣治理代幣、以及收益耕作治理代幣;2.較高的以太坊網絡費用讓小型投資者無法參與DeFi收益農耕,這可能會導致收益農耕成為大型投資者的“專屬”選擇,但如果想要獲得成功,“農民”不僅要有豐富的DeFi知識,還必須全心投入、全力以赴;3.基于多種考慮,比如:以比特幣為參考的風險調整后收益、所需的DeFi知識和業務熟悉程度、以及投資者的時間投入,我們認為通過適當的風險管理來買/賣治理代幣是最佳投資策略。

今年夏天,去中心化金融成為了加密貨幣行業最熱門的話題和領域,其中也有不少值得關注的投資策略。我們分析了數字投資者常用的不同投資策略表現,最終得出結論:相比于持有ETH或進行收益耕作,積極買/賣治理代幣才是最佳DeFi投資策略,投資回報業績表現也更好。

2020年第三季度,DeFi占據了加密資產行業主要市場份額,并為公鏈吸引了數十億美元的資金。直觀來看,投資者下一步肯定希望通過這種“鏈上信貸系統”從閑置資產上獲得收益。毫無疑問,區塊鏈一直在嘗試挖掘傳統銀行業務,從借貸到各種金融衍生產品,而DeFi在這方面已經邁出了堅實的一步。現在,絕大多數DeFi活動都由以太坊提供底層支持,因為以太坊可以提供不同“貨幣樂高”之間相互交互所需的可組合性。

比特幣非零持幣地址數達4610萬個,創歷史新高:5月6日消息,Glassnode數據顯示,比特幣非零持幣地址數達到約4610萬個,創歷史新高。盡管相對增長有所放慢,比特幣非零持幣地址數仍處于絕對增長中。[2023/5/6 14:47:13]

不過,這些全新的貨幣協議在治理方面依然存在較大挑戰,目前最受歡迎的一個解決方案是發行治理代幣,同時允許代幣持有人針對協議的各種提案進行投票,并在某些情況下可以分享協議利潤。Compound協議為DeFi行業引入了一種治理代幣規范,即利用流動性挖礦機制進行代幣分配,用戶所獲得的治理代幣由自己在協議中的流行性份額所決定,因此流動性提供者也被稱為“收益耕作農民”。

在數字資產生態系統里,收益耕作活動已經成為了一種全新的投資主題,從本質上來看,想要參與此類投資的人可以采取三種不同策略,分別是:

1、HODL——持有以太坊代幣Ether;

2、購買/出售DeFi代幣——基于市場趨勢的投資策略、基于規則的投資策略、DeFiDegen(瘋狂沉浸在各個收益農耕中的“墮落者”)。

3、收益耕作治理代幣。

本文將分析2020年6月1日到2020年10月1日四個月中上述投資策略的業績表現。

1、持有ETH

FTX攻擊地址成為ETH的第30大持幣地址:金色財經報道,據派盾監測,FTX攻擊地址(以“0x59ab”開頭)目前持有價值約2.87億美元的ETH,成為ETH的第30大持幣地址。[2022/11/18 13:21:09]

本文中所說的持有ETH策略,是指在2020年6月1日到2020年10月1日四個月中始終持有ETH代幣。買入并持有加密貨幣是一種需要經歷時間考驗的投資方法,或許只能在較長時間內才能奏效,不過卻可以作為一種評估基準來對比其他投資策略的優缺點。

2、收益耕作

參與DeFi生態系統的另一種方式是收益耕作或流動性挖礦,相對于買/賣策略,收益耕作的明顯優勢在于讓投資者可以使用ETH或其他穩定幣為資金池提供流動性,在這種情況下,投資者不用把自己的ETH或穩定幣兌換成LP代幣。

3、買/賣治理代幣

買/賣治理代幣策略是一個較為通用的說法,目前包括三種不同的投資方式,分別是:

-基于市場趨勢的投資;

-基于規則的投資;

-DeFiDegen。

Degen是單詞“Degenate”的簡寫,也是推特上一個流行熱詞,用于形容那些頻繁進行DeFi代幣兌換的投資者,他們通常會在幾天、甚至幾個小時就切換代幣以尋求最高投資收益。不少Degen的投資行為比較盲目,他們投資的一些項目甚至沒有網站,也沒有值得信賴的團隊或白皮書。DeFiDegen更像是描述那些害怕錯過投資機會的人,對于普通投資者而言,對DeFi協議技術本身進行充分了解非常重要,畢竟目前DeFi市場上依然存在不少基于炒作、FOMO和虛假敘事的項目,在缺乏風險管理的狀況下,DeFiDegen很容易遭受損失。

OKC將對所有ETHK持幣者空投ETH PoW資產:據官方9月11日消息顯示,OKC將全面支持所有可能產生的以太坊分叉資產。如用戶已在OKC上持有ETH(即ETHK),即能獲得等量的ETH PoW資產(即ETHW)。

OKC將會于以太坊分叉前在指定區塊高度上進行快照,獲取所有ETHK持倉情況。待以太坊完成分叉后,OKC將對持有KIP20 ETHK代幣錢包地址空投KIP20 ETH PoW代幣。

需要注意的是,OKC本次空投僅快照持有KIP20 ETHK代幣的錢包地址,而不統計質押、鎖倉合約地址;若以太坊PoW分叉失敗,該空投計劃將自動取消。

此外,如果用戶在以太坊分叉之前,創建歐易Web3錢包并存入以太坊資產或導入已有以太坊資產的錢包。獲得ETHW分叉資產的地址,還將額外獲得等額10,000次OKC交易Gas的OKT空投。[2022/9/11 13:23:08]

基于規則的投資方法是可以量化的,為了進行更好的分析,我們會在價格超過市場價格50%、或是最近價格低點時買入,并在價格低于峰值30%的時候賣出,然后分析這種投資策略的業績表現;

基于市場趨勢的投資方法有些主觀,相當于在規則和DeFiDegen之間達成了一種平衡。但是,我們認為通過不斷關注推特和其他媒體來了解市場趨勢是非常正確的,雖然這種投資方法不像基于規則的投資方法那么容易被量化。需要注意的是,使用此投資方法有一個簡單的前提,你要了解:如果一個投資者只是簡單的“HODL”,而不是在一個沒有基本面或技術驅動的估值市場中積極尋求“Alpha回報”,那么該如何選擇投資組合?

GTC(Gitcoin)持幣地址數量已超過5500個:據歐科云鏈OKLink數據顯示,當前GTC(Gitcoin)平臺代幣的持幣地址數量已經達到5523個。代幣分布方面,當前排名第一的是鎖倉合約地址,合約中GTC代幣數量為5000萬枚,占供應量的50%。此外,持有至少100萬枚GTC(供應量1%)的地址共有5個,當前Uniswap 上GTC的流通性約合26.5萬美元。[2021/5/26 22:45:04]

為了分析這些投資方法,我們選擇了以下幾個DeFi代幣:

-BAL(Balancer)

-COMP(Compound)

-CRV(CurveDAOToken)

-LEND(AAVE)

-SUSHI(SushiSwap)

-UNI(Uniswap)

-YAM(yam.finance)

-YFI(yearn.finance).

以上都是DeFi市場中最熱門的、也是DeFi市場中交易量最大的代幣。

買/賣治理代幣策略中,三種投資方法的比較

我們先假設有一個投資者,手握1,000美元資本,那么這三種投資方法會給該投資者帶來多少回報呢?

MDEX.COM即將支持幣安智能鏈BSC:據MDEX.COM官方消息稱,即將支持幣安智能鏈BSC。MDEX2.0版本將進行多鏈部署,支持多鏈資產進行自由轉賬和交易,為更多用戶帶來更好的交易體驗。[2021/3/9 18:29:29]

1、基于規則的投資方法可以帶來1978%的投資回報率;

2、DeFiDegan僅獲得了66%的投資回報率;

3、而基于市場趨勢的投資方法最終的投資回報率是365%。

基于1,000美元的DeFi投資,以及三種投資方法的不同收益表現

注意,三種不同的買/賣方法的主要差異是由于YFI的價格表現。由于分析需要,在基于規則的投資方法中,我們并不會出售YFI來追隨YAM,因為前者沒有從峰值下跌30%,后者沒有在上市當天收盤時上漲50%。而在現實中,投資者可能在價格從峰值下跌20%的時候就已經把YFI兌換成YAM了。此外,由于YAM在短短一天時間里從138美元暴跌至幾乎歸零,導致DeFiDegen失去整個投資組合。

在基于規則的投資方法中,投資者的回報的主要是由于YFI價格從0急劇上漲到40,000美元,然后在之后的兩個月時間里穩定在30,000美元左右。

即使基于規則的投資方法勝過其他兩個方法,也執行起來其實很難,因為沒有人知道YFI在1,500美元價格區間購買幾天后便一飛沖天,達到45,000美元。最有可能的情況是,他們將在一個月內以6倍的價格將其出售,以進一步追趕其他治理代幣的勢頭。

DeFiDegen和基于規則的方法在買/賣治理代幣策略中處于風險頻譜的兩端,而對于基于市場趨勢的方法,其風險則處于中等水平。與基于規則的投資方法相比,基于市場趨勢的投資方法相對易于執行。如果我們消除事后觀察的偏見,那么投資者可能會通過適度的風險管理來追趕勢頭。因此,我們認為基于市場趨勢的方法最能代表買/賣治理代幣策略。

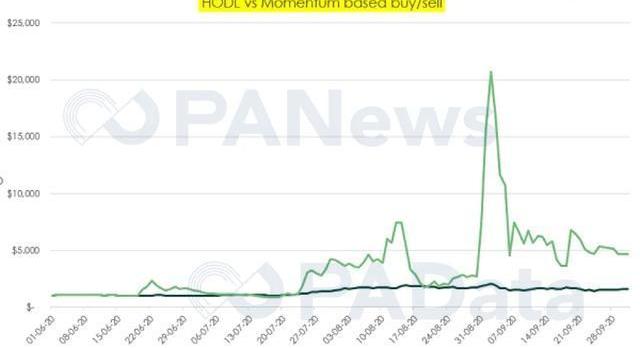

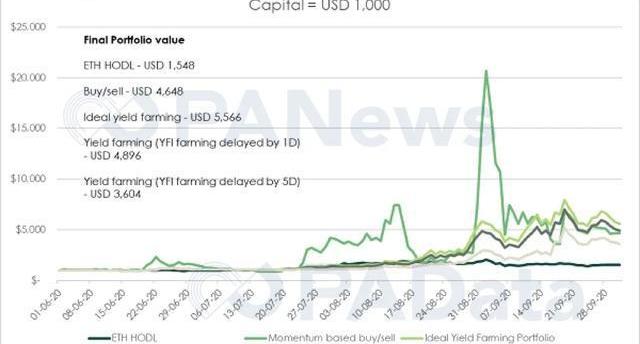

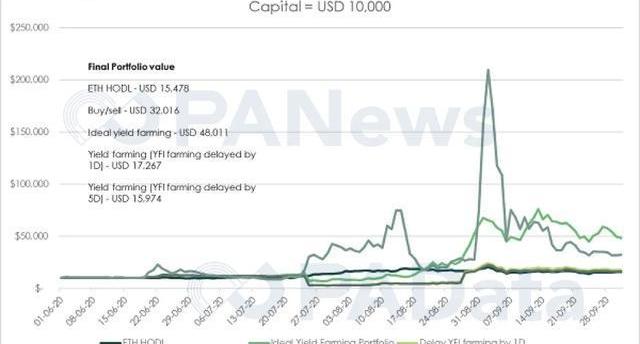

投資組合表現:持有ETHvs.基于市場趨勢的買/賣治理代幣投資策略

同樣地,我們還是拿1,000美元作為分析投資基數,結果是:相比于持有ETH的投資策略,基于市場趨勢的買/賣治理代幣投資策略多賺了3,100美元。雖然每次買賣代幣都會在UNISWAP進行兌換交易,因此也不得不考慮交易平臺上ERC-20代幣兌換所產生的Gas費用,但實際上這些費用相對于收益來說并沒有產生太大影響。需要說明的是,本次分析的投資組合中包含了UNI代幣空投,如果僅持有ETH且不會收到UNI代幣空投的話,上述投資策略的業績表現最終差額約為1,661美元。

上圖資料來源:SEBAresearch、Coingecko、PANews

另外還要注意一點,從決定買賣另一個DeFi代幣的那一天起,當天24小時價格偏差并不會對代幣收益產生太大影響。還有,如果DeFiDegen投資組合在YAM崩潰期間將其頭寸保持到8月14日,則他們的期末投資組合價值將會降低到兩位數。

HODL投資組合的最終價值是1,548美元,而基于市場趨勢的投資組合最終價值為4,648美元。如果以比特幣為基準,這兩個投資組合的夏普比率分別為10.1和13.1。

與單純持幣相比,基于市場趨勢的投資方法提供了更高的投資回報,但與被動持有策略相比,基于市場趨勢的投資方法并沒有表現出太多優勢。這意味著如果想要充分利用基于市場趨勢的投資方法,投資者必須要有嚴格的投資紀律,同時還需時刻保持注意力。

-不同投資組合的比較,資料來源:SEBAResearch、Coingecko,Debank

-不同投資組合的比較,資料來源:SEBAResearch、Coingecko,Debank

風險調整后收益總結

了解收益和費用關系

了解收益率周期,可以幫助投資者確定將資金從一種協議轉移到另一種協議的速度——首先,你需要了解市場對以太坊區塊空間的需求,然后在收益與費用之間建立關系。收益耕作活動的爆炸式增長需要與以太坊區塊鏈進行多次交互,因此勢必會導致對區塊空間的需求大幅增加,繼而迫使gas費用不斷上漲。

對于“小型收益耕作農民”而言,Gas費用已成為他們需要面臨的最大問題之一,您也可以訪問PANews網站去閱讀更多有關Gas費可能成為問題的文章和信息。鑒于Gas費用問題,“小型收益耕作農民”必須謹慎行事。

收益與費用之間的關系

在進一步研究之前,了解收益來自哪里至關重要。在傳統金融行業里,收益主要來自清算或借款人通過貸款所創造的價值。在DeFi中,收益主要來自清算,DeFi協議大多需要超額抵押,這種做法有助于確保貸方不會虧損。通過對清算來源進行調查,我們發現超額借貸或小額借款人通常會被強制清算。當杠桿率降低或小額借款人停止借款時,收益率就會下降。當小額借貸者因為費用過高無法與區塊鏈進行交互時,小額借貸者便會停止借貸。下面兩幅圖顯示了在DeFi系統中追蹤收益來源所需要提出的關鍵問題,以及費用對收益產生影響的循環關系。

Tags:ETH以太坊YFIETH錢包地址ETH挖礦app下載Etherael指什么寓意以太坊幣是什么幣YFI幣YFI價格

作者|深鏈六六 編輯|門人運營|小石頭風清揚1月26日,Sushiswap團隊公布了流動性挖礦激勵項目:Onsen的V1.5版本.

1900/1/1 0:00:00新華社紐約1月14日電比特幣價格近日大漲,接連突破3萬美元和4萬美元整數關口,備受市場關注。分析人士認為,比特幣價格上漲受機構投資者入場及國際金融市場資金充裕等因素帶動.

1900/1/1 0:00:00摘要:ETH和ETC是硬分叉的典型案例。 大家好!這里是熊貓人~ 在區塊鏈歷史中是否有分叉發生呢?答案是有的,以太經典就有著硬分叉的故事 以太坊Layer2上總鎖倉量為95.00億美元:金色財經.

1900/1/1 0:00:00目前,“NBATopShot”總銷售額超過4600萬美元,遠超曾經的王牌項目CryptoKitties,排名NFT銷售榜第一位。由此,NFT市場被徹底點燃.

1900/1/1 0:00:00來源:環球外匯網 原標題:從長遠看比特幣的崛起將令黃金淪為犧牲品?摩根大通周三表示,加密貨幣在主流金融圈中的興起,將是以黃金的犧牲為代價.

1900/1/1 0:00:00股融易資訊今日話題 --- 新首富鐘睒睒身家超越巴菲特相當于馬化騰+王健林+劉強東2021年剛開始,農夫山泉創始人鐘睒睒迎來了兩個新頭銜——新晉中國首富和亞洲首富.

1900/1/1 0:00:00