BTC/HKD+3.61%

BTC/HKD+3.61% ETH/HKD+4.12%

ETH/HKD+4.12% LTC/HKD+3.58%

LTC/HKD+3.58% ADA/HKD+4.71%

ADA/HKD+4.71% SOL/HKD+3.53%

SOL/HKD+3.53% XRP/HKD+3.31%

XRP/HKD+3.31%撰文:MiraChristanto,Messari研究員編輯:南風

CurveFinance可能是DeFi中最重要和最被忽視的協議。它的日交易量超過了10億美元,撰文時該協議鎖倉量約70億美元。許多主要借貸平臺或去中心化交易聚合平臺的用戶在沒有意識到的情況下間接使用了Curve。

在這份報告中,我們將首先來看看CurveFinance是什么,并解釋其本地代幣CRV的經濟學。如果你已經熟悉該平臺,請跳轉到本文對CRV估值的分析,以及有關該協議的優勢和風險的綜述部分。

CurveFinance簡介

Curve創始人MichaleEgorov于2019年11月發布了「StableSwap」白皮書,并最終在2020年2月10日將該協議重新命名為CurveFinance。Curve是一個自動化做市商(AMM)協議,旨在提供預期價格穩定的資產(比如穩定幣)之間的交易。最初該協議的用戶采用速度很慢,當時DeFi是一個相對較新的概念,Curve在推出后的幾天內只吸引了200萬美元的存款(鎖倉量)和100萬美元的成交量。

而到了2020年8月14日,Curve本地代幣CRV的發布標志著該協議的一個重要轉折點。隨著CRV作為新的流動性提供者(LPs)激勵,該協議吸引的存款(鎖倉量)立即增長了180%,達到12億美元。自那以后,Curve上的存款已經增長到撰文時的近70億美元(今年5月中旬甚至超過了80億美元)。

上圖:CurveFinance協議中的鎖倉價值變化。圖源:DeFiPulse

雖然當前有多個AMMs(比如Uniswap、Bancor和Balancer等)都可以實現代幣互換,但Curve是開創性的AMM協議之一,它可以實現價格穩定資產(如穩定幣)之間的低滑點交易。這就允許任何預期穩定的資產之間進行低滑點交易,這些資產包括錨定幣(比如價格錨定USD的DAI、USDC和USDT,錨定BTC的renBTC、sBTC和wBTC,以及錨定ETH的steth、seth等)和資金池代幣(vaulttokens,比如cDAI、cUSDC和yDAI、yUSDC)等等。比如下圖的四個Curve流動性池,每個池中的資產都是錨定某種相同的資產:錨定USD的3pool池、錨定BTC的ren池和sbtc池,以及錨定ETH的steth池(當前每個流動性池中包含2-4種資產不等)。

截圖來源:https://curve.fi/pools

香港恒生銀行:企業獲證監會原則上批準虛擬資產牌照后可開設簡單戶口:金色財經報道,香港恒生銀行商業銀行業務總監林燕勝指出,香港金管局促銀行正面對待虛擬資產發展,恒生金管局和證監會多次合辦圓桌會議,協調虛產企業開戶難問題,恒生銀行會跟隨大方向,企業獲證監會原則上批準(AIP)牌照后,已可開設簡單戶口,但目前并沒有收到很多查詢,因事實上獲批AIP也不容易。[2023/7/31 16:08:49]

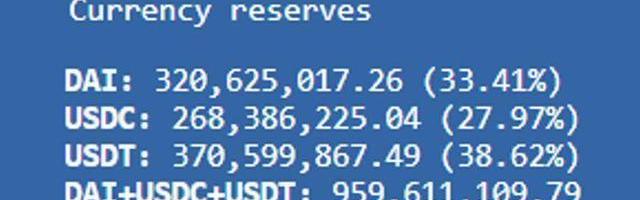

由于每個Curve流動性池中的代幣應該以類似的價值進行交易,當用戶向某個流動性池存入某種代幣(也即提供流動性)時,該代幣將根據該池中不同代幣的權重進行分配。比如,下圖是撰文時3pool池中的三項資產(DAI、USDC和USDT)在該池中的占比,如果此時用戶Alice向3pool池中存入100USDT,那么Alice存入的100DAI會按照當前比例分成33.41DAI、27.97USDC和38.62USDT。這也就意味著,當Alice想要從3pool池撤出流動性(也即提款)時,可以選擇同時提取這三種資產,當然也可以選擇僅提取其中某一種資產(比如僅提取DAI)。

截圖來源:https://curve.fi/3pool

這也有助于穩定幣保持其正確的掛鉤,因為當價格偏離掛鉤時,交易員很容易套利。以上面的例子為例,3pool池中的USDC占比(權重)相對較低(即27.97%),USDT占比相對較高(即38.62%),而最佳平衡是它們的占比相等(由于3pool池中有三項資產,因此最佳平衡是各自占33.3%)。此時,為了使資金池更均衡,一名流動性提供者(LP)向該池中存入USDC時獲得的報價(比如$1.001)將會高于向該池中存入USDT的報價(比如$0.999)(注:LP在向某個Curve池存入資產之后,會獲得該池的LPtoken,獲得多少LPtoken會受到LP存入的資產數量以及該資產的報價的影響。因此,在同一個流動性池中,如果存入的Token數量相同,存入報價更高的Token能夠讓LP獲得更多的LPtoken。這些LPtoken代表了LP在該池的所有權份額,可以按比例獲取該池的兌換費,且LP可以將獲得的LPtoken進行質押挖礦CRV代幣。因此,上述例子中的這種情況能夠激勵LP向該池存入USDC,從而能夠獲得更多的3pool池的LPtoken)。同樣的概念反之亦然,即當LP從3pool池撤出流動性或者當某個用戶在3pool池中進行穩定幣兌換時,USDC的報價要高于USDT。這種平衡機制有助于維持錨定(即不會使池中的某項資產價格過高或過低),同時改變池內等價資產的權重:Curve上的資金池總是在試圖平衡池中的資產比例!

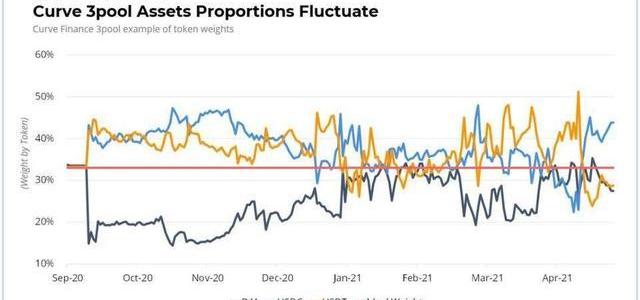

上圖:Curve3pool中的三項資產(DAI、USDC和USDT)的權重變化情況,這三項資產之間的權重是此消彼長的關系。

數據:當前以太坊Gas費升至100 GWei附近:金色財經報道,據ultrasound.money數據顯示,當前以太坊Gas費升至100 GWei附近,近1小時以太坊銷毀量最多的合約為Uniswap(約42枚以太坊),其次為USDC(約28枚以太坊)。[2023/3/11 12:56:05]

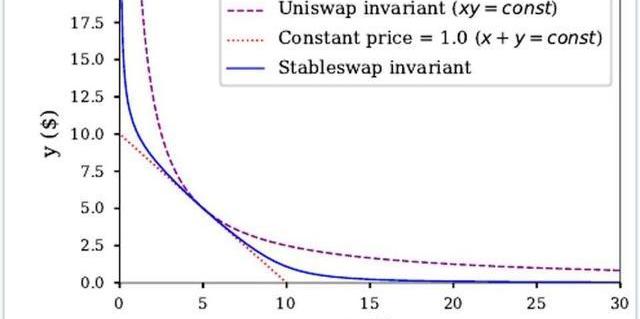

Curve通過采用一個獨特的AMM恒定總和函數(constantsumfunction,即x+y=常數)和恒定乘積函數(constantproductfunction,即x*y=常數)的結合形式,從而來實現這種平衡機制。二者結合的結果如下圖中的藍線所示。Curve會圍繞平衡點采用一個恒定總和函數(x+y=常數),從而使交易滑點最小化。當目標資產的價格偏離這個中心點時,藍線將從一個恒定總和函數轉變成一個恒定乘積函數,從而確保當價格趨于零或正無窮時,都有可用的流動性。

來源:Curve白皮書

相比之下,在其它使用恒定乘積函數的AMMs(如Uniswapv2或SushiSwap)上進行穩定幣之間的兌換體驗更不好,因為這些AMMs上的價格滑點可能很大。因此,Curve是最受歡迎的穩定幣兌換場所。

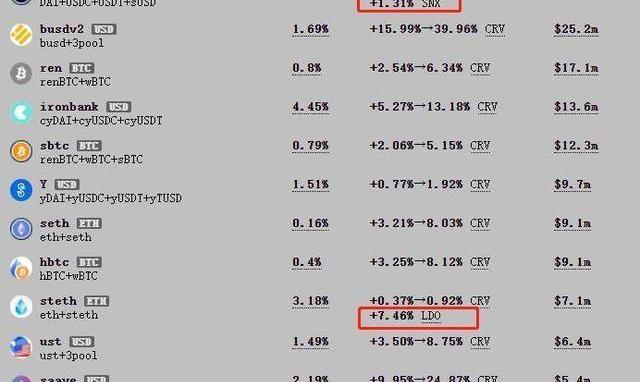

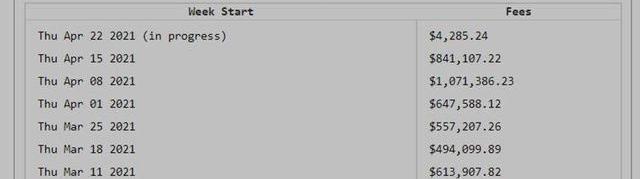

截至撰寫本文時,Curve上面有35個不同的流動性池,每個池都為其流動性提供者(LPs)提供不同的回報。通過這種方式,Curve還允許代幣持有者以最小的無常損失風險從其所持的代幣中獲得收益。當有LPs將他們的代幣存入某個流動性池中時,作為提供流動性的回報,他們可以獲取交易費收益,因為交易者在Curve上進行的每筆兌換都要支付0.04%的手續費(其中的50%由LPs根據其權重進行分配,另外50%作為平臺的管理費分配給那些質押了CRV并獲得veCRV的質押者,對此我們下文將進行解釋)。

此外,其中一些Curve流動性池還會向LPs提供進一步的激勵,這意味著LPs除了能分攤這50%的手續費之外,還可以獲得額外的Token獎勵(不一定是CRV)。比如,在上述例子中,steth池向LPs提供了LDO代幣獎勵(撰文時相當于+7.46%的APY)作為推動該池更加快速增長的額外激勵;sUSD池也向LPs提供SNX代幣獎勵;saave池向LPs提供了STKAAVE代幣獎勵;等等。見下圖:

圖源:https://curve.fi/pools

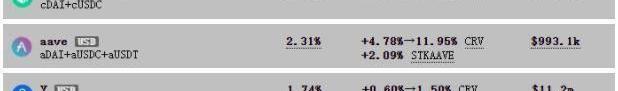

Curve也接受來自其他協議的相關代幣(比如cDAI、sETH等等),或者如果LPs選擇向Curve上的_某些_使用借貸協議的流動性池(比如Curve上面的Compound池(cDAI+cUSDC)、aave池(aDAI+aUSDC+aUSDT)和Y池(yDAI+yUSDC+yUSDT+yTUSD)等等)提供流動性時,Curve協議會自動將用戶存入的資產進行「包裝」。

收益率市場協議 Timeless 將修復和重新部署新發布的 Bunni 合約:10月15日消息,收益率市場協議Timeless發推稱,在研究員Riley Holterhus發現其新推出的Bunni合約的漏洞后,Timeless將修復和重新部署Bunni合約。Timeless表示,Bunni是使Uniswap V3流動性可組合的協議,使用可替代的ERC-20代幣而不是NFT來代表LP頭寸,這使得將Uniswap流動性集成到其他應用程序中變得更加容易。[2022/10/16 14:29:14]

舉個例子,用戶可以向這些流動性池存入DAI,然后Curve會將自動將存入的DAI進行「包裝」,同時在DAI前面增加一個前綴來表示與Curve交互的其它DeFi協議(通常是借貸協議或者聚合器),常見的前綴包括y、c、a和s,所代表的協議分別是YearnFinance、CompoundFinance、Aave和Synthetix,因此用戶存入其中的DAI將被自動「包裝」成了yDAI、cDAI、aDAI或者sDAI等(見下圖)。這些被包裝的資產都可以賺取來自外部不同協議的利息收益!比如,持有cDAI意味著用戶有權利從Compound協議中提取DAI并通過將自己的存款借出去而獲得Compound的利息收益。也即是說,向Curve的Compound池提供流動性的LPs可以獲得來自Compound的額外利息。

YearnFinance上面有幾個包含yToken的流動性池,比如下圖中的Y池和BUSD池。同樣,這些被存入的Tokens也可以通過使用前綴yc或者cy連續地在兩個平臺上進行「包裝」,比如cyDAI、cyUSDC、ycDAI等等。

來源:https://curve.fi/pools

CRV代幣的使用

在CRV代幣于2020年8月推出的當天,該平臺的存款(鎖倉量)幾乎增加了兩倍。這是因為LPs(流動性提供者)受到了CRV的激勵而提供流動性。更高的存款量使CurveFinance成為了高流動性和高效交易的場所。雖然CRV被用來激勵流動性和發展社區,但它的主要用途是投票、質押(staking)和提高獎勵--為了獲得這些用例,CRV代幣持有者需要將CRV鎖定到CurveDAO中,以獲得投票所需的veCRV代幣(即vote-escrowedCRV,投票托管的CRV)。

投票和獎勵是由鎖定的CRV代幣的數量和鎖定時間來衡量的。鎖定的時間越長,投票權就越大,回報的「提升」也就越大。用戶可以鎖定CRV至少一周,最多四年。用戶鎖定CRV的時間越長,「提升」就越大(高達2.5倍),即意味著用戶會收到更多的veCRV。這是有意義的,因為長期的質押者的利益是與該協議的成功緊密聯系起來的。截至撰寫本文時,63.43%的流通CRV被鎖定,平均鎖定時間為3.68年。這種持續時間之長在加密市場是令人驚訝的,但這要歸功于來自Curve團隊以及諸如Yearn等金庫的質押。這對Curve是積極的,因為如前所述,長期的利益相關者與該協議的成功是相關聯的。

Animoca Brands任命高級管理職位,包括Alan Lau擔任首席商務官等:官方消息,Animoca Brands今天宣布任命幾名新人擔任高級管理職位,其中包括Alan Lau(前騰訊保險部門 WeSure 的首席執行官)擔任首席商務官;Minh Do(前Animoca Brands首席資源官,一般GLG大中華區經理)擔任聯席首席運營官等。[2022/7/22 2:30:21]

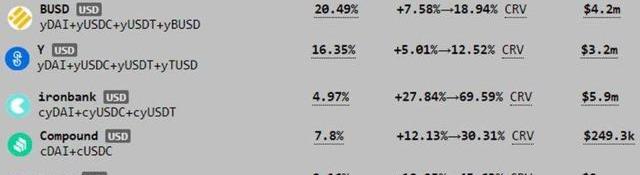

veCRV被用于CurveFinance的治理,該協議目前由一個DAO(去中心化自治組織)控制。veCRV持有者可以提交新的提案(前提是擁有至少2500枚veCRV),以及對提案進行投票(沒有最低數量要求)。投票可能很有用,比如可以通過提高某些特定的流動性池的獎勵來激勵LPs將資金存入這些特定的池,甚至可以改變CRV的代幣經濟學,比如通過燃燒(銷毀)CRV代幣來減少通脹。例如,在CRV代幣推出不久,就有人在市場上購買了大量CRV并用于鎖定在CurveDAO上,然后投票支持把Curve上的Compound池的APY(年化收益)上調至308%(見下圖);在另一個不那么極端的例子中,Yearn提議將更多的Curve每日獎勵流向Yearn相關的池。

此外,鎖定CRV的用戶還將獲得流動性池產生的費用,以及存款和取款費。鎖定CRV以換取veCRV的用戶有權獲得Curve協議的流動性池產生的費用:在該平臺收取的0.04%的兌換費中,50%分配給LPs,50%分配給veCRV持有者;存款和取款費用比較難以計算,因為這不是一個固定的金額。

CRV代幣的供應

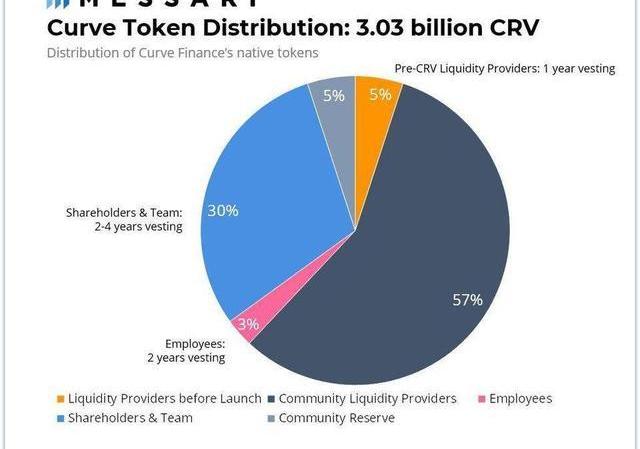

CRV代幣于2020年8月14日推出,最初供應量為13億枚CRV,最終最大供應量將為30.3億枚。初始供應的13億枚CRV(占總發行量的43%)的分配如下:

5%分配給CRV推出之前的Curve流動性提供者(在1年內線性解鎖)30%分配給Curve的股東(在2-4年內線性解鎖)3%分配給Curve的團隊成員(在2年內線性解鎖)5%作為社區儲備剩余57%的CRV代幣將發行給Curve的流動性提供者(LPs),沒有線性解鎖規劃,直到達到30.3億代幣的上限。最終的分配情況示意圖為:

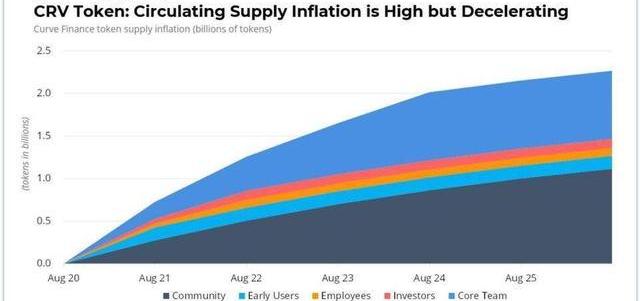

雖然在初始發行時發行了13億CRV代幣,但由于各自的線性解鎖規劃,因此最初流通中的供應量為0。當前每天大約發行200萬枚CRV代幣,在Curve的35個流動性池中作為獎勵進行分配。CRV的供應將以遞減的速度發放,直到大約在2320年(即約300年后)達到30.3億美元的最大供應量。以下是預計截至2026年8月CRV代幣的供應量增長情況:

BlockFi CEO:獲得FTX 2.5億美元循環信貸額度:6月21日消息,BlockFi首席執行官Zac Prince宣布,BlockFi與FTX簽署了一份條款清單,以獲得2.5億美元的循環信貸額度,為BlockFi提供資本,進一步增強BlockFi的資產負債表和平臺實力。信貸安排的收益在合同上從屬于所有賬戶類型(BIA、BPY和貸款抵押品)的所有客戶余額,并將根據需要使用。該合作還開啟了 BlockFi 和 FTX 之間未來的合作和創新。[2022/6/21 4:43:08]

CRV的估值溢價

基于目前的水平,CRV有上行潛力,主要理由包括:

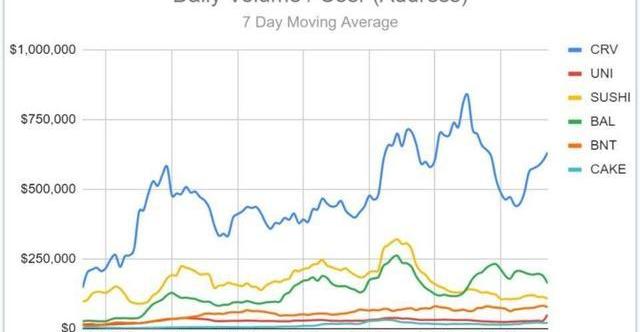

增長預測:預期穩定幣的交易需求將迎來高增長,特別是在提供較低滑點和特定深度流動性的協議。在過去的12個月里,穩定幣交易量達到了1.5萬億美元,僅在2021年第一季度就達到了1萬億美元。忠誠的社區:Curve代幣的鎖定期是DeFi中最長的,平均鎖定期為3.7年。因此,Curve的代幣持有者和LPs都希望看到Curve的長期成功,因為他們的動機是一致的。3.7年的平均鎖定時長也證明了Curve的社區類型——持有權力,且資產負債表可能更大的投資者。事實上,情況似乎就是這樣,CRV代幣的普通用戶的日交易量要比其他協議高出幾個數量級:

圖源:https://insights.deribit.com/market-research/pancakeswap-the-amm-eating-everyone-elses-breakfast/

網絡效應:Curve在DeFi生態系統中起著關鍵作用,諸如Aave、Synthetic、YearnFinance、Compound等DeFi中的主要協議都與之集成。與如此多項目的集成使Curve能夠最大化回報,并使該協議在保持市場份額方面具有優勢。空投:CRV代幣持有者通常有資格獲得空投,這提高了持有CRV的價值。2020年10月,在幣安智能鏈(BSC)上模仿Curve的去中心化穩定幣交易所StableXSwap向veCRV持有者空投了STAX,StableXSwap試圖將穩定幣治理參與者引入他們的網絡。此外,BSC上的穩定幣交易平臺Ellipsis是Curve授權分叉的項目,該項目將25%的EPS代幣供應給了veCRV持有者。監管:CRV的監管風險可能比其他DeFi同行要_更小_,因為CRV代幣合約是由一位匿名的第三方賬戶部署的。2020年8月14日,匿名用戶0xc4ad在推特上稱,自己已經趕在Curve團隊之前在以太坊主網上部署了開源的CRV代幣和CurveDAO合約(見下圖)。當然也有可能是由Curve團隊自身通過一個匿名賬戶來部署的,以此來減輕創始人未來面臨的監管風險;或者也有可能是由某個第三方部署的,從而從早期的流動性挖礦獎勵中獲利,因為每個區塊中都會獎勵一定數量的CRV代幣,自然如果只有一個用戶在質押挖礦CRV,則他將獲得該區塊的所有CRV代幣。這導致在Curve正式宣布CRV的推出之前,約有2萬枚CRV代幣被獎勵給早期的一些質押者。

上圖:推特用戶0xc4ad表示自己已經趕在Curve團隊之前部署了CRV代幣合約。

社區基金:CRV的初始分配允許大約1.48億枚CRV(5.05億美元)用于社區主導的激勵措施。透明數據:與其他協議相比,CurveFinance可能是在其網站上擁有最容易獲得的數據。這種透明性和可用性減少了不確定性,并讓投資者、用戶和LPs對該協議充滿信心。

CRV估值的關鍵風險

以下是對CRV當前估值的其他風險的評定:

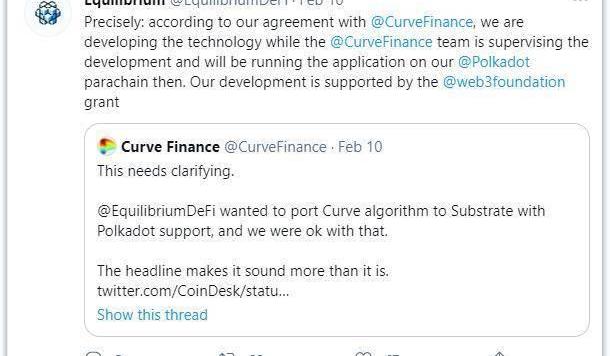

相對較高的通脹:在CurveFinance上,每日新發行的CRV用于獎勵LPs。然而,相對于增長預測,Curve的通脹計劃過于激進。例如,到2022年第三季度,SushiSwap和Uniswap的年通脹率分別為27%和76%,而Curve的年通脹率高達156%。因此,這就稀釋了Curve的單位指標。此外,這意味著還需要更多的市場買入,才能抵消每日新發行的CRV。來自Uniswapv3的競爭:2021年5月推出的Uniswapv3有望能夠提供更窄的滑點以及更低的風險和更高的資本效率。用戶將能夠在Uniswap上選擇提供整個價格范圍(即零-正無窮)或特定價格范圍(即設置提供流動性的價格區間)的流動性。因此,我們可以預計UniswapV3將使穩定幣兌換的滑點縮小。進一步分叉:未來的分叉可能會稀釋Curve在以太坊穩定幣AMM領域的市場份額,但可能會增加Curve的整體價值。其他區塊鏈上也有Curve的分叉,比如BSC上的Ellipsis、Equilibrium團隊正在Polkadot上面搭建一個Curve的跨鏈實現。Ellipsis是一個Curve授權的分叉,而Equilibrium正在發展Curve的技術(即將Curve算法帶入到Polkadot支持的Substrate開發框架中),同時CurveFinance團隊正在指導該開發工作,并將在Equilibrium未來的Polkadot平行鏈上運行該應用程序,見下圖。

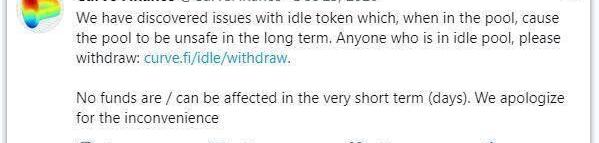

安全性:與所有的DeFi協議一樣,Curve在其自己的協議和其網絡中集成的所有協議中都面臨著智能合約風險。雖然Curve的智能合約由TrailofBits審計,但安全審計并不能完全消除風險。比如,2020年12月,Curve發現了Idle代幣的問題,這導致了Idle池從長遠來看是不安全的,見下圖。

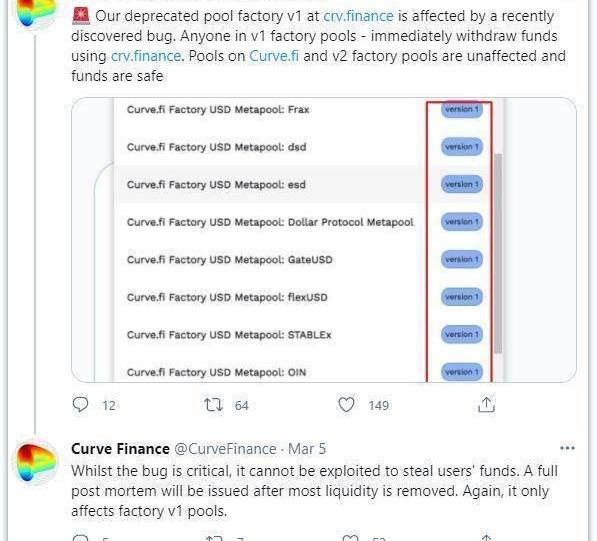

2021年3月,CurveFinance發布推文稱,資金池PoolFactoryv1版本發現漏洞,建議v1中的用戶立即使用crv.finance提取資金。Curve.fi和PoolFactoryv2資金池不受影響。團隊還表示,盡管該漏洞很嚴重,但它僅影響v1池,黑客無法利用它來竊取用戶資金,見下圖。

用戶體驗:YearnFinance創始人AndreConye是DeFi中最有經驗的開發人員之一,他一開始也很難弄清楚Curve是如何工作的。在學習如何使用Curve協議時,需要有一個教育過程,這可能會讓不熟悉DeFi的用戶感到厭煩。CurveFinance用戶體驗挑戰的例子包括:流動性池不同于典型的中心化交易所的運作方式。因此,新用戶可能不習慣選擇這些包含兩種以上代幣的相關流動性池進行交易。Curve池中的一些代幣有著前綴或者后綴,比如3CRV(代表3pool池的LPtoken)、veCRV、CRV等。新用戶并不清楚這是什么,也不清楚他們可以如何利用這些流動性池。此外,我們甚至可以看到類似于TUSD3CRV-f、FRAX3CRV-f和waUSD3CRV-f這樣的代幣的進一步可組合性。CRV持有者不僅需要質押他們的CRV代幣,還需要選擇一個特定的鎖定時間,這可能會影響他們收到多少提高的獎勵。雖然4年的鎖定期讓代幣持有者與Curve的成功緊密相關,但這對于獲取最大收益提高來說也可能是一個令人生畏的時長。CRV的鎖定是不可逆轉的,因此用戶將不能提前解鎖他們的CRV。CurveFinance的用戶界面看起來像老式的Windows3.1,可以說比現代的網站更難構建。從用戶鎖定他們的CRV代幣到能夠領取獎勵至少有8天的延遲。按現行標準,費用獎勵只在UTC時間周四午夜后的24小時內可以獲取。

截圖:https://curve.fi/usecrv

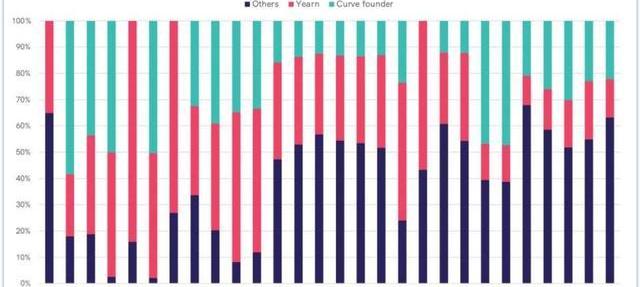

中心化的投票:CurveFinance上的投票似乎僅由兩方控制:Curve團隊和YearnFinance。在2020年8月23日啟動后不久,Curve創始人就掌控了CurveDAO大約80%的治理權力。由于需要30%的參與率才能達到法定人數(即投票通過所需的最低參與率),所以該團隊的權力過大,甚至在決定哪些提案可以被阻止投票方面也是如此。根據Curve的說法,這一權重設置是對某個錢包(該錢包代表YFI社區)獲得的50%控制權的回應,因此Curve創始人想在8月28日Curve治理系統上線之前將YFI的控制權稀釋。此外,當時只有6.7%的CRV流通供應被鎖定。2020年11月,Yearn推出了一個機槍池(Vault),該機槍池以4年為周期永久鎖定CRV,并且沒有提款功能。作為回報,該機槍池的存款人將永久享有在Yearn所有產品中收取CurveDAO管理費的權利。這可能會進一步增Yearn對于Curve治理的控制權,從而進一步導致Curve投票權的中心化。這樣帶來的結果是,盡管能夠獲得費用獎勵外,但出于投票目的而持有CRV的價值會降低,因為這兩方都擁有過大的權力。雖然這與DeFi的文化是對立的,但強大的團隊代表也可以是積極的,特別是如果一些重大的激勵機制與代幣持有者相一致。

上圖:Yearn(紅色區域)和Curve創始人(綠色區域)的投票權重變化趨勢。圖源:TheBlock

總結

Curve是DeFi生態系統的基本構件。雖然它尚未得到太多的認可,但它在后端為許多大型平臺提供了流動性。由于人們越來越關注穩定幣的重要性,我們認為CRV代幣的估值有上升的潛力。然而,由于競爭加劇,可能會削弱CurveFinance在該領域的主導地位,因此CRV代幣可能很難有意義地超越其DeFi同行。從估值來看,我們認為CRV有108%的上升潛力,盡管遠遠超過同行的能力有限。

行情回顧: 黃金周一盤開于1876.32美元美元/盎司,最高上漲至1877.89元/盎司,最低下探1844.66美元/盎司,收于1864.00美元/盎司.

1900/1/1 0:00:00據美國休斯敦紀事報協會周五的一份報告,加密ATM公司CoinCloud正準備在休斯頓地區的29個H-E-B大型超市安裝機器。購物者可能很快就能兌現他們持有的加密貨幣購買食品雜貨.

1900/1/1 0:00:00區塊鏈不僅僅是一項技術,更是一套系統,只有依靠完整、成熟的生態,才能讓整個公鏈系統發揮實用價值.

1900/1/1 0:00:00中國銀行原行長李禮輝:把數字人民幣打造成全球最佳的央行數字貨幣中國銀行原行長李禮輝日前在首屆“2021西岸金融科技前沿論壇”上表示,“我們應該把數字人民幣打造成全球最佳的央行數字貨幣.

1900/1/1 0:00:00“超級血色月全食”現身全球多地夜空26日,2021年度重磅天象之一——“超級月亮+紅月亮+月全食”組團亮相.

1900/1/1 0:00:00人民幣升值成為大家熱議的話題,從去年6月份,最低7.1,漲到了現在的6.36,漲幅足足超過了10%,況且最近正在加速上漲,讓大家的小心臟撲通撲通的跳.

1900/1/1 0:00:00