BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.92%

LTC/HKD+0.92% ADA/HKD-0.31%

ADA/HKD-0.31% SOL/HKD-0.27%

SOL/HKD-0.27% XRP/HKD-0.04%

XRP/HKD-0.04%Aave的步調在一眾借貸平臺中非常激進,在合規上卻走的非常穩健,正是這種外熱內冷的行事準則讓Aave「登途霸道」。

原文標題:《研究|涅槃重生,Aave為何成就霸業之路?》

原文來源:趙偉勝,CryptoYCTechCryptoYCLabs

Lending作為DeFi領域的基礎設施,競爭一向慘烈。但是根據最新數據顯示。Aave在今年開始逐漸超過老大哥Maker和Compound,一躍成為行業龍頭。由于篇幅問題,本文就不再對DeFi或者Lending等基礎概念進行贅述。而重點在于從數據的角度去探討Aave的成功。

價值分析

自身的創新性

與compound還有maker等協議相比,Aave最大的創新在于允許無抵押閃電貸,以及獨有的可變利率模型。該利率模型允許用戶用戶在穩定利率和浮動利率之間進行切換(兩個利率都是根據流動性來變化的)

除了最基本的兩個特點外,AaveV2還新增了如下幾個特色功能:

閃電貸升級:包括一次性貸多個幣種,流程優化等。主要特點如下:

·抵押物交易:允許用戶可以直接把抵押物兌換成其他資產,例如抵押的LINK和UNI兌換成AAVE。

·抵押物償債:可以直接用抵押物償還債務。

債務token化。允許借方同時擁有固定利率或可變利率的債務,并且可以隨時切換。并且允許債務token到冷錢包后,可以分配給其他地址(Nativecreditdelegation,僅限于機構)。這個相當于引入了可轉債的概念。

Aave解決了什么問題?

"Aaveisanopen-sourceandnon-custodialprotocoltoearninterestondepositsandborrowassetswithavariableorstableinterestrate.Italsoenablesultra-shortduration,uncollateralizedflashloansdesignedtobeintegratedintootherproductsandservices."(FromMessari)

和compound相比,利率更加靈活,并且有專門針對智能合約的閃電貸,這就提供了MoneyLego一樣的功能,讓Aave能做更多的事,例如各種套利。

本身的發展歷史

如同標題所說,Aave經歷過一次涅槃重生。它的前身是著名的ETHLend協議,但是由于種種原因,ETHLend失敗,被迫轉型成Aave,與當時的龍頭Compound進行競爭,那么我們先來看看ETHLend出了哪些問題。

Binance USD市值被Avalanche超越:金色財經報道, Binance USD市值持續下降,目前已被Avalanche超越。據coingecko最新數據顯示,本文撰寫時Binance USD已跌至約48.6億美元,成為市值排名第16大的加密貨幣,而Avalanche當前市值約為48.8億美元,位列加密貨幣市值排名第15位。[2023/6/9 21:26:55]

首先,ETHLend雖然也是借貸協議,但是其與Aave最大的區別在于ETHLend采用的是有抵押的P2P模式的抵押借貸,而不是基于資金池的借貸模式。去中心化P2P借貸的最大問題在于很難標準化,利率匹配和資金量匹配較難,導致流動性很低,很難有較好的價格深度來滿足不同角色的借貸需求。另外,該模式借貸條款需要貸款人設定,這就要求平臺有較強的審計能力,防范風險。很顯然,當時ETHLend并不能滿足這個要求。然后Compound橫空出世,ETHLend加速滅亡,不得不走上轉型之路。

不過值得注意的是ETHLend沒有什么負面新聞,包括大規模違約的新聞都沒有。對于這一點我非常好奇:雖然ETHLend有ECR-20和ENS進行質押,但是他所質押的ERC-20不僅是原生鏈上資產,也可以是線下實物Token化后的代幣。那么對于以實物token質押的借款人一旦違約,按道理清算風險會很大。ETHLend能沒有這種違約新聞著實難得。可惜的是由于升級成了Aave,筆者現在無法親自體驗ETHLend流程。相關數據也很難獲得。

Aave代幣模式

對于DeFi來說,代幣模式是決定其機制發展非常重要的一部分。所以我們需要看下Aave本身的代幣----AAVE的代幣模式。

發行代幣:Aave,前身是lend,按照lend:Aave100:1進行的回購和置換。

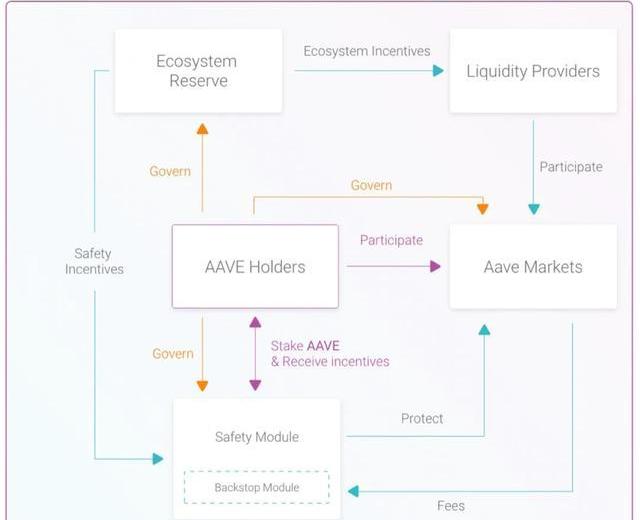

作用:除了常規的參與投票,設置參數等治理功能外。其最大的不同是作為Aave的核心模塊---安全模塊的重要組成部分。簡單來說就是Aave為應對極端行情造成的清算失敗引發壞賬的情況,或者其他意外情況出現時,將使用模塊內質押的Aave+ETH對壞賬進行兜底。而安全模塊里的Aave來源就是持幣人自愿存入的Aave。當然,會有一系列例如分發Aave等獎勵來刺激持幣人質押Aave。從代幣經濟角度來說,持幣人持有Aave還不夠,需要質押到兜底模塊才能完全捕獲價值。這也代表Aave對持幣人的要求更高,不是單純的躺賺,需要真正意義上的促進協議進步,否則自身也會遭受極大的損失。套用官方一個結構圖來展示下Aaveholder和協議本身的關系:

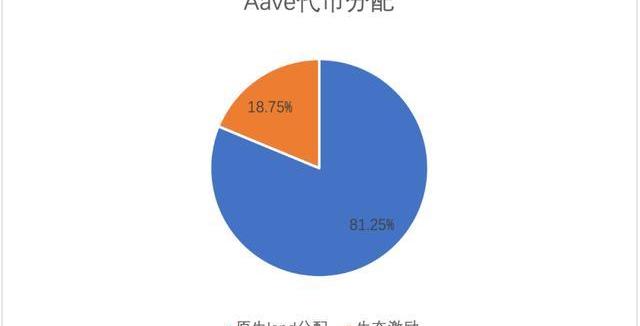

代幣分配:因為Aave絕大部分是通過之前的代幣Lend轉換而來。而Lend主網已下線,現在找不到當年的分配模式怎么樣了。理論上Aave總量為1600萬個,而實際流通總量目前低于1300萬。

Mike Novogratz預測比特幣市值將在幾年內超越黃金:金色財經報道,Galaxy Digital首席執行官Mike Novogratz預測比特幣的市值將在幾年內超過黃金市值。Novogratz稱:“我認為它會繼續被采用,并且會占據越來越多的黃金市值。目前,它約占黃金的12%。我認為會在幾年內達到100%。”對于以太坊,這位加密貨幣大亨表示,以太坊將不得不與Solana、Algorand和其他該技術領域的加密貨幣競爭。Novogratz也確信美國的證券監管機構將批準比特幣和以太坊ETF,但他沒有對這何時能成為現實做出具體預測。[2021/10/8 20:11:39]

Aave協議特色

因為AaveV2已經上線,所以在此重點看下V1和V2的不同。

首先是新增兩個功能:

DebtTokenisation:V2的債務證明不再是只能在協議內部存在,而變成了token。這意味著「債務」本身可以被提取到用戶的冷錢包,這就能實現各種功能,例如,多種固定利率和多種可變利率頭寸可以同時存在,本地管理債務頭寸。再者,由于token本身不需要和協議內部賬戶綁定,這代表借款人可以通過他人抵押來幫助其貸款,而本身不需要再超額抵押。當然,這個過程還需要另外的協議來監控,保證出借方的利益。這個功能配合接下來要介紹的閃電貸v2升級,會讓Aave本身成為出色的套利工具。

·FlashLoanv2:此前Aave為了風險控制,閃電貸的資金無法在Aave內部進行使用,例如清算套利,多幣種套利等。而V2則允許閃電貸資金在Aave中直接使用。官方給出的使用途徑就有,抵押品交易,無需兌換直接用抵押品還款。抵押品還款主要是減少和鏈上交易次數,減少手續費。而抵押品交易,這個就厲害了,既可以在極端行情用抵押品兌換穩定幣來減少損失,減少被清算的可能。又直接兌換成自己看好的其他資產,充分發揮時間的金錢價值。配合債務token化,實現多重閃電貸套利。還有批量閃電貸,閃電清算,流動性從V1到V2無縫遷移等就不一一贅述。

·其次是對原有部分功能的優化:

最大的一點在于優化了邏輯結構,減少了用戶和協議交互時需要鏈上認證的次數,保守估計可以降低15~20%,如果能配合閃電貸,按照官方說法手續費相比V1可降低50%。這在目前以太坊高昂手續費的條件下,對用戶的吸引力大大增強。

·代碼結構優化,支持自動測試和正則表達式驗證工具。這一點主要是讓代碼審計的難度降低,當然,這針對的是個人,有能力的用戶可以自己較為快速的檢驗Aave代碼的真實性和可靠性。對于審計機構來說只是減少了一點點工作量。

·升級了代幣邏輯。這一點其實是和第一點邏輯結構相關。除了升級到支持EIP-2612協議外,最大的一點改變是現在所有的Fund數據不再是在Lendingpoolcore里,而是直接跟著aToken走,也就是說,aToken本身具備了普通token一樣的價值,可以用來yieldfarming。

數據:Axis Infinity NFT周交易量占比超越NBA Top Shot位居首位:Play-to-Earn平臺Axis Infinity NFT周交易量占比位居首位,超越NBA Top Shot。根據The Block匯編的數據,Axis Infinity NFT周交易量占比為53%,而NBA Top Shot約占45%。其余部分來自其他項目,包括CryptoPunks和Meebits。(The Block)[2021/8/10 1:46:15]

·其他常規技術實現大家有興趣可以自行參閱白皮書,非常全。

代幣估值:

先看下目前的一些數據:

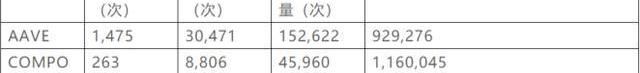

按照交易活躍度來說,二者在過去180天token交易活躍度為:

AAVE:

COMP:

從圖上可以較為直觀的看出AAVE的交易活躍度要大于COMP,但是看每日平均交易量來說,AAVE和COMP相差不多。如果根據NVT模型來看,幣價和交易量相關,AAVE的價值應該和COMP價值差不多。但是目前來看AAVE價格COMP低了20%。所以一定程度上而言AAVE被低估了。

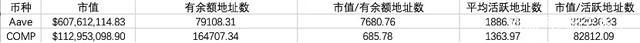

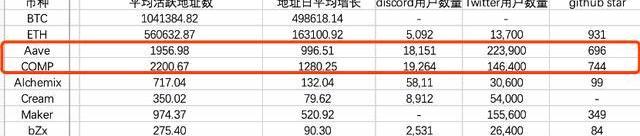

不過,如果我們換一種估值方式,可能結果就會大不相同。對于區塊鏈項目來說,「錢包地址數量」是評判項目好壞最重要的指標。不妨我們就從「有余額地址數量」和「活躍錢包地址數量」來看下AAVE和COMPOUND的不同。至于為什么選這兩個參數,而不選「總錢包地址數」的原因,簡單來說就是前兩者更像傳統電商的「持股人數」和「購買過商品的用戶數」,而后者就是「注冊人數」,水分較大。所以,二者比較如下:

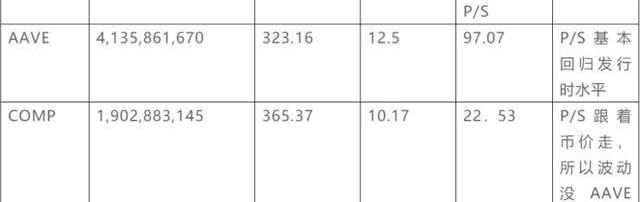

由上表可知,AAVE目前的「市值/地址數」的倍數遠遠高于COMP,如果按照傳統行業的估值方式來看,AAVE似乎被高估了。

當然,兩者在借貸業務上的構成有所差別,并不能簡單進行比較。所以我們需要分析一下二者在二級市場的其他表現。

一,二級市場表現

首先我們可以先看下截止到5月31日DeFi-Lending相關的代表性協議代幣的表現:

以太坊市值排名升至第25位,超越寶潔、PayPal:Asset Dash數據顯示,以太坊市值排名升至全球資產第25位,目前約為3275億美元,已超越寶潔、PayPal,逼近迪士尼。[2021/5/1 21:16:44]

source:intotheblock,messari

從上述表格可以看出,AAVE目前的市值非常夸張,接近compound的三倍,而在其他方面,兩者的數據相差不大。除了籌碼集中度上而言,AAVE的集中度更高。造成這一現象的原因,逃離不了5.19事件導致的連鎖反應。AAVE相對COMPOUND更加安全,審計更加嚴格,并且V2種有方法讓用戶在極端行情減少自己的損失,所以在5.19這種幣價大跌的情況下,AAVE本身被巨鯨持續買入,造成很高的集中度。后面會再說AAVE與COMP相比的優勢在哪里。

其次,由于AAVE采用DAO的形式以及持幣人可以參與AAVE獨有的安全模塊來獲得收益,所以我們還應該看下持幣用戶以及社區相關的指標,對其發展潛力有一個初步判斷:

從上圖可以看出二者的持幣用戶指標和社區相關指標相差也不是很大。那么這就產生一個問題,為什么在各項指標都相差不大的前提下,AAVE市值會如此之高?當然,一個很重要的原因是AAVE發行總量是1600萬個,而COMP的總量是1000萬個。但是這不足以說明二者市值差距能有兩倍之多。

為了搞清楚原因,除了上述適用用所有項目的常規指標外,我們需要單獨和它老對手compound進行下其他指標的對比。

對于defi-lending來說,TVL和借款總量是非常重要的幾個指標。他們在一定程度上代表了這個協議本身的市場認可度,也能從中窺探出協議的市場發展趨勢是什么樣(數據源自debank)。

AaveV2:

Compound:

從上面的對比圖中我們可以非常直觀的發現兩者TVL相差不大,但是需要主要的是AAVEV1仍舊在運營中,目前來看V1鎖倉量在550m左右,所以AAVE總的鎖倉量應該在8.5b。不過總體上而言,無論趨勢和具體數值,兩者TVL相差不多。

MakerDAO創始人:DeFi想要取得成功 必須超越加密泡沫:MakerDAO創始人Rune Christensen在CoinDesk直播中表示,要想讓DeFi取得成功,它必須超越加密泡沫。“與我們接下來要做的事情相比,我們對這項技術的作用還只是略知皮毛。”

與他一起參加現場直播對話的還有Uniswap創始人Hayden Adams和Compound創始人Robert Leshner。Adams表示,“我們正在走向一個大規模代幣化的世界,所有有價值的東西都將被代幣化。目前看來,以太坊至少在其代幣化方面處于領先地位。”

Leshner表示,DeFi有潛力改變不透明、昂貴和緩慢的傳統金融體系。“在傳統金融中,最好的東西是你知道的那些東西,它們是有用的,但并不那么令人興奮。你能提供1億美元的資產并立即開始賺取利息嗎?或者,你能立即借入1億美元的資產,并注意到整個系統都正常運作嗎?”(CoinDesk)[2020/7/30]

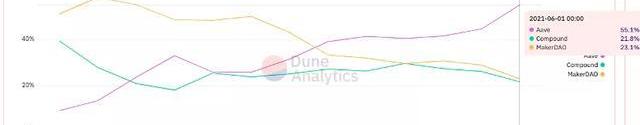

但是從借款總量趨勢來看,可以明顯看出AAVEV2總體是一個波動上升的態勢,反觀COMPOUND則是有下降的趨勢。為了看清AAVE目前在市場上的地位究竟如何,我們可以在dune上找到關于compound和AAVE的份額比較,如下:

而這個趨勢說明,AAVE一直在穩步蠶食COMPOUND和MAKER的市場。那么我們就需要分析下發生這種情況的原因是什么。由于Lending賽道用戶重合度較高,這也代表一定程度上而言,這是一個存量市場。所以AAVE份額增加的原因通常來說是兩個方面,一個是用戶從Compound和Maker流入到AAVE,一個是AAVE本身「客單價」大大提高。不妨我們先從用戶數量上來分析,看看AAVE的用戶數量增長是否有優勢。

所以,我們先看下三者用戶總量是多少。通過intotheblock數據可知,Maker地址總數現在是254k左右,AAVEV1+V2總地址數在246k左右,而compound地址總數達到472k,遠遠超過AAVE和maker。

當然,如果按照地址總數或者活躍地址總數來說,compound理應占據絕對的優勢。但是事實上份額卻和AAVE差不多,甚至一度被AAVE趕超。那么,既然活躍地址沒有辦法解釋市場份額的問題,是不是應該看下真實用戶數量的對比呢?如下:

果不其然,Aave的去重用戶份額占據了市場的50%以上。并且一直保持一個高速增長的態勢。而且通過這個圖可以初步看出,AAVE吸收了Maker和Compound的真實用戶。尤其是從今年5月份以來,AAVE和另外兩者的真實用戶增長基本上是相反的走勢。

看到這里,我們不得不產生一個新疑問,為什么AAVE的真實用戶數量增長會比另外兩家高這么多呢?我想我們可以結合之前技術分析里提到AAVEV2里新增的一個功能,閃電貸V2來略微解釋下這個問題。如同我之前技術實現里提到的那樣,AAVEV2閃電貸允許抵押物直接進行交易。這代表著在發生5.19這種極端行情的時候,貸款人可以把抵押物直接兌換成穩定幣來穩定自己的抵押價值,防止被協議清算,進而減少自己的損失。同時,在這種行情下,相關機構和協議也可以利用新版閃電貸進行利差套利,捕獲熊市價值。

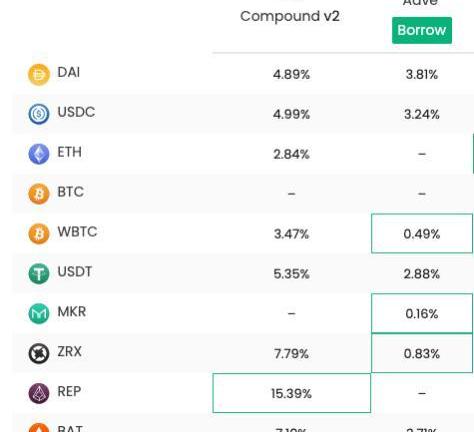

當然,對于借貸協議來說,最重要的一點就是Borrowinginterestrate和Lendinginterestrate,這兩個利率直接和借貸雙方的利益相關。所以,我們需要看一下Aave和Compound的利率,看看是否有很大差別,defirate顯示二者主流借貸幣種30日平均數據如下:

BorrowingInterestRate:

LendingInterestRate:

從上面兩個圖中,我們可以清楚的看到,Aave本身的Borrowinginterestrate遠小于Compound。而LendinginterestrateCompound有絕對優勢。這也符合了我們上面看到的借款業務上,Aave呈上漲趨勢的情況。也就是說,Aave新增的用戶中,很大一部分是向協議借款的借款用戶。結合最近熊市情況,機構和個人都有很大的套利空間,所以這一情況似乎也能解釋的通。

另外,如果僅僅是因為AAVE本身的優勢,按道理它早就應該成第一了,而不是一直等到現在。所以,另一個無法忽視的原因,在于Compound和maker本身機制上的問題。Compund與AAVE相比,本身沒有兜底的安全模塊,所以遇到極端行情時,壞賬率較高,為了防止這種高壞賬率情況的發生,Compound設置的抵押率較高,也代表觸發清算的閾值較高,所以用戶抵押物很容易被清算,造成損失,519當天的情況也作證了這一點。從5月17日至5月23日,Compound清算的抵押品總額約為2.6億美元,Aave清算的抵押品總額約為3.1億美元。當時Compound和Aave分別有價值100億美元和130億美元的抵押資產。也就是說,Aave清算資產占總資產的2.3%,Compound為2.6%,雖然看起來百分比差距不大,但是絕對數量上的差距就很大了。加上compound本身沒有支持閃電貸的協議內容,所以想要做到和Aave一樣減少損失的方式就很難。

而maker本身的定位就和Aave有所差別,盡管官方一再強調自己不是鏈上央行。但是其現在擔任的角色功能和央行類似。由于熊市,市場熱度降低,MakerDao這種清算懲罰較大,而yieldfarming方式較為單一的平臺自然會有用戶流失,加上USDC最近勢頭迅猛,在DeFi領域有趕超Dai的苗頭,所以出現這種情況并不讓人感到意外。

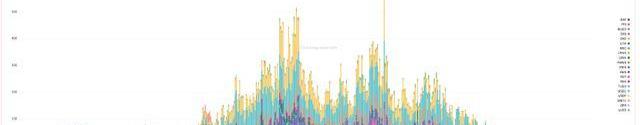

當然,用戶數量的變化是造成AAVE發展的原因之一。但是如果忽視了協議本身業務的發展,則不夠全面。對于借貸平臺來說,借貸總量是衡量平臺實力和市場地位的一個優秀指標,對于AAVE和COMPOUND還有MAKER來說,三者借貸總量發展如下圖:

從上圖我們也可以看出,AAVE的借貸總量在5月份的時候增加了將近一倍,一躍成為龍頭。這也從側面反映出了我們上面分析到的遇到熊市的時候AAVE可以幫助用戶減少損失。當然,不可否認的是,最近AAVE和polygon捆綁營銷的行為,也加大了市場對于AAVE的熱情。而上圖的情況也較為符合區塊鏈發展路徑。2020年期初,市場還屬于較為熊的時候,人們為了追求穩定收益,降低自身風險,往往會選擇將資金質押到Maker借出Dai或者參與Maker流動性挖礦,這相當于傳統市場上,熊市人們更傾向于購買國債一樣。從2020年第三季度開始,牛市出現,也出現了更大的套利空間,所以人們紛紛轉向收益更高的平臺,Maker自然出現用戶流失。這也符合我們對于經濟規律的認知。

另外,在找尋數據的過程中,我們發現了一個較為有趣的數據,就是AAVE和Compound的借貸幣種組成結構差距較大,具體如下:

AAVE:

COMP:

上面的對比圖也能看出,AAVE對于新型defi項目的支持要好過compound。這在市場行情較好的時候,會存在更多套利機會,也會進一步提升AAVE本身的價值,這也一定程度上說明了在今年第一季度牛市的情況下,AAVE的市場占比增長非常迅速的這一現象。但是,這樣做的缺點也很明顯,在遇到超級極端行情的時候,AAVE可能會一夜崩潰。不過個人認為,由于AAVE安全模塊的存在,發生這種情況的概率很小。

最后,我們看一下二者業務交易量的相關數據,看看能否發現其他端倪。

這也較為直觀的可以看到AAVE最近的交易量伴隨用戶流入而較快增長。而COMPOUND的交易量增長逐漸放緩。這也和二者總的體量相關,畢竟COMPOUND的交易總量比AAVE要高很多。

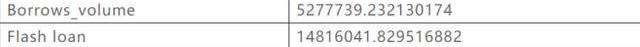

至此,我們嘗試初步解釋了AAVE現在地位猛增的原因,發現他業務的增長離不開V2閃電貸的功勞,那么對于AAVE來說,閃電貸的貢獻究竟有多大,我想我們可以最近一周的數據來看下:

非常直觀,閃電貸資金業務總量是常規借貸的兩倍。這也證明了閃電貸對AAVE有多重要。AAVE后續的發展情況要多多關注閃電貸相關的新聞,以及AAVE官方策略。

小結

可以看出Aave的步調在一眾借貸平臺中非常激進,尤其是V2上線后,閃電貸功能更加強大,同時也加大了債權人風險。同時債務token化把債務變成代幣從而實現類似可轉債一樣的功能,是否會涉及到次貸問題還需要進一步觀察。但是Aave的目標用戶不只是個人,很多一部分功能都是面向機構的,同時,通過自己獨有的安全模塊聯合持幣人來兜底極端行情,所以相對而言,系統本身而言較為穩健。5.19Aave的市場表現就是最好的例子。

與此相反的是,Aave團隊在合規上走的非常穩健,在英國這種金融監管嚴格的國家拿到了EMI許可。并且一直嘗試和傳統金融機構的深入合作,拓寬自己的業務線,提高自己抗風險能力。這在一眾標榜超脫「傳統」的DeFi項目中難能可貴。

也正是這種外熱內冷的行事準則,讓ETHLend涅槃重生,Aave登途霸道。

將來FIL的價格將多少錢?IPFS并不是一個新項目、一個幣那樣簡單,IPFS未來很有可能會替代HTTP開展分散型儲存。它是當今Internet升級中的技術革命.

1900/1/1 0:00:00來源:新浪財經 “shib”與“狗狗幣”同時登上微博熱搜榜:微博熱搜榜顯示,“shib”與“狗狗幣”同時登上微博熱搜榜,分別排名18位和29位.

1900/1/1 0:00:00付錢問題 在中國,人們在購買東西時大多會用到人民幣。人民幣的單位分為元、角、分。單位之間的關系為10分=1角,10角=1元.

1900/1/1 0:00:00對于絕大多數人來說,“比特幣”早已不是一個陌生的詞匯。他們也許很早就聽說過比特幣致富的神話,但當時對他們來說,虛擬貨幣只是一個存在于網絡世界中虛幻飄渺、不切實際的前沿概念,遠沒有錢包里和銀行卡賬.

1900/1/1 0:00:00本文指導:黃文華,畢業于復旦大學生物工程專業,加拿大里士滿國際管理學院工商管理碩士。目前擔任上海松江醫學會分子影像學專業委員會委員,專門從事開發核素標記納米抗體,用于分子影像診斷和治療項目.

1900/1/1 0:00:00花旗成立數字部門 將致力于加密貨幣和區塊鏈領域業務 以太資本 推出規模10萬FIL的Filecoin生態基金 最近的加密貨幣市場對投資并不友好,先是長時間震蕩下跌,讓不少人“寢食難安”,接著.

1900/1/1 0:00:00