BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+2.81%

ADA/HKD+2.81% SOL/HKD+3.39%

SOL/HKD+3.39% XRP/HKD+0.97%

XRP/HKD+0.97%

圖片來源@視覺中國

本文原發布于鏈得得,授權鈦媒體App發布,作者:宋宋

3月還沒過半,加密銀行三巨頭便接連倒下。其中,Silvergate和Signature這兩家是加密企業的主要銀行,而硅谷銀行則有許多加密初創企業和風投公司作為客戶。

從上周五開始,在恐慌不斷發酵并持續三日后,當地時間周日晚上,美國聯邦政府終于介入并發布公告稱,

“將支持Signature和SVB的存款。從3月13日開始,儲戶可以支取他們所有的資金。與硅谷銀行破產有關的任何損失都不會由納稅人承擔。此外,SignatureBank周日被紐約州監管機構關閉。Signature所有存款人都將得到全額補償,納稅人也不會承擔任何損失。”

至此,恐慌稍顯平息。盡管在美國聯邦政府介入并為兩家銀行的儲戶提供擔保后,加密貨幣的價格自周日晚間開始反彈,但這一事件還是引發了穩定幣市場的不穩定。

其中,“USDC脫鉤”算是受此影響最大的事件。這也是繼上個月“美國紐約州金融服務部命令Paxos停止發行BUSD”后的又一中心化穩定幣事件。

盡管Tether都僥幸躲過了這些事件,但作為中心化穩定幣的龍頭,Tether一直都處在風口浪尖之上,受到監管機構的密切關注。因此,當美國加密監管明朗化以及數字美元正式推出時,Tether或將第一個受到沖擊。

消息人士:Prime Trust準備進行大裁員,比例或達75%:金色財經報道,據Coindesk援引前雇員消息稱,陷入困境的加密貨幣托管機構Prime Trust最近被勒令停止運營,似乎準備進行大規模裁員,多達 75% 的工作崗位可能會被取消。消息人士稱 ,今年早些時候,該公司將員工人數削減了三分之一。

Prime Trust正在應對嚴峻的財務和監管挑戰,內華達州一家法院最近將該公司置于破產管理狀態,該州下令 Prime Trust 停止所有活動,原因是客戶資金短缺,并被指控利用客戶資金來滿足提款請求,這發生在BitGo終止收購該公司的交易后不久。[2023/8/12 16:21:34]

不太穩定的穩定幣

作為加密生態中重要的一環,穩定幣通常與現實世界資產的價值掛鉤,因此不尋常的金融狀況可能會導致它們跌破其固定價值。

自去年5月Terra項目的算法穩定幣崩潰開始,穩定幣領域便一直在加密世界帶來諸多問題。與此同時,監管機構在過去幾周也一直在持續關注穩定幣。在紐約監管機構和美國證券交易委員會對Paxos施加壓力后,BUSD遭遇了大規模的資金外流。

而在此次硅谷銀行倒閉事件中,由于USDC發行商Circle透露“有高達33億美元的資產被存放在硅谷銀行中”,支持者們擔心,如果Circle無法從硅谷銀行存款中獲得全額存款,穩定幣將會遭到擠兌,因此紛紛外逃。USDC隨之開始下跌,最低至0.8美元附近。

Delio將于6月28日恢復ADA、SOL等代幣存取款服務:6月26日消息,韓國加密金融公司Delio發布公告稱,將于北京時間6月28日11:00恢復Cardano(ADA)、Solana(SOL)、Tezos(XTZ)、Polkadot(DOT)、Kusama(KSM)、NEARProtocol(NEAR)存取款服務。[2023/6/26 22:00:15]

Circle在數字資產生態系統中的位置舉足輕重,同時又與傳統金融界保持著緊密的聯系,曾獲得貝萊德和富達等投資者8.5億美元的融資,因此,這次事件對行業信心造成了不小的打擊。

DAI作為另一種受歡迎的、與美元掛鉤的穩定幣,部分得到了USDC的支持,因此在USDC價格下滑的同時,DAI也在周六出現了脫鉤。同一時間,交易員們紛紛將USDC和DAI換成USDT,使其價格短時漲破1美元。

盡管Tether第一時間表示對硅谷銀行和Signature都沒有任何風險敞口,但它的商業行為以及儲備狀況卻受到了人們的質疑:既然對哪家都沒有敞口,那么Tether的儲備金究竟放在哪里?

目前,在美國財政部、美聯儲、聯邦存款保險公司的聯合“救市”下,Circle已然度過危機,并且正在尋找新的銀行合作伙伴。

在此次事件中,傳統銀行的關閉給USDC的贖回帶來了障礙,這也說明:如果沒有可信的贖回威脅,法幣支持的穩定幣本質上就是一種信賴游戲;這類穩定幣也容易受到擠兌的風險,造成恐慌性拋售,因為沒有人愿意成為最后的Hodler。

山東文旅元宇宙平臺上線:金色財經報道,4月6日至9日,2023青島數字文化應用產品交易大會在青島西海岸新區隆重舉辦。4月7日,山東演藝集團舉辦山東文旅數字場景化平臺(山東文旅元宇宙平臺)上線儀式,與多家生態合作伙伴簽署戰略合作協議。[2023/4/8 13:51:58]

其他穩定幣

接下來我們看看市場、其他穩定幣以及DeFi領域對這場危機的反應。

在3月10日至11日期間,除了USDC,其他幾乎所有穩定幣都經歷了遠高于平均水平的波動,無論是上行還是下行。首先是DAI。

DAI

DAI/USDT-數據來源:DexScreener

DAI目前是加密世界第四大穩定幣,通過PSM和G-UNILP頭寸由USDC擔保43%。在恐慌期間,DAI的交易價格最低降至0.886美元。倘若當時USDC繼續貶值或經歷擠兌,DAI有可能面臨抵押不足的風險。

受此影響,同一時間,Maker協議治理代幣MKR的價格也暴跌了26.1%。

FRAX

數據:MakerDAO聯創已拋售1880萬枚LDO并買入MKR:金色財經報道,據鏈上分析師Lookonchain披露,MakerDAO聯合創始人Rune已拋售1880萬枚LDO,并購入2700萬枚DAI、7553枚MKR(價值467萬美元)和92 ETH,之后又用444萬枚DAI、280萬枚LDO和60.4萬枚USDT購入了15092枚MKR。[2023/2/26 12:30:40]

FRAX5DPrice-數據來源:TradingView

FRAX是第六大穩定幣,部分也由USDC通過其流動性和AMOs提供抵押。

恐慌期間,FRAX經歷了有史以來最大的脫鉤,在一些交易場所的價格低至0.877美元,因為市場擔心它會受到USDC脫鉤的影響。與Maker一樣,該協議的治理代幣FXS也經歷了大幅下跌,從3月9日至11日下跌幅度達到了20.4%。

LUSDandsUSD

LUSD/USDC5D-數據來源:DexScreener

在整個危機期間,Liquity的LUSD和Synthetix的sUSD都存在溢價,最嚴重的時候,這兩種穩定幣在某些DEX的交易價格曾高達1.08美元。

HyperPay新版本發布,Web3錢包增加安全檢測中心:據官方消息,HyperPay錢包發布V5.0.9版本,在該版本中新增安全中心功能,提供環境檢測、代幣安全檢測和授權檢測三項安全監測功能,另外授權檢測模塊還提供了修改/取消授權的功能;自管錢包全新升級,HyperPay Web3錢包支持33+公鏈和主流公鏈DApp,優化了助記詞導入/創建流程,滿足用戶更多使用需求,并將支持更多公鏈NFT資產查詢及轉賬功能,Web3錢包發現版塊上線\"A or B\"功能。[2022/8/25 12:47:57]

與USDT一樣,它們在危機期間被用作避險資產,充當起“避風港”的角色。換言之,每個對加密抵押品存在專有用途的穩定幣都出現了溢價。

Liquity的LUSD使用ETH作為抵押品,sUSD使用SNX而不是ETH作為抵押品。盡管存在不同,但在危機期間,交易員更加重視其去中心化的特性。

CurvePool

CurvePool作為穩定幣的深度流動性來源,對流動性提供者極具吸引力,可作為市場如何看待給定穩定幣風險的衡量標準。當資金池變得不平衡時,它可以反映出LP認為哪些資產風險更高或更低。

考慮到這一點,讓我們看看在危機期間,CurvePool的組成是如何變化的。首先從3Pool開始,這是Curve上最大的池,由USDT、USDC和DAI組成。

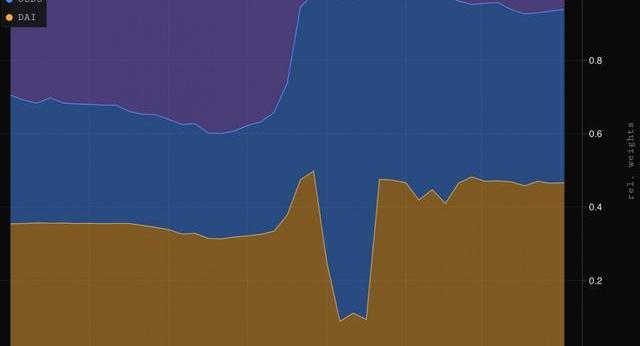

Curve3Pool7DComposition-數據來源:Parsec

如圖所示,LP在恐慌最嚴重的時候選擇逃往USDT,試圖減少他們對USDC和DAI的敞口。在3月10日晚恐慌達到頂峰時,3Pool已經變得嚴重失衡,僅持有1.5%USDT。

3月11日,LP試圖通過排空DAI池來進一步減少他們對USDC的敞口,致使DAI池的構成低至8.5%。

考慮到3Pool理論上應該擁有各三分之一的上述穩定幣,因此這造成一個巨大的不平衡。

盡管目前有所恢復,但截至發稿時,該池的比例仍然嚴重不平衡:USDC的組成為47.1%,DAI的組成為46.6%,USDT的組成僅為6.3%。

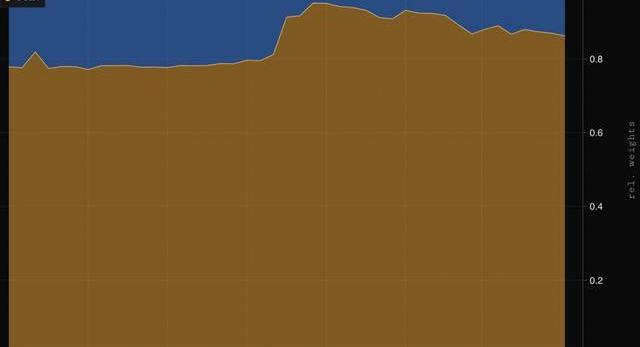

Curve3CRV-LUSD7DComposition-Source:Parsec

并且,其他池的穩定幣持有者也試圖逃離USDC。例如,LUSD池中的USDC的比例高達95.5%,而LUSD的比例僅為4.5%。這一點很好理解:流動性提供者逃離了受USDC影響的穩定幣,轉向不受USDC影響的穩定幣。

目前,這些池子相對于USDC仍嚴重失衡,這表明市場仍存在一些擔憂。

借貸市場

USDCAaveV2Rates3/10-3/14-數據來源:Parse

借貸市場的利率在兩個方向上存在巨大波動,以太坊上AaveV2的USDC借款利率從3.4%暴跌至2.1%,DAI從2.9%下降到0.9%。

LUSDAaveV2Rates3/10-3/14-數據來源:Parsec

而在此期間,USDT、LUSD和sUSD等接近錨定或溢價交易的穩定幣的利率出現了飆升。例如,LUSD的借款利率在3月11日飆升至75%。

雖然乍一看,這似乎是借款人在做空后面這些穩定幣,但實際上,利率高可能是因為用戶為了擺脫Aave而撤出這些資產,因為Aave對USDC和DAI有大量敞口。這也意味著在危機期間,Aave經歷了“小型擠兌”,但與硅谷銀行不同,該協議仍在繼續正常地運作

除了承受住了“小型擠兌”,像AAVE這樣的貸款協議還能夠在動蕩中幫助順利地進行清算

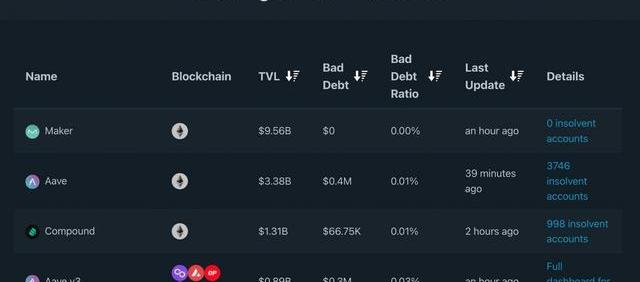

根據MEV分析網站EigenPhi發布的數據,在3月10日至11日期間,市場上發生了超過1190萬美元的清算,但像AaveV2、V3以及Compound這樣的主要貸款機構只擁有大約80萬美元的壞賬,占這些協議合計TVL的0.014%。

BadDebtPerLendingMarket-數據來源:RiskDAO

結論

盡管LP們瘋狂逃向USDC以外的穩定幣,但似乎沒有任何協議因脫鉤而崩塌。就像以外在熊市中一樣,DeFi很有彈性,促進了因波動而導致的清算。

即便如此,我們還是要從這場危機中吸取教訓。DeFi必須減少對受TradFi脆弱性影響的、由法幣支持的穩定幣的依賴。這暴露出了其他潛在的漏洞。此次恐慌也表明,去中心化資產在危機時期也存在溢價。

參考文章:

CNBC:WhatthefailuresofSignature,SVBandSilvergatemeanforthecryptosectorBankless:StablecoinPandemonium

Tags:USD穩定幣USDCUSD幣USD價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USDC幣USDC價格

01 “中方將捐款20萬歐元用于保障烏克蘭核設施的安全”,當你看到這一則新聞,不禁瞪大了眼球,20萬歐元! 1歐元約等于7.3人民幣,合計150萬人民幣左右,對于一個國家.

1900/1/1 0:00:00有人買車時不曾受“邊界”限制嗎?我是新生代,就該駕駛如雨后春筍般涌現又或將幻滅的新勢力;我追求小眾而有個性,就要挖空心思尋覓路上不多見的小眾車彰顯自我;我小有成就,就該入手一臺BBA中級車.

1900/1/1 0:00:00EthereumClassic從1月3日的15美元大幅反彈,并在1月14日達到23.9美元。比特幣的反彈發生在1月8日,當時它突破了17,000美元的阻力位.

1900/1/1 0:00:00你見過最恐怖的自然現象是什么?你知道沙漠怪圈形成的原因嗎?在我們生活的地球上,到處都是自然奇觀,每天都能發現新的令人驚奇和不可思議的地方.

1900/1/1 0:00:00Billions項目組 AGIX目標是通用人工智能AGI更勝AI用人工智能(ArtificialGeneralIntelligence,AGI)是指具備人類同等智能、或超越人類的人工智能.

1900/1/1 0:00:002023年看漲的FIL價格預測為9.624美元至16.571美元。Filecoin(FIL)價格也可能很快達到15美元。2023年的看跌FIL價格預測為4.016美元.

1900/1/1 0:00:00