BTC/HKD+1%

BTC/HKD+1% ETH/HKD+1.57%

ETH/HKD+1.57% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD+2.79%

ADA/HKD+2.79% SOL/HKD+4.51%

SOL/HKD+4.51% XRP/HKD+1.71%

XRP/HKD+1.71%在現貨價格回升的背景下,期權市場繼續保持著活躍的市場成交。以太坊在本次市場回升中的表現最為突出,幣價成功突破3,000美元關口,看漲期權被交易員溢價買賣。提醒投資者注意,現在距離以太坊突破2,000美元僅僅過去了3個月。

總結上周期權市場的數據,我們發現:

·數字資產期權市場延續了上周的活躍成交;·盡管比特幣價格回調明顯,期權投資者對幣價仍然維持謹慎態度;·所有期限的以太坊隱含波動率曲面均展現出右偏形態,看漲態度非常明顯;·以太坊期權的偏度值一路上行,看漲期權溢價不斷增強。比特幣

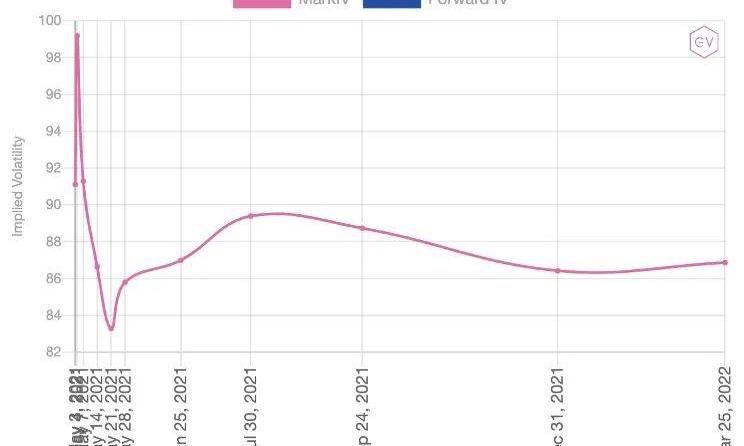

四月份的最后一周,比特幣完成超過10%的止跌反彈,其現貨價格從48,000美元回升至58,000美元區間。在幣價上漲的背景下,期權市場保持著活躍的市場成交。

觀點:期權交易平臺Deribit上期權市場出現看漲偏好:4月1日消息,期權交易平臺Deribit上的比特幣期權出現看漲情緒,因比特幣距離歷史新高只差約4.6%的漲幅。期權分析平臺Genesis volatility稱,期權波動率傾斜正在緩慢上升,意味著看漲期權的需求或溢價再次高于看跌期權,顯示出看漲傾向。

瑞士期權分析公司Laevitas表示,一旦突破6萬美元的心理阻力位,“煙花將隨之而來”。交易員們正在通過諸如執行價為8萬美元的深度虛值看漲期權,為短期內的強勁反彈做準備。[2021/4/1 19:38:09]

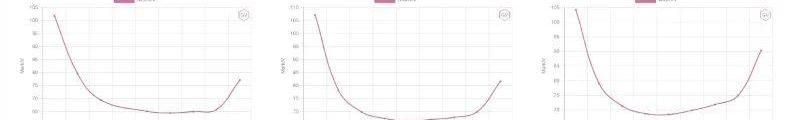

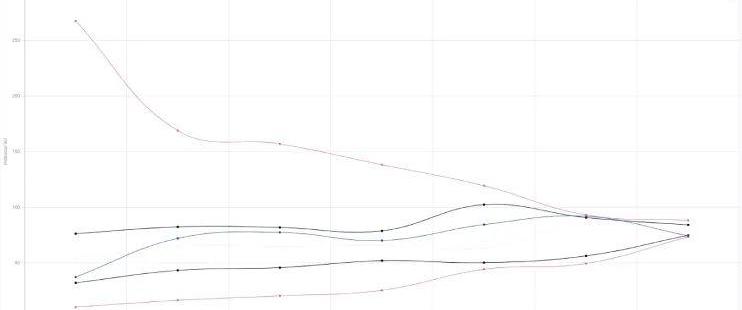

比特幣期權權利金成交量與比特幣期權合約成交量,截至5月3日16:00,數據來源:gvol.io

盡管比特幣在上周展現出較為強勢的反彈趨勢,但是中短期隱含波動率曲面好像沒有理會其回調表現。從曲面形態來看,看跌期權交易的更加集中,交易員對于其未來短期的市場變化十分謹慎。

基于以太坊的期權市場協議Primitive已主網啟動:12月29日消息,基于以太坊的期權市場協議 Primitive 發文宣布主網正式啟動。官方介紹,Primitive 協議沒有原生代幣,且該協議和接口處于 beta 版本,因此存在使用風險。Primitive 是一種新的協議,它利用簡單性的力量為以太坊上的任何資產提供通證化選項。[2020/12/29 15:57:03]

比特幣期權中短期隱含波動率曲面變化,截至5月3日16:00,數據來源:gvol.io

從遠期比特幣期權隱含波動率曲面來看,投資者對于比特幣長期價值仍然看好。

比特幣期權遠期隱含波動率曲面,截至5月3日16:00,數據來源:gvol.io

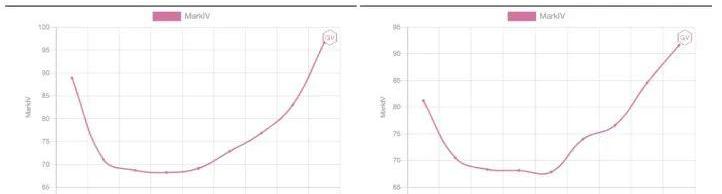

比特幣現貨價格完成回調,所有期限的隱含波動率回到70%以下,相比上周的波動率水平下降15%左右。隨著短端隱含波動率下行,期限曲線展現出“Contango”形態,值得注意的是,比特幣期限曲線的斜率非常平緩。

Deribit ETH期權市場未平倉頭寸達4.33億美元:9月1日,加密貨幣期權交易所Deribit發推稱,經過周五(8月28日)期權結算后,ETH期權市場未平倉頭寸已經回溯至4.33億美元。[2020/9/1]

比特幣期權隱含波動率期限結構,截至5月3日16:00,數據來源:gvol.io

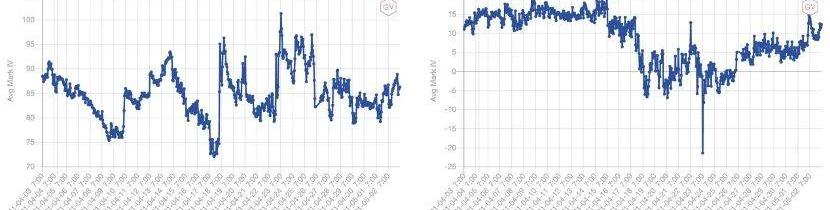

從高階數據來看,比特幣在值期權隱含波動率的回落更加明顯,下降20%左右。現在的波動率水平與市場調整前的波動率低點并無二致。從偏度指標來看,期權偏度值并沒有受到價格修復的影響,看漲期權沒有獲得現貨價格上漲帶來的溢價,當前的偏度值仍然在0左右徘徊,交易員對本次幣價反彈給出的反應較為理性。

Longhash:比特幣期權市場爆炸式增長或對比特幣市場波動性產生影響:6月17日,Longhash發文稱,2020年第三季度,比特幣期權市場經歷了爆炸式增長。此前直到2019年初,比特幣市場主要還是由現貨和期貨交易所占據。隨后,灰度比特幣信托基金這樣的投資機構工具以及Deribit等期權交易所的交易量和未平倉合約都出現了迅速的增長。根據Skew的數據,截至6月15日,期權市場的未平倉合約總價值徘徊在15億美元上方。具體而言,Deribit在期權市場上有11億美元未平倉合約,占據了約70%的市場份額。CME比特幣期權產品成交量在5月也創下了歷史新高。根據Skew,CME有望在6月繼續突破其歷史最高月成交量。如果說2018年和2019年主導市場的是現貨和期貨市場上的散戶投資者,那么專業交易員和機構可能會在2020年占據很大一部分比特幣交易量。來自期權以及機構市場還有高盛等主要金融機構的數據表明,專業和機構投資者間的交易活動正在增加。這種趨勢的轉變可能也會在長期內對比特幣市場的波動性產生影響。[2020/6/19]

比特幣期權隱含波動率與偏度過去1個月變化,截至5月3日16:00,數據來源:gvol.io

聲音 | OKEx金融市場總監:衍生品市場將繼續擴容 有效期權市場會出現:據OKEx官方消息,OKEx金融市場總監Lennix今日受邀出席Consensus Singapore Invest時表示:杠桿市場的主要交易量來自期貨合約和永續合約,很多交易員利用這些衍生品進行套保并管理價格風險。衍生品市場還會繼續擴容,并出現一個有效的期權市場管理波動性風險。為此,OKEx會力爭走在時代前沿。[2019/9/11]

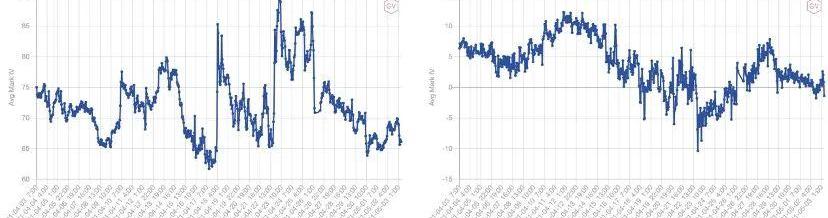

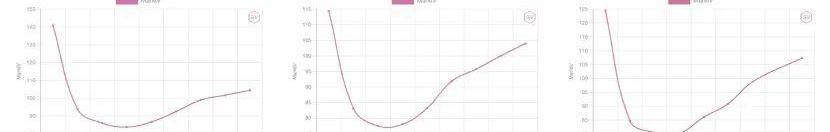

通過歷史分位圖進行波動率觀測,比特幣在多窗口內的現實波動率處于50%-75%的歷史分位區間。結合當前火熱的交易環境,比特幣的現實波動率似乎還有上升空間。

現實波動率歷史分位圖,截至5月3日18:00,數據來源:gvol.io

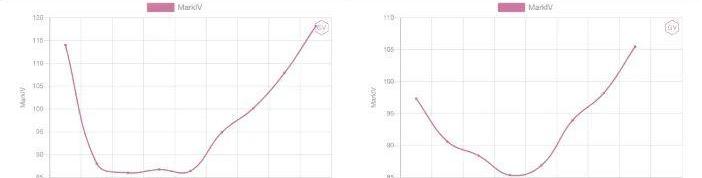

觀察波動率的歷史變化,當前隱含波動率相對于現實波動率存在一定的折價。考慮到比特幣的修復還沒有停止,如果現實波動率可以將隱含波動率進一步推升,持有波動率多頭似乎有不錯的風險收益比。

現實波動率與隱含波動率的對比,截至5月3日16:00,數據來源:gvol.io

以太坊

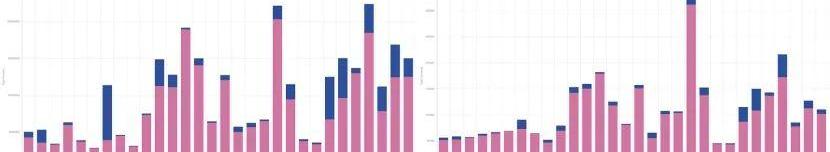

以太坊期權成交仍然非常活躍,這點在權利金口徑下更加明顯。活躍的市場成交對以太坊來說是一個不錯的利好,穩步上升的持倉量說明投資者對以太坊的參與度越來越高,與此同時,以太坊期權在上周出現了不少大額成交。

以太坊期權權利金成交量與以太坊期權合約成交量,截至5月3日16:00,數據來源:gvol.io

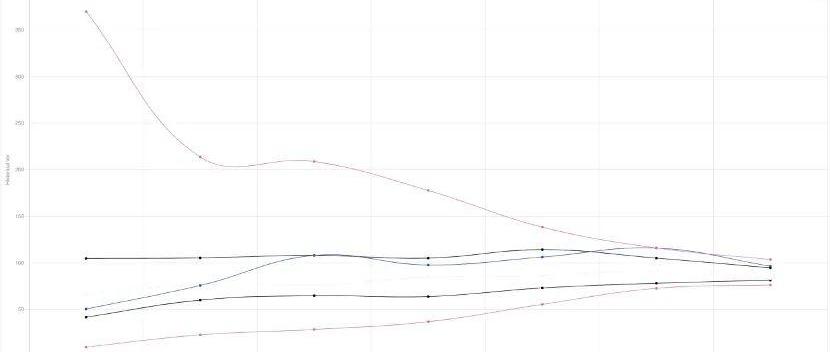

觀測以太坊的隱含波動率曲面,以太坊在所有期限的隱含波動率曲面均展現出明顯的看漲態勢。交易員對以太坊的幣價走勢非常樂觀,看漲期權被溢價交易的很明顯。

以太坊期權中短期隱含波動率曲面,截至5月3日16:00,數據來源:gvol.io

從遠期隱含波動率曲面來看,以太坊看漲期權的優勢更加明顯。我們需要提醒投資者注意,盡管以太坊目前看不到明顯的利空因素,參考陡峭的幣價曲線,預期很可能已經走在了價值之前。

以太坊期權遠期隱含波動率,截至5月3日16:00,數據來源:gvol.io

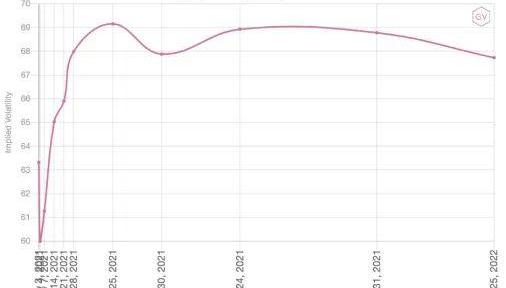

觀察期限曲線的形態,以太坊期權隱含波動率的期限結構與比特幣相似。扁平的期限結構轉換為“Contango”還是“Backwardation”,這取決于以太坊未來的市場走勢。

以太坊期權隱含波動率期限結構,截至5月3日18:00,數據來源:gvol.io

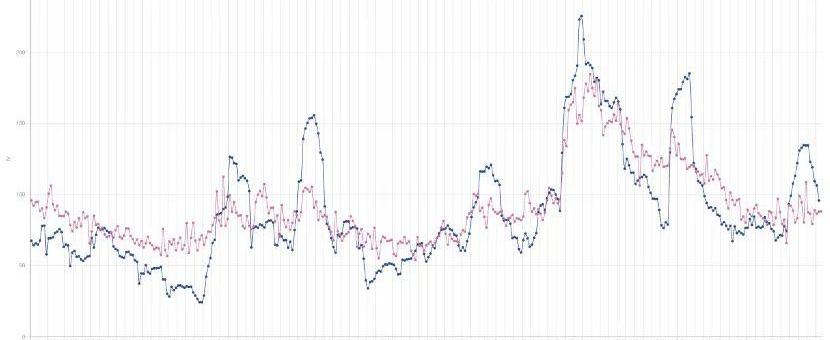

在相同的市場環境面前,以太坊在高階數據上的表現與比特幣完全相反。在幣價上漲后,在值期權的隱含波動率回落,但是仍然高于比特幣20%。與此同時,在偏度數據上,以太坊保持了非常明顯的上升趨勢,其看漲期權溢價在不斷增強。

以太坊期權隱含波動率與偏度過去1個月變化,截至5月3日16:00,數據來源:gvol.io

盡管以太坊的現實波動率相較于上周出現了一定的向下調整,但是仍有短窗口的以太坊期權處于75%分位區間。截止發稿,以太坊已經成功突破3,100美元,并且其上漲好像還沒有停止的意思。

現實波動率歷史分位圖,截至5月3日16:00,數據來源:gvol.io

觀測以太坊波動率的歷史變化,現實波動率相對于隱含波波動率出現一定的溢價,考慮到屢創新高的現貨價格與相對折價的期權隱含波動率,當前或許仍然是一個不錯的入場時機。

現實波動率與隱含波動率的對比,截至5月3日16:00,數據來源:gvol.io

總部位于加拿大制造和物流公司GeometricEnergyCorporation將通過SpaceX首批登月火箭中的一枚發射由狗狗幣支付的有效載荷.

1900/1/1 0:00:00本文詳解數字人民幣到底是什么,會不會和微信支付寶成競爭關系,它和區塊鏈又有什么關系?據財聯社報道,支付寶已對部分用戶上線數字人民幣模塊,并支持用戶轉賬、收款等服務,其中.

1900/1/1 0:00:00據Coindesk消息,毛里求斯央行行長HarveshSeegolam周三表示,該國央行數字貨幣(CBDC)試點計劃于年底推出.

1900/1/1 0:00:00Polkadot的階段上線即將進入另一個篇章。在我們即將推出平行鏈功能以及其背后的拍賣和眾貸時,讓我們來看看接下來會發生什么.

1900/1/1 0:00:00中南財經政法大學數字經濟研究院執行院長、教授盤和林認為,從經濟學的角度,NFT是一種產權創設,且明晰了權屬關系.

1900/1/1 0:00:00數字經濟正在成為引領全球經濟社會變革、推動我國經濟高質量發展的重要引擎。而央行數字貨幣則是數字經濟發展的基石,也是未來全球經濟金融競爭的高地。2020年以來,全球央行數字貨幣的發展勢頭方興未艾.

1900/1/1 0:00:00