BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD-0.02%

SOL/HKD-0.02% XRP/HKD+0.2%

XRP/HKD+0.2%本文原作者:CamThompson,由Odaily星球日報?littlebear?編譯。

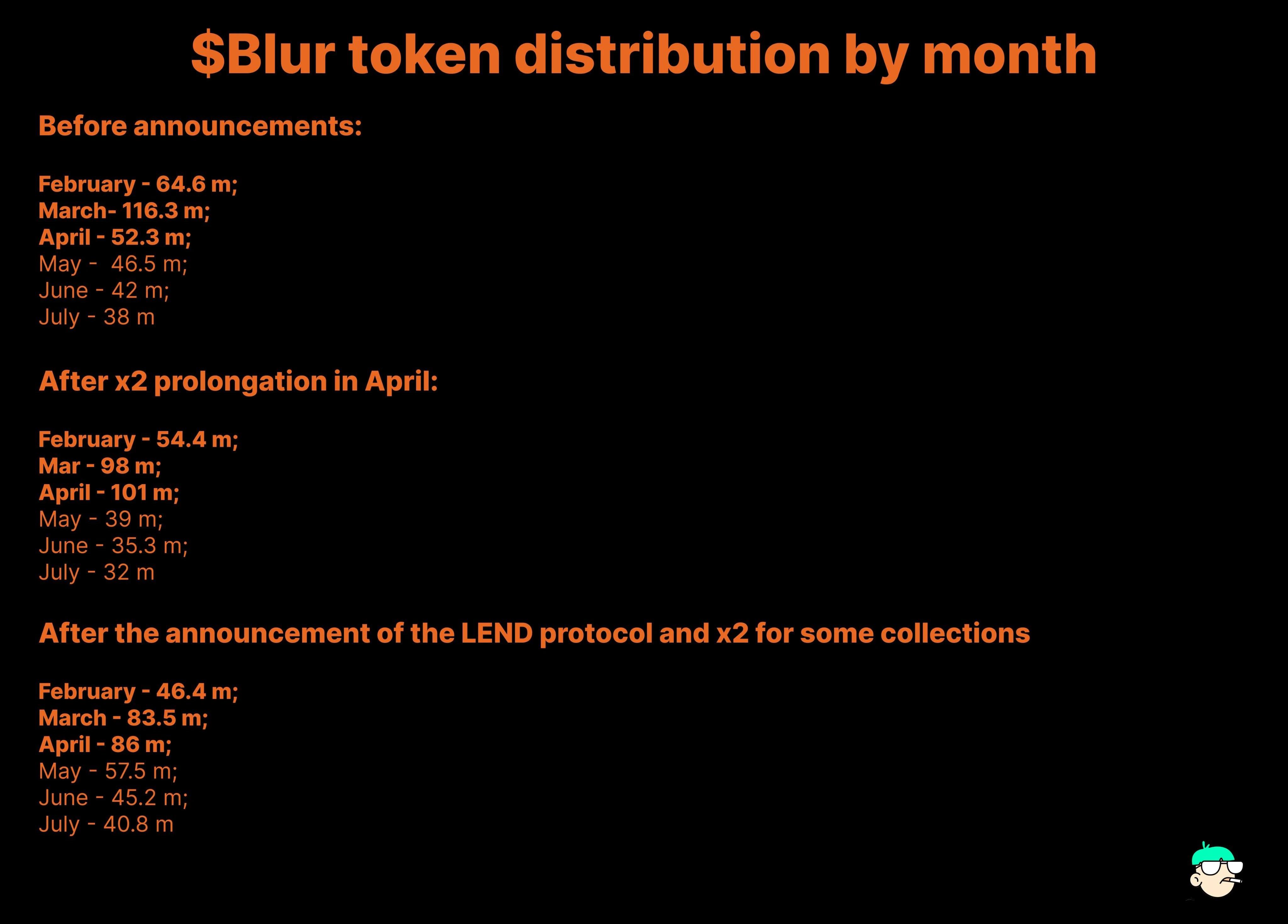

本月,曾攪動NFT交易市場春水的?Blur?再次成為市場關注熱點,這次是因為其進入了?NFT?借貸領域。它推出的新借貸平臺名為?Blend,允許交易者通過租賃?NFT?以增強流動性。然而,人們對Blend向?NFT?市場可能造成的廣泛影響提出了擔憂。

5月1日,Blur?推出了?Blend,這是一個點對點的?NFT?借貸平臺,允許交易者將自己的?NFT?出租,以賺取額外收入,同時讓藏家以較小的支出就可以擁有藍籌?NFT,整個過程通過托管智能合約自動實現。

過去24小時ETH鏈上手續費收入突破1500萬美元:金色財經報道,Cryptofees.info數據顯示,最近24小時,以太坊鏈上手續費收入為15251640美元,Uniswap鏈上手續費收入為2365679美元,BSC鏈上手續費收入為609545美元,GMX鏈上手續費收入為375651美元、SushiSwap鏈上手續費收入為257417美元、AAVE鏈上手續費收入為249861美元。[2023/5/2 14:37:58]

Blur?表示,Blend?旨在通過降低收藏?NFT?的巨額資金門檻,將新買家引入到?NFT?生態中。交易者和交易量的增加,也意味著NFT?生態更多的流動性。

據OpenSea數據,Blend?可能對某些藍籌?NFT?地板價的短期上漲做出了貢獻。自Blend?推出的短短幾天內,備受歡迎的?BoredApeYachtClub?的地板價從?47?ETH上漲到約?50?ETH。至于它的好兄弟MutantApeYachtClub,地板價從約?10.5ETH?上漲到?11ETH。

Web3游戲工作室Unagi完成500萬美元種子輪融資:金色財經報道,Web3 游戲工作室 Unagi 完成500 萬美元種子輪融資,Sisu Game Ventures 領投,Sfermion、Signum Capital 和 2B Ventures 等公司參投。此次融資于今年年初結束,距離這家初創公司從 Binance Labs 獲得 420 萬美元僅幾個月的時間。Unagi 籌集的總金額為 1230 萬美元。該公司表示,新的融資使這家初創公司的估值翻了一番,但沒有透露。[2023/2/17 12:13:17]

盡管表面上?Blend推動了NFT?價格上漲,但并不是每個交易者都適合使用該機制來收藏藍籌NFT。危險之處在于?NFT?借貸平臺允許貸款人用他們沒有的資金購買?NFT,這在?NFT?價格下跌或加密貨幣價格崩潰時會產生流動性風險。

TeraWulf董事長兼首席執行官Paul Prager發表公開信:金色財經報道,TeraWulf董事長兼首席執行官Paul Prager發表公開信,公開信稱,過去的一年對于 TeraWulf 和整個加密行業來說是轉型的一年。去年,我們的管理團隊向公司投資了超過 1500 萬美元的個人資本。此外,盡管今年取得了重大進展,但仍有許多工作要做。隨著我們過渡到2023年并努力執行我們的計劃并追求增長,我們將明確幾個優先事項:

1.實現我們在 2023 年第一季度擁有 49,000 個礦工(5.5 EH 哈希率)的目標。

2.利用我們 0.035 美元/千瓦時的混合電力成本,這比行業平均水平低 30%?1。

3.通過執行我們最近宣布的成本削減計劃來優化我們的盈利能力。

4.擴展我們向市場提供的網格服務套件。

5.支持以更具協作性的方式進行監管和對規則進行深思熟慮的校準。[2023/1/5 9:53:31]

NFT?項目?SkyScooters創始人@Carl_m?101??分析了一系列解釋?Blend?存在的風險,當NFT價格大幅上漲后,可能又會出現“保證金調用”事件——交易者拋售他們的?NFT,導致市場崩盤。

MicroStrategy:尚未收到針對貸款的追加保證金通知:金色財經報道,MicroStrategy表示,周三沒有收到針對其比特幣支持的借款追加保證金的通知,并且如果有必要,它還有大量額外的抵押品可供質押。MicroStrategy于3月從加密銀行Silvergate Capital借了2.05億美元,其中大部分以比特幣為抵押。周二,比特幣的價格一度跌破公司高管所說的可能引發額外資本要求的水平。

“即使比特幣價格最近出現波動,MicroStrategy 也沒有收到針對我們 Silvergate 貸款的‘追加保證金通知’,”該公司在一份電子郵件聲明中表示,“我們總是可以提供額外的比特幣來維持所需的貸款價值比……即使以目前的價格,我們繼續維持足夠多的額外未質押比特幣來滿足我們在貸款協議下的要求。”(路透社)[2022/6/15 4:27:58]

Carl?表示:“盡管像這樣的系統對于經驗豐富的交易者來說當然是基本常識,但大多數?NFT?交易者從未接觸過Blend?這樣?NFT?借貸系統。一旦他們突然能夠“買”到一直夢寐以求的?PFP,可能將會有許多沒有經驗的買家涌入他們無法負擔的項目中,或者通過他們的?PFP循環貸款,購買更多。”

上述“系統性問題”顯然早在Blend誕生之前就有。雖然也存在其他NFT?借貸平臺,但?Blend?的問題在于它是直接來自?Blur,根據?Dune?分析數據,Blur?是目前交易量最大的?NFT?市場之一。考慮到它的市場份額,它已經擁有了一批忠實的用戶,這些用戶更有可能選擇租賃?NFT?而不是以全價購買?NFT,也就意味著?Blend?相比其他平臺具有擁有更多基礎用戶的先發優勢,同時也擁有更多借貸?NFT?的用戶數。

Twitter?KOL@Bamboo、NFT交易員俱樂部InviteOnlyLounge的戰略負責人,在推特帖子中表示此舉不僅會傷害?NFT?市場,而且還有可能對?Blur?的原生代幣造成傷害——“Blur?正在運用博弈論來設計其代幣經濟模型和獨特的空投分發機制,”Bamboo?說,“但作為博弈論專家,他們必須記住——以犧牲他人為代價來增加玩家的獎金并不是最佳選擇。”

其他競品的觀點

NFT?借貸平臺?BendDAO?的聯合創始人?PirateCode?和?Cryptobiosis?告訴?CoinDesk,盡管?NFT?借貸通常有助于市場并可以幫助增強流動性,但?Blend?的一些融資策略引發了人們對其“再融資”過程是否能確保借款人的安全的擔憂。他們機制中有一個問題受到質疑,當貸款人退出這筆借貸交易時,他們會觸發一個荷蘭拍賣,以找到一個新的貸款人并進行再融資。

“Blend?引入的再融資流程的可行性仍然不確定,”PirateCode?和?Cryptobiosos?說。“實際上,只有當貸款人數量超過借款人數量時,再融資才變得有可行性。”

關于?Blend?的另一個問題是在平臺上借貸購買?NFT?的過程。

NFT借貸平臺NFTFi的聯合創始人JonathanGabler認為,雖然Blend向市場引入流動性的舉措具有創新性,但激勵交易者以''貸款價值比''機制進行貸款也是危險的,這對高度波動的數字資產來說尤其危險。

“當前的激勵設計可能會給借款人帶來不良后果,例如大規模違約或清算高風險貸款,結果可能會導致市場波動更大,”Gabler?說,“在?Blend?之前有的點對點協議往往對借款人更友好,并被視為更健康的借貸市場。”

相關閱讀

已上線一周,Blend?具體表現如何?

對話?Blur?核心貢獻者:如何拓寬?NFT?交易之路?

金色財經報道,洲際交易所旗下的Bakkt在2月份停止了其面向消費者的應用程序,因為它不再是零售業.

1900/1/1 0:00:00本文來源:21世紀經濟報道,作者:陳植隨著央行法定數字人民幣試點步伐提速,越來越多地方政府都在積極爭取數字人民幣試點.

1900/1/1 0:00:00作者:?弗雷迪 數據支持:?勾股大數據 來源:格隆匯 圖片來源:由無界AI工具生成這幾天,國內“冷門歌手”憑借AI翻唱再度走紅.

1900/1/1 0:00:00原創:蘇小如 編輯|James 來源:娛樂資本論 圖片來源:由無界AI工具生成“AI浪潮下的新型內容生產力革命正在到來……”“AIGC迎來了iPhone時刻.

1900/1/1 0:00:00原文作者:VIKTOR 原文編譯:PengSUN,ForesightNewsGCR是一個匿名交易員,他在2021年牛市爆紅,因為其對交易走勢似乎了如指掌.

1900/1/1 0:00:00原標題:《加密正在吞噬金融科技》文章作者:wallyhansen文章翻譯:Blockunicorn十年前的八月,MarcAndreessen說軟件正在吞噬世界.

1900/1/1 0:00:00