BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+5.15%

SOL/HKD+5.15% XRP/HKD+1.35%

XRP/HKD+1.35%Bancor V2的智能合約已經部署在以太坊主網上。Bancor V2有一些亮眼的DEX功能,其中包括:

可以減輕無常損失

保持單個代幣的敞口

20倍的流動性放大

減輕無常損失對流動性提供者有很大吸引力

上述幾個方面都是目前DEX面臨的痛點,尤其是對流動性提供商來說,這個無常損失是個頭疼問題。比如最近ETH的價格上漲比較快,由于Uniswap是50%:50%的代幣池比例,這意味著如果一位用戶為ETH-DAI池提供流動性,隨著ETH的上漲,用戶的ETH代幣會減少,而DAI代幣會增加,如果ETH上漲過快,用戶收獲的交易費用收益,可能還不如直接持有ETH帶來的收益更大。

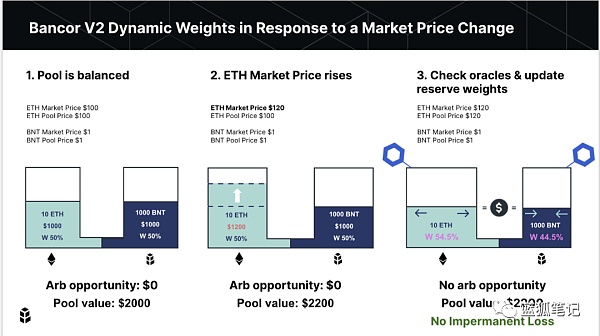

那么Bancor V2是如何減輕無常損失的呢?其核心是動態池的模式,通過預言機提供最新價格,并根據最新價格更新代幣池的比重。如下圖:

(SOURCE:BANCOR)

Bancor V2的競爭觸角伸向了借貸協議

如果提供流動性會產生無常損失,(當然,所謂的無常損失,其實本身也是一種再平衡)那么,最極致的解決辦法是什么?就是提供單個代幣的流動性,在這種情況下,用戶既不用擔心其代幣會減少,也可以獲得提供流動性帶來的收益。

LBank藍貝殼于6月10日20:00上線MLTP,開放USDT交易:據官方公告,6月10日20:00,LBank藍貝殼上線MLTP(MoonLiftProtocol),開放USDT交易,6月9日20:00開放充值,6月11日20:00開放提現。

資料顯示,MoonLiftProtocol 是一個社區驅動的被動創收協議,旨在為喜歡通過標準(產量農業/抵押)和新的創新產品(如汽車投資)獲得被動收入的人們提供一站式服務,所有這些都附帶易用性(不是復雜的抵押合約)。[2021/6/8 23:22:07]

這是Bancor V2的最大特色之一:可以提供單個代幣的流動性。這對于很多希望參與自動做市的用戶來說,可能會比較有吸引力。

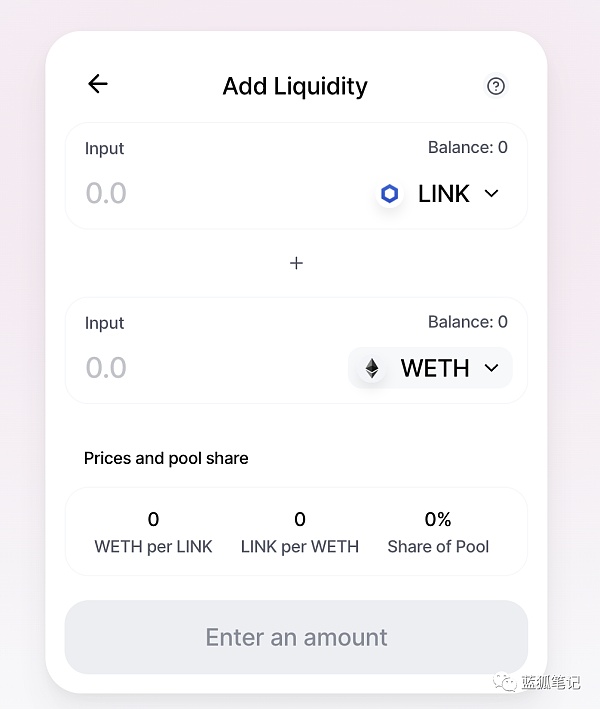

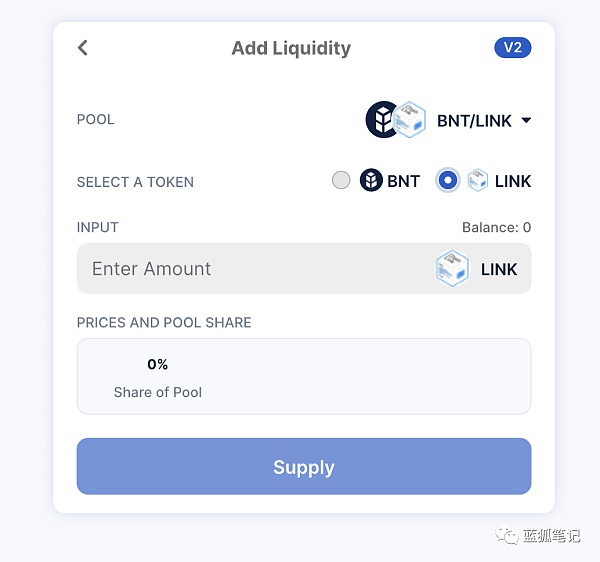

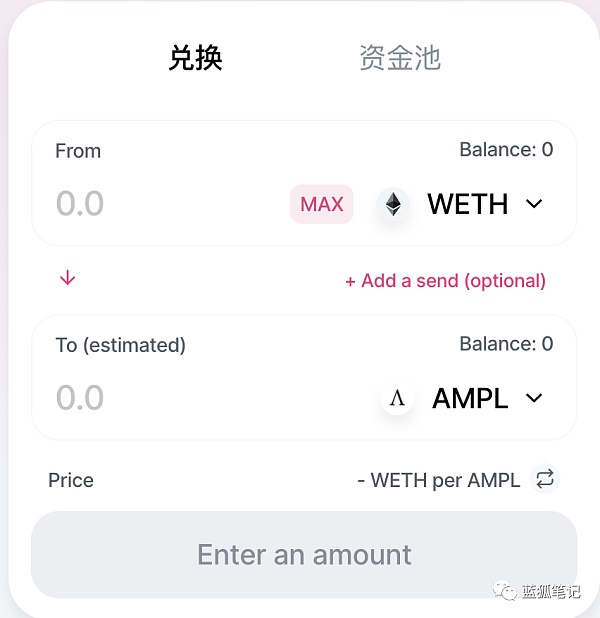

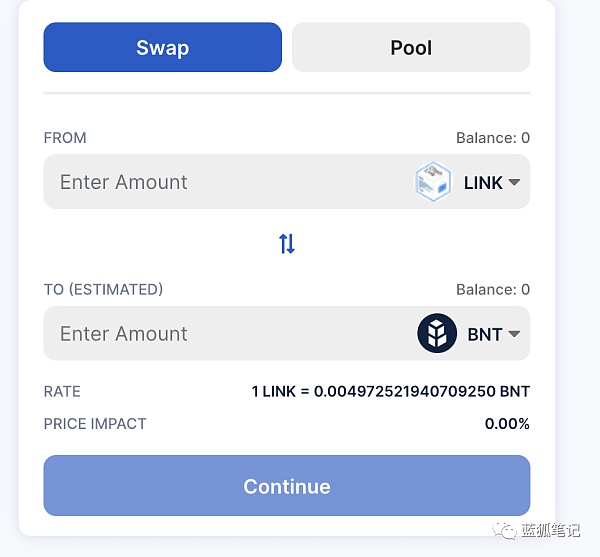

上面的第一張圖來自Uniswap,用戶如為LINK-WETH池提供流動性,需要注入50%的LINK和50%WETH。而第二張圖來自于Bancor,用戶為LINK-BNT池提供流動性性,可以提供100%的LINK或100%的BNT。這樣,可以保持單個代幣的敞口。例如,如果用戶持有LINK,那么,就可以為Bancor V2提供流動性,同時賺取費用和代幣收益。

LBank藍貝殼5月3日19時完成CSPR專場售賣,募集超5200w USDT:據官方公告,LBank藍貝殼于今日17:00開啟等值為50,000USDT的CSPR(Casper)專場售賣,至今日19:00結束。本次售賣分為“LBK專場\"和“USDT專場”,同時將于20時開通USDT交易對。

“LBK專場\"下單總額為468,655,649 LBK,實際成交 500,000LBK,售賣超募937倍,共出售500,000CSPR,超額部分將退回。“USDT專場”下單總額為38,230,322USDT,實際成交 35,000USDT,售賣超募1092倍,共出售1,166,666CSPR,超額部分將退回。

CasperLabs 致力于提供備受期待的 Casper 協議升級,專注于盡快達成這一升級,為在以太坊領導 CBC 項目的 Vlad Zamfir 提供一個更加專注的新平臺。該網絡依靠 PoS 而非計算能力去達成共識,以及解決可擴展性問題。 CasperLabs 擁有一個開發團隊,專注于加速 PoS 實現。[2021/5/3 21:20:26]

當然,這本質上有點像加密借貸業務,用戶將其代幣鎖定在池中,從而獲得流動性收益。正如上圖一樣,用戶可以將其LINK存入BNT-LINK流動性池,為該池提供流動性,從而獲得該池的流動性費用收益以及增發的BNT獎勵。

OSST將于8月5日上線LBANK,開放OSST/USDT交易對:據LBank交易所官方公告稱,OSST將于8月5日正式上線LBank交易所,并同步開放OSST/USDT交易對,開放充值時間為8月4日20:00,開放交易和提現時間為8月5日20:00。

據悉,綠洲OASIS是基于區塊鏈以實體為依托的通證化權益資產,是通過游戲+任務平臺+商城+生態孵化為模式的分布式流量生態商業系統。OSST是指綠洲OASIS生態的果實代幣,是一種權益性代幣,由綠洲生態代幣OSST通過農場游戲唯一產出。[2020/8/3]

這是不是跟用戶將LINK存入Aave或Compound類似?這意味著,Bancor V2的競爭對手不僅是DEX(Uniswap、Balancer),同時也是Compound和Aave等借貸協議。如果用戶在Bancor V2上將其代幣存入流動性池,可以獲得更高的收益(交易費用+代幣獎勵),那么,用戶的資金就會從Aave或Compound等借貸協議中流向Bancor V2的流動性池。反之,如果Bancor V2的流動性池收益不如Aave或Compound,那么資金也會反向流動。

從這個角度,DEX的競爭,不僅發生在DEX之間,也發生DEX和借貸協議之間。從目前看,哪個團隊更善于迭代,更善于做流動性挖礦,更善于吸引用戶的注意力,更善于為用戶帶來高回報,哪個協議就會捕獲更大的收益。這里面有一個很微妙的因素就是幣價。幣價跟收益密切相關。所以,哪個團隊率先發現通過流動性挖礦等模式實現可持續的發展,哪個協議就有可能笑到最后。

solarisBank完成6750萬美元C輪融資 其客戶包含加密企業:金融科技公司solarisBank完成6750萬美元C輪融資,目前估值為3.6億美元。該公司主要為金融公司提供API服務,客戶包括加密初創公司Bison與Bitwala。(Tech Crunch)[2020/6/30]

流動性放大是Bancor V2的重要武器

按照Bancor的闡述,Bancor V2具有流動性放大的功能,可以實現20倍的流動性放大。關于流動性放大的機制方面,可以參考藍狐之前的文章《Bancor V2:引入可降低滑點的AMM》。

其流動性池當前處于Beta期,有一個臨時的流動性池上限,一旦達到上限,新的流動性提供者暫時無法加入。流動性設置暫時的上限,其主要目的是從安全考慮,如果出現問題,損失相對可控。

當前其流動性池設置單代幣50萬美元的上限,整體流動性上限為100萬美元。不過,由于Bancor v2代幣池有20倍流動性放大的功能,也就是說,100萬美元的流動性池的滑點相當于2000萬美元的流動性池的滑點。這意味著,用戶幾十上百個ETH金額的交易滑點會比較低。

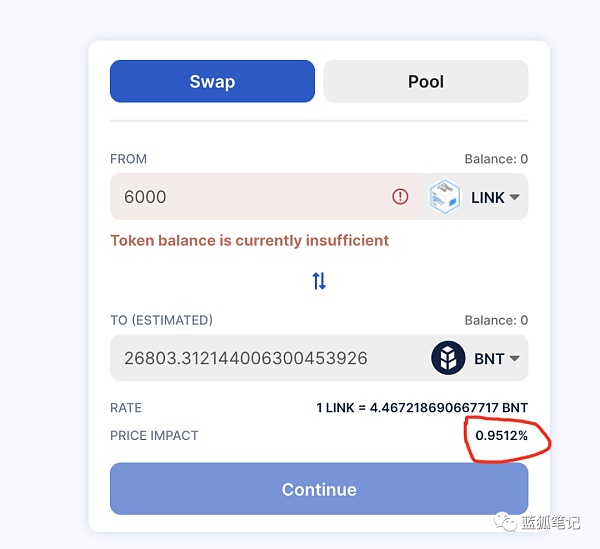

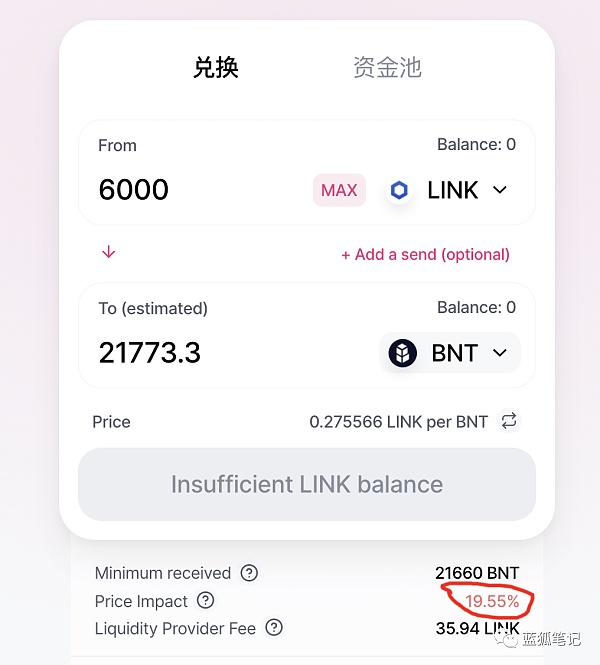

目前看,大概200ETH(價值75,000美元)的兌換可以保持在1%的滑點以內。LINK兌換BNT,6000個LINK(價值50,000美元)的兌換也不到1%的滑點。而在Uniswap,其滑點達到19.55%(當然這也跟在Uniswap其代幣池本身流動性較少相關)。即便LINK跟ETH或WETH交易來看,同樣是6000LINK,Bancor的滑點也低于Uniswap。

Telos與Genobank.io計劃合作推出新冠病檢測應用程序:Telos基金會和Genobank.io將合作推出一個應用程序,用以幫助用戶進行新冠病檢測。這款應用將是開源的,全世界的用戶將能夠訂購測試,并控制自己的數據。完整的基礎設施將包括“一個供用戶使用的移動應用程序,一個供實驗室使用的處理接口,一個確保隱私的區塊鏈架構,以及用于低成本新冠病檢測和處理的采購和物流解決方案”。(Crypto Briefing)[2020/3/30]

為什么說“流動性放大”是Bancor V2的重要武器?因為除了少數代幣的流動性很好,大多數代幣的流動性池其實都不大,這其中也包括Uniswap,當前在Uniswap上一共有1.6億美元左右的流動性,其中絕大部分是由少數幾個代幣池貢獻。Uniswap上有幾百個代幣,其中流動性超過100萬美元的不超過20個,絕大多數流動性由ETH、AMPL、USDC、DAI、USDT貢獻,這五個代幣提供的流動性占據Uniswap流動性的70%以上。這意味著,絕大多數的長尾代幣的流動性都有很大的提升空間。

而Bancor V2如果順利實現20倍的流動性放大,那么,這意味著,絕大多數長尾代幣的交易,在Bancor上會比在Uniswap上交易更劃算,當然本身具有很大流動性的代幣除外(如AMPL)。

如果這成為現實,對交易者來說,非常重要,這是Bancor V2的參與DEX之戰的重要武器。

Bancor能否在DEX上破局

目前看,DEX有三駕馬車,Uniswap、Curve和Balancer。經過這兩個月的狂飆猛進,Uniswap逐漸成為最大的投機交易DEX平臺,其部分代幣的流動性無出其右者。Balancer逐漸演變成為最大的流動性挖礦平臺。YFI、MTA、UMA等各種不同的項目都在Balancer上實施其流動性挖礦,并取得了不錯效果。而Curve則毫無疑問是最大的穩定幣交易平臺,同時Curve在流動性挖礦帶動下,交易量也屢屢突破新高。

在用戶慣性之下,Bancor V2是否有機會實現突破?目前看Uniswap的優勢在于其交易費用低,用戶體驗好。但這還不是它最大的優勢,它最大的優勢是它已經成為投機交易的首選平臺,它的品牌認知度目前最高,用戶慣性好,大多數代幣想要提供DEX的交易,都會考慮Uniswap,尤其是哪些新代幣上DEX,考慮到投機的需求,很多人依然將Uniswap看作為DEX交易的首選,只要在牛市期間的投機大量存在,那么Uniswap的短暫性優勢就很大。這是非常大的優勢。最后,已經在Uniswap上形成巨大流動性的代幣有巨大的慣性,比如AMPL,其交易量曾占據Uniswap上的半壁江山,這些網絡效應很難遷移。如果AMPL的穩定幣實驗能夠成功,那么最大的受益者之一就是Uniswap。

但這些優勢并不是固若金湯的優勢。Bancor V2試圖從幾個方面對Uniswap展開競爭,一個是用戶體驗方面,Bancor V2的用戶界面大量借鑒了Uniswap的界面,這減少了普通用戶的摸索過程,如下圖可以看出:

二是,Bancor V2對流動性提供者有更大的吸引,可以用單個代幣參與流動性,不用擔心無常損失,可以在獲得流動性費用收益的同時,還能獲得BNT的代幣收益。如果其整體收益超過Uniswap,那么流動性提供者在某個時間點一定會感知到,并遷移過來。

三是,Bancor V2對于交易用戶來說,如果能提供更低的滑點,也會吸引一部分用戶過來,并逐步形成更大的群體。

不過,僅僅是上述的優勢,Bancor V2還不足以破局,Bancor V2要破局,還需要針對Uniswap最大的優勢:新代幣的上市首選地入手。Bancor V2應著手打造出屬于Bancor V2的“AMPL”,不管通過何種機制和方式,Bancor V2唯有實現這點,才能真正破Uniswap的局。這是接下來Bancor團隊需要重點考慮的。

Balancer的最大的優勢是其流動性挖礦的優勢,因為它的代幣池可以自定義比例,有更大的靈活性,且上幣的成本更低,同時在其上進行流動性挖礦,還可以獲得雙重代幣激勵。所以,從用戶激勵角度,項目方也更愿意在Balancer上提供流動性,僅這一點而言,未來Balancer有較大的護城河。它已經引導出了DEX中最大的流動性,將來還會引導出更大的流動性。

Bancor V2相對于Balancer來說,兩者都有代幣激勵,兩者都可以減輕無常損失,Bancor V2相對來說,其流動性放大是個特色。Bancor V2和Balancer的未來之戰目前較難看清楚,還需要一段時間的觀察。

簡言之,Bancor V2有沒有在DEX上破局的能力?從其功能上來說,有一定的破局能力,不過,這需要Bancor V2 為流動性提供者提供遠比Uniswap和Balancer更大更顯著的收益,為交易者提供明顯更低的滑點。如果只是優化一點點,那么無法破局,但如果確實能產生實質的變化,那么,Bancor V2遲早會從三駕馬車(Uniswap、Curve、Balancer)手中奪取份額,并躋身三甲。當然,這一切還有待觀察,從藍狐筆記的角度,大概3個月的時間基本上可以看出端倪。藍狐筆記會持續關注DEX格局的演化。

Tags:ANCBANBancorSWAPTidal FinanceLBANK最新下載Bancor Governance TokenGSWAP

8月2日,金色財經共為·創新者大會在鄭州盛大開幕,大會伊始,金色財經CEO安鑫鑫致辭表示,在“百年未有之大變局”的2020年,區塊鏈行業也在進一步嬗變中.

1900/1/1 0:00:00MetaMask 升級了 去年年初,當我第一次見到 MetaMask 時,我確認了區塊鏈的一個事實:"區塊鏈還處于早期階段"... 我記得當我打開 MetaMask 的那一刻.

1900/1/1 0:00:00DEX的基本邏輯(給你講明白) DEX評判的因素 為什么說跨鏈是核心? 反直覺推論:OKEx為首的機構是跨鏈網關的最優選擇.

1900/1/1 0:00:00前有黃飛鴻獅王爭霸 現有炒幣er韭王爭霸 四支戰隊、組團開黑 齊聚一堂、友好競賽 Syz Group將與CMCC Global合作推出規模至少5000萬美元的加密基金:4月22日消息.

1900/1/1 0:00:008月5日凌晨四點,有用戶在opyn論壇反饋自己的賬戶余額無故消失,并有用戶發現可疑的交易信息,如下圖所示: Opyn項目方再對情況初步分析后做出回應表示:已經轉移了資金.

1900/1/1 0:00:00比特幣CME(芝加哥商品交易所)期貨圖表上的跳空缺口(Gap)一直是加密社區的熱議話題。 我們知道,在主流交易所上,比特幣交易7乘24小時持續進行,永不停歇.

1900/1/1 0:00:00