BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD+2.37%

ADA/HKD+2.37% SOL/HKD+5.03%

SOL/HKD+5.03% XRP/HKD+1.61%

XRP/HKD+1.61%原文標題:《DeFiLendingConceptsPart1:LendingandBorrowing》

原文作者:Tal

原文編譯:Kxp,Blockbeats

這篇文章是三篇系列文章的第一篇,討論DeFi借貸協議的工作原理——它們的關鍵組成部分、公式和用例。在這一過程中,我們將強調,盡管協議使用不同和創意的命名方式,但它們傾向于重復、迭代和分享核心概念。其中一篇本博客文章中詳細介紹如何使用ERC?20?Token?來代表用戶在借貸池中的份額。我們將從分析這些協議的獨特元素開始,并提供技術概念來區分它們的工作方式。

借貸池

在傳統金融中,借貸由第三方金融機構進行調整。這些金融機構被委托執行兩項關鍵任務:強制借方向貸方支付利息,并評估并防止被認為是不可信的當事方參與這些活動。

相比之下,在去中心化金融中,第三方借款人和貸款人是不值得信任的。這種信任的缺失激發了一個創新的設計,用于在鏈上促進借貸過程。

借貸池是一個智能合約。DeFi協議用戶可以存入資產,目的是使用該合約來借出他們存入的資產。其他用戶可以與借貸池進行交互,享受即時貸款,即抵押在池中的資產進行借款。

與傳統金融方法相比,借貸池在借貸方面具有一些重大的優點,例如:

·?在DeFi中,貸款不受貸款資金與借款金額1:?1可用性的限制。相反,來自協議所有用戶的資金都被存入池中,從而創建了足夠大的?Token?庫存,以立即滿足貸款需求。

·?DeFi不需要還款計劃。貸款是根據以前存入的抵押品執行的,用戶可以隨時選擇還款。

此時,你可能會想,「如果我不得不提供同等價值的資產作為抵押品,為什么要在借貸協議上借入資產?難道我不應該出售抵押品并購買所借資產嗎?」

實際上,這種DeFi借貸協議似乎只允許完全抵押的貸款,為一個有趣的「交易」方法打開了大門:杠桿。

假設你對WBTC非常看好,非常確定它的價值會飆升!你可以在你最喜歡的借貸協議上存入一些WBTC,然后使用它來借入一些穩定幣,然后用這些穩定幣在某個交易所上購買更多的WBTC。在這種情況下,你暴露于WBTC的價值為1500美元,而你的初始存款只有1000美元。

但是,如果你把你的500美元的WBTC抵押品存入協議來借入更多的USDC呢?這個過程被稱為超額杠桿,你可以一直這樣做,直到你超出了你的借款能力,而協議的政策會阻止你這樣做。

歐易OKEx統一賬戶現已全面開放:4月6日,據歐易OKEx官方消息,統一賬戶已全面開放,所有用戶均可使用統一賬戶功能。 據悉,歐易OKEx統一交易賬戶提供三種新的賬戶模式:簡單交易模式、單幣種保證金模式和跨幣種保證金模式,可滿足用戶不同的交易習慣和訴求。統一交易賬戶的上線將簡化傳統賬戶結構,提升資金利用率,讓交易更簡單。[2021/4/6 19:49:16]

在類似的情況下,假設你對WBTC持悲觀態度。你可以采取我們之前場景的相反操作,將USDC作為抵押品存入協議來借入WBTC,然后立即以更多的穩定幣換掉它。如果你的預測成為現實,WBTC的價格下降了,你可以在交易所上以更便宜的價格購買相同數量的WBTC,償還貸款并獲得多余的USDC,從而打開WBTC的空頭頭寸。

份額?Token

與傳統金融一樣,將資產存入借貸池的用戶會受到長期保留資金的激勵,并獲得存款利息。利息隨時間累計,按用戶在協議中的存款的百分比計算,并由其相應的存款用戶聲明。用戶在借貸池中保留資產的時間越長,他們獲得的利息就越多。

協議如何記錄每個用戶在池中的份額?當一個用戶向池中存入資產時,他們的「份額」會稀釋所有用戶的份額,協議會相應地反映這一點。然而,協議不會直接跟蹤和更新每個用戶的池份額,而是僅處理存款人份額的變化,而無需每次提取或存入時主動更新其他用戶的份額。

你可能會認為這個協議讓你既能擁有蛋糕,又能吃掉蛋糕。但實際上不是這樣的:

協議通過鑄造和銷毀ERC?20Token?來處理利息發放,我們稱之為「份額?Token」,它代表了貸款池中一個貸方的份額。這種「份額?Token」設計自動調整其他「股東」的股份稀釋,以反映「份額」的鑄造和銷毀,與他們的基礎資產的存款或提取成比例。

下面,我們將提供不同協議如何使用「份額?Token」的實際示例,并討論它們的相似之處。

aToken:AAVE的「份額?Token」

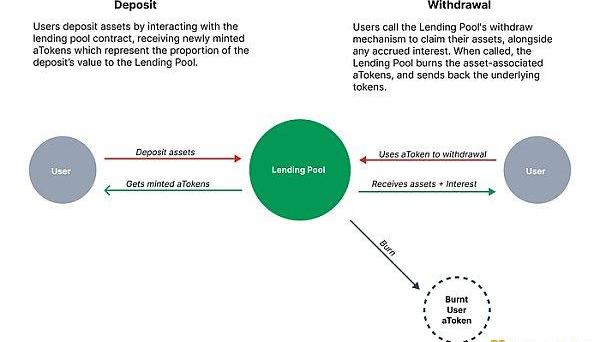

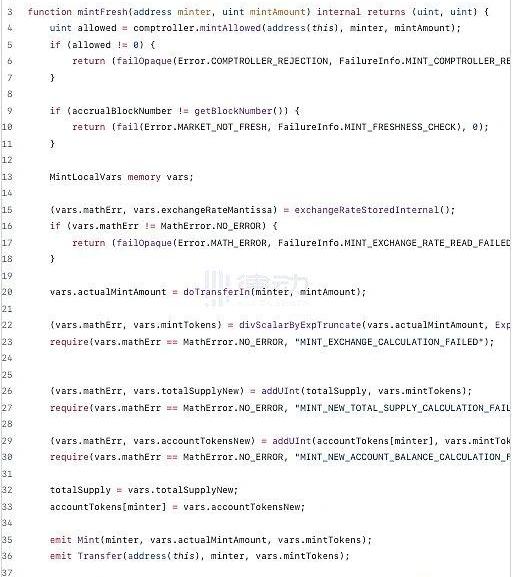

aToken是AAVE的收益生成?Token,由貸款池在存入和提取資產時鑄造和銷毀。

aToken是集成到AAVE協議中的類似于ERC?20的?Token,因此用戶可以進入的每個不同市場都有一個對應的aToken。

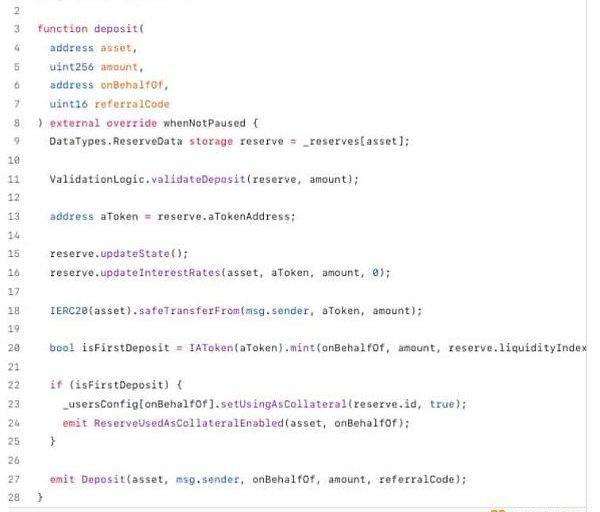

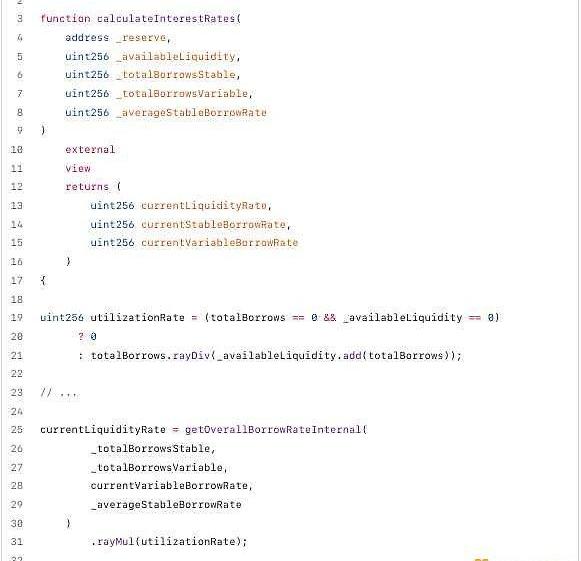

如果我們查看AAVE借貸池合約,我們可以看到當用戶向池中存入資產時發生的基本操作:

BitKeep宣布將全面支持IOST生態:據IOST官方消息,BitKeep與IOST已達成戰略合作,并宣布將全面支持IOST生態,首批接入IOST鏈上西瓜Xigua、獵幣礦池等多款DApp應用。未來BitKeep對IOST生態支持將涵蓋主網、IOSTDApp、IOST節點合伙人計劃等。

BitKeep是一款去中心化多鏈數字錢包,集理財借貸、跨鏈閃兌、跨鏈映射、Staking、DeFi、NFT等眾多特色功能為一體的一站式數字資產管理平臺,同時支持46+主流公鏈、22000+幣種資產、3500+DApps應用,產品服務超過30個國家和地區,用戶突破246萬。

BitKeep創始團隊來自Google、微軟、華為、阿里、百度、奇虎360等多個國家公司精英人士,已獲經緯創投、科銀資本、維京資本、儒易投資、DFund、FBGCapital、Darkpool、SPARKCapital、QuestCapital、鏈接資本等多家頂級機構千萬美元股權戰略投資。[2020/12/9 14:41:22]

我們可以看到與用戶存入的市場相對應的aToken將被稱為「鑄造」函數。

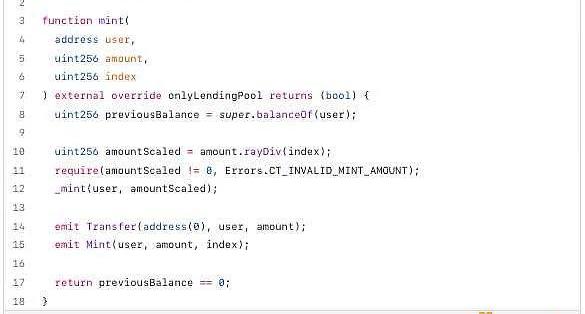

我們可以看到,實際要鑄造的數量是:

如上圖所示,在這個例子中,用戶加入了一個已經在之前的存款中賺取了一些利息的市場。上面的方程式幫助我們理解這一點,因為它顯示了如何使用全局指數來考慮所有用戶的利息累計,這個指數會在各種操作時更新。

當用戶提取他們的基礎資產時,liquidityIndex將用作乘數來計算交易中所欠的?Token?數量。

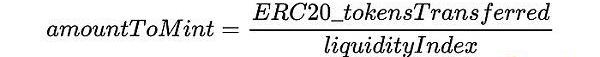

以下是來自借貸池合約的相關代碼片段:

在這里,aToken合約的balanceOf函數有點奇怪。畢竟,我們剛剛確定鑄造的aToken數量與存入的基礎資產數量不同。調用IAToken(aToken).balanceOf(address(user))如何產生用戶即將提取的基礎資產數量?原因如下:

分析人士:流動性管理注重適度 全面降準概率下降:日前召開的國務院常務會議強調,保持流動性合理充裕但不搞大水漫灌。這為今后一段時間的貨幣調控指明了方向,也在相當程度上打消了市場對貨幣政策取向的疑慮。分析人士認為,隨著政策操作恢復常態化,流動性管理更加注重適度,既保障合理流動性需求,又避免形成供給過剩和淤積,強調精準滴灌、直達實體。預計年內貨幣投放將主要通過公開市場逆回購和MLF等操作進行,全面降準概率明顯下降。(中證報)[2020/8/20]

·?當用戶提取他們的資產時,他們的aToken將被銷毀。這些已銷毀的aToken保持其他用戶所擁有的aToken的總量與他們的份額成比例,這些份額是在用戶資產提取之后的。

·?用戶提取資金的市場利率會隨著每次提取而更新。

正如我們先前所述,aToken是類似于ERC?20的?Token。我們強調它們是「類似」ERC?20Token,因為它們的balanceOf函數具有獨特的屬性。在常規的ERC?20Token?中,balanceOf函數返回一個地址擁有的?Token?數量。

由于aToken代表池的份額,而不是直接的價值,因此aToken的balanceOf函數返回協議欠用戶的基礎?Token?的數量,以對其存款進行補償。

在此,該balanceOf函數覆蓋了繼承的aToken合約中的balanceOf函數。結果,該示例邏輯中的balanceOf邏輯被執行,而不是用戶?Token?數量的常規映射查找。

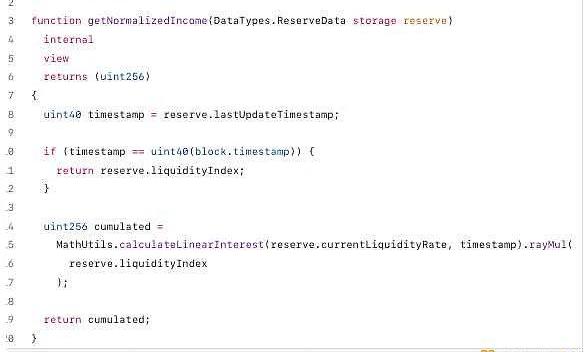

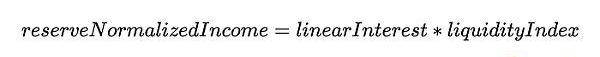

上述提到的?Token?數量然后乘以getReserveNormalizedIncome的結果,該函數執行以下邏輯:

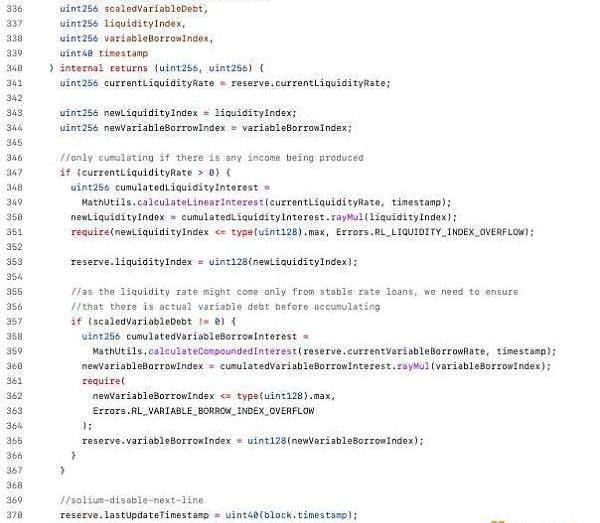

我們可以識別此處的分支:

·?如果在該塊中已經更新了保留數據:返回該市場的liquidityIndex值,因為它已經更新。

聲音 | 德州市政協委員:區塊鏈應用等是實現農業現代化建成全面小康社會必然路徑:金色財經報道,1月9日,?德州市政協委員、德州財富軟件科技有限公司董事長高健在接受采訪時表示:“目前智慧農業、數字鄉村、區塊鏈應用,是實現農業現代化建成全面小康社會必然路徑,德州市應率先提升自主創新和成果應用水平,強化建設現代農業的科技,對此,我提出智慧農業+數字鄉村+區塊鏈新模式。”他帶來的提案是《關于加快數字鄉村建設的建議》。高健建議,“物聯網+區塊鏈”結合可使物聯網設備實現自我管理和維護,降低互聯網設備的后期維護成本,有助于提升農業物聯網的智能化和規模化水平。“大數據+區塊鏈”結合,可以建立農業大數據采集體系。[2020/1/10]

·?否則:我們需要看看calculateLinearInterest中發生了什么才能找出下一個流程。

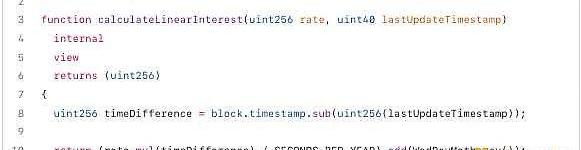

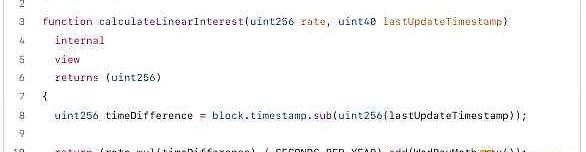

當前市場的ReserveData對象中的currentLiquidityRate和lastUpdateTimestamp被傳遞到此函數中,函數的結果為:

讓我們分解此方程式的組件,以更好地理解linearInterest值的要點:?

·?currentLiquidityRate:可以將其視為我們所在市場的年利率

·?block_{timestamp}-lastUpdatedTimestamp:自上次更新以來經過的時間

注意:由于我們在getNormalizedIncome中選擇了第二個分支,因此在此時保證該值為正值。

因此,我們可以將此利息應計機制視為一個簡單的利息復合機制,它在每個區塊中進行復合。現在,我們已經確定了要為用戶累計的利息金額,我們只需要將該值乘以流動性指數,然后在balanceOf函數中進行用戶的規范化收入乘法:

現在我們了解了aToken背后的邏輯,但我們仍然需要解決liquidityIndex的工作原理之謎。

分析 | 研究報告:比特幣對其他學科學術研究產生全面影響:據AMBCrypto報道,研究人員馬克·霍盧布(Mark Holub)和杰基·約翰遜(Jackie Johnson)進行了一項名為“繪制比特幣對學術研究的影響”的綜合研究;他們調查了2011年至2016年間被引用的1260篇關于比特幣的文獻樣本,揭示了比特幣的多學科影響。為了證明比特幣的“多學科影響”,他們對樣本進行了分類和繪制,其中43%的樣本是從期刊出版物中提取的,而在過去六年里,發表和未發表的文章都占了近25%。該研究表明,以高科技為基礎的報道可以歸因于大量的論文發表,解釋了數字貨幣和它賴以發展的技術。比特幣的經濟相關性也被記錄為最廣泛研究之一,主要集中在比特幣在支付系統、貨幣系統、貨幣政策或治理方面的影響。這項研究不僅反映了比特幣對其他學科的全面影響,還暗示了比特幣越來越受歡迎。[2019/6/17]

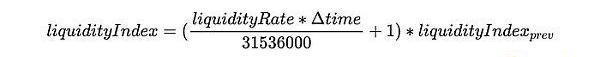

在下面的示例中,liquidityIndex可以定義為一定時間內儲備積累的利息:

回顧之前提到的liquidityRate變量-現在我們將討論它在計算liquidityIndex中的使用。只有當liquidityRate大于0時,才會積累利息-換句話說,只有該市場中有任何APY時才會積累利息。這是有意義的。

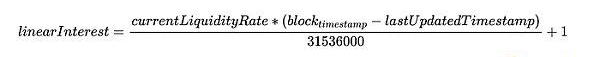

讓我們快速回顧一下calculateLinearInterest的實際操作:

上述邏輯可以轉化為以下方程式:

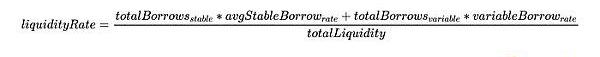

正如我們可以在DefaultReserveInterestRateStrategy.sol合約中看到的那樣,liquidityRate是通過以下方式定義的:

因此,可以寫為:

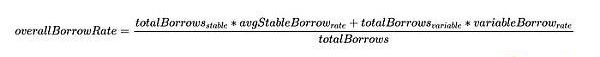

整體借款利率在此定義為:

我們可以將其寫成:

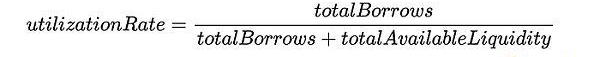

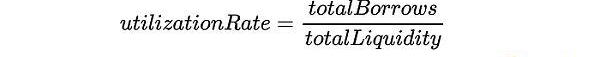

利用率可以定義為:

在定義利用率時,我們更容易考慮儲備中流動性與市場中總流動性之間的比率,這可以簡化為:

現在我們可以使用這兩個定義來編寫流動性指數的方程式:

由于totalBorrows在分子和分母中都存在,因此我們可以寫成:

關于流動性指數的方程式,現在已經說得夠多了,我們以后會再來討論這個定義。

cToken:Compound的「份額?Token」

讓我們繼續我們下一個借貸協議示例,Compound。

Compound使用稱為cToken的「份額?Token」來處理借款和放貸。這個?Token?為Compound協議中所有可用于用戶借貸的資產進行記賬。

與我們在AAVEV2中討論的類似,Compound的「份額?Token」被鑄造并用于贖回基礎資產。

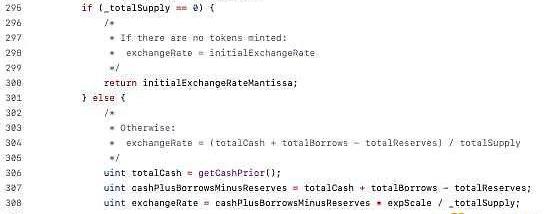

Compound使用的匯率類似于AAVEV2的流動性指數,以確定應鑄造多少cToken。這個匯率是一個這樣的函數:

讓我來解釋這里的關鍵術語:

·totalCash:cToken賬戶擁有的ERC?20基礎?Token?的數量。?

·?totalBorrows:借款者借出市場上的ERC?20基礎?Token?的數量。?

·?totalReserves:保留的一定數量的ERC?20基礎?Token,可通過治理方式進行提取或轉移。?

·?totalSupply:返回cToken的總供應量的ERC?20函數。

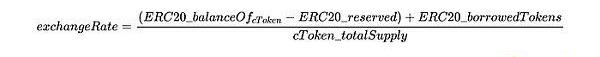

有了這個背景,我們可以寫出Compound的匯率方程式:

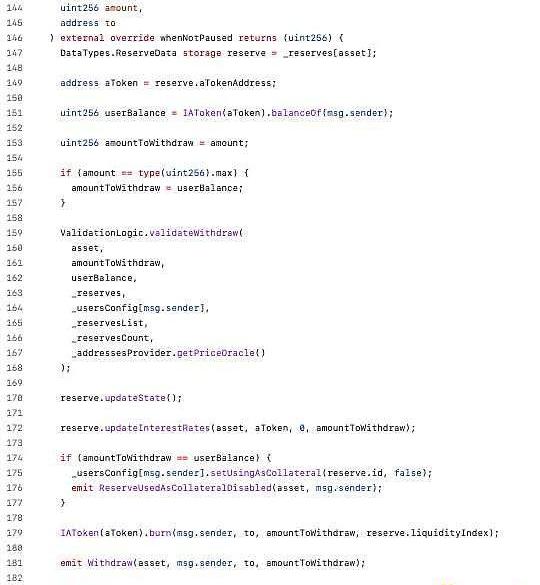

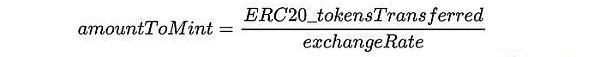

當用戶存入ERC?20Token?時,匯率決定了將鑄造多少cToken作為回報:

要鑄造的cToken數量由以下方程式定義:

eToken:Euler的「份額?Token」

為了進一步鞏固這些協議之間的相似性,讓我們再分析另一個借貸協議Euler,看看它如何處理借貸。

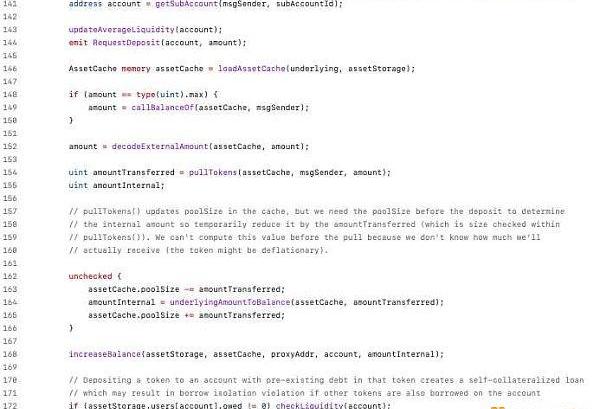

在下面的示例中,deposit函數允許用戶存入ERC?20Token?以換取eToken。

正如我們所見,internalAmount是為此轉移鑄造的eToken數量。

與Compound的名字和函數exchangeRate又一次直接重疊。

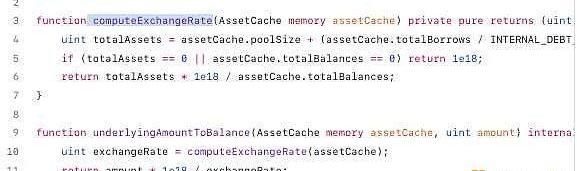

讓我來解釋一下用于計算匯率的關鍵參數:

·?poolSize:使用基礎資產的ERC?20合約中,以池合約地址調用balanceOf函數的結果。

·?totalBorrows:借出的ERC?20基礎?Token?的總量,目前不在池中。

·?totalBalances:所有eToken持有者的總余額。

因此,方程式將是:

總結

我們已經涵蓋了3個借貸協議:?

·?AAVEV2?

·?Compound?

·?Euler

我們已經檢查了「份額?Token」的鑄造方式,以及它們如何通過借貸池交換存款資產。

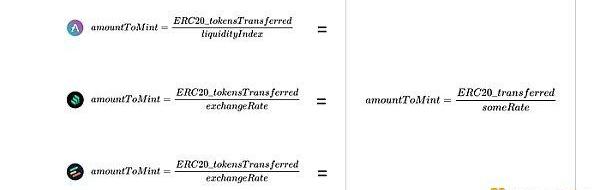

我們提出的三個方程式可以歸納為一個簡單的方程式:

請記住,匯率可以按照協議定義的任何方式進行定義。這些任意的匯率可以增加鑄造的?Token?數量,如果大于1則會減少數量。

在AAVEV2和Compound中,我們已經看到了someRate變量的一些相似之處。在Compound中,someRate是:

而對于AAVEV2,someRate的定義如下:

流動性指數的定義為:

雖然我們不能將每個協議的匯率歸納為一個式子,但對于AAVE?2和Compound,我們知道匯率是市場中總流動性的函數。回到我們的方程式,給定totalLiquidity是市場中ERC?20基礎?Token?的總量,那么在exchangeRate表達式的分子中和liquidityRate的分母中的分子是功能上相同的。

簡而言之:這些協議在本質上是相似的。雖然它們有時可能使用不同的術語,但當將它們分解為方程式時,每個組件在實現中都具有類似的目的。我們邀請讀者隨機選擇一個借貸協議,并檢查我們在此處討論的歸納是否也適用于該協議。如果適用的話,請隨時告訴我們。

Tags:KENTOKTOKENTOKELegia Warsaw Fan TokenTec Tokenimtoken蘋果下載要求Witch Token

DeFi數據 1、DeFi代幣總市值:526.43億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量24.

1900/1/1 0:00:00作者:北辰 從比特幣白皮書開始,crypto世界的誕生就攜帶著強烈的價值取向,它的顛覆性一度被當作犯罪工具.

1900/1/1 0:00:00金色財經報道,隱私公鏈IronFish表示將于PDT時間4月20日09:00啟動主網,所有符合條件的測試網用戶將獲得空投.

1900/1/1 0:00:001.Bankless:一覽五大新興L2項目如何進行早期交互?就在一年前,以太坊第二層擴展解決方案領域的四大巨頭還是Arbitrum、Optimism、zkSync和Starknet.

1900/1/1 0:00:00原文:《OnAirdrops》byJoelJohn、Saurabh編譯:aididiaojp.eth,ForesightNews這是一個關于喧囂、嫉妒和堅持的故事.

1900/1/1 0:00:00原文:《EmbraceBeinganIdiot-ItWILLMakeYouaBetterCryptoInvestor》byTheoDelarosa在加密貨幣中擁抱白癡并不意味著要成為一個真正的白.

1900/1/1 0:00:00