BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+3.05%

ETH/HKD+3.05% LTC/HKD+2%

LTC/HKD+2% ADA/HKD+1.64%

ADA/HKD+1.64% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+1.18%

XRP/HKD+1.18%在以太坊生態系統中,有多種策略可幫助ETH投資者實現睡后收入。本文總結了三種主要策略:經典質押、DeFi積木和DeFi期權金庫,以及它們的風險和回報。通過選擇適合自己的策略,投資者可以在不需要過多努力的情況下獲得被動收入。無論是通過穩健的質押,還是通過高回報的DeFi期權金庫,睡覺時都能讓資產在睡夢中獲得增值。

以太坊的睡后收入?:從經典質押到DeFi期權金庫

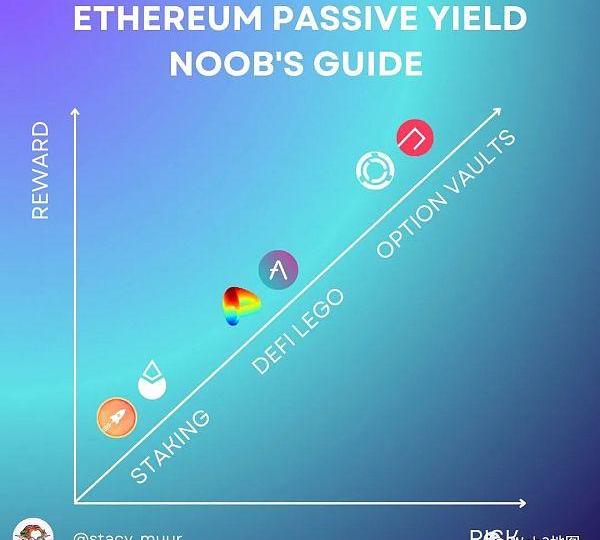

在這篇文章中,作者總結了用$ETH賺取被動收入的3種方式,它們的風險和難度各有不同:

質押

DeFi積木

DeFi期權金庫

每個人都有適合自己的一種策略!

質押

Ethereum的上海升級上周順利完成。

這是繼Ethereum轉向PoS權益證明(即TheMerge)之后的重大升級。

以太坊上的大多數USDT活動轉向歐美辦公時間:金色財經報道,一份新報告顯示,USDT在以太坊區塊鏈上的活動已從亞洲辦公時間轉向歐洲和美國的辦公時間,這可能是因為中國打擊加密貨幣交易以及USDT用戶遷移到其他區塊鏈。報告稱,去年,以太坊上的大多數USDT活動發生在UTC時間2:00至14:00之間(北京時間10:00至22:00),其中UTC時間6:00至8:00期間(北京時間14:00至16:00)最為繁忙。但是,今年在UTC時間2:00至6:00(北京時間10:00至14:00)的使用量較少,UTC時間15:00至20:00(北京時間23:00至04:00)之間的使用量更多。[2021/8/4 1:32:51]

既然現在$ETH的質押獎勵是可兌現的,讓我們看看質押者有哪些選擇。

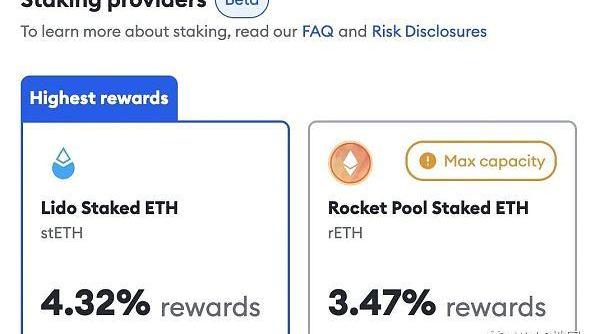

懶人質押法

錢包內質押是用您的以太坊持有量輕松獲得收益的一種方式。

如果您是@MetaMask用戶,可以選擇@LidoFinance和@Rocket_Pool質押。

低風險,低回報,去中心化。

以太坊擴容方案Optimism將于3月推出主網:2月25日,以太坊擴容方案Optimism官方宣布,主網將于3月向公眾開放,稍后會公布更多細節。[2021/2/25 17:53:07]

去中心化質押

如果您使用的是中心化交易所,例如@binance或@Gemini,您可以使用它們的質押服務。

Binance目前提供約3.84%,Gemini用戶享有4.20%的APY。

低風險,低回報,中心化。

中心化質押一覽表

大戶質押法

如果您擁有32個閑置的ETH,那么您可能會選擇單獨質押。

以太坊交易手續費占全網挖礦收益比例持續走高:據Tokenview區塊瀏覽器數據顯示,近30日以太坊上的日均挖礦收益均值為15096.79ETH,其中日均交易手續費為1792.87ETH,占以太坊礦工收益的11.87%。而此前該比例則在5%左右。[2020/6/5]

它提供了完全的參與獎勵,并提高了網絡的去中心化程度。

參考鏈接:SolostakeyourETH

https://ethereum.org/en/staking/solo/

關于質押的說明

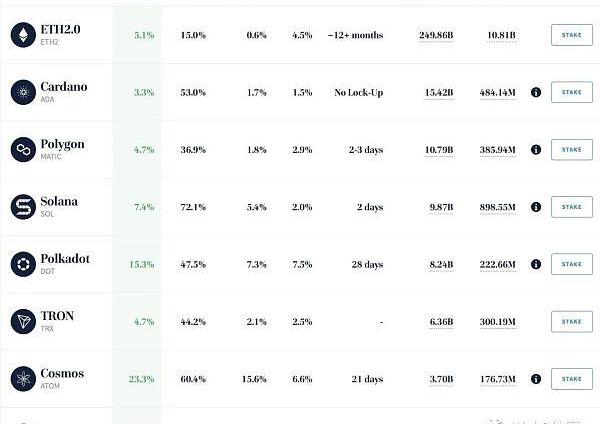

平均而言,ETH質押APR將在3%到6%之間波動。

所有20%/30%/150%的獎池都可能是詐騙或龐氏騙局,所以請小心。

動態 | 以太坊聯合創始人承認以太坊最初不是為大規模采用而建立:ConsenSys首席執行官、以太坊聯合創始人Joseph Lubin最近在特拉維夫Ethereal峰會上承認,以太坊網絡的原始形式并不是為大規模采用而建立的。Lubin稱:“我們知道它肯定無法擴容。”對此,以太坊初創公司Status的研究員Dean Eigenmann表示:“比特幣支持者就像是堅決的法西斯天主教徒,認為其他一切都不對。我認為(以太坊)未能很好的兌現其承諾,但已經兌現了。”Summa聯合創始人James Prestwich則表示,即使一個區塊鏈顯示的內容與原始白皮書有所不同,也不會使其成為騙局。Prestwich稱,一種名為以太坊的東西將在十年內存在,它可能與今天的以太坊沒有任何相似之處,而且可能不會保持良好的連續性。”(coindesk)[2019/10/9]

以太坊官網展示的APY

對質押者有用的鏈接

如果質押是您的選擇,我建議您保存下面這個來自@staked_us的鏈接。

+?鏈接:https://staked.us/yields/

分析 | 以太坊是穩定幣項目中使用最廣泛的平臺:數字貨幣公司blockchain.com近日發布一份研究穩定幣的發展報告,報告顯示,以太坊是穩定幣項目中使用最廣泛的平臺。報告總共調查了57個穩定幣,其中約有26種在運行,其余的則處于發布前階段。目前所有穩定幣的總市值為30億美元,約占加密貨幣市場總量的1.5%。大約3.5億美元的風險投資基金已用于創建穩定幣,其中大部分在美國和瑞士合法地注冊。同時報告指出,穩定幣失敗的地方在于采用率。[2018/9/29]

這些家伙匯總了做質押決策所需的財務指標,并定期發布關于質押的出色季度研究。

Staking信息匯總

DeFi積木

在DeFi中,我們有所謂的DeFi積木,這意味著您可以在一個地方質押您的以太坊,然后在另一個地方再投資,從而賺取復利收入。

可用的DeFi積木策略

您可以通過@LidoFinance質押,獲得$stETH,然后將您的stETH+ETH存入@CurveFinance提供流動性。

或者,您可以通過@Rocket_Pool質押,然后將$rETH重新投資到@AaveAave的借貸池中。

是一個很棒的策略!

DeFi積木中的LSD

DeFi期權金庫

這樣,您可以在相對風險較低的情況下,用您的以太坊賺取約8%的APR。

想要更多風險和刺激嗎?好吧。

在這種情況下,請關注DeFi期權金庫。

DeFi期權金庫是什么?

首先,DeFi期權金庫是什么?

它是一種自動化的賣出完全抵押認購期權策略。

這是尋求利用閑置資產賺取額外收益的投資者常用的策略。

還是覺得太復雜了嗎?

從新手的角度來看,這意味著一些聰明的交易期權的人將他們的智能策略自動化,以便我們可以投資并賺取比質押或DeFi積木策略更高的利息。

DeFi期權金庫的特點

在了解DOVs時,您需要注意以下幾點:

當您投資ETH期權金庫時,您繼續擁有底層加密貨幣,并且出售一個由金庫創建者設定的行權價的認購期權。

如果價格下跌,您的ETH投資價值會減少,但您可以通過出售期權賺取保費。

如果價格上漲,您的ETH價值會增加,但上限為行權價格,超過該價格的收益將支付給期權買方。

我已經盡可能地簡化了它,但如果您想閱讀更詳細的解釋,可以閱讀由@QCPCapital編寫的這篇精彩指南↓

AnExplanationofDeFiOptionsVaults(DOVs)

https://qcpcapital.medium.com/an-explanation-of-defi-options-vaults-dovs-22d7f0d0c09f

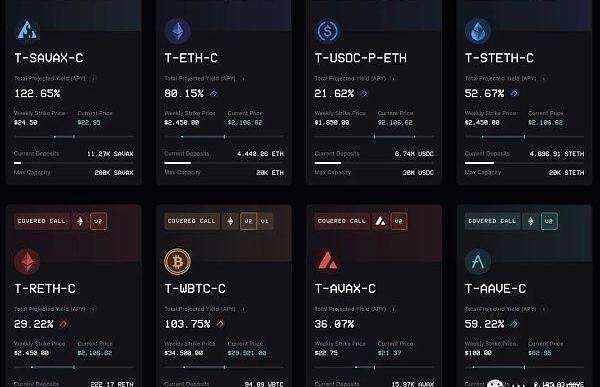

DeFi期權金庫的收益情況

那么這些DeFi期權金庫的收益如何?

平均而言,DOVs根據特定金庫的風險狀況,生成20%至50%的APY。

行權價格離當前價格越近,期權被執行的風險就越高,因此APY也越高。

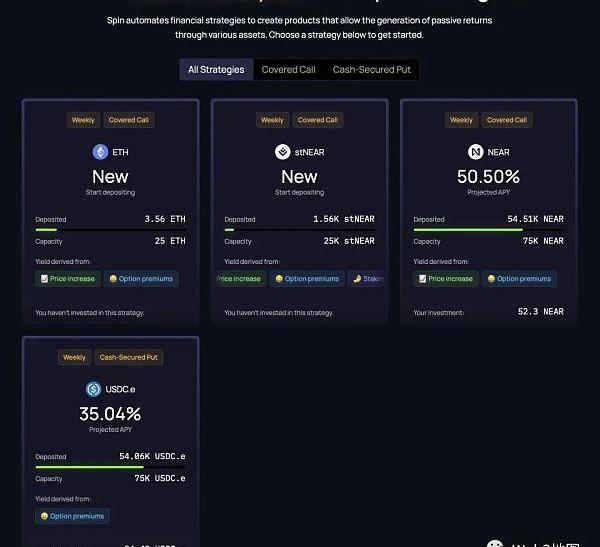

值得考慮的金庫

@spin_fi—支持ETH,NEAR,stNEAR,USDC金庫。

目前的APY為35%-50%。ETH和stNEAR金庫剛剛推出,所以它們一開始的APY可能會更高。

您需要通過@NEARProtocol連接

Spin

@ribbonfinance—支持BNB,UNI,ETH,stETH,rETH,wBTC金庫等。

目前的APY在6%到122%之間。

一些金庫需要連接到Avalanche、幣安智能鏈或Solana。

RibbonFinance

@ThetanutsFi–支持USDC,WBTC,WETH金庫。

目前的APY在19%到22%之間。

目前還有一些項目處于測試階段,例如位于@Avax的@ArrowMarkets和位于@arbitrum的@sirenprotocol等。

總結

沒有低風險的高收益,請記住這一點。

⊕質押=低風險,低回報。

⊕DeFi積木=低風險,稍高的回報。

⊕DOVs=高回報,部分資金面臨較高風險。

您的選擇是什么?

原文來源:Lukasinho@GCR 原文編譯:白澤研究院 Web3近年來發展迅速,對可擴展解決方案的需求變得更加迫切.

1900/1/1 0:00:00當下,zkSync生態系統正準備迎來爆發式增長,而現在正是加入的最佳時機。隨著更多的去中心化應用程序基于zkSync生態系統展開,這個生態系統的潛力也將進一步擴大.

1900/1/1 0:00:00原文:zkvalidator 編譯:DeFi之道 前言 歡迎來到我們的ZK報告首刊,這是一個季度性出版物,重點介紹零知識生態系統中最相關的發展.

1900/1/1 0:00:00作者:Gary 很多人對Tranchess這個BNB鏈上的明星DeFi項目的認識,可能還停留在一個追蹤BTC等資產的分級基金平臺上,卻不知.

1900/1/1 0:00:00出品|潮外音 圖|網絡 借助分布式賬本和區塊鏈技術的力量,開發人員現在能夠創造去中心化的游戲體驗,玩家可以完全擁有他們的資產和體驗.

1900/1/1 0:00:00作者:GuyWuollet,a16z;翻譯:金色財經0xnaitive“代幣”是加密貨幣和web3領域的熱門話題.

1900/1/1 0:00:00