BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-0.46%

XRP/HKD-0.46%硅谷銀行倒閉,波及穩定幣。本文以Frax為案例進行研究,討論區中心化穩定幣的現狀。

原文:《TheRisksofCentralizedCollateralizationinDecentralizedStablecoinsandHowtoMoveForward》byfrancesco

編譯:Biteye核心貢獻者Crush

SVB的崩盤導致美元穩定幣(USDC)大幅脫鉤,一度跌至0.8788美元。

這帶來了極大的連鎖反應,那些理論上不應該受影響的中心化穩定幣,在本次崩盤事件中都難以獨善其身。

例如Frax的價格就跌至0.87美元。

Frax的暴跌,主要原因是它將USDC作為抵押品。像本周這樣的黑天鵝事件,對去中心化穩定幣來說,可謂是一個大考驗。

數據:加密貨幣挖礦市場正以 28.5% 的復合年增長率增長:金色財經報道,根據 Brandessence Market Research數據,2021 年加密貨幣挖礦市場規模達到22.854 億美元。加密貨幣挖礦市場正以 28.5% 的復合年增長率增長,2028年規模將達到52.939 億美元。

對加密貨幣的大量需求是推動全球加密貨幣采礦市場增長的主要因素之一。對加密貨幣的禮遇不僅在投資者中激增,而且在流行文化中也是如此。幾種類型的加密貨幣,如比特幣、比特幣現金、以太坊、瑞波幣、萊特幣、達什幣,以及更多的加密貨幣在世界各地的使用越來越多。(Prnewswire)[2022/2/28 10:55:28]

持有它們的意義是什么,它們仍然會受到系統性風險的影響么?

本文以Frax為案例進行研究,回答以下問題:

為什么Frax要將USDC作為儲備?

去中心化穩定幣能否轉變為使用完全去中心化的抵押品,同時保持最小的風險?

社交交易平臺 Tradelize 以 1300 萬美元估值完成種子輪融資,NGC Venture 等參投:2月10日消息,社交交易平臺 Tradelize 以 1300 萬美元估值完成種子輪融資,NGC Venture, Digital Strategies, Crypto Venture Capital, Consensus Labs, CoinW, NFV, JL Capital, 7 O'Clock Capital, CatcherVC, Mint Ventures, Cryptomeria Capital, Redline Capital和Kirin Fund參投。Tradelize計劃本輪融資資金將用于在未來12個月內擴大團隊規模。該公司還計劃建立DEX副本交易工具,使去中心化交易成為生態系統、市場和用戶可獲取的一部分。

據悉,Tradelize 由前華爾街交易員Anton Zapolskyi于2018年所創立,是為高級交易員提供的專業加密貨幣交易的終端(加密界的彭博社)。2021年,Tradelize的交易量達到1.4億美元。(cointelegraph)[2022/2/10 9:42:02]

01、沒有最好,只有更好

賣家因誤操作致價值 75ETH 的無聊猿 NFT 以 0.75ETH 出售:12月13日消息,近日,一位無聊猿 NFT所有者Max(用戶名 maxnaut)因手滑誤操作導致其Bored Ape Yacht Club NFT 以0.75 以太坊(約合 3000 美元)的低價賣出,Max原計劃掛單價為 75 以太幣(約合 300,000 美元),但最終售出價格僅為預定價格的百分之一。

據悉,因買家通過機器人按照低于特定價格掛單買入且增加了高額交易費,所以在Max點擊取消之前交易瞬間完成,隨后該NFT很快被248,000 美元的價格再次上市。[2021/12/13 7:35:34]

Frax作為第一個部分儲備穩定幣協議而聲名鵲起,它是開源、無需許可且完全在鏈上的。

Frax的愿景是成為DeFi的一站式服務:一種去中心化的中央銀行。作為計劃的一部分,他們最近宣布將其抵押率提高到100%,這是在Terra崩潰后,監管方面的擔憂所導致的改變。

然而,如當前的USDC脫鉤所示,100%的抵押率對于Frax來說是不夠的。真正的懸而未決的問題是應該使用哪些資產作為抵押品。

Axie Infinity 中的一塊土地以 250 萬美元的價格售出:金色財經報道,根據游戲推特賬戶上的一條推文,Axie Infinity 中的一塊土地周四以 250 萬美元的價格售出,這是一款動畫、元宇宙寵物訓練游戲。根據推文,550 ETH 的銷售額是單塊虛擬土地中最高的。這筆交易是為了一塊 Genesis 土地,這是游戲中可用的幾種類型之一。此次出售是在周一以 618,000 MANA(約合 320 萬美元)的價格在 Decentraland 購買虛擬房地產之后進行的。根據 Tokens.com 的說法,這是116 個地塊的房地產,其 Metaverse Group 子公司進行了購買。近幾個月來,人們對元節或共享虛擬環境的興趣激增。10 月,Facebook 表示將公司名稱更改為 Meta,以表明對該行業的日益關注。(Coindesk)[2021/11/27 12:34:54]

這也是Frax團隊正在努力解決的問題。

觀點:“以 rollup 為中心” 的擴容方案并沒有讓以太坊偏離方向:據EthFans社區10月15日消息,針對此前V神更新以太坊路線圖稱,將以rollup構建為中心,以太坊lightclient近期發博客文章表示,“以 rollup 為中心” 的擴容方案并沒有讓我們偏離方向,而是一個超集。我們在分片設計中遇到的問題與我們在整合跨rollup通信時遇到的問題是同構的。這就意味著,已經開展的大部分工作都可以繼續進行,不會被中斷。與此同時,以rollup為中心的路線圖會降低分片執行所必需的協議復雜性。這使得我們能夠不斷迭代類似分片的復雜的rollup機制。這樣可以讓更多開發者為不同的rollup格式做貢獻,讓現有核心開發者和研究者可以專注于構建一個健壯的數據可用性層。[2020/10/15]

目前,Frax仍然依賴“代幣化的法定貨幣”,因為大部分Frax的抵押品都是由USDC組成的。

Frax可以利用的資產范圍實際上受到限制:

真實世界資產:這是MakerDAO的$DAI所做的工作

低風險的資產:例如USDC

在牛市的大部分時間里,RWA主導了穩定幣擴展基礎設施的敘事。前進的方式沒有對錯之分,這取決于協議的最終愿景。

由于Frax旨在成為DeFi的中央銀行,前進的最佳方式不是“承擔有風險的私營部門貸款”,而是專注于能最大程度降低風險的資產。

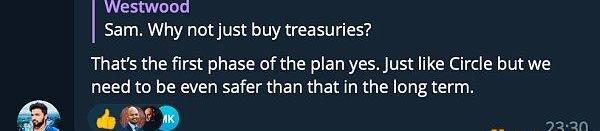

今天最像這種穩定幣的是CircleUSDC,因為它完全由短期美國國債和現金支持。

因此,Frax最初選擇以USDC作為抵押品,因為它是“美元中最不具風險經濟責任”的工具。

例如,如果$DAI也采用真實世界資產,如特斯拉貸款和私人公司貸款,那將比以穩定幣計價的美元貸款更具風險性。

然而,由于大部分抵押品為USDC,Frax與中心化穩定幣并沒有真正去相關,也沒有在市場動蕩期間提供額外的保護:它的命運只與Circle和USDC相關。

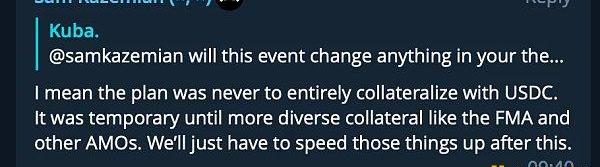

當然,Sam承認過分依賴于中心化的第三方的確會存在一定程度的外在風險,SVB的崩盤恰巧印證了這一點,影響了Circle并導致了USDC的脫鉤。

用Sam的話說,只應該有1個RWA:那就是在于美聯儲主賬戶上的美元存款。每家大型銀行都可以申請在美聯儲上直接存放美元。

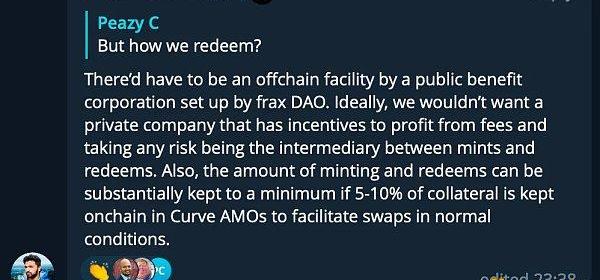

Frax解決抵押品困境的終極之策就是開設FMA,即在美聯儲主賬戶上存放美元。這樣做將為Frax提供最佳的風險保障。沒有什么操作比這個風險更小。

然而,正如Sam自己所提到的,這是一條漫長的道路,充滿了假設,因此是否能夠實現這一點仍然是純粹的猜測。

02、未來道阻且艱

Frax是加密行業中的一個完全鏈上實體。因此,與傳統大銀行相比,獲取FMA的過程將更加困難。

美聯儲有6個非常嚴格的標準和3個不同的層次來評估一個實體是否可以獲得FMA。鑒于Frax是一種區塊鏈協議,它將屬于較高的風險等級,因此在批準之前會接受越來越多的審查。

美聯儲只可能向符合成員銀行或存款機構、指定的金融市場實用工具、某些政府贊助的企業、美國財政部和某些正式國際組織的法定定義的合格機構授予主賬戶。對于符合條件的機構,申請人必須遵守相關法律和監管要求,包括支付、反洗錢、制裁和風險管理等方面的要求;處于良好的財務狀況;不會對美聯儲或金融穩定性構成風險。

在一次采訪中,Sam提到,Frax不想模仿YugaLabs,后者最近從a16z籌集了超過10億美元。

用Sam的話說,這引入了“不良的激勵”來獎勵股權持有者,從而會危及協議的價值主張并使Frax成為一個中心化公司。

另一種不同的組織方式可能是非營利基金會,類似于Ethereum的做法。

獲得FMA將確保Frax保持去中心化并為Frax持有人提供價值,而不是股權持有人。

后者對于一個想要擴大其規模的NFT公司來說可能有效,但是對于一個旨在成為DeFi中央銀行的去中心化公司來說,這會破壞其利益的一致性。

Sam在Frax電報群組中提到了不依賴于USDC的第一步:Frax可能很快開始直接購買美國國債。

03、我的思考

1.SVB的崩盤事件,是對整個加密生態系統的實戰測試。Frax在這場測試中證明了自己足夠強大,展現了其韌性和改進抵押品的策略。

2.這加快了尋找替代抵押品的過程,直接購買美國國債可能是朝著正確方向邁出的第一步。

3.隨著Fraxswap和Fraxlend的推出,Frax已成為以太坊上首個提供穩定幣、流動性和借貸服務的一站式DeFi協議。通過控制整個堆棧,Frax進一步擴大其執行任意貨幣政策以支持穩定幣的能力。

4.路漫漫其修遠兮,Frax一路跋涉,歷盡艱辛困苦。除了抵押品問題,在接下來的幾個月中,我們將繼續關注美國在穩定幣監管方面的進展,這將是決定Frax成敗的關鍵時刻。

5.此外還要表揚一下Sam和Frax團隊的透明度。只要你有任何疑問,提出就會得到答復。

04、譯者總結

這篇文章以Frax為案例,討論了去中心化穩定幣面臨的挑戰和風險。作為一個完全鏈上實體,Frax需要依賴中心化穩定幣USDC作為抵押品,這使得它在市場動蕩期間缺乏額外的保護,并且容易受到系統性風險的影響。

但持有USDC還是比承擔有風險的私營部門貸款更安全。

Frax團隊正在努力提高穩定幣的安全性,最近宣布將其抵押率提高到100%,并尋找更多低風險資產如美國國債作為抵押品,計劃申請在美聯儲主賬戶開立賬戶進行美元存款。

此外,他們還在考慮采用非營利基金會的組織方式來避免成為中心化公司。

去中心化穩定幣是DeFi生態系統中不可或缺的一部分。盡管它們面臨著許多挑戰和風險,但它們也提供了一種更加透明、去中心化和開放的金融服務方式。

譯者相信隨著技術和監管環境的不斷發展,去中心化穩定幣將會越來越成熟和可靠,并在未來發揮更加重要的作用。經過此次動蕩,DeFi急需與加密原生資產連接的去中心化穩定幣,來降低傳統金融的影響。

也許未來的穩定幣不一定錨定美元,而是CPI等更能反映貨幣政策影響的錨。

原文:《元宇宙虛火燒盡日產“逆勢”布局》 撰文:木沐,元宇宙日爆 編輯:文刀 風口總消散在新一輪的風口下.

1900/1/1 0:00:00By:?九九&Zero據慢霧安全團隊情報,2023年3月13日,Ethereum鏈上的借貸項目EulerFinance遭到攻擊,攻擊者獲利約2億美元.

1900/1/1 0:00:00撰文:?CabinVC L2旨在解決以太坊長期存在的、提升吞吐量的迫切需求,今年,其頭部生態相繼迎來階段性的技術落地,同時也是今年以太坊主網升級的主要受益板塊.

1900/1/1 0:00:00撰文:JackInabinet經過漫長的5個月,以太坊的下一次重大網絡升級已在眼前!9月中旬,合并的成功實施意味著以太坊完成了期待已久的從工作量證明到權益證明的過渡,能源消耗減少了99.95%.

1900/1/1 0:00:00編譯:Yuanshan@Web3CN.Pro作者:WilliamM.Peaster從區塊鏈層面出發,以太坊生命的初始階段是單一的.

1900/1/1 0:00:002023年3月16日,TVL最大的以太坊L2項目Arbitrum終于官宣發幣ARB,3月23日可以領取空投.

1900/1/1 0:00:00