BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD-0.25%

ADA/HKD-0.25% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.56%

XRP/HKD-0.56%文/Ignas,DeFi研究員;譯/金色財經xiaozou

TerraUST的崩潰給去中心化的穩定幣生態系統蒙上了一層陰影。

然而,DAI、FRAX、LUSD和sUSD卻經歷了加密貨幣史上最動蕩時期而存活下來。

隨著AaveGHO和CurvecrvUSD等后來者的加入,加密領域也出現了更多創新。

現在,在監管機構對BUSD和整體加密貨幣實施全面打壓的情況下,DeFi穩定幣的看漲理由如下。

MakerDAI的看漲理由

DAI是最成熟和使用最廣泛的去中心化穩定幣。

DAI的市值為50億美元,是FRAX的5倍,是LUSD的22倍。

DAI還有來自各方面的貨幣溢價,例如現貨流動性、經時間成功驗證的美元掛鉤、對諸多DeFi協議的支持,以及在支付和現實世界中的持續使用增長。

DAI作為一種短期價值儲存,避免了加密貨幣的波動。

同樣的貨幣溢價也適用于中心化穩定幣。溢價取決于它們的采用、合規、流動性和可信度。

現在,美國證券交易委員會對BUSD的指控正在打破BUSD的貨幣溢價,這種貨幣溢價尤其有利于USDC、USDT或DeFi穩定幣。

金色午報 | 9月9日午間重要動態一覽:7:00-12:00關鍵詞:央行數字貨幣、Tether、DeFi項目、EMD

1.EOS DeFi挖礦項目EMD疑似跑路。

2.SBF:SUSHI所有遷移測試均已通過。

3.過去一周六個頭部DeFi項目市值縮水一半。

4.聯想將在區塊鏈等方面支持廈門智慧政務發展。\t

5.MakerDAO新增USDT和PAX作為Dai抵押品。

6.Compound提交新提案022以提高市場借貸上限。

7.四大行深圳分行:部分員工已收到數字貨幣邀請碼參與內測。

8.紐約總檢察長辦公室要求Tether和Bitfinex立即提交美元儲備說明文件。

9.北京市豐臺區常務副區長:麗澤金融商務區將持續聚焦數字貨幣技術研發。

10.美眾議院將于9月10日舉行《美國競爭法案》聽證會或增強區塊鏈等領域競爭力。[2020/9/9]

你可以把這種溢價想象成美元相對于其他貨幣的溢價:它來自于儲備貨幣地位、穩定性、軍事和經濟實力以及金融市場。

涉及到各種各樣的因素,獲得這種貨幣溢價是需要時間的。

與之相對的是$UST。它的貨幣溢價很低,而且團隊很清楚這一點。因此,Terra試圖通過圍繞UST構建一個完整的DeFi生態系統來增加其貨幣溢價。

但它并沒有被用作避免加密貨幣波動的“停車位”,而成為了在Anchor上farm20%APY的風險資產。

金色財經挖礦數據播報 | BCH今日全網算力上漲11.33%:金色財經報道,據蜘蛛礦池數據顯示:

ETH全網算力177.001TH/s,挖礦難度2223.64T,目前區塊高度9802212,理論收益0.00787833/100MH/天。

BTC全網算力101.473EH/s,挖礦難度13.91T,目前區塊高度624277,理論收益0.00001807/T/天。

BSV全網算力2.497EH/s,挖礦難度0.36T,目前區塊高度629123,理論收益0.00072082/T/天。

BCH全網算力3.635EH/s,挖礦難度0.49T,目前區塊高度629330,理論收益0.00049514/T/天。[2020/4/4]

Anchor協議是UST廣泛使用的主要目的。

盡管DAI在DeFi穩定幣中具有最高的貨幣溢價,但LUSD和FRAX正在建設自己的貨幣溢價,并正在追趕DAI。

它們看起來像是競爭對手,但每一個都有自己的不同目的。

DAI已將重心轉移到在監管環境友好的情況下從RWA獲得收益。

DAI的最終目標是成為一種無偏見的世界貨幣,由去中心化的、具有現實韌性的抵押品支持。Maker甚至愿意放棄DAI與美元的掛鉤來實現這一目標。

?金色晚報 | 3月7日晚間重要動態一覽:12:00-21:00關鍵詞:福建、楊安澤、Bakkt、ICOBox、IOTA創始人

1. 福建出臺23條措施推進重大項目建設,聚焦區塊鏈等新業態。

2. 前美國總統競選人楊安澤成立以數據隱私為重心的非營利組織。

3. 德勤2020年科技趨勢報告:金融機構、政府部門將引領區塊鏈發展。

4. Bakkt比特幣月度期貨合約單日成交額388萬美元,創近一個月新低。

5. 美國加州法院批準SEC針對ICOBox非法代幣銷售提起的訴訟。

6. IOTA創始人:將使用個人資產解決Trinity錢包被盜一事。

7. BTC現報9113美元,近24小時上漲0.05%,市值為1662.98億美元。[2020/3/7]

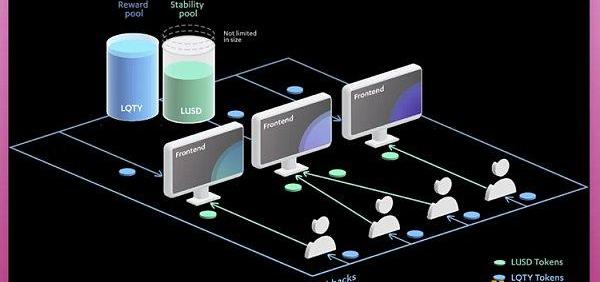

LiquityLUSD的看漲理由

Liquity的使命是成為最去中心化的穩定幣,可以抗各種形式的審查。這實際上和Maker為DAI設定的目標是一樣的。

然而,LUSD通過最低限度的治理實現了這一目標,沒有對現實世界資產的風險敞口,僅使用ETH作為抵押品,并且沒有放棄美元掛鉤。它甚至激勵了前端去中心化以實現使命。

所以,對于那些對中心化和審查風險憂心忡忡的人來說,LUSD是一種獨特的穩定幣,同時保持與美元的掛鉤。

金色財經現場報道 瑞鏈科技技術總監楊子一:國內的底層鏈將因為區塊鏈標準出臺而更有價值:金色財經現場報道,在“2018聯盟鏈的未來暨瑞鏈科技區塊鏈產品發布會”上,在現場問答環節,瑞鏈科技技術總監楊子一指出:瑞鏈科技推出了多款產品,但有真正有價值之處不在于推出產品,而是通過三年的沉淀,打造了基于區塊鏈的架構或者系統,是具有自主知識產權的。不論是在業務調整還是在生產變革方面,都要比基于fabric更靈活。當中國的區塊鏈標準出臺之后,國內的底層鏈將更有價值。中國的區塊鏈公司,其95%以上的技術都是基于fabric,他們應用的局限性會隨著業務的擴大體現出來,因為他們沒有改造的實力。瑞鏈科技推出的三個寶,可能不夠足夠完備,但已經開創了落地的先河。[2018/5/31]

FRAX的看漲理由

FRAX的策略有所不同。

根據FRAX創始人S.Kazemian的說法,與美元掛鉤的穩定幣不會通過“虛假或真實的去中心化”來逃避監管。

事實上,FRAX已經申請了一個美聯儲主賬戶,以盡可能靠近美聯儲,并將取消USDC這一中介,這將使其能夠擴展到數千億美元的市值。

金色財經獨家分析:加密數字社區改算法是“對事兒不對人”嗎?:上周末門羅幣發布包含新哈希算法Cryptonight PoW的Lithium Luna版本,讓螞蟻礦機X3失效,背書了一個月前比特幣Cobra怒懟吳忌寒、討論采用PoW+PoS算法的計劃。

兩則消息反映了加密數字社區對算力集中的擔憂和維護比特幣和門羅幣算力民主否d的態度。吳忌寒曾澄清“不擁有對這些哈希算力的控制權”并提出了修改算法導致幣價波動的擔憂,而兩社區 “原教旨主義”依然高漲,情緒影響下的技術探討著實有些“對事又對人”。修改算法動作不小,但是從共識機制來講,目前看還是離不開PoW,也因此很難避免新的“算力集中”,即使不是吳忌寒,難免另一個所謂的算力帝國,如此看,兩場爭端更像是“對人不對事兒”,有些“游戲”的意味。

今有業內人士稱,“幾個POW虛擬幣社區陸續修改挖礦算法,將造成過去礦機迭代商業模式失效,不會再有CPU, GPU, FPGA, ASIC路線。新的PoW項目,將只有GPU通用礦機。”看上去算力將再次走向民主。值得思考的是,形勢上的民主并不足以證明實際操控權的平等,畢竟無論礦機怎么變,其背后的資本都可以相當集中。[2018/3/27]

美聯儲主賬戶將允許美元的持有,并可直接與美聯儲進行交易,使FRAX成為最接近無風險美元的東西。

FRAX還沒有做到這一點,也沒有享受到DAI的貨幣溢價。目前,FRAX在其設計巧妙的飛輪生態中被用于獲取每一百分比收益。

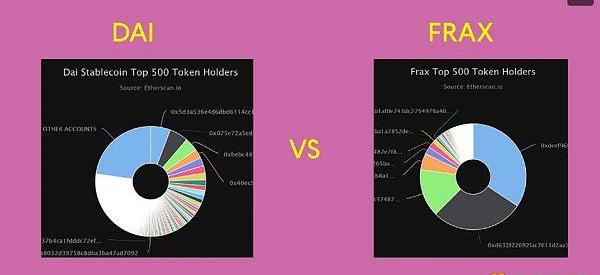

相比之下,DAI的供應主要被放在錢包里,以避免市場波動并保值。

對持有者進行比較分析可以看出:DAI主要保存在個人錢包里,而FRAX的供應集中并鎖定在智能合約中。

FRAX是一種旨在最大限度提高產量和效率的穩定幣,依賴于其部分儲備設計和飛輪生態系統。

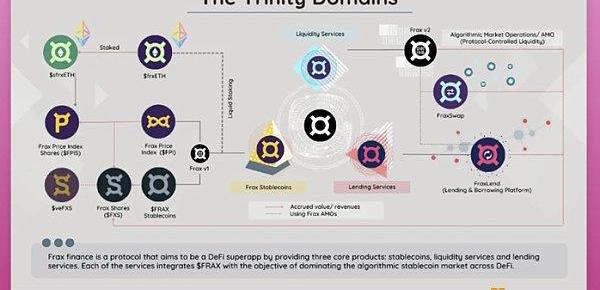

Frax以FRAX為中心構建了一個完整的“DeFiTrinity”生態系統:

Fraxswap

Fraxlend

Fraxferry

frxETH

每一個單一功能都加強了FRAX的效用。

我認為FRAX最大的創新在于它的自動化市場操作。

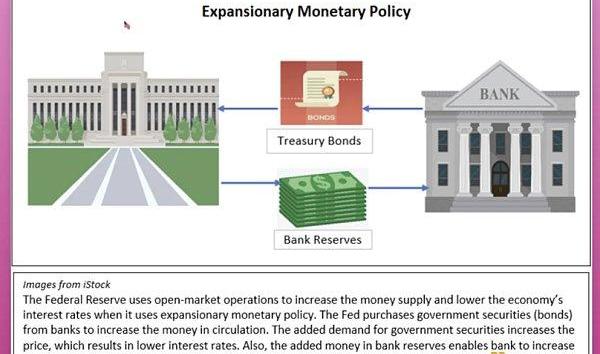

該機制是美聯儲“公開市場操作”的自動化版本,“公開市場操作”是指美聯儲發行新幣購買證券、向銀行放貸,以及增加系統中的流動性。通過這種方式,美聯儲影響貨幣供應及操控利率。

通過其v2貨幣政策,Frax協議可以通過算法鑄造FRAX,并將其存入Curve、Aave或該DAO認為有益的任何地方。

AMO對FRAX的好處如下:

降低借貸市場的借款利率,使FRAX更有借款吸引力。

CurveAMO確保深度流動性并加強掛鉤。

為協議產生收益。

在部分儲備機制之外增加FRAX供應。

sUSD的看漲理由

Synthetix的sUSD使用也是實用的,并與它自己的DeFi生態系統綁定:

Kwenta——交易所

Lyra——期權協議

Polynomial——結構化金庫

Thales——二元期權

sUSD的采用取決于其DeFi產品的增長,而其貨幣溢價較低。

所有這些DeFi穩定幣的看漲理由

有一個有趣的方向變化,Maker不再依賴現有的DeFi協議來集成DAI,而是希望構建自己的DeFi生態系統,如Frax。

Maker正在構建一個借貸協議和一款合成的流動性質押衍生品——EtherDAI,以創造更多的DAI效用和需求。

Maker正在擴展業務,通過創建新的協議來建立自己的DeFi生態系統,如Frax,這將增加其穩定幣DAI的效用和需求。最終目標是使DAI成為無偏見的世界貨幣。Maker正在開發新的借貸協議和EtherDAI協議來實現這一目標。

我最初的反應是,Spark協議是Aave的明顯競爭對手,是對他們$GHO穩定幣的報復,但兩者之間合作可能是最好的結果。

為什么?

Frax已經圍繞其穩定幣建立了一個生態系統,而Maker的新協議也將致力于相同目標為DAI服務。

另一方面,Aave的使命是成為頂級貨幣市場協議,$GHO是幫助實現這一目標的工具。

對于Maker來說,讓DAI成為無偏見的世界貨幣是最終動機,其正在構建新的協議來實現這一目標。

簡而言之:對Maker來說,DAI是使命;Spark協議是工具。

對Aave來說,貨幣市場是使命;$GHO是工具。

Venus穩定幣VAI就是一個完美的例子。

Venus協議本身是一個成功的借貸dApp,類似于Compound或Aave,但只能在BNB鏈上使用,TVL價值8.55億美元。在BNB鏈上,僅次于PancakeSwap。

它于2020年底通過分叉Compound和MakerDAO的智能合約發布,隨后發行了自己的穩定幣VAI,該穩定幣是由存入協議的資產鑄造的。

在峰值期間,VAI的市值高達2.5億美元,一度超過FRAX。

然而,VAI一直以錨定匯率交易,24小時交易量只有6萬美元。

VAI并不是Venus的優先重心,但它是幫助Venus增長到如今規模的工具。

不管怎樣,如果這是創始人的真實想法,那么所有穩定幣都可以共存,甚至相互支持。

在Aave上提供DAI將允許鑄造更多的$GHO,并且$GHO可以由Spark協議支持。這是雙贏局面。

同樣的邏輯也適用于Curve的crvUSD。Curve是DeFi現貨流動性的支柱,crvUSD將有助于提高協議的資本效率。因此,crvUSD不會對FRAX或DAI構成威脅——它實際上還可以增加兩者的現貨流動性。

結束語

每個穩定幣都提供了獨特的價值差異,雖然它們都認識到監管的重要性,但它們有不同的應對方法。

DAI和LUSD試圖讓自己抗審查,而Frax則盡可能靠近美聯儲。

雖然GHO和crvUSD之間看起來像是一場愈演愈烈的競爭,但他們的重心是優化底層協議。大家可以合作共同努力,以自己獨特的方式強化彼此。

此外,由于監管機構的窮追不舍,現在比以往任何時候都更加需要合作。

作者:追一科技 來源:機器之心 本文全方位地介紹了ChatGPT的能力特征、發展歷程以及OpenAI一路走來所堅守的技術路線,并對ChatGPT出現之后NLP領域的范式轉換進行了展望.

1900/1/1 0:00:00原文作者:LouisCooper原文編譯:0x?11?,ForesightNews上海升級將釋放價值超過270億美元的ETH,這意味著LSD市場的爭奪戰已經開始,它們將圍繞提供最高APR展開.

1900/1/1 0:00:002022年10月19日,NFT市場迎來一個新的平臺。這個被精心設計的NFT交易市場和聚合器被命名為Blur。與其他NFT平臺不同,Blur旨在提升專業交易者的NFT交易體驗.

1900/1/1 0:00:002月20日,TheBlock報道四名Coinbase的前員工推出了一個新型NFT借貸平臺PaprMeme,并獲得了CoinbaseVentures投資的300萬美元.

1900/1/1 0:00:00原文:《ArkStreamCapital2023展望:十億用戶的鏈上應用會在哪些場景爆發》 作者:Warren 2018年7月份,萬向控股的副董事長肖風博士在一次發言中提到.

1900/1/1 0:00:00用戶下載錢包通常不是為了用錢包本身,而是為了通過錢包去觸達更多的實際應用場景。Cwallet在提供錢包基礎功能的同時,正通過定制Web2和Web3用戶體驗和習慣的多功能工具,成為用戶與鏈上應用無.

1900/1/1 0:00:00