BTC/HKD+1.68%

BTC/HKD+1.68% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+3.11%

ADA/HKD+3.11% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD+4.3%

XRP/HKD+4.3%作為Gambit和GMX最早的用戶之一,PANews作者經歷了GMX從默默無聞到被大家熟知的過程,但迄今為止,市場上仍然存在對GMX的大量誤解。本文將總結GMX中容易出現的誤解,爭取一次性解決大家的疑惑。

由于介紹GMX的文章已經很多,本文主要針對對GMX已經有一定了解的讀者。如需對GMX有基礎性的了解,可查看PANews之前的文章。相關閱讀:《逆市而漲的GMX,能否成為去中心化永續合約新的王者?》。

1、極端行情會導致GLP歸零嗎?

GMX雖然被稱為永續合約交易所,但實際進行的是現貨和杠桿交易,所有頭寸的規模都受到限制,低于GLP中已有的流動性,也就是只有GLP中的一部分流動性能被trader用于加杠桿。這里需要分為市場上漲和下跌兩種情況進行討論。

當市場上漲時,極端情況是完全沒有人做空,多頭頭寸達到設置的上限。如果出現這種情況,GLP一攬子資產中原本會隨著市場上漲而增加的價值將部分被多頭捕獲。但因為每一種資產的多空頭寸均有上限,此時GLP的價格仍將必然上漲。

GMX發布v2費用劃分提案,擬成立GMX國庫基金:7月13日消息,GMX發布v2費用劃分提案,該提案共有兩個選項,選項一為建立GMX國庫基金,費用10%分配給GMX國庫,63%分配給GLP提供者,27%給所有鏈上的GMX質押者。選項二為保持原有分配模式,70%分配給GLP提供者,30%給GMX質押者。當前選項一投票占比97.51%,投票將于7月19日結束。[2023/7/13 10:52:21]

在市場下跌時,因為GLP中已有大約一半的BTC和ETH等風險資產,如果trader持有的空頭頭寸達到設置的上限,且無人做多,此時trader將加重GLP的下跌風險。

按照當前數據,GLP中的ETH價值為1.28億美元,多頭頭寸的上限為8000萬美元,空頭頭寸的上限為3500萬美元。如果市場下跌、trader做空達到上限,且無人做多,考慮到GLP中資產價值的下跌、現貨交易的無常損失、空頭頭寸的盈利這三個因素,也需要一次性下跌約90%才會導致GLP歸零。

某GMX巨鯨地址于4小時前增持60,958枚GMX,目前持有超10萬枚GMX:4月5日消息,據 Lookonchain 數據顯示,某 GMX 巨鯨地址于 4 小時前斥資 2568 枚 ETH 再次增持 60,958 枚 GMX,本次增持均價約為 80 美元。

據悉,該地址最初于 3 月 14 日斥資 1851 枚 ETH 購入 41,362 枚 GMX,均價為 79.2 美元。此后從 Binance 平臺購入 6324 枚 GMX,均價為 74.6 美元。目前該地址共計持倉 108,644 枚 GMX,約合 876 萬美元。[2023/4/5 13:46:35]

2、牛市中,因為資金費用,GMX上的trader只愿意做多,不愿意做空?

這可能是一個誤區。在中心化交易所的合約交易中,多單和空單總是一一對應的,并不存在牛市中多單持倉高于空單的情況,中心化交易所的合約才是加密市場成交量的主力。

如果考慮資金費用,GMX中多頭的資金費用要遠高于空頭,如果考慮到資金費用而不在GMX做空,那此時應該更沒有人做多。

BitMEX創始人持有超20萬枚GMX,總利潤近900萬美元:金色財經報道,Lookonchain監測數據顯示,BitMEX 創始人Arthur Hayes目前是GMX 最大的個人持有者地址,共計持有200,580枚 GMX(約1347萬美元),其中集中在2022年3月3日到2022年9月7日期間,共花費3386枚 ETH(當時為572萬美元)的成本,平均購買價格為28.5美元。

此外,Arthur Hayes 獲得了344.5枚 ETH(約55.8萬美元)和12,405枚 esGMX(約81.8萬美元)的獎勵,以最近價格計算,Arthur Hayes 在 GMX 上的利潤接近900萬美元。[2023/2/6 11:49:49]

當前GMX中多空比的懸殊可能來源于少數大戶的影響,將在下面介紹。

期權協議Lyra已上線Arbitrum,并與去中心化衍生品交易平臺GMX集成:2月1日消息,期權協議Lyra已正式上線Arbitrum,并與去中心化衍生品交易所平臺GMX集成。

Lyra表示,隨著Lyra Newport的部署,社區解鎖了許多技術特性和可用性優勢,包括現金抵押,降低了AMM的成本;更小的利差,降低交易者的費用;模塊化設計,提高靈活的部署能力。[2023/2/1 11:40:09]

3、觀察到GMX上的trader盈利后,GLP持有人退出是否有意義?

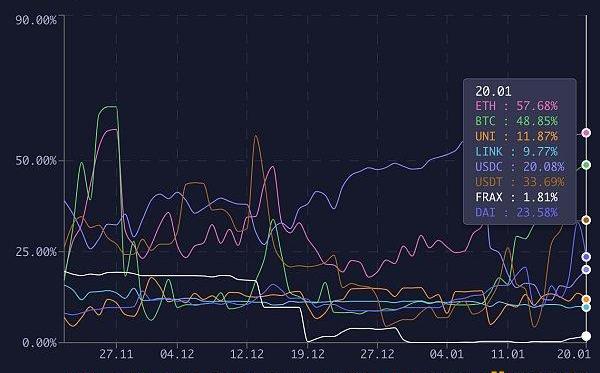

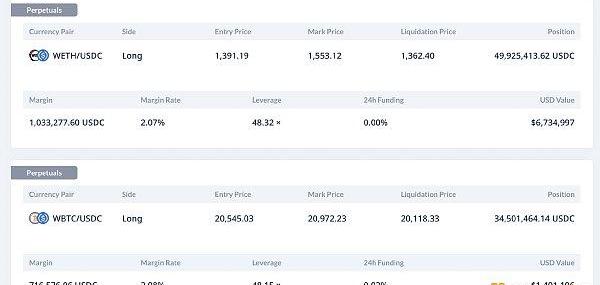

近期某trader在GMX上的大額盈利持倉引發了部分GLP持有人的關注和擔憂,在1月16日Arbitrum上GMX總的未平倉量只有1.45億美元的情況下,該trader持有超過7000萬美元的多單,占GMX中總的未平倉量的一半。如果在該trader平倉前從GLP中退出,是否可以避免該trader盈利對GLP持有人的不利影響呢?

Avalanche基金會為交易平臺GMX推出400萬美元獎勵計劃:金色財經報道,Avalanche Foundation將為去中心化交易平臺GMX提供價值400萬美元的AVAX代幣獎勵。這些激勵措施來自Avalanche Rush,這是一個1.8億美元的流動性激勵計劃,旨在增加其智能合約平臺上DeFi應用程序的流動性和用戶。GMX是一個去中心化的交易所,提供關于Avalanche和另一個擴展協議Arbitrum的現貨和永久期貨合約。

雪崩基金會在一份聲明中表示,這400萬美元的AVAX代幣將在多個月的時間框架內分發,并與建立在GMX之上的合作平臺一起分發。合作伙伴平臺包括交易所TraderJoe、YieldYak和Dopex。(the block)[2022/11/8 12:29:35]

實際上,trader的未實現盈利和虧損會實時計入GLP的價格,在發現別人盈利時退出為時已晚。試想一下,如果GMX僅在trader平倉時才將盈虧計入GLP價格,那么很可能被利用。

4、為什么在市場波動較小的情況下,官網可能顯示trader的盈利大增,是否有人從中作惡?

官網統計trader盈虧的圖僅考慮了已平倉頭寸,如果某些trader開倉并出現盈利,但只要不平倉,盈利就不會被統計在內。同樣,在盈利的情況下,即使市場沒有波動,平倉盈利頭寸的操作會使下圖統計的trader盈利突然上升。

將這個問題和上一個問題結合,即trader的盈虧會實時計入GLP的價格,但不會計入官網統計的trader盈虧結果中。

5、項目方將費用全部分配給了GMX和GLP的持有者,是否能夠持續運營?

在收入進行70%與30%的分配之前,先會扣除必要的運營費用,即推薦獎勵和keeper費用,一般只占收入的1%,所以GMX并沒有持續運營的壓力。

6、項目方控制著GMX的喂價,是否有作惡的可能?

GMX的喂價由keeper的管理,keeper使用Binance、Bitfinex、Coinbase三者的價格中位數進行報價。在此基礎上,有兩重保障。

首先和Chainlink價格進行對比,如果誤差在2.5%以內,則按keeper的價格執行。如果價差在2.5%以上,那么做多操作將在高價成交,做空操作將在低價成交。

除此之外,還會運行watcher節點,以確認keeper是否在正常工作,watcher不斷計算三個交易所的價格中位數,并與keeper提交的價格相比較。

keeper和watcher是由不同的GMX團隊成員運行,目前設置有多個watcher賬戶。

這種機制保證了GMX的高效運行,但也因為中心化而受到詬病,確實不能排除團隊聯合作惡的可能,比如通過將報價控制在高于或低于Chainlink價格2.5%位置處,通過一次開倉平倉就可以賺取5%的利潤。

團隊可能在未來考慮使用Chinlinkkeeper或IntelSGX執行環境以實現進一步去中心化。

7、GMX是否有被其它人利用的風險?

Avalanche上的GMX此前就發生過trader通過操縱中心化交易所的市場價格進行牟利的事件,只要GMX的流動性優于中心化交易所,攻擊就可能發生。

另外,如果某機構有足夠的資金要進行交易,且能夠改變中心化交易所的BTC、ETH價格,那么先在GMX上開倉,再在中心化交易所上交易,就可以較低風險從GMX中獲利。中心化交易所的操作引起價格波動時會改變GMX上的交易價格,但GMX上的杠桿交易沒有滑點,也就不會造成GMX上的價格波動,更不會對中心化交易所的價格造成影響。

此外,幫助這些機構執行操作的trader也可以用GMX開老鼠倉。這些操作的本質就在于GMX提供了額外的流動性。

8、為什么GMX中的頭寸會比預想的提前爆倉?

當用戶在中心化交易所中遭到爆倉時可能也會有這個疑問。

在GMX中,當用戶的抵押品價值-損失-借幣費用低于頭寸價值的1%時,就會被強行平倉。而GMX的借幣費用要遠高于中心化交易所,這一點可能會被不熟悉的用戶忽略。

9、GMX和dYdX等交易所的區別在哪里?

站在交易產品的角度,dYdX和幣安等中心化交易所類似,但GMX創造了一種新的交易模式。

GMX的精髓在于“無滑點交易”,比如上述持有價值5000萬美元ETH多單的trader,在dYdX中根本沒有足夠的流動性讓他平倉。即使是在幣安上,賣出價值5000萬美元的ETH/USD永續合約也會產生1%的價差。

隨之對應的是杠桿倍數和強行平倉線的不同,若要在幣安中持有5000萬美元的ETH/USDT永續合約頭寸,那么杠桿倍數不高于3倍;當賬戶中剩余的保證金接近倉位的6%時,就會被強行平倉。

對于大戶,GMX的交易體驗甚至會優于幣安,可以說GMX解決了交易中的一些痛點。

整體上,GMX上的大戶可以獲得無滑點交易、更高的杠桿倍數、更好的強行平倉線這幾個核心優勢,付出的則是更高的長期持有成本和略高于其它交易所的交易費。

10、GMX是否是一種去中心化合約的終極解決方案?

期貨的設計最初是為了方便用戶進行對沖,但是GMX同類產品最高的持有成本決定了它并不是一個好的對沖工具,而是一個“賭博”工具。

不可否認GMX是一個非常好的交易產品,但可能并非終極解決方案。

金色財經報道,ArkInvest首席執行官CathieWood人近日接受彭博電視訪問時討論FTX的隕落、數字貨幣的未來、埃隆·馬斯克治理推特的理念、美聯儲的加息策略等問題時.

1900/1/1 0:00:00作者:SebastienCouture&Interop普通合伙人編譯:Blockunicorn 隱私、模塊化、原生穩定幣、托管、DAO工具和其他大趨勢會讓Cosmos在今年大出風頭.

1900/1/1 0:00:00據英國《金融時報》1月27日報道,美國華爾街多家投資銀行日前警告稱,美國政府正走向2011年以來風險最高的債務危機,國會兩黨日益激烈的對抗和經濟環境的變化可能導致美國發生債務違約.

1900/1/1 0:00:00原文:sovlabs.eth1月31日消息,由前以太坊核心開發者Cem?zer創建的SovereignLabs在由HaunVentures牽頭的一輪融資中籌集了740萬美元.

1900/1/1 0:00:00金色財經報道,香港金管局近日表示,計劃發行首批代幣化綠色債券,署理財經事務及庫務局局長陳浩濂表示,此次代幣化綠債將于政府綠色債券計劃下發行,供機構投資者認購,預期較以往的發行規模有所縮減.

1900/1/1 0:00:00以太坊“上海”升級暫定在3月份,這是以太坊自去年9月PoS合并以來的首次重大升級,也稱為“硬分叉”.

1900/1/1 0:00:00