BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+2.78%

ETH/HKD+2.78% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD+2.36%

ADA/HKD+2.36% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD+0.11%

XRP/HKD+0.11%借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解。

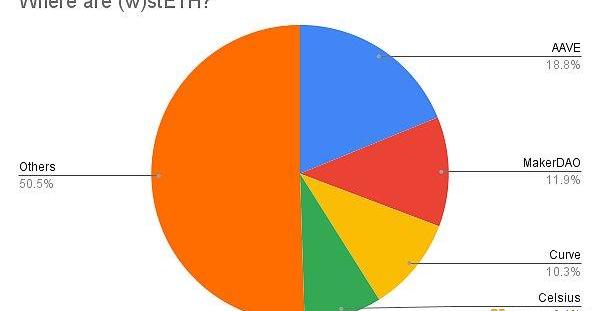

首先我們來看下當前的具體數據。對于還沒有開啟unstake,價格波動較大的stETH,目前有31%在AAVE/MakerDAO兩大借貸協議上,還有少量在Compound/Euler等借貸協議上,縱使潛力尚未被完全挖掘,也穩坐stETH第一大應用場景了,畢竟即使Curve也僅占10%。

開啟unstake后這塊預計會怎么樣呢。我們看下Avax這個DeFi生態相對發展較為成熟的Alt-L1,Benqi/AAVE兩家借貸平臺合計占據了高達65%的sAVAX份額。曾經Solana未遭難的時代也一度有過半的stSOL在Solana最大的借貸平臺Solend上的,若加上Larix等其他協議,約莫整體占比也是在60%往上了。

DeFi借貸協議Liquity:官方Discord遭入侵,提醒用戶注意釣魚網站風險:金色財經報道,DeFi 借貸協議 Liquity 表示其官方 Discord 頻道遭入侵,提醒用戶注意釣魚網站風險,請勿點擊官方列表以外的鏈接。[2023/2/20 12:17:45]

為什么會這樣?原因有二:

LSD本來就是優質抵押品,抵押的時候還可以賺利息,老少咸宜,從3AC到wormhole黑客都喜歡

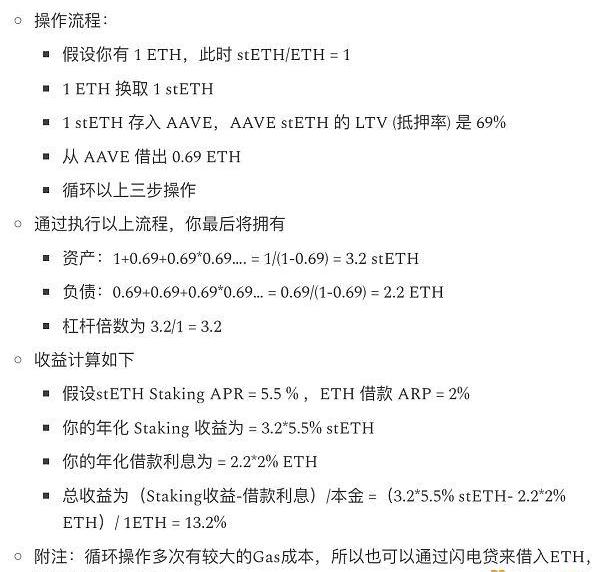

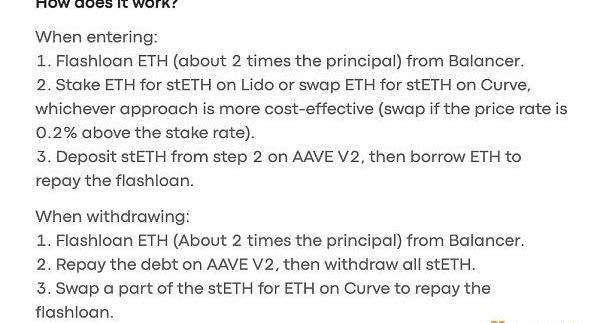

杠桿質押是LSD規模增長第一引擎,抵押品和借款高度相關,提高收益的同時爆倉風險較小,具體參見下圖

加密交易所Coinone聘請HelloNature創始人樸炳烈擔任新COO:1月3日消息,韓國加密交易所Coinone已聘請HelloNature創始人樸炳烈擔任新首席運營官(COO),將負責經營管理、服務運營、組織文化等企業運營業務。樸炳烈曾于2012年創立了在線新鮮食品商城Hello Nature,擁有20多萬用戶、1000多個合作生產網絡。(News1)[2023/1/3 22:22:09]

本質上來說借貸協議充當了將質押利率傳導到原生資產上的通道。比如stETH循環借貸大幅提升了AAVEETH的利率和體量,而AAVE又將這一利率傳導至與之組合的DeFi生態,以及影響其他平臺,從而提升ETH的基準利率。

加密貨幣對沖基金5月份下跌18%,創2021年5月以來最大跌幅:6月22日消息,彭博對沖基金指數顯示,加密貨幣對沖基金5月份下跌18%,創2021年5月以來最大跌幅,在各類型對沖基金中跌幅最大。大宗商品基金漲幅最大,漲1%。(金十)[2022/6/22 4:44:27]

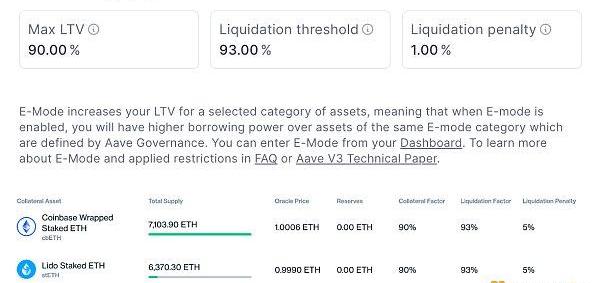

既然LSD這么好賺,借貸協議也針對LSD有優化政策對待,比如AAVEV3Emode,如果你僅借ETH的話,那么stETH的抵押率LTV高達90%,CompV3針對stETH/cbETH也是類似條款。這種條款下1ETH最后可以變成10stETH,快速幫stETH擴大規模。對于折價買入stETH的套利者來說,其也可以利用此10倍擴大套利收益。

BTC跌破21000美元:BTC跌破21000美元,現報20993.0美元,日內跌幅達到18.28%,行情波動較大,請做好風險控制。[2022/6/14 4:24:41]

根據以上數據我們估算下借貸協議的收益,假設LSD總質押獎勵為X,60%的LSD位于借貸協議中,平均LTV=75%,借貸利率為質押利率的75%,協議抽成為15%,那么借貸協議所賺取的收入為X*60%*75%*75%*15%=X*5.1%,而Lido協議的質押獎勵分成也僅為5%。

這本質上是因為借貸協議的門檻較高,更注重歷史信譽積累加之當下競爭也基本趨緩,所以可以設置更高的抽成比例。

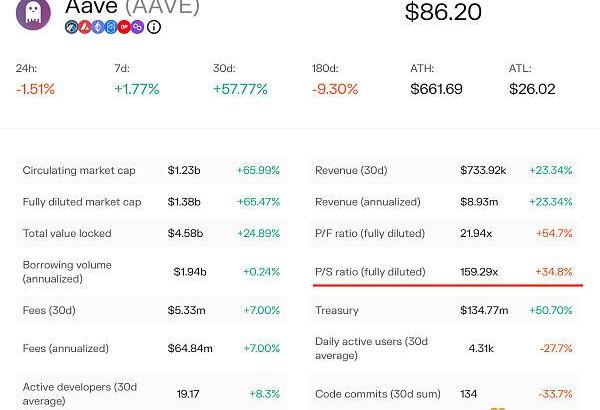

如上所述,隨著上海升級到來的LSD規模增長以及價格波動降低,借貸協議將會悶聲發大財,但必須注意的是,以全流通市值/協議收入來估值,借貸協議估值普遍不低,AAVE就高達160倍,即使此番利好落地,依然不會很低估,所以本次機會依然需要觀察敘事變化。

抓敘事自然是不容易的,但此處還有幾個空投機會可以關注。

LSD抵押自然衍生出了一些需求:

避免抵押爆倉,需要合適的杠桿管理工具

杠桿質押操作麻煩且Gas成本高,通過閃電貸就簡單多了,也需要自動化策略

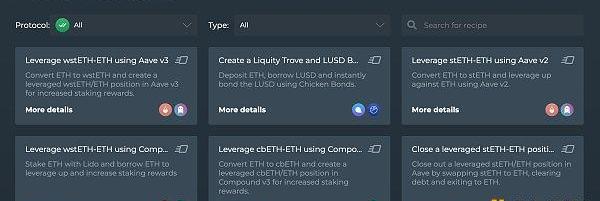

一個是做DeFi頭寸管理尚未發幣的老牌項目DeFiSaver,其主業是杠桿管理,也針對LSD提出了不少一鍵自動化策略,不過其上線三年有余仍未發幣,加上上一波牛市賺的盆滿缽滿,發幣欲望也未可知,不過DeFiSaver上了Arbi/OP,試一試到是Gas也沒多少。

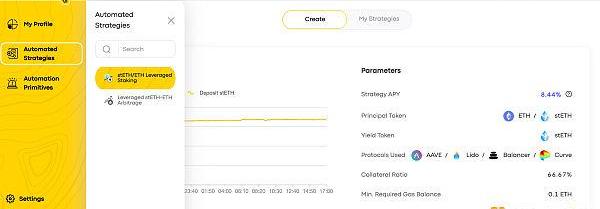

另一個就是目前專注于做LSD相關自動化策略的cian.app了,該項目倒是基本明牌空投,經常整活發各種NFT,AMA也說過23年會發幣,看TVL數據的話增長也不錯。

Cian支持ETH/Polygon/Avax三條鏈,打開官網一看也基本是LSD杠桿質押策略,說23年發幣估計也是想抓住這波上海升級的機會。

總而言之,借貸協議最終在LSD中獲取的收入或許將不輸LSD,不過考慮借貸協議目前的高估值,依然需要依賴敘事來驅動。杠桿質押是實在能擴大質押收益的,目前也有空投機會。不過既然是涉及到杠桿,其風險自然也高于尋常,還是要多做功課。

“顛覆性創新”一詞最初由?ClaytonChristensen?在?20?世紀?90?年代提出,當新技術與創新商業模式相結合時,就會發生顛覆性創新——新市場進入者能夠超越現有企業.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:484.26億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量33.

1900/1/1 0:00:00以太坊將通過Shanghai/Capella升級支持ETH的質押提款,預計在2023年上半年進行.

1900/1/1 0:00:00即使作為現貨DEX的龍頭,Uniswap護城河遠沒有想象的那么寬廣,盈利潛力堪憂。為何會如此?本文將用詳細的案例和數據為你解析。$UNI因其作為“無意義的治理代幣”的代表而廣受批評.

1900/1/1 0:00:002月10日,以太坊官網更新質押提款頁面,其中詳細介紹以太坊質押提款的相關事項,包括質押獎勵領取,質押提款步驟、提款時間周期等.

1900/1/1 0:00:00來源:DeFi之道 最近有被類似下方的字符串刷屏嗎? 2月1日,Twitter創始人JackDorsey公布了一款基于比特幣構建Web3社交協議客戶端,一經推出迅速席卷了整個行業.

1900/1/1 0:00:00