BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+1.12%

SOL/HKD+1.12% XRP/HKD+2.39%

XRP/HKD+2.39%

整個世界目前處境艱難,在如此難頂的背景下,Crypto行業在2022年遭受重大挫折后,重新找回其核心價值觀乃是重中之重。至關重要的是,信任和信譽需要重新建立;同時,需要加倍努力增加Crypto的用戶相關性和可用性。2022年很可能會被視為應該遺忘的一年,但它也應該標志了一個行業的重要轉折點。雖然2023年對于全面復蘇來說可能還為時過早,但我們相信漫長的寒冬過去終會迎來一個去中心化的春天。讓我們一起堅持并BuidlCrypto的未來吧。

事實證明,?2022年對于Crypto行業的項目方和用戶而言,是動蕩的一年。Crypto寒冬已經來臨,截至2023年1月1日,Crypto總市值為8,?290億美元,比一年前下降64%?。盡管DeFi代幣價格和NFT的市場需求依然低靡,但開發者仍在繼續開發創新的協議,在過去一年中引發了新趨勢和新敘事。

我們的2022年度Crypto行業報告涵蓋了從Crypto市場概覽到分析比特幣和以太坊、深入研究去中心化金融和非同質化代幣生態系統并且詳細審閱了中心化交易所和去中心化交易所年度表現。

下文優先總結了本報告主要亮點,歡迎點擊下載更完整的49張報告深入了解。

CoinGecko2022年度Crypto行業報告的8大亮點

Braggling Coin (CNB) 上線BSC:據推特消息,CNB已上線BSC智能鏈,可在PancakeSwap使用USDT交易對交易。CNB初始銷毀40%,空投10%給社區,其余全部加入資金池,首批空投已經啟動,即將上線流動性挖礦并登錄主流交易所。[2021/5/12 21:54:51]

以下是2022年Crypto行業的要點總結:

Crypto市場在2022年第二季度之后一直在橫盤整理,處于1萬億美元及以下的低位區間。

盡管穩定幣主導地位增加,但市值仍縮水了273億美元;與此同時,USDC和BUSD的市值有所上漲。

FTX事件蔓延影響了大約超過100萬用戶、債權人和投資者,未來還會有更多。

除原油和美元外,主流資產全線表現不佳。BTC是表現最差的資產,下跌了64.2%?。

在以太坊升級Merge的推動下,截止2022年底,ETH質押量季度穩定增長至1,?580萬枚。

DeFi代幣市值暴跌72.9%?,衍生品市場份額超過收益聚合器。

在NFT市場遭遇的首個寒冬里,OpenSea的市場份額下滑至65.4%?,但仍占主導地位

現貨交易量較2022年1月萎縮67.3%?,第4季度跌幅最大,達21.2%?。

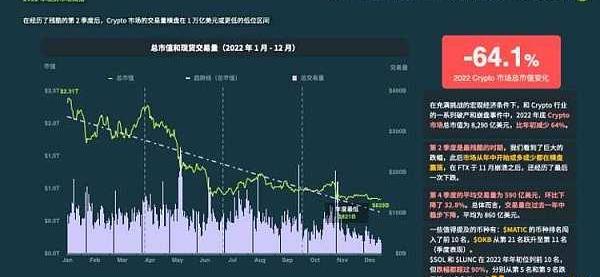

在經歷了殘酷的第2季度后,Crypto市場的交易量橫盤在1萬億美元或更低的低位區間

CoinBene項目GUSDT累計漲幅已達6600%:據官方消息,CoinBene項目GUSDT現報67.83USDT,漲幅已達6600%。GUSDT借助區塊鏈、加密技術和去中心化金融系統的力量,構建了一個去中心化的融資途徑,為傳統創業投資(VC)模式帶來革命性的轉變。GUSDT的目標是打造一個開放、透明的平臺,讓企業家及創業者將找到更合適的投資者,同時也為這些投資者提供參與極具潛能的投資機會。

據悉,GUSDT的生態體系,以區塊鏈技術為核心,以DAO驅動系統的可持續發展,通過跨界縱向產業鏈整合,橫向用戶關系圈擴展,打破工業化時代下產業邊界和顛覆傳統商業生態模式,實現鏈圈式價值重構的生態體系。[2021/1/29 14:19:46]

在充滿挑戰的宏觀經濟條件下,和Crypto行業的一系列破產和崩盤事件中,?2022年底?Crypto市場總市值為8,?290億美元,比年初減少64%?。

第2季度是最殘酷的時期,出現了巨大的跌幅。隨后,市場一直在橫盤震蕩,直到2022年11月FTX崩盤。

第4季度的平均交易量為590億美元,環比下降了32.8%?。總體而言,交易量在過去一年中穩步下降,平均為860億美元。

Crypto市場的走勢與美國股市的走勢密切相關,尤其是和2022年前三個季度的標準普爾500指數。然而在第四季度,這種相關性轉為負值,由于FTX導致Crypto下跌,而股票則在年底出現了復蘇。

58COIN季度合約完成2021年第一季度第2次結算:據58COIN官方公告,其季度合約已于今日17:58啟動2021年第一季度第2次結算,現已結算完畢,分攤機制未啟用。據官方介紹,其季度合約擁有浮盈開倉、雙向持倉、USDT計價結算、最高150倍杠桿等獨特設計及特點。[2021/1/8 15:39:30]

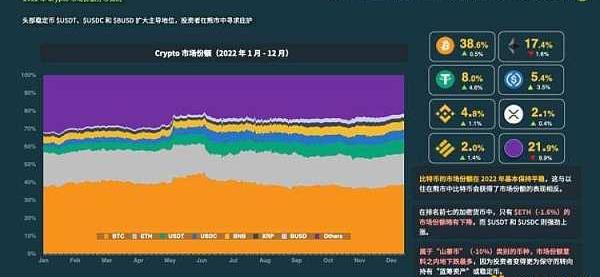

穩定幣市場份額所有增加,但市值縮水273億美元;同時$USDC和$BUSD的市值有所增長

去年,Crypto投資者轉向更安全的資產,前三大穩定幣?Tether、USDCoin和?BinanceUSD在Crypto市場的主導地位不斷提高。然而,穩定幣市場也未能幸免于資金外流,到年底共損失273億美元。其中大部分損失是在2022年5月?TerraUSD崩盤期間產生的。此后該行業表現相對較好,盡管還有另一個脫錨事件導致的周期性的“黑謠言”。

最大的穩定幣$USDT的市值下降了16%?,大約為120億美元。相反,$USDC和$BUSD各自有一定幅度的增長,各約20億美元。

頭部的去中心化穩定幣?$DAI和?$FRAX的損失比例相近,不過絕對值上$DAI的40億美元損失幾乎是$FRAX的5倍。

在前5名之外,$USDN?在11月脫錨后跌出了前15名,由?$MIMATIC?取代了它的位置。$USDD?于5月推出,現在位于第8位,其市值自6月以來一直徘徊在7,?000億美元左右。

Filecoin當前全網有效算力為619.86PiB:據IPFS100.com報道,filfox瀏覽器數據顯示,Filecoin網絡當前區塊高度為170977,全網有效算力為619.86PiB,總質押量約為1320.73萬枚FIL,活躍礦工數為553個,每區塊獎勵為11.1341FIL,近24小時產出量為146816FIL,24小時平均挖礦收益為0.2333FIL/TiB;

目前有效算力排名前三的分別為:t02770(時空云&靈動)以41.35PiB暫居第一,t01248(智合云zh)以37.13PiB位居第二,t01782(hellofil.com)以25.03PiB位居第三。[2020/10/23]

連鎖反應使超過百萬的用戶、債權人及投資人在FTX事件中受損;之后幾個月中也出現了多米諾骨牌效應

CoinDesk發布文聲稱Alameda的大部分資產都是FTX發行的?$FTT。隨即,CZ宣布準備拋售?Binance?質押的$FTT。這引發了擠兌并導致FTX停止提款,申請破產重組。之后證實,Alameda在Terra崩盤后就已經資不抵債,而FTX的用戶資金則被挪用去支撐這家失敗的交易公司。

舉例來說,一些受重創的機構包括:

BlockFi:為FTX提供了3.55億美元貸款的借貸公司,更是為Alameda放債6.71億美元。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.43%、空頭平均持倉比例為15.45%,空頭暫時領先,領先數量(凈頭寸數量)為0.01萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為19.26%、空頭平均持倉比例為19.34%,空頭暫時領先,領先數量(凈頭寸數量)為6.11萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為18.52%、空頭平均持倉比例為19.23%,空頭暫時領先,領先數量(凈頭寸數量)為0.55萬個ETH。[2020/10/14]

GenesisGlobalTrading:在FTX上有1.75億美元的僵尸存款。目前無法為其貸款產品提供贖回服務。

SilvergateBank:用戶們在FTX倒閉后提走了80億美元。之后該銀行裁員40%?。

雖然很多公司在頃刻間就已經倒下,但2023年可能還會有更多公司經歷相同的事。

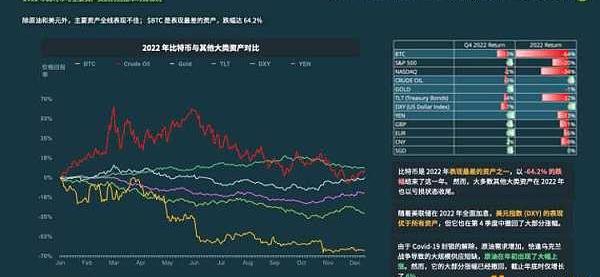

除原油和美元外,主要資產全線表現不佳;$BTC是表現最差的資產,跌幅達64.2%?

大多數資產,比如黃金和美債,在2022年以虧損狀態收尾。比特幣是這些資產中表現最差的,以-64.2%的跌幅結束了這一年。

隨著美聯儲在2022年全面加息,美元指數的表現優于所有資產。然而,隨著加息的放緩,其大部分漲幅在第四季度喪失;DXY季度環比下降了-7.4%?,年初至今的回報率僅為?8.0%?。

由于Covid-19封鎖的解除,原油需求增加,恰逢烏克蘭戰爭導致的大規模供應短缺,原油在年初出現了大幅上漲。然而,它的大部分漲幅已經撤回,截止年底時僅增長了6.4%?。

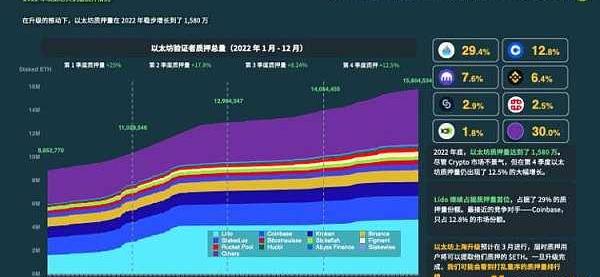

在升級的推動下,以太坊質押量在2022年穩步增長到了1,?580萬

盡管Crypto市場不景氣,以太坊的總質押量呈現穩定的季度增長,在2022年第一季度增長了?25%?,第二季度增長了?17.8%?,第三季度增長了?8.2%?,第四季度增長了?12.5%?。到年底以太坊的總質押量從880萬上升到1,?580萬。

2022年上半年,質押ETH的驗證者數量的上升可能是由于以太坊合并的看漲情緒所致。在9月中旬成功合并后,Crypto社區開始期待即將到來的上海升級,因為之前的合并升級驅動了上個季度的顯著增長。

Lido繼續占據質押量首位,占據了29%的質押量份額。最接近的競爭對手——Coinbase,只占12.8%的市場份額。

以太坊上海升級預計在3月進行,屆時質押用戶將可以提取他們質押的$ETH。一旦升級完成,我們可能會看到打亂重序的質押量排行榜。

DeFi通證市值暴跌72.9%?,衍生品的市場份額超過了收益聚合器

與2021年相比,DeFi通證的市值縮水約73%?,各種治理與效用通證的市值蒸發了超過480億美元。流動性質押板塊的跌幅最小,為25.9%?,這很可能是受到第三季度以太坊合并事件的影響。

與其他賽道相比,DeFi協議受到的打擊更大,這可以歸咎于早些時候過高的估值以及資本的撤出。借貸與收益聚合器在2022年的表現最差,跌幅分別達到了80.5%和85.3%?。不少協議如?ConvexFinance?和?Alchemix?原生通證的價格跌幅甚至超過了95%?。

盡管同比下降了?65.0%?,但衍生品的市場份額保持在?7.9%?,使其超過了收益率聚合器——這歸功于?GMX和GainsNetwork等去中心化永續合約交易平臺的人氣激增。

NFT市場遭遇的首個寒冬里,OpenSea的市場份額下滑至65.4%?,但仍占主導地位

NFT市場正處于第一個熊市周期——Top8鏈上NFT交易量從第一季度的133億美元驟降至2022年第四季度的15億美元,下降了?93.1%?。同時,自今年年初以來,NFT創作者的版稅也同樣減少了95%?。

在NFT寒冬中,OpenSea*仍占主導地位,占NFT市場交易量的65.4%?,不包括刷量。雖然他們的市場份額自2022年1月以來減少了24.3個百分點,但SolanaNFT的崛起推動了MagicEden的交易份額,在2022年底上升到了12.5%?。

雖然NFT市場上出現了許多新的競爭者,例如?LooksRare和?X2Y2,OpenSea捍衛住了自己的主導地位。這些競爭者通過發放獎勵激勵用戶在其平臺上交易。但用戶往往通過刷量來獲得這些獎勵。2022年1月,LooksRare上98.5%的NFT交易量是刷量。此后,由于獎勵排放量減少,交易量也在2022年12月減少到了75.5%?。

*OpenSea交易量包括以太坊、Polygon和Solana

現貨交易量從2022年1月起縮水了67.3%?,其中2022年四季度的環比下降最多,為21.2%?

1?月份,Crypto交易所Top?10的現貨交易量共計1.5萬億美元。但在FTX倒閉后,?12月的現貨交易量下降67.3%?,達到0.46萬億美元的全年最低水平。最大的下降發生在最后一個季度,現貨交易總量從第三季度的2.9萬億美元下降到2022年第四季度的2.3萬億美元,下降了21.2%?。

盡管公開展示了中心化的風險,CEX:DEX的比例仍然持續走高。雖然DEX的市場份額在11月小幅提升,受益于市場對Binance可能會破產的顧慮,但截至2022年底,CEX仍占據了92.5%的市場份額。

日漸低靡的交易量是投資者正在逐步撤資市場的信號,也可能表明他們正借由某CEX的關停進而完全退出市場。

Tags:CRYPCRYPTCRYCRYPTOCrypto PhoenixCrypto RangersFish CryptoCrypto Gladiator Shards

原文:《TheStateofOptimism》byBenGiove,Bankless編譯:aididiaojp.eth,ForesightNews截至今天.

1900/1/1 0:00:00一,?2023年初的小牛市揭示的財富密碼2023年1月1日,BTC的價格還在16500U,截止撰寫本文的2月6日,BTC的價格是在23000U左右,一個月出頭漲幅40%?.

1900/1/1 0:00:00撰文:DocTom 編譯:塵埃科技 Web3社區的核心理念和承諾是創造一個自我維持和自我加強的飛輪,成員通過參與來獲得社會地位、訪問效用和/或股份,這反過來為成員創造了激勵和網絡效應.

1900/1/1 0:00:00作者:Bankless 比特幣是一種數字貨幣,大多數情況下僅用作交易。這種情況在很大程度上源于比特幣開發在最初設計上就是保守和狹窄的。為什么呢?為了全力以赴地優化抗審查、去中心化貨幣的地位.

1900/1/1 0:00:00伴隨著以太坊上海升級的日益臨近,與之相關的各項提案也隨之涌現,希望能趕上在上海升級中一并部署。EIP-5988?也在近期被提交至?Eips.ethereum?官方網頁,EIP-5988?主要目的.

1900/1/1 0:00:002月9日上午,社區傳言稱美國SEC計劃禁掉所有散戶進入加密市場的通道,切斷銀行和加密行業之間的出入金業務,類似于”美國版9?4",這個傳言立馬引發了加密市場的雪崩.

1900/1/1 0:00:00