BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-1.34%

ADA/HKD-1.34% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD-2.59%

XRP/HKD-2.59%原文標題:《為什么CRV勝過Uni?為什么Univ3是一個錯誤的方向?》

原文作者:DeFi_Cheetah

本文編譯:JamesX,SevenUpDAO

1、定價能力

首先,在Univ3推出后,Uniswap放棄了定價權。這意味著什么?對于在幾個交易平臺之間交易的任何資產,只有一個交易平臺可以擁有定價權。

打個比方:一支股票的美國存托憑證VS在其交易量最大交易平臺的這支股票肯定市場的定價權掌握在后者手里

在加密貨幣中,一個Token可以在多個交易平臺、CEX或DEX上市。為什么Uniswap推出v3反而放棄了定價權?這與LPs在v3中提供流動性的方式有關——LPs選擇一個特定的提供流動性資金的價格范圍。這被稱為集中的流動性

為什么是集中的?

在Univ2中,流動性沿著xy=k的不變曲線均勻分散,但由于大多數交易活動都是在某個價格段內發生的,xy=k曲線的其他部分的流動性資金沒有得到利用,即資本效率低下。v3設計就是為了解決這個問題

Cardano鏈上NFT銷售總額突破6億美元,過去8個月增長接近35%:金色財經報道,據Cryptoslam最新數據顯示,Cardano鏈上NFT銷售總額已突破6億美元,本文撰寫時達到600,650,360美元,鏈上總買家數量1,264,521個,是鏈上NFT銷售總額第6大區塊鏈。歷史數據顯示,Cardano鏈上NFT銷售總額于去年11月達到約4.5億美元,這意味著該指標值在過去8個月增長接近35%。[2023/7/12 10:49:22]

v3比v2更具資本效率,但它需要LPs積極管理他們的頭寸,因為交易對的價格范圍時常變化。這使新項目不敢在v3中設立其原生Token的新流動性池。

為什么?

由于新Token的價格范圍由于初始流動性較淺而波動很大,因此在V3中擁有資金池的新項目需要經常調整價格范圍。這帶來了巨大的流動性管理成本,是項目方無法承受的。因此,大多數新的Token沒有在v3上市

由于V3上的新Token非常少,它失去了定價權。怎么會這樣?為了尋找藍籌Token的價格,人們參考Binance。對于沒有上市的Token,由于在v3推出之前,有很多新的Token在v2上上市,人們經常參考v2的價格信息

去中心化身份初創公司 Intuition 融資400萬美元,Superscrypt 領投:金色財經報道,去中心化基礎設施提供商 Intuition在由 Superscrypt 領投的種子輪融資中籌集了400 萬美元。該輪的其他參與者包括 Shima Capital、Avon Ventures、WW Ventures、Matrixport Ventures、Polygon Ventures 和 ConsenSys,以及其他幾家 VC、DAO 和天使投資者。這一輪融資是在去年 11 月由DARMA Capital 創始人Andrew Keys和以太坊聯合創始人兼 ConsenSys 創始人Joseph Lubin共同領導的籌款活動之后進行的。[2023/6/16 21:41:01]

由于管理流動性的巨大成本,v3上的資金池大多是藍籌Token,流動性強,不太可能出現劇烈波動,而Uniswap作為價格信息主要來源的地位也隨之瓦解。?

所以呢?

沒有定價權的DEX中的LP會因為被套利而遭受很多巨大的損失,而不知情的訂單流比有定價權的交易平臺要少得多。套利是有害訂單流的一個主要來源,對LP的傷害很大

Arbitrum生態DeFi協議Factor DAO上線質押服務:金色財經報道,基于 Arbitrum 的鏈上資產管理平臺 Factor DAO 宣布發布質押服務,允許用戶鎖定 FCTR 獲得 veFCTR,veFCTR 代表協議收入份額(金庫上線并產生費用后)和治理權。Factor 的 Vaults 產品目前已準備就緒,不過還需要進一步測試。部分社區用戶發現 Factor DAO 部分代碼是從其他加密項目復制而來的。[2023/2/28 12:34:01]

為什么LP在沒有定價權的DEX中受到的影響更大?

答:較少的不知情的訂單流+更多的有害訂單流

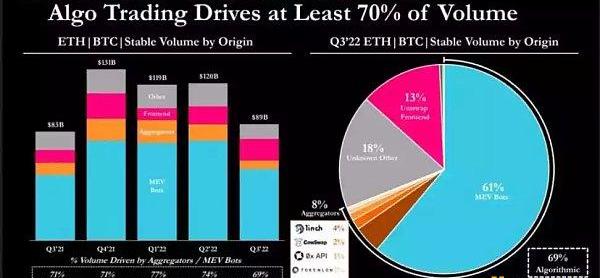

正如??@thiccythot_、@0x94305、@0xShitTrader所指出的,由于巨大的有害訂單流,v3的LP遭受持續虧損--~43%的v3交易量來自MEV機器人!?

它使用戶不愿意成為v3的LPs!這影響了v3的盈利能力。

前100以太坊巨鯨加倉的Token中,stETH躍升至第四:金色財經消息,Whalestats數據顯示,在過去24小時里,前100以太坊巨鯨加倉的前10 Token中,ETH、USDC、USDT占前三席,stETH躍升至第四。截止發稿,這些巨鯨平均持有1814枚stETH,價值約286萬美元。[2022/9/9 13:19:06]

一個沒有定價權的交易平臺是很難在行業中占據領先地位的,這也影響了盈利能力。?相比之下,當人們檢查一個穩定幣是否貶值時,他將提到Curve而不是CEX!通過比較,定價權的重要性不言而喻

2、盈利能力

雖然Curve從LPs那里拿50%的費用,但Uniswap給LP的費用是100%;它從所有的交易中沒有任何收入。一個沒有利潤的企業絕不是一個好企業,無論收入看起來有多大。Uniswap意識到了這一點,并提議從LPs中抽成

但事情并不那么容易。Uniswap這樣做可能會有很大的麻煩。沒有定價權,LP就會像所說的那樣遭受更多的有害訂單流,從而降低提供流動性的動力。如果Uniswap現在抽成手續費,這將進一步打擊LP的積極性。

Coinbase:AURORA被標記為“實驗資產”:金色財經報道,據官方推特顯示,Aurora(AURORA)現在被標記為“實驗資產”。

據悉,為了保持透明并幫助客戶做出明智的決定,Coinbase為某些可交易資產添加了一個“實驗資產”標簽,這些資產對于Coinbase來說是新的,或者交易量相對較低的。存在一定風險性,希望用戶對這些資產保持謹慎。[2022/9/8 13:15:25]

這又會帶來什么樣的后果?

Univ3的大多數交易量不是「粘性」的,因為>70%的交易量是由算法/機器人驅動的。交易量只是為了跟隨定價。?

因此,LP的積極性降低——TVL和流動性降低—滑點增加,執行價格降低——成交量降低——LP費用降低,LP積極性降低死亡漩渦

提高LP的交易費用以維持TVL和流動性如何?

死亡漩渦一樣是不可避免的。?LP的積極性降低—增加LPs的交易費用—更差的執行價格—更低的成交量—更低的LP費用和LP的積極性降低這就是為什么Uniswap官方從未推動費用開關

很多web2技術企業在極短的幾年內沒有盈利,但它們實際上是在建立「護城河」,增強客戶的粘性。Uniswap沒有利潤,同時也不能培養用戶的粘性,因為只有<15%的交易量是來自于它的前端應用

為什么Curve優于Uniswap?

你能想象如果Univ3TVL和交易量只給LP50%的費用,就像Curve那樣,會發生什么嗎?但是Curve通過ve-model引導流動性,并賦予了$CRV以實際經濟效用

相比之下,UNI沒有任何實際經濟效用,與Uniswap的業務無關。如果Univ3能夠從LPs那里收取50%的費用,并且仍然保持TVL和交易量,那么Uniswap就勝過Curve。但事實并非如此,因為它的大部分交易量都不是「粘性」或」有機」的

Uniswap不能借口說–「隨著時間的推移,更多的用戶習慣于我們的平臺,帶來更多的費用和更多的流動性」。Uniswap的交易量并不忠誠,除非它能從其前端大幅增加交易量,否則交易量只會隨著費用轉換的推出而離開

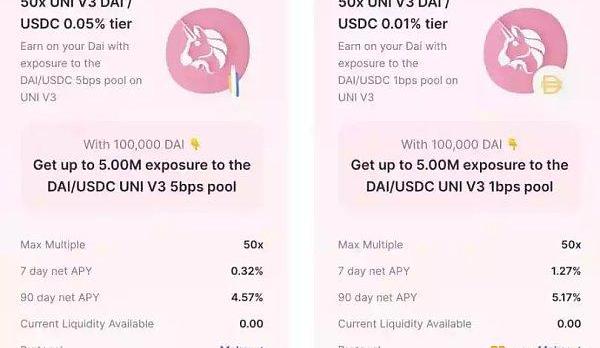

此外,UniswapTVL是有杠桿的:在34億美元中,~4.35億美元來自DAI/USDC交易對,MakerDAO將其杠桿率提高到了50倍,因為它接受UniDAI/USDCLPToken作為抵押品來鑄造DAI!然后DAI可以重新存入那里,以獲得LPToken來鑄造更多的DAI!

3、結論:Curve勝出Uniswap的原因是:?

它有定價權,成為掛鉤資產的主要價格信息來源;

它從LP交易費中抽取50%,但仍能通過其特殊的ve-tokenomics吸引巨大的TVL,而不需要杠桿

最后,為什么Univ3是一個錯誤的方向?

它增加了項目對鏈上流動性的管理成本,從而放棄了定價權。它沒有通過引入幾條曲線來迎合不同的加密貨幣資產來提高Univ2綁定曲線的資本效率,而只是.創造了一個新的模式,我認為這是一個更糟糕的版本的訂單簿。它現在被分散注意力,從行業的基礎用例變成了用戶領域的競爭者之一:與聚合器

如果它能專注于使其成為發行所有波動Token的不可跳過的一個選項,那么它就會像電力和水一樣–用戶在交易Token時無法避免Uniswap。這就是Uniswap應該采取的最佳路徑,顯然它選擇了一條不同的道路

4、Kol觀點補充

@charliemktplace:?

我不認為這就是Curve可能或不可能更好的原因。Curve的Gas更高,它在數學上為LP做了自己形式的集中流動性,這有損失的風險,CRVwar可能是一個破窗謬誤。

@Slappjakke:?

非常有趣的觀點。以前沒有想過「放棄定價權」這個觀點。我仍然認為univ3對于正確的用途和擁有正確理解的用戶來說是非常強大的,但不是作為「全能王」。

@korpi87:?

你的整個論點是基于這樣的假設(錯誤的?):由于流動性集中,Uniswapv3沒有定價權。但是v3允許用戶在整個范圍內提供流動性。如果沒有Uniswapv2,V3將被用于長尾資產,我想。

@PerfectHatred1:?

Curve是不賺錢的,在UniswapV3中,你可以像V2中一樣設置全范圍的位置。想看看Curve未來會發生什么嗎?看看Sushiswap就知道了。唯一能讓Curve不像Sushiswap那樣快速下跌的是CRV鎖定了4年。

希望這條長推文能引起一些富有成效的討論,討論一下這些藍籌DeFi項目下一步應該做什么。

原文節選自:DelphiDigital《TheGreatReset:NavigatingCryptoin2023》 編譯:Web3大航海 我們將今年的報告命名為“大重置”.

1900/1/1 0:00:00本文為金色財經&歐易研究院原創年度盤點文章,轉載請注明出處。2022年終將近,回顧這一年全球經濟增長受多重因素的沖擊而顯著放緩,全球性通脹高企、俄烏戰爭沖突以及多地新冠疫情反復等因素引發.

1900/1/1 0:00:00摘要 “Notyourkey,notyourcoin”,無論智能合約錢包還是個人賬戶錢包,私鑰都擁有對錢包的絕對控制權,一旦私鑰丟失我們的錢包就完全暴露在風險之下私鑰是錢包的基礎.

1900/1/1 0:00:00撰文:Momir,IOSGVentures流動性質押是一個贏家通吃的市場嗎?如果中心化交易所在ETH質押市場上占主導地位,那將違背以太坊建設去中心化網絡的目標.

1900/1/1 0:00:00隨著近兩年行業的高速發展,加密行業無疑已經步入了多鏈共存的時代。目前僅被DefiLamma收錄的公鏈數量就已經超過了150條,多鏈共存的態勢越發明顯,用戶對于跨鏈的需求也水漲船高,跨鏈橋已經成為.

1900/1/1 0:00:00文:WILLIAMSUBERG比特幣布林帶指標的創建者表示,布林帶“擠壓”并不是比特幣突破的確切指標。比特幣交易員迫切希望看到比特幣價格出現新的波動,但對它何時到來持不同意見.

1900/1/1 0:00:00