BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-1.47%

ETH/HKD-1.47% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-1.99%

SOL/HKD-1.99% XRP/HKD-1.64%

XRP/HKD-1.64%非純幣本位或者有比特幣信仰的礦工,既要防范關機的風險,又想享受比特幣暴漲帶來的收益,可以采取「期貨套保」的方式。

純法幣本位的礦工采取做空「預期 BTC 產量+電費等成本」等價的 BTC,非純幣本位的礦工只需做空與「電費成本」等價的 BTC 即可。

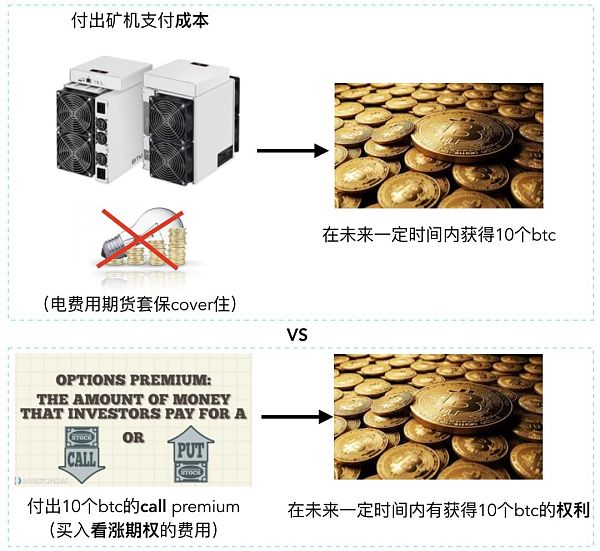

而這個把電費用期貨 Cover 的組合就類似于看漲期權——在電費支付不出的風險已經被 Cover 的情況下,我們有礦機的投入(類似付出一定的期權費),在未來一定的時間內,我們有權利獲得一些 BTC。

那么,有沒有再進一步把收益確定了的組合呢?有的,這下我們就要引入「期權」這個有力的工具了。

01 Short Call 是更優的方式

礦工更優的方式是可以賣出看漲期權 (Short Call)。因為上述說的這個組合是類期權的,而期權又有交易所提供的市場在,那我們就可以算他們現值跟(Call)現價之間的差。

假設三個月之后,這批礦機未來在覆蓋了電費之后,還能給你產生 10BTC。那這一批礦機支付的費用,可以在沒有幣價下跌風險跟電費負擔的情況下獲得 10BTC,然后再去看 10BTC 在 3 月 27 號到期的 Call Option 值多少錢,這樣可以把這一部分未來的收益提前通過期權市場兌現。

比特幣礦工儲備跌至191萬枚BTC,創12年新低:金色財經報道,IntoTheBlock披露截至10月12日下午的數據顯示,比特幣礦工儲備跌至191萬枚BTC,創近12年以來新低。

此外,自2022年初以來,比特幣礦工儲備僅有46天高于200萬枚BTC。比特幣礦工儲備于2010年2月19日首次超過200萬枚。(Decrypt)[2022/10/13 10:33:14]

那這個風險就很小了,你去賣看漲期權去做對沖的話就沒有關系,因為你到期肯定兌付得出 BTC。比如,你看好比特幣未來漲到 8700 美元附近,電費已經覆蓋掉了,也就是電費你肯定付得出的情況之下,你還能有 10BTC。那這時候:

一種做法是可以把 10BTC 都敞著(持有現貨),BTC 暴漲到多少就賺多少;還有一種做法是你認為 BTC 兩三個月內就算暴漲的話,也就在 10000 美元的 Call。后面這種情況下,無非兩種結果,一種是 BTC 確實漲到了 10000 美元,另外一種是沒漲到 10000 美元。

1、BTC 沒有漲到 10000 美元,收入 Call Premium

數據:最近幾周礦工轉入交易平臺的BTC明顯減少:金色財經報道,據Glassnode數據顯示,在 6 月的加密市場崩盤期間,比特幣礦工壓力達到了 2022 年峰值,但最近幾周礦工轉入交易平臺的BTC明顯減少,這表明,盡管行業仍然存在壓力,但最糟糕的情況可能已經過去。此外,比特幣的挖礦難度自 5 月份創下歷史新高以來一直在下降,這對礦工來說也是一個好兆頭,因為他們需要更少的計算能力來挖掘區塊,然而在經歷了 3 個月的下降趨勢之后,本月早些時候出現了小幅增加。另一個值得注意的發展是,與 6 月份相比,礦工的整體收入似乎也有所增加,壓力水平的下降,加上礦工收入的增加,可能預示著比特幣挖礦市場正在轉好。[2022/8/14 12:24:38]

你作為賣方不會被行權,就能白拿到 Call Premium。我們現在可以看一下交易所的報價,3 月 27 號 10000 美元以上,你本來只拿 10BTC,現在你可以拿10.64BTC,何樂而不為?

2、BTC 漲到 10000 美元以上,交割均價為 Strike Price+Call Premium

外媒:中國礦工電力遷移導致比特幣哈希率下降11%:10月28日消息,據BTC.com的數據,自10月18日起,比特幣7天滾動平均哈希率下降11%,目前為126 EH / s,同期比特幣的價格升至13,000美元以上。PoolIn聯合創始人Kevin Pan在微博中表示,由于水電季節已結束,許多礦工正在把水力發電站的設備轉移到化石燃料發電廠,但現由于疫情原因導致社區封鎖,這可能會影響設備運送。(the block)[2020/10/28]

你作為賣方就要被行權了,那實際上是以多少錢交割掉 BTC 呢?我們可以算,現在單個行權價為 574 美元。但因為 BTC 漲了,這是個反向合約,漲到 10000 美元的話,你事實上以 10660 美元的價格交割掉。

02 賣出期權是正期望的

但有人就會笑了,說那 BTC 大漲到 10660 美元的價格交割掉的話,你不是虧了?其實沒虧,就是少賺。少賺大家就覺得跟虧了一樣難受,先不談這種想法有多不成熟,事實上,從期權定價的理論上來說,長期來看的話,做賣方一定是更占優的。

現場 | Peter Rizun:SPV技術可以讓礦工更好的證明交易在區塊里被確定:金色財經現場報道,全球區塊鏈開發者大會 GBDC 2018 Day2 會議正在進行,會上BU 首席科學家Peter Rizun表示,SPV技術可以更容易讓用戶錢包跟蹤PoW鏈;可以讓用戶更容易發送收取交易信息;可以讓礦工更好的向用戶證明交易在區塊里被確定。[2018/12/17]

總的來說,如果你去賣期權的話,你獲得的 Premium 溢價在大數定律的收斂之下,你長期會比你敞著不賣要更加舒服。因為 Realized Volatility (RV) 跟 Implied Volatility (IV) 長期來看 RV<IV。也就是說,BTC 漲到 10000 美元的價格,并且收獲 Premium 合成的等效的賣出價交割,哪怕這一次沒有套保來得劃算,長期來看,期權定價只要是有效的,你的收益一定要比不去 Short Option 更強。

總之,你在電費沒有風險且還能獲得一定數量 BTC 的情況下,那跟一個看漲期權就沒有太大的區別,你可以用偏高的看漲期權的價格去把這個現值給鎖定住。這還是偏套利的思路,我們計算了電費用期貨鎖定情況下的礦機(把它視作類看漲期權的組合資產)和看漲期權(特別是隱含波動率高于回望波動率,并且絕對值偏高的這么一個期權市場)的套利行為。

聲音 | 眼鏡蛇Cobra發推支持BCH SV:SV礦工將會獲得最后勝利:比特幣官方論壇Bitcoin.org持有人Cobra發推支持BCH SV:比特幣ABC無論從Roger和吳忌寒的礦池里偷了多少算力,都將輸掉這場“算力戰爭”。支持SV的礦工只專門開采BCH。他們可以等待很長時間,直到臨時支持ABC的算力撤回,然后重新組織鏈并刪除ABC塊。[2018/11/15]

?持有礦機且電費 Futures Cover 的這個組合類似于看漲期權

那這樣子會不會享受不到 BTC 發生歷史性暴漲帶來的收益呢?比如,你看好 BTC 漲到 10 萬美元的話,是不是就享受不到了呢?不是的。因為 Short Call 的價格隨著標的價格水漲船高,你不能指望它一天之內漲到 10 萬美元。

這個過程類似于:BTC 從 10000 多美元,漲到 15000 多美元,然后漲到 22000 美元,跌到 18000 美元,再跌到 16000 美元,然后再上去。這個過程中,波動的價值就會凝聚到期權合約里面去。

你可以把期權理解為標的物價格波動帶來的可能高拋低吸的收益的凝固化,而且是帶一定溢價的凝固化。這樣說有點抽象,你可以把它理解為類積分的形式。假設有一個人可以無限地做動態對沖,他產生的利潤等價于期權的價格。你賣期權的話,相當于你擁有無限小的對沖空間,你累計的收益跟你賣出期權事實上是等效的。當然,沒有跟理論嚙合得那么好,就因為理論畢竟是有限的,但事實上,從效果上來說實際的效果還更好一點。在不斷上漲下跌的過程中,高拋低吸能夠產生的收益跟賣期權長期來看是等效的。

比如說,幣價一路上漲的話,賣出期權的執行價也一路上漲。這跟第一種方式——把礦機生命周期內的產出直接用期貨鎖掉——是不一樣的。幣價從 9000 美元開始上漲,漲到 10000 美元、12000 美元,每一次覆蓋掉這個周期電費之后,產生的幣隨著幣價的上漲,賣出的看漲期權執行價也不斷提高。最后,你利用期權交割掉的平均賣出價一定會高于(用期貨套保的)賣出均價,因為賣出期權是正期望的。

我有一個時間比較長的 BTC 帳戶,從 10000 美元開始做,BTC 價格一路下跌,又上漲,又下跌,又上漲,這樣我累積的賣出均價能夠做到 12500 美元到 13000 美元左右。我不斷地 Short Call,然后去計算這一次它的行權價格,如果是低于我的 Call 執行價(Strike Price),那就記做收入 Premium;如果是高出執行價,那我這次的賣出均價就是 Strike Price+Premium。

我把每一次 Premium 累積,跟所有被交割的 Strike Price 作為賣出價計算,得到的賣出均價能做到 12500 美元到 13000 美元左右。如果幣價突然上漲到 13000 美元以上的話,那我選擇的執行價就得在 14000 美元到 15000 美元。

它只要有波動,期權定價沒有失效的情況下,我的賣出均價最后能夠做到的一定是要比直接賣出現價還要高。那樣,等于是利用了期權可以把波動收益折現在里面,并且礦機產出能夠負擔 Short Call 的風險。這樣既可以兼顧幣價下跌導致的關機風險和幣價上漲的無限收益問題,還能吃到比特幣期權市場高波動率的溢價。

這里面涉及到很多技術細節,最讓人擔心的風險已經被控制住了,因為挖礦最害怕的還是到關機幣價,這個就很無奈,無論你有多大的家產,你到關機幣價事情的效率變負了,而且事實上你家產越大虧的越多,大礦工們也面臨過這個問題。

03 風控:Short Call 數量要嚴格限制住

賣出看漲期權,最大的風險是幣價漲得特別快。幣價漲得特別快的話,賣出看漲期權雖然說長期來看是正收益的事情,但很可能在你正收益收斂之前就爆倉了。市場可以不理性到比你爆倉還要久,這個你不得不防。不能說是一件正期望的事情,我一直持續做我就一定能夠獲得收益。不是的,你還是得風控,你得活到伯努利大數定律起作用的那一天。

挖礦不要太“浪”了,礦機在覆蓋電費后,還能給你 10BTC 或者 20BTC 產出的時候,只要你 Short Call 不超過這個量,你的賣出風險就被控制住了。你既可以享受到 BTC Option Market High Volatility 的正期望收益,又可以讓礦機的產出不會錯過比特幣的暴漲,假設有的話,你還能不必擔心 Short Call 被爆倉的風險。

當然,不是所有人都這樣的,也不是所有人都有無限保證金,大家還是要保守一點。比如說,我賣出的 Call 數量嚴格不超過礦機的產出,風險就可控。你既 Short 了一個很高 IV 的 Call,又不用擔心穿倉,因為礦機交付得出,這樣就比較 OK 了。

Tags:BTCCAL比特幣ALLsbtc幣還有希望嗎ethicaltea30歲老公玩比特幣輸了好多錢怎么回事WalletNow

以色列證券管理局(ISA)主席Anat Guetta表示,ISA打算起草針對分布式賬本技術支持(DLT)數字資產交易平臺的法規.

1900/1/1 0:00:00今年春節,全國上下人民的心都被疫情困擾。新型冠狀病疫情來勢洶洶,湖北省受影響程度尤為嚴重。疫情不僅威脅了人民的生命健康安全,也對經濟平穩發展造成創傷,區塊鏈產業同樣無法獨善其身.

1900/1/1 0:00:00隨著區塊鏈技術的發展,越來越多的人對區塊鏈產生興趣并積極尋找系統學習的途徑,為方便大眾系統地學習和了解區塊鏈技術,2月10日.

1900/1/1 0:00:00這幾天BTC久攻不下10月政策利好帶來的漲幅最終的均衡價位,以及19年觸頂14000美元維持3個多月震蕩回調走勢的下降三角下沿支撐線,看目前量能也難以形成突破,轉而選擇向下尋找支撐.

1900/1/1 0:00:00科技巨頭IBM獲得了一項專利,其開發了一種“自我感知通證”,用于記錄離線交易的事件。這項提交給美國專利和商標局的專利文件描述了一個系統,該系統涉及電子貨幣平臺中的財務數據處理,以及處理涉及離線交.

1900/1/1 0:00:00今天迎來A股的節后開盤,受疫情影響,鼠年首個交易日,三大指數開盤集體下跌,上證綜指跌8.73%,深成指跌9.13%,創業板指跌8.23%。超3000家個股跌停,逾3200只個股跌幅超9%.

1900/1/1 0:00:00