BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+3.62%

SOL/HKD+3.62% XRP/HKD+0.16%

XRP/HKD+0.16%原文標題:《三分鐘讀懂RageTrade:可組合的全鏈以太坊永續合約協議》

原文來源:aididiaojp.eth,ForesightNews

RageTrade是什么?

RageTrade是一個基于Arbitrum生態的永續合約協議,旨在通過80-20Vaults和Omnichainrecycledliquidity等創新性機制設計來建立流動性較強、可組合的全鏈以太坊永續合約協議。RageTrade還將在LayerZero集成,以允許金庫能夠從任何L1和L2中獲得流動性。

RageTrade通過Omnichainrecycledliquidity機制整合來自其他鏈的DeFi流動性,當這些流動性進入80-20Vaults后,其中不超過20%將以虛擬流動性的方式注入RageTrade的vAMM池,為RageTrade提供集中流動性,另外80%仍然保留在外部協議中來為LP獲得收益,同時LP提供者還能從合約交易者那里賺取費用。主鏈Arbitrum和LP鏈通過LayerZero的跨鏈消息傳遞協議傳遞消息。

在初始狀態時100%LP在協議外部,當以太坊價格波動,協議頭寸開始增加時,外部流動性開始以虛擬流動性的方式進入Rage。通過RebalancePnL操作,Rage能夠再次將協議產生的收益從協議中轉移到外部協議。RageTrade會根據最新價格每日調整一次集中流動性的做市范圍,如果保險庫累積的LP流動性超過20%,RageTrade將通過重置流動性操作,關閉保險庫,并重新部署流動性。

RageTrade協議收入包含10%的80-20valuat所產生收益和萬分之五的交易手續費,交易手續費的千分之一將作為LP的代幣激勵。

RageTrade具有哪些創新點?

Curve:crvUSD的借貸需求使借貸總額達到7900萬美元:金色財經報道,DeFi協議Curve Finance在社交媒體上稱,crvUSD 的借貸需求使借貸總額達到7900萬美元,利率上升至2%左右。[2023/7/10 10:46:25]

RageTrade具有全鏈可回收流動性Omnichainrecycledliquidity和80-20Vaults等核心創新點,同時與GMX合作,將推出DeltaNeutralGLP金庫。

全鏈可回收流動性Omnichainrecycledliquidity

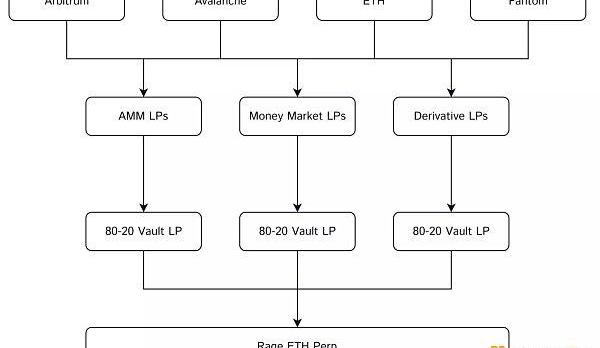

RageTrade允許所有在現有其他協議中的流動性資金進入,其中包括AMM、貨幣市場和衍生品協議。這些協議中的流動性都可以以ETH-USDLP的形式被整合到80-20Vaults中,然后進入RageTrade的ETHperp流動性池。具體過程如下圖所示:

RageTrade的perp、金庫和業務均部署在主鏈Arbitrum,其他提供流動性的鏈被稱為LP鏈。為了對全鏈流動性進行整合,RageTrade使用LayerZero的跨鏈消息傳遞協議來在主鏈和LP鏈之間傳遞消息,并用Stargate發送和接收資產。

當LP鏈向協議存入流動性時,LP鏈將向主鏈發送消息,以將虛擬流動性注入RageTrade的vAMM池;反之,則將其從vAMM池中抽出。

80-20Vaults

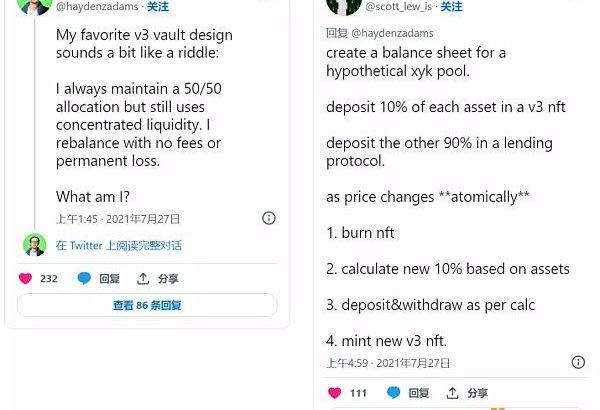

80-20Vaults是RageETHperp的LP運行策略,其靈感來源于Hayde和Scott發布的解決方案。在80-20Vaults中,存入RageTrade協議中的流動性,80%仍將維持在外部協議如Curve、GMX、Sushi等中獲得收益,最多為RageTrade提供20%的集中流動性。

Binance發言人:已對可能違反內部政策的員工展開調查:金色財經報道,CNBC最近的一項調查顯示,Binance員工據稱一直在幫助中國客戶繞過交易所KYC控制。對此,Binance一位發言人在接受采訪時回應稱,明確禁止員工支持用戶規避任何法律或政策,公司正在針對最近的指控采取行動,我們已經對可能違反我們內部政策的員工展開調查,包括錯誤地征求或提出不允許或不符合我們標準的建議。發言人表示,Binance已經實施了高級檢測工具,允許交易所過濾受限制司法管轄區的用戶,以及來自這些地區的活躍區塊鏈 VPN。

截至發稿時,Binance聯合創始人CZ尚未對此事發表公開評論。[2023/3/25 13:25:55]

80-20Vaults依賴三個核心操作:RebalancePnL、更新范圍和重置流動性。

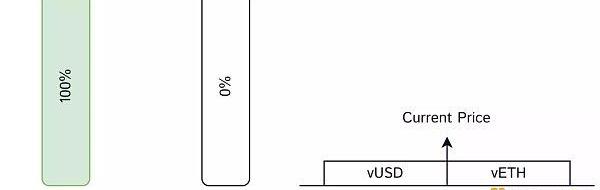

初試狀態時,100%的TVL處于產生收益的LP位置,金庫提供圍繞當前價值的集中流動性頭寸。

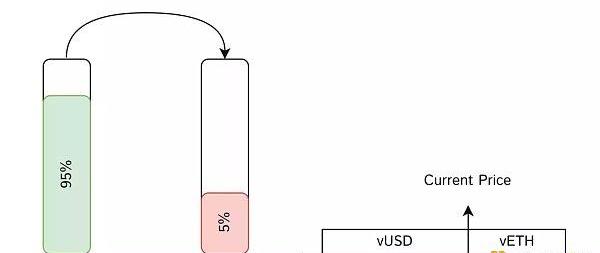

當ETH價格變動時,LP金庫累積定向永續合約頭寸。例如隨著ETH價格上漲,金庫ETH永續合約空頭頭寸開始增加。RebalancePnL操作從這些頭寸實現PnL,并將資產轉移到可生成收益的服務中,最大限度地提高了資本效率,同時保持了足夠的抵押率。

注:PnL代表交易組合價值的逐日變化,通常使用以下公式計算:PnL=今天的價值-前一天的價值。

以太坊Layer2上總鎖倉量近7日上漲14.9%:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為63.2億美元,近7日漲14.9%。其中鎖倉量最高的為擴容方案ArbitrumOne,約33.4億美元,占比52.84%,其次是Optimism,鎖倉量19.4億美元,占比30.65%。[2023/2/21 12:18:44]

隨著ETH價格的變動,集中的流動性頭寸可能會導致vETH和vUSDC失衡。通過更新范圍操作,RageTrade會根據最新價格每日調整一次集中流動性的做市范圍。

如果價格出現大幅波動,導致金庫累積的LP流動性超過20%,RageTrade將通過重置流動性操作,關閉保險庫,并重新部署流動性。

每一個80-20Vaults都可以接受不同的LP頭寸作為抵押品來提供Rage的ETHperp流動性。80-20Vaults旨在Uniswapv2中獲得ETH-USDLP收益的同時,為LP頭寸賺取額外收益。為了吸引所有可能產生收益的ETH-USD資產,LP將能從所有LayerZero兼容鏈中回收流動性。

通過80-20Vaults,外部LP頭寸實際上可以通過為RageTrade提供流動性來獲得額外收益如交易手續費、RAGE代幣激勵等。并且其中80%的資產是在隔離協議中,不存在清算風險,這一設計或許將吸引大批流動性。

80-20Vaults雖沒有清算風險,但仍然面臨兩種形式的外生風險:

Arbitrum停機時間:如果Arbitrum網絡停機時間過長,金庫收益可能會偏離預期的UNIv2收益。產生收益的資產風險:Curve的Tri-Crypto等產生收益的資產可能會經歷自身的無常損失,這可能導致收益偏離UNIv2。

數據:Uniswap NFT聚合服務總交易額突破500萬美元,月增長超400%:1月16日消息,據Dune Analytics數據顯示,Uniswap NFT聚合服務總交易額已突破500萬美元,截至目前達到5,137,547美元,總交易量為7711筆。當前Uniswap NFT聚合服務中交易額最高的平臺來自OpenSea,交易額排名前三的NFT系列分別為:Mutant Ape Yacht Club(477,510美元)、“無聊猿”Bored Ape Kennel Club(387,752美元)和CLONE X - X TAKASHI MURAKAMI(252,562美元)。

Uniswap NFT于12月初交易額達到100萬美元,Uniswap在過去約1個月時間的交易額增長超過400%。[2023/1/16 11:14:35]

DeltaNeutralVault

RageTrade的DeltaNeutralVaults是一組流動性智能合約,允許用戶匯集資金,以delta中立的方式在GMX上提供流動性,同時在GMX上賺取ETH獎勵。該保險庫在鏈上運行,通過在兩個獨立的風險金庫的幫助下對Aave和Uniswap進行做空,最大限度地減少對ETH和BTC的風險敞口。

兩個獨立的風險金庫包括:

Risk-OffVault:允許用戶存入可作為Aave抵押品的USDC,同時根據資產利用率從GMX賺取Aave供應APR和部分ETH獎勵。Risk-OnVault:通過GLP賺取收益,同時抵消ETH和BTC的價格風險。由于ETH和BTC的比例在GMX上可能會發生變化,因此金庫會在每次重新平衡時更新未平倉空頭。

Rage的vAMM如何運作?

RageTrade由通過虛擬自動做市商vAMM設計的UNIv3提供支持。UNIv3vAMM池持有虛擬代幣例如:vETH-vUSDC,它們代表現貨市場中基礎代幣即ETH-USDC。交易員和流動性提供者LP使用虛擬代幣在vAMM上下交易訂單。

DAISUKI項目Discord服務器遭到攻擊:金色財經消息,據CertiK監測,DAISUKI項目Discord服務器遭到攻擊,請社區用戶不要點擊、鑄造或批準任何交易。[2022/7/29 2:46:34]

RageTrade如何建立流動性和精準的資金費率?

RageTrade使用OmnichainLiquidity和80-20Vaults為ETHperp建立深度流動性,此外還設計了一種稱為前瞻性指導的資金利率機制來確保資金利率與CEX利率相匹配。當CEX資金費率和Rage資金費率不同時,前瞻性指導的資金利率機制允許治理模塊在3種資金費率計算方法之間切換,以保持費率接近公允價值。

資金費率機制專為UXD、Lemma、Frax等穩定幣設計。這使穩定幣發行人能夠在賺取CEX基礎收益率的同時獲得delta中性perp頭寸即由ETH抵押的1倍空頭頭寸。

如何使用RageTrade?

存款和取款

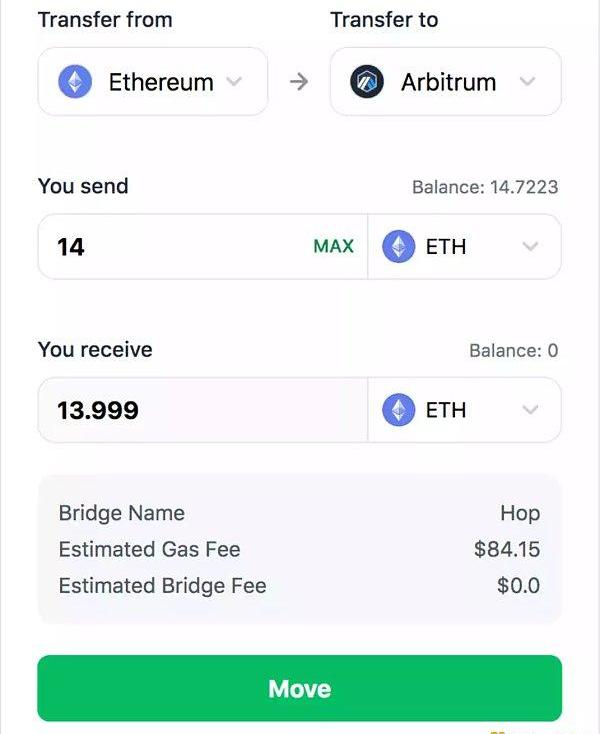

首先使用FundMovr將ETH資產橋接到Arbitrum:

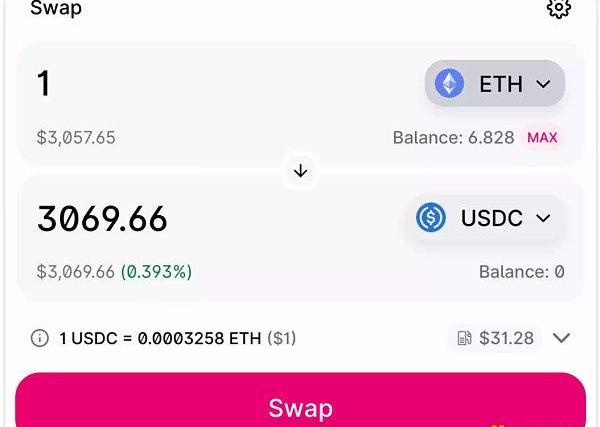

然后需要同時持有ETH和USDC。用戶需要通過USDC余額在Rage開交易頭寸,同時需要ETH來支付Gas費用。可以選擇用Uniswap進行資產交換:

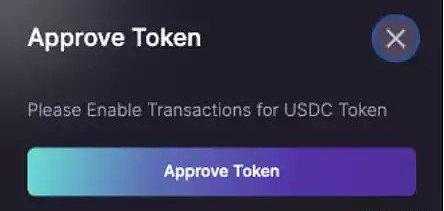

在RageTrade上添加USDC代幣

首先需要連接個人錢包:

然后添加USDC代幣:

最后存入開倉所需要的USDC金額:

建立多頭頭寸

以建立多頭頭寸為例,分析如果在RageTrade上進行交易。

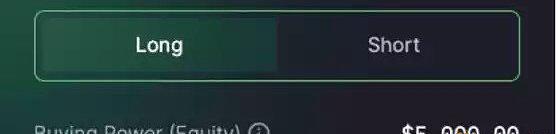

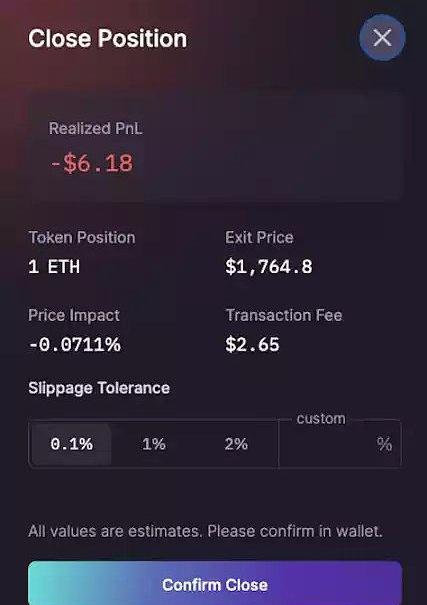

首先在交易界面選擇做多,并確認交易資產:

然后輸入想要做多的代幣數量,交易界面會自動充值所需的USDC,并設置可接受滑點

最后再點擊Swap來啟動交易,并查看交易數據:

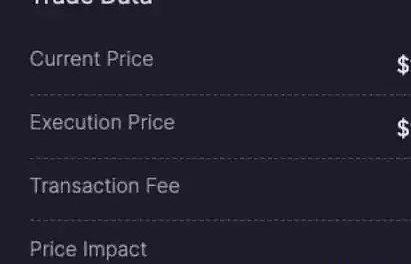

一旦交易被確認:持倉情況和賬戶數據將會顯示在頁面上。

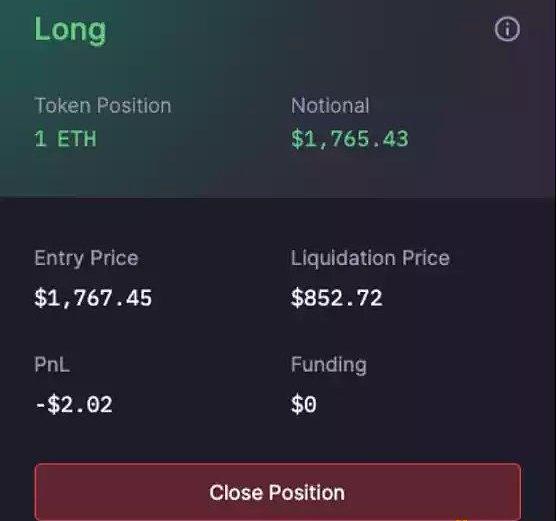

如果想要平倉,只需要點擊ClosePosition平倉按鈕,在確認平倉前注意查看彈窗窗口。

團隊信息

RageTrade官網并未披露團隊信息,但可以從GitHub庫中找到與項目相關三位開發人員的帳號。其中名為0xDosa的用戶賬號介紹顯示他不僅是RageTrade的核心開發者,還活躍在GMX保險庫和Strategy保險庫開發中。

主要競品

以GMX為代表的多方博弈模式

GMX是一個基于Avalanche和Arbitrum的永續期貨和現貨協議,采用由ETH、USDC等基礎資產按照一定比例組成的GLP指數代幣提供流動性。GMX具有零滑點、10bps費用和高杠桿率等特點,能夠以較低成本在網絡上快速交易BTC、ETH、AVAX等代幣。

GMX將期貨原有的多空博弈的過程變成了多方、空方及GLP持有者的三方博弈,簡單來說就是如果交易者失敗,則LP獲利;如果交易者獲勝,則LP失敗。協議獲利的主要來源是交易者在交易時扣除的借款費用,同時協議手續費的70%會作為激勵發放給LP。

與GMX采用類似機制的協議還有DeriProtocol等。

以Perpetual為代表的vAMM模式

Perpetual在2020年創建了虛擬AMMvAMM,成為鏈上Perp的先驅。Perpetualv1使用單幣模擬x*y=k恒定乘積模型。簡單來說就是用戶存入USDC保證金,可以在虛擬流動性池中進行交易。以ETH-USDC虛擬池為例,x和y分別代表虛擬池中ETH和USDC兩類代幣的數量,協議給定K值。

vAMM可以實現更便捷的流動性進出,并能支持杠桿交易和避免無常損失。Perpetualv2整合了vAMM機制與Uniswapv3的聚合流動性,同時提供PERP流動性激勵和上線限價單功能。

與Perpetual所采用vAMM模型類似的協議還包括MCDEX、FutureSwap、Drift等。

以dYdX為代表的中央限價訂單簿模式CLOB

dYdX是一個基于L2的衍生品交易所,提供類似于CEX的包括永續合約、杠桿交易和借貸等多種衍生品服務。該協議旨在建立一個完全去中心化的衍生品交易所。

交易者在dYdX上通過訂單薄進行點對點交易,并使用資金費率機制平衡凈頭寸,與CEX永續期貨合約原理相似。訂單薄系統可以提供更復雜的訂單類型,但比較依賴做市商及提供流動性。

與dYdX一樣采用訂單薄模型的協議還包括Injective、MangoMarket等。

小結

去中心化衍生品市場雖然已經出現諸如GMX、dYdX和Perpetual等具有不同機制且相對成熟的應用,但就其市場規模而言,仍有很大的發展空間。RageTrade通過創新性的80-20Vaults設計,在提高資金效率和有效隔離部分風險的同時,仍能保持良好的交易體驗。此外,Omnichainrecycledliquidity機制能夠幫助其整合現有DeFi零散流動性,為交易的深度提供了有效保障。因此RageTrade有望成為去中心化衍生品領域的一匹黑馬。

Tags:RAGETRAADERADrage幣介紹tra幣最新消息DerivaDEXGlobal Trading Xenocurrency

來源:中國財富網 12月13日,南方東英資產管理有限公司正式推出亞洲首批虛擬資產ETF:南方東英比特幣期貨ETF(3066.HK)、南方東英以太幣期貨ETF(3068.HK).

1900/1/1 0:00:00全球化1.0,是一種所有事情都必須在相同標準下完成的模式,而來自世界各地的人可以在這種框架下順利地進行協同工作.

1900/1/1 0:00:00撰文:Murph@THUBACoreMemberToken是用于管理和激勵加密資產的措施,可以促進項目利益分配、影響用戶行為預期從而推動和生態發展.

1900/1/1 0:00:00在比特幣得到機構關注之后,許多財務專家預測世界將因為加密貨幣的采用而發生重大變化。但是,截止到目前為止,很明顯比特幣的應用相當有限,例如只能充當無價值存儲和轉移.

1900/1/1 0:00:00撰寫:Crypto.comResearch編譯:深潮TechFlow2022年對加密行業來說是一段旅程。在本報告中,我們整理了2022年十大加密貨幣事件和趨勢,其次是我們對2023年的展望.

1900/1/1 0:00:002022年對于加密幣行業來說是最艱難的一年,也是歷史上最糟糕的熊市,在這充滿戲劇性的一年內,加密行業從年初近3萬億市值頂峰一路斷崖下行,截止目前已經跌到0.86萬億,下跌了71.3%.

1900/1/1 0:00:00