BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+1.64%

ETH/HKD+1.64% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-0.39%

ADA/HKD-0.39% SOL/HKD-1.13%

SOL/HKD-1.13% XRP/HKD+0.41%

XRP/HKD+0.41%眾所周知,期權交易相比于現貨交易更加復雜,現貨交易的是具體的產品,而期權交易的是一個權利,相比其高杠桿和靈活性的優勢,期權交易的劣勢也非常明顯:成本高、流動性差等。在傳統金融中期權交易占有很大比例,但在DeFi中,期權交易并沒有那么完善和普及。

近日,基于Uniswap的協議Panoptic完成了由GumiCryptoCapital領投的450萬美元的融資,Panoptic是由AdvancedBlockchainAG前研究負責人JesperKristensen和康奈爾大學應用物理學教授GuillaumeLambert于今年7月創立的期權DeFi協議,其首個AMM版本計劃于明年第一季度推出,該項目投資人之一LingYoungLoon撰寫了一篇關于Panoptic的文章,BlockBeats將其整理編譯如下:

與股票相比,衍生品市場規模巨大。理論上,高端市場的規模通常超過1萬億美元,2021交易了約330億份期權合約。但如今,DeFi期權鎖倉總價值僅為5億,大多數加密期權交易都發生在Deribit上,還沒有發現一條通往杠桿期權頭寸的有效路徑。

由Guillaume和Jesper創建的Panoptic給我留下深刻的印象,他們相信他們的模型提供了一個強大的DeFi原生解決方案。本文將對DeFi期權的前景、其核心問題以及Panoptic的重要性進行全面概述。

Bagels Finance生態通證BAGEL上線PancakeSwap:據官方消息,北京時間2021 年8月24日11:00,跨鏈杠桿挖礦借貸協議Bagels Finance的治理代幣BAGEL上線PancakeSwap開始交易,截至目前,BAGEL最高報價4.46USDT,最高漲幅1500%。BAGEL上線6小時,全網交易量達到5,000,000美元,持幣地址超過2300個。

另外Bagels主網也同步上線開放存幣功能,6小時TVL突破10,000,000美元,Boardroom里BAGEL鎖倉超過130,000個,平均鎖倉3.79年。

據悉,BAGEL是 Bagels Finance 原生治理代幣,總供應量110,000,000,其中60%由用戶挖礦產出。持幣用戶質押BAGEL進Boardroom董事會智能合約,可參與Bagels DAO治理,同時可獲得平臺收益分紅。[2021/8/24 22:34:06]

快速了解期權

看漲期權賦予期權所有者以固定的價格購進資產的權利,看跌期權賦予期權所有者以固定價格出售資產的權利。在P2P、中心化交易中,期權由某人購買,通常以標的資產的抵押品作為抵押。然后有人可以購買該期權,并向期權賣方支付溢價。DeFi的去中心化期權庫,如RibbonFinance,是真正的自動化期權編寫器,存入庫中的ETH被用于看漲期權和看跌期權。

Conflux與去中心化交易所Pancake達成戰略合作:據官方消息,Conflux已與去中心化交易所Pancake達成戰略合作伙伴關系。PancakeSwap將于區塊高度:7970400(北京時間6月3日下午5點)正式上線bCFX,在新的糖漿池(SyrupPool)開啟bCFX流動性挖礦活動。用戶可在PancakeSwap上提供bCFX-BUSD流動性獲取CAKE,也可以抵押CAKE直接獲取bCFX獎勵。[2021/6/3 23:07:55]

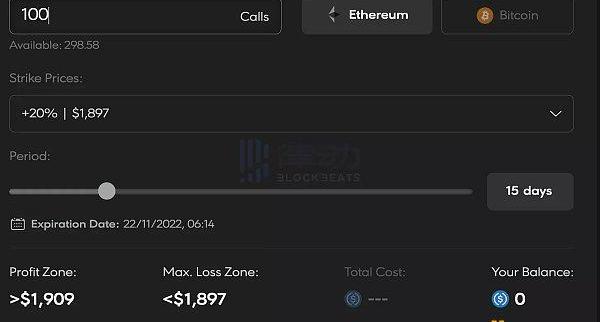

每個期權都有特定的執行價和到期日以及理論上的規模。例如,用戶可以在Hegic上以1899美元的價格購買100ETH看漲期權,期限為15天,期間如果現貨ETH高于1899美元,用戶將可以行使購買100ETH的權利,并從現貨價格與1899美元之間的差額中獲利,減去期權溢價成本。

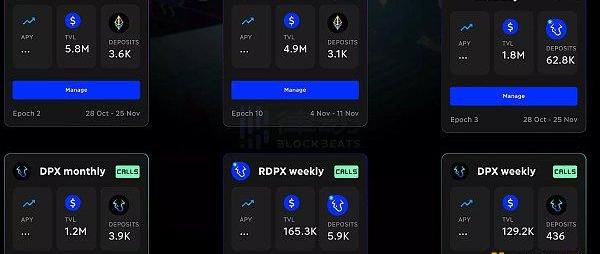

這種時間范圍和執行價格的差異極大地分散了單一資產期權之間的流動性,如下圖Dopex的DApp頁面

Dogfood已上線PancakeSwap交易所:據官方消息,由海外狗狗愛好者社區聯合發行的NFT概念幣狗糧Dogfood(DOGF)已上線BSC鏈上的PancakeSwap交易所。據了解,代幣的10%將空投給持有DOGE、SHIB、BNB的用戶。[2021/5/12 21:50:47]

DeFi期權前景存在問題

現有兩種期權協議模型:點對點和點對池模型。

點對點模型,如AMM之前的鏈上現貨訂單簿,因受到鏈上訂單匹配執行開銷的阻礙,主要在高吞吐量鏈或layer2上實現,流動性總是很差,不可能為長尾資產引導市場。PsyOptions就是一個例子,人們可以讓鏈下做市商提供報價,允許任何錢包地址成為接受者,但這會導致部分中心化。

點對池模型涉及由智能合約管理的期權流動性。與現貨AMM類似,交易商在這個期權池中買賣期權,流動性提供者在這個池中存款以賺取交易費和期權溢價。Dopex、Premia、LyraFinance和Rysk都是點對池模型。

Bitpanda GmbH的創始人:監管為我們提供了更多的合法性:Bitpanda GmbH的創始人表示,盡管歐盟的加密貨幣交易量超過1萬歐元(約1.23萬美元),它應該遵守反洗錢規則,但如果采用更苛刻的金融標準,可能會阻礙數字現金新興市場的發展。 “監管為我們提供了更多的合法性”28歲的Bitpanda聯合首席執行官Eric Demuth在一次采訪中說,“我們希望受到監管,但迄今為止,有人告訴我們,我們不能受到監管。”[2018/3/12]

現今,數十億美元的問題是如何在防止不良流動的同時自動定價期權,期權定價是一個復雜的問題,因為有很多變量需要考慮——到期時間、執行價格、波動性等等,不能用簡單的x*y=k公式來表示,如果期權定價不正確,長期來看,流動性提供者會因與「聰明的」市場參與者進行交易而遭受損失。

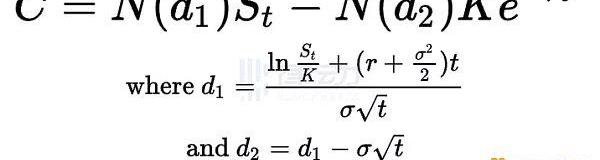

傳統的期權定價采用Black-Scholes-Merton模型,大多數點對池期權協議在本質上解決了兩件事:利用Black-ScholesMerton模型對鏈上期權溢價定價;確保價格以自動化方式及時更新,下圖中的公式可以幫助了解Black-Scholes-Merton模型的復雜程度。

Pantera Capital風投創始人表示比特幣可能會出現50%的下跌:曾在72美元價格購入比特幣的Pantera Capital風投創始人兼首席執行官Dan Morehead接受CNBC采訪時表示,在下一次繁榮期出現之前,比特幣可能會出現50%的下跌,但長期來看依然會保持上漲趨勢。他認為,對于像比特幣、以太幣和瑞波幣這樣的大型區塊鏈來說,我們現在只不過處于十年階段的第一步。[2017/12/20]

按照該方向建設是有問題的,因為:

-模型的輸入很難確定,例如,目前還沒有明確的答案得出加密貨幣的無風險利率是多少;

-即使有一種方法可以正確的輸入,也通常來自鏈下,所以需要頻繁、快速的oracle更新。實際價格變化和oracle更新之間的延遲允許機器人從滯后的期權再定價中獲利。Oracle也是DeFi中最常見的攻擊載體之一,正如「MangoMarkets的漏洞事件」中發生的那樣;

-普遍來說,區塊鏈不太可能提供「準確和完全更新鏈上價格所需的」計算能力,傳統的做市商自己使用定制硬件在每一個現貨價格變化時更新1000個期權價格;

-Black-Scholes模型可能不適用于股票,更不適用于加密資產,其假定沒有Gas費,現貨價格呈對數正態分布,沒有股息,沒有套利機會等等。

由于期權定價非常困難,要建立一個適當的保證金系統來承擔杠桿期權頭寸也是極其困難的。Hegic、Premia、Opynv3和Lyra都有100%的保證金要求,這不是最具資本效率的,我們甚至還沒有獲得交叉保證金,或投資組合保證金。

杠桿是傳統期權交易的核心,但在DeFi中不存在這一功能:在SPY上賣出看跌期權,現金賬戶需要36,000美元,而「保證金」賬戶只需要6,000美元,兩者都可以在約40天內帶來600美元的收益,但在相同的風險情況下,保證金賬戶的資本效率是現金的6倍。

所有問題都指向了一個關鍵點:除非有一種高效、安全的定價方式,否則DeFi將永遠無法支持TradFi中的多種期權用例,許多期權協議創建了晦澀模糊的方程和補償機制來解決這些問題。看看Dopex創始人在推特上的這段摘錄:

「使用固定IV和black-scholes定價的協議通常會導致行權價和到期日之間的定價錯誤,尤其是在偏離標的資產價格越遠的情況下。dopex使用RV、波動率微笑復制公式和「代表」的組合,其引用了影響定價公式形成的曲線的steepness/dampness的乘數,使得dopex期權鏈在定價方面更加實際、公平。」

還有別的辦法嗎?Uniswap上顯示,在EthereumEVM上,沒有傳統金融工具到DeFi上的清晰映射,在Uniswap和Bancor之前,鏈上訂單簿是建設者迭代的方向,0x在2017年年中部署了一種鏈上訂單結算交易的方法——現在「優雅的」AMM方程在當時看來一定很荒謬。

Panoptic針對這些提供了EVM原生解決方案,它可以像Uniswap解決現貨交易一樣解決期權問題。

Panoptic:一種新的金融原語

實際上,Panoptic不是一個期權協議。

通過調整UniswapV3LP頭寸,Panoptic在不依賴Black-Scholes邏輯的情況下,以點對池模型重新創建了類似于收益的期權。

它的核心優勢在于:

杠桿;出售期權所需的擔保金額可以低于100%——Panopic可以支持20%的行使價值加上期權資金的最低擔保比率。類似地,期權買家只需要10%的理論期權量就可以建倉。

維持可組合性和無權限性;期權頭寸以ERC1155token的形式表示,并可與所有DeFi組合。由于Panoptic只需要調整UniswapV3的頭寸,理論上,一旦UniswapV3市場存在,所有用戶都能以無需許可的方式部署期權市場。

協作流動性,而不是競爭流動性;Panoptic也可以被認為是UniswapV3頭寸的虛擬流動性管理器,如Charm和Gamma,期權的買賣雙方在交易過程中幫助以不同的價格重新定位流動性。流動性提供者可以賺取比他們開設被動LP頭寸更多的交易費用,Panoptic流動性的增加也帶動了Uniswap的流動性,這可能比目前期權協議中的2.5億TVL吸引更多的流動性。

新的金融特征;頭寸永遠不會到期,期權費也不會提前支付——只有在行權時才會支付,隨著基于Uniswap池子本身而非任何oracle的現貨資產波動性的增加,這些溢價將增加,如果你了解UniswapV3流動性頭寸可以充當買入限價單和止盈單,也就能理解Panoptic的工作原理。

當然,有許多風險需要應對;虛擬流動性管理產生的Gas費可能會超出流動性供應商的盈利能力。與所有的DeFi一樣,協議值提取和價值累積之間的界限仍然存在。

DeFi仍處于起步階段,每天都會有100萬億的股票和債券交易,而DeFi市場僅占其總量的十分之一。我很高興支持Panoptic,因為他們推動了自由和主權的世界中交換風險的可能性。

原文標題:Panoptic:SolvingDeFi’sperennialoptionproblem

原文作者:LingYoungLoon?,Panoptic投資方之一

原文編譯:Leo,BlockBeats

來源:區塊律動

來源:CryptoBriefing從俄烏戰爭中用于救濟到行業動蕩的爆發,?2022年是數字資產領域又一個多事之年.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:353.31億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量13.

1900/1/1 0:00:00破產大戲、金融欺詐、操弄、2.5億保釋金......近期,FTX前實控人幾乎以一己之力貢獻了加密資產圈最引人注目的一系列年末大戲,隨著其被巴哈馬政府正式引渡到美國受審.

1900/1/1 0:00:00“DeFi原生鏈”這一名詞在Berachain和Sei初露頭角時被市場窺見一隅,Sei定義自己為第一條真正意義上的DeFi專用鏈.

1900/1/1 0:00:00撰寫:TaschaLab TLDR: 代幣供應量與價格變化呈負相關,平均供應量增加10%,代幣價格大約會下跌5%。供應量減少對價格的影響比供應量增加強5倍。供應變化在熊市中價格影響更大.

1900/1/1 0:00:00無元宇宙不產業。經歷了2021的爆發元年,元宇宙的產業熱度還在持續增長。如今,在出版行業,元宇宙不僅是一個人人談論的概念,更成為大家爭先的實踐.

1900/1/1 0:00:00