BTC/HKD+2.07%

BTC/HKD+2.07% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+2.09%

LTC/HKD+2.09% ADA/HKD+1.67%

ADA/HKD+1.67% SOL/HKD+3.67%

SOL/HKD+3.67% XRP/HKD+2.35%

XRP/HKD+2.35%

要點總結

Crypto衍生品交易最早始于2011年,但是在BitMEX發明了永續合約之后才算正式開始新的篇章。市場百花齊放于2019年,并且在2021年牛市達到交易量的巔峰

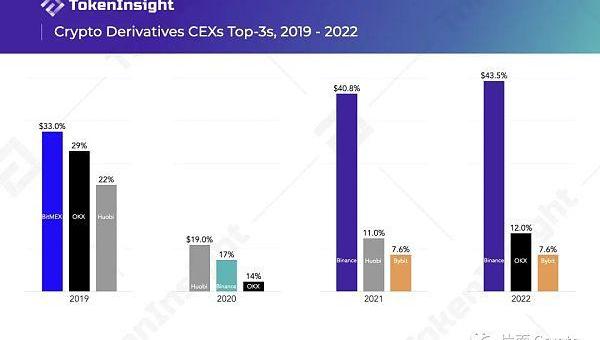

2019年衍生品交易所前三名為BitMEX,OKX,Huobi;2020年為Huobi,Binance,OKX;2021年為Binance,Huobi,Bybit,2022年為Binance,OKX,Bybit

去中心化衍生品交易所在資產透明度、用戶資產控制權、抗審查/隱私性、鏈上可組合性等方面,相較傳統中心化衍生品交易所有著明顯優勢

A16z領投去中心化借貸協議Goldfinch的2500萬美元融資:金色財經報道,去中心化借貸協議Goldfinch在由Andreessen Horowitz(a16z)領投的A輪額外融資中籌集了2500萬美元,后者于去年6月領投了該協議的1100萬美元A輪融資。這輪融資的其他投資者包括著名的對沖基金經理Bill Ackman、加密投資公司BlockTower和投資管理公司Kingsway Capital。[2022/1/7 8:31:17]

流動性不足、交易成本偏高、產品易用性較低、功能豐富度較差等是去中心化交易所面臨的主要問題

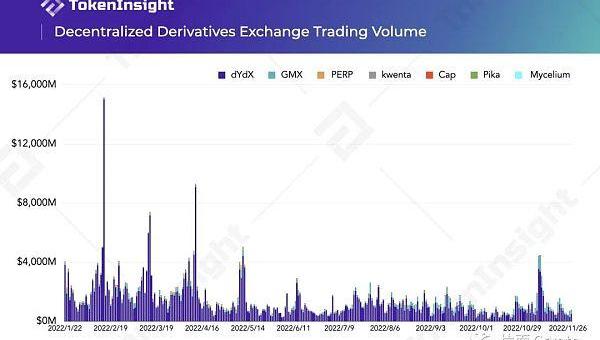

過去大約10個月的時間內,去中心化衍生品交易所的總交易量達到$478B。雖然這個數字大約相當于當前市場環境下Binance衍生品兩周的交易量,但這個數字在去年年初時還基本為零

SGT/YTA、MTA/YTA交易對上線Yswap 去中心化交易所:據官方消息,SGT/YTA、MTA/YTA交易對正式登陸Yswap。

據悉,Yswap是由YottaChain公鏈提供支撐,采用AMM模式的去中心化加密數字資產交易平臺。作為YottaChain的首個去中心化Token交換協議,用戶可以在該平臺實現任意YRC20通證間的即時兌換,并成為流動性提供商獲取交易手續費,參與挖礦。

目前,Yswap支持YSR/USDY、YTA/USDY、YTA/YSR、SGT/YTA、MTA/YTA的兌換和成為流動性提供商,后續會支持更多YRC20通證。[2020/11/10 12:12:15]

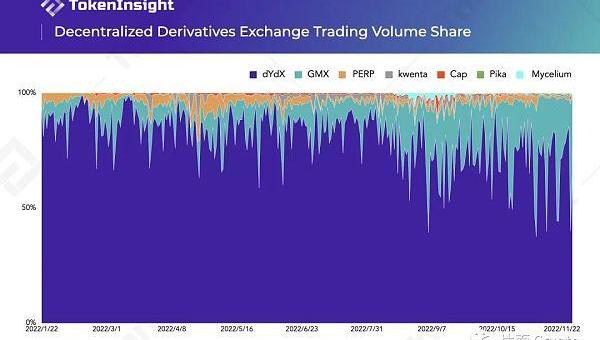

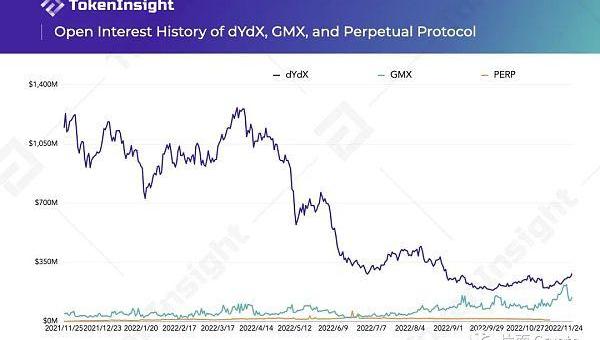

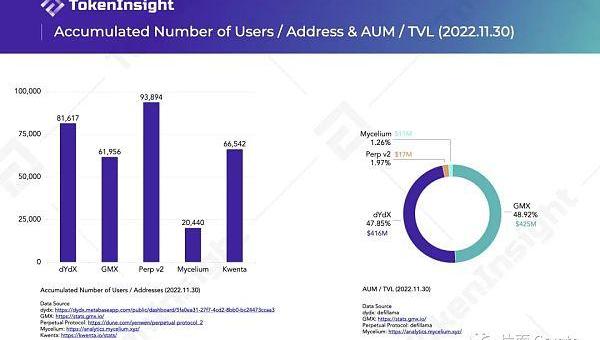

dYdX在2022年Q3以前處于去中心化交易所的龍頭地位,但是在Q3之后交易量方面有被GMX超越的跡象;在平臺收入方面部分時候已經被GMX超越,而TVL方面GMX已經排名第一

動態 | 去中心化預測市場Augur v2版本發布再度延期:以太坊去中心化預測市場Augur今日發布官方推文稱,延遲Augur v1截止日期延至北京時間2020年2月8日8:00。Augur稱,Augur v2還沒有確定最終的上線日期,但將于近期發布上線計劃。[2020/1/8]

按照現在的市場發展趨勢,去中心化交易所的市場規模在一年內有望增長10倍以上

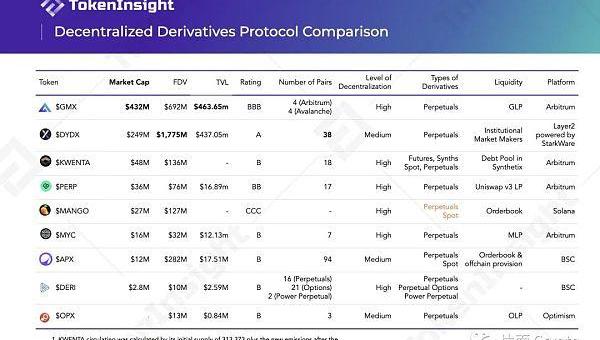

從去中心化程度來看,dYdX相較于GMX、Perpetual和Drift是最低的。同時,Perpetual和Drift的vAMM機制相較于另外兩個協議對市場的適應程度較差

從費用結構上來看,相比之下GMX和Perpetual的費用來源更加豐富,為協議的良好發展提供助力,并且在費用模式上也更優,利于用戶激勵。而dYdX則將所有的平臺收入收為己有

動態 | 去中心化交易所DeversiFi將于10月12日關閉Ethfinex.com:去中心化交易所DeversiFi宣布將于10月12日關閉Ethfinex.com,將繼續專注于DeFi生態系統。[2019/9/10]

dYdX、GMX和Perpetual都有完善的通證經濟,鼓勵用戶參與協議治理和代幣質押。不過在效果上dYdX和Perpetual會略遜于GMX,主要因為用戶參與后收到的實際收入較低

去中心化衍生品交易所接下來的發展方向主要包括提供更多樣的交易機制及產品,爭取市場份額,以及部署新鏈,實現完全去中心化的構想等

大部分新入局者的核心機制在本質上仍舊逃不脫目前頭部項目制定下的架構,即訂單簿、多資產流動性池以及vAMM機制

從FTX出事開始,用戶對中心化的信任危機急劇增加。DE衍生品交易量和幣價都迎來一小波上漲。

聲音 | 微軟Azure團隊成員:開放的公共區塊鏈是實現去中心化的最可行選擇:據AMBCrypto報道,微軟云計算平臺Azure團隊成員Daniel Buchner在接受采訪時詳細闡述了微軟將用戶身份去中心化的愿景,并聲稱“開放的公共區塊鏈”是實現同樣目標的最可行選擇。Buchner還指出,在解決問題時,去中心化的資金和去中心化的身份是密切相關的,但需要在不給區塊鏈施加過多壓力的情況下實施。Buchner還表示,在整個層面完成開發和執行之前,他并不關心礦工的費用。此外,微軟預計公司生態系統的崛起將利用微軟的技術,并成為進一步去中心化的基礎。[2019/5/22]

衍生品交易始于2011年的ICBIT。真正發展起來是BitMEX發明的永續合約,沒有到期并用資金費率來平衡期貨價格和現貨價格的價格收斂。

2019年衍生品爆發BitMEX還是老大,后面是OK和火幣

2020年三大站穩腳跟火幣OK幣安

2021年前三變成了幣安火幣Bybit

今年前三幣安OKBybit(本來之一應該是FTX?)

去年年初,去中心化衍生品交易還幾乎為零,最近GMX的量已經差不多快到BitMEX的一半

為什么需要去中心化衍生品交易所?

信息透明

資產控制

noKYC

鏈上可組合

其他主要玩家以及數據

dYdXLayer2訂單簿,指定做市商提供流動性但不是完全去中心化,平臺收入和幣基本無關。GMXGLP流動池作為用戶對手方,平臺收入分給LP和Staker。perpprotocolvAMM的虛擬池不平衡問題無法解決現在做v2,用uniswapv3做執行層

數據分析?

交易量市場份額方面。dYdX一直最高,但是GMX有開始超過一半份額的情況出現

歷史交易量統計。過去十個月,去中心化衍生品交易所交易量總量478B美元,差不多是Binance衍生品兩周的交易量。

OpenInterest。不意外,牛市結束之后逐漸下降,FTX出事之后又有一些上升趨勢。

用戶量和TVL。Perp用戶量高的反常GMX的TVL已經是最高,和DYDX兩個一起占了差不多97%的份額

Token情況

其他的一些項目介紹

還有很多項目,只能介紹部分。

mycelium前身是TracerDAO,一開始做永續池,和Perp類似只不過池子里真的有資產。現在做和GMX類似的事情,MLP來提供流動性

OPX,GMXforkonOptimism?點我看幣種信息如果你有興趣的話

SynthefuturesPolygon上的衍生品交易所,用了合成的AMM機制,目前處于封閉測試階段。

Firefly也是改名來的,以前是dTrade,屬于波卡生態,已經開始了社區成員測試階段,計劃12月上線Moonbeam。

KwentaSynthetix團隊開發的合成資產衍生品交易所,部署在Optimism上,剛剛上線不久。這幾天長得厲害。

既然是Synthetix團隊孵化的,肯定也就是基于合成資產來做,流動性由合成資產債務池提供。

話說前幾天因為?FTX?事件本來就一片哀嚎的韓國加密圈再次震動:去年爆火鏈游《傳奇?4?》的開發商韓國娛美德游戲公司的代幣?Wemix?暴跌了?80%?.

1900/1/1 0:00:00比特幣挖礦是一個周期性的資本密集型行業。從歷史角度來看,決定該行業回本周期的最重要因素是購買礦機的時機。挖礦業務保持高效性固然極其重要,但在高價時進行礦機的購買顯然會對回本周期產生影響.

1900/1/1 0:00:00原文標題:《WhyNobodyReallyUsesWeb3…Yet》撰文:ChainLinkGodWeb3仍然是一個尚未被主流采用的利基行業.

1900/1/1 0:00:00原文來源:0xTree 加密行業因構建了「信任」機制備受追捧,也因「信任」問題而陷入危機。這種信任危機不僅來自系統性風險,還有人為因素.

1900/1/1 0:00:0021:00-7:00關鍵詞:Tether、沃倫、Grayscale、TerraformLabs、zhusu1.民主黨參議員沃倫:正在起草一項全面的加密貨幣法案;2.

1900/1/1 0:00:00作者:Zixi.eth 又到了一年尾聲,我們來嘗試總結2022發生的故事,并來看看2023可能發生什么。2022是一個高開低走的一年.

1900/1/1 0:00:00