BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD+2.94%

XRP/HKD+2.94%原文標題:《DeFiEcosystem:PrimitivesandTechnologyStack》

撰文:AwKaiShin

編譯:ChinaDeFi

隨著社區繼續構建新的原語、資產和軌道,承諾創造更大的價值,這使得DeFi生態系統一直充滿著創新。

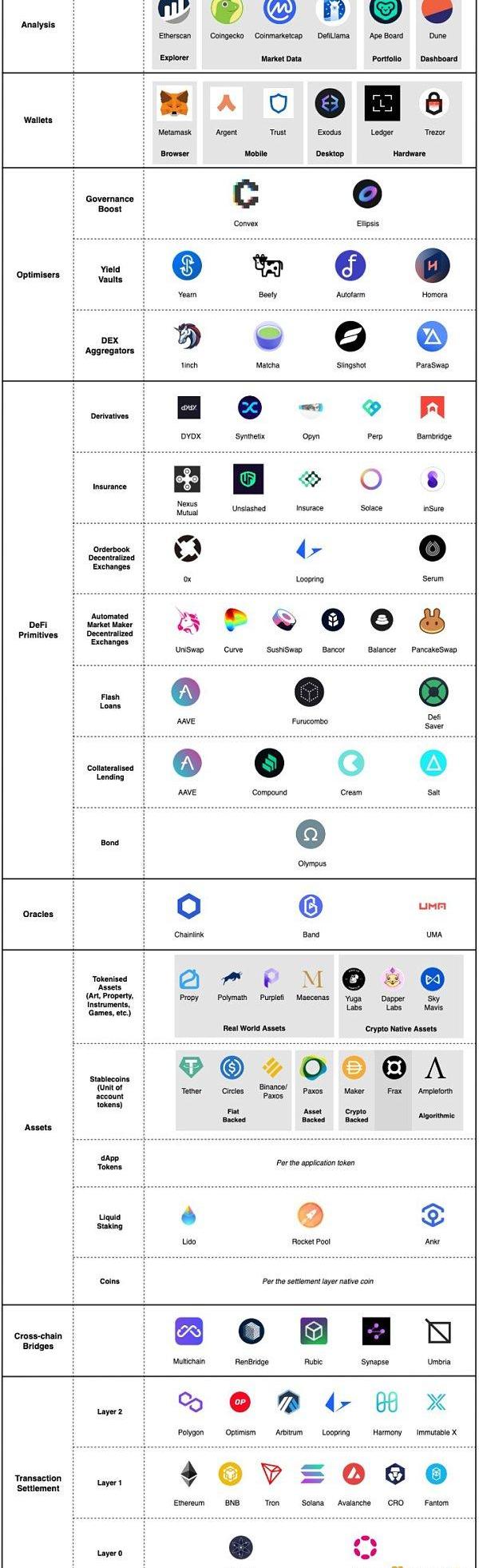

特定于DeFi,堆棧由8個不同的層組成:

分析:它們是幫助大眾理解區塊鏈交易數據的應用程序和工具。這些都是只讀應用程序,有助于加強領域的透明度。

錢包:用戶擁有的錢包,用于存儲和管理用戶的私鑰。這些自保管錢包支持交易簽名以及用戶與DeFi協議的交互。

優化器:一組構建在DeFi原語之上的應用程序,目的是通過實現特定策略來實現收益最大化。

DeFi原語:DeFi生態系統的構建塊,其中每個協議提供特定的金融功能。這些原語可以很容易地與其他原語組合。

預言機:數據提供者,使DeFi協議能夠攝取外部數據,以便在智能合約中進行邏輯處理。

資產:在DeFi生態系統中進行交易的項目/事物,通常以代幣的形式表示(ERC20/721)。

跨鏈橋:使資產能夠安全地跨各種鏈移動的協議。

交易結算:DeFi的基礎層,所有交易都在這里完成并得到保護。

下面的部分通過詳細闡述每一層的核心功能、基本概念以及生態系統效益,概述了每一層的組成部分。每個部分按易讀性排序。此外,還提供了一個非結論性的協議列表,作為每個部分的參考實現。

DAI穩定幣供應量在7天內增加近10億美元:金色財經報道,在MakerDAO提高利率后,DAI的市值在過去7天內增加了近10億美元。根據CoinMarketCap數據,DAI的市值從8月6日的44.5億美元增至53.3億美元。根據Makerburn儀表板,這一激勵措施立即影響了DSR合約去中心化穩定幣的數量,從8月6日記錄的3.394億增加到12.7億。[2023/8/14 16:24:00]

資產

穩定幣

核心功能:價值與特定價值掛鉤的代幣。目前,由于美元處于全球儲備貨幣的地位,使得大多數穩定幣都與美元掛鉤。隨著各國爭奪流動性,宏觀經濟等多個因素的影響,可能會創造多穩定幣的未來。

基本概念:穩定幣通常是根據一籃子資產的抵押比率鑄造/銷毀的。這些資產決定了穩定幣的信任假設,范圍從tradFi賬戶(USDC,USDT,PAXG)中持有的資產到加密資產/代幣(DAI,TUSD,FRAX)。穩定幣協議能夠設置一個目標抵押比率,以提高資本效率。

生態系統效益:穩定的核算單位;從tradFi借來的信任;目標掛鉤是直觀的。

協議:Tether、Circle、Binance、Paxos、Maker、Frax、Ampleforth。

代幣化的資產

核心功能:在區塊鏈上表示金融資產。這可以是區塊鏈的原生資產,也可以是區塊鏈外部資產的代幣化表示。在后一種情況下,需要預言機或受信任方將資產橋接到區塊鏈。代幣可以表示任何東西,因為它只是代幣化的數據單元。

貝萊德或通過監管共享協議讓美SEC批準現貨比特幣ETF:金色財經報道,貝萊德(BLK)本周向美國證券交易委員會(SEC)提交的iShares比特幣信托基金申請在其提案中包括了一項監管共享協議,這可能會消除與比特幣相關的市場操縱風險。

在貝萊德向美國證券交易委員會提交的19b-4文件的第36頁,該公司表示,為了減輕對市場操縱的影響,它將引入納斯達克(NDAQ),與比特幣(BTC)現貨交易平臺的運營商達成一項監督共享協議。

監視共享協議允許共享有關市場交易活動、清算活動和客戶身份的信息,使市場操縱的可能性很小。[2023/6/17 21:42:53]

基本概念:大多數代幣將由智能合約定義,該合約將代幣描述為可替代代幣(ERC20)或不可替代代幣(ERC721)。

生態系統效益:數字資產可訪問性;優化結算和注冊流程;交易的透明度;基于新代幣估值的新流動性;有效的實時終結性。

協議:Propy、Polymath、Purplefi、Maecenas、YugaLabs、DapperLabs、SkyMavis。

流動性質押

核心功能:通過使用戶能夠利用鎖定在質押資金中的價值,就可以增加現金流的靈活性。用戶在獲得流動性的同時,仍然可以通過質押獲得回報。

基礎概念:權益證明代幣被提供給流動性質押提供者,然后該提供者將資金匯集起來質押在協議上。用戶會收到一個代幣,代表他們所持資金的份額,可以把它用于其他目的。

生態系統效益:降低質押的最低資本成本;激勵更大的質押量,提高協議安全性;為基本上處于休眠狀態的基金增加流動性;確定價值流的靈活性。

自FTX破產以來,比特幣首次逼近1.9萬美元:金色財經報道,比特幣 (BTC) 的上漲使比特幣 ( BTC ) 達到 18,800 美元,當日上漲 7%,這是自 11 月初因加密貨幣交易所 FTX 崩盤而跳空下跌以來的最高水平。隨著今天的上漲,比特幣在 2023 年迄今已上漲約 14%,因為它有望從 2022 年的熊市中復蘇。

周四早些時候,政府報告稱,美國12 月份 CPI 從上月的 7.1% 降至 6.5%,與經濟學家的預測一致,這可能為美聯儲將加息速度從12月的每次會議50個基點降至25個基點鋪平了道路(此前為75個基點)。[2023/1/13 11:09:25]

協議:Lido、RocketPool、Ankr。

DeFi原語

AMMDEX

核心功能:非托管代幣互換。只要代幣合約符合ERC20/ERC721標準,就可以創建新的交易對。DEX依靠外部套利者和預言機來確定代幣的價格比率。流動性是由做市商提供的,他們向智能合約提供代幣,以換取交易費用的削減。

基礎概念:代幣流動性池由智能合約定義,該合約管理合約所持有的代幣比例。代幣的存款、交易和提款都是沿著價格曲線進行的,這確保了池的穩定性。這使得做市能夠自動化,這誘導出了一種被稱為自動化做市商(AMM)的機制。

生態系統效益:對交易對(包括穩定幣)沒有限制;沿定制價格曲線的瞬時流動性;為做市商自動生成收益;降低穩定對的費用。

協議:Uniswap、Curve、SushiSwap、Bancor、Balancer、PancakeSwap。

數據:持有超過32枚ETH的地址數量創歷史新高:金色財經報道,據Glassnodes數據顯示,持有超過32枚ETH的地址數量達128,306個,創歷史新高。[2022/12/11 21:37:28]

訂單簿DEX

核心功能:用于交換代幣的傳統訂單簿交易流程。除了傳統的訂單匹配外,大多數訂單DEX還會尋找在AMMDEX上結算訂單的機會。

基本概念:訂單由用戶簽署(加密提交),并分布在交易對手網絡中。一旦發現交易對手,訂單就會提交到鏈上。由于結算的GAS成本,訂單必須在鏈下匹配。

生態系統效益:基于歷史先例的直觀交換模型;能夠制定目標價格;減少滑點風險。

協議:0x、Loopring、Serum。

抵押貸款

核心功能:加密資產的借貸。加密貨幣提供者能夠通過將加密貨幣存入特定池來賺取利息。借款人可以通過抵押加密貨幣來獲得貸款。通過允許在各種加密貨幣之間進行抵押和貸款,用戶能夠根據流動性偏好來混合和匹配他們的當前和借來的資產。

基本概念:貸款合約定義了儲備資產以及每個借款人/貸款人的份額。支付給貸款人或借款人的利息是根據市場機制和協議治理目標的組合動態確定的。利用率和抵押率可以用來提高資本效率。

生態系統效益:利用休眠資產(即杠桿)產生額外流動性;不需要出售資產來獲得收益;建立清算市場。

社交協議Farcaster完成3000萬美元融資,a16z領投:7月13日消息,去中心化社交協議 Farcaster 完成 3000 萬美元融資,本輪融資由 a16z 領投,Standard Crypto、Elad Gil、1confirmation、Scalar Capital、First Round Capital、Volt Capital、A Capital、Todd and Rahul's Angel Fund、Coinbase Ventures、Mischief、Ansa Capital、Haystack、Ribbit Capital、Chapter One、Multicoin Capital 、Offline Ventures、Archetype、Canonical Crypto、Proof Group、Floodgate、Balaji Srinivsasan、6529、Ray Tonsing 等參投。Farcaster 已發布協議和客戶端初始版本,正在開發 Farcaster v2 中,并計劃在今年晚些時候推出。[2022/7/13 2:09:14]

方案:Aave、Compound、Cream、Salt。

閃電貸

核心功能:加密資產的無抵押貸款,通過將多個策略疊加到單個以太坊交易中實現盈利策略。這是可能的,因為交易的最終性取決于區塊時間,這使得貸款可以在同一個區塊內獲得和償還。如果交易最終證明無利可圖,可以取消交易。在盈利交易的情況下,協議對閃電貸收取固定費用。

基本概念:閃電貸合約定義了貸款條款和實施策略。閃電貸合約必須與各種其他DeFi產品相互作用才能實現盈利(貸款、DEX、聚合器)。所有的閃貸策略都被分組到一個單獨的交易中,由網絡自動處理。

生態系統效益:瞬時流動性;無需抵押品,無違約風險;瞬時套利帶來更高的穩定性。

協議:Aave、DefiSaver、Furucombo。

保險

核心功能:資產風險管理,在發生資產損失時購買保險(黑客攻擊、智能合約漏洞等)。承銷商能夠選擇要承銷的協議/事件以換取費用。基于保險池,用戶可以通過向該保險池支付保險費來為自己投保。支付決定可以通過投票過程或事件驅動代碼進行。

基本概念:智能合約定義了要投保的風險以及索賠/賠付的條件。包括保險費在內的資金存入合約,從而能夠確定各自的池份額。

生態系統效益:實現更細粒度的風險管理;由于損失最小化而增加信任;創建一個保險市場,保險公司可以根據他們對項目的相對信心為項目提供資金。

協議:NexusMutual、Unslashed、Insurace、Solace、inSure。

債券

核心功能:通過向協議金庫出借資產獲得固定收益。所借出的資產不必是協議代幣,而是通過金庫治理確定的。同樣,利息支付不僅限于協議代幣。

基本概念:智能合約用于在金庫中存儲代幣,以及實現基于治理投票的規則。代幣債券在到期時被解鎖和認領。

生態系統效益:激勵協議擁有的流動性,從而提高對協議代幣的信任;可以根據DAO治理分配金庫儲備。

協議:Olympus。

衍生品

核心功能:為對沖、杠桿或向下投機創造市場。通過更先進的策略,用戶能夠管理他們的風險,并通過衍生資產,如期貨、永續合約、期權和利率掉期,最大化他們的潛在回報。

基本概念:大多數衍生品的實現都涉及創建代表衍生品的代幣。這些資產通常是在確保資金的智能合約上創建的。然后,衍生品可以自由交易,同時通過清算市場保護協議免于破產。

生態系統效益:暴露于任何資產的價格變動(即跟蹤股票價格的合成資產);允許賣空;更精細的風險管理選項。

方案:DYDX、Synthetix、Opyn、Perp、Barnbridge。

優化器

DEX聚合器

核心功能:通過多個DEX進行交易路由,以獲得有效價格的最佳組合以及最低的交易成本。DEX聚合器的存在是因為不同的DEX在任何時間點對同一代幣對都有不同的價格。

基本概念:DEX聚合器根據請求的交易對查詢多個DEX協議。通過過濾和排序潛在的交易,DEX聚合器可以發現最優的交易路徑。這包括交易gas費用以及每個代幣的交易費用。

生態系統效益:基于最佳利率進行交換;流動性根據實際交易價值分布在DEX中;激勵跨DEX的價格穩定。

協議:1inch、Matcha、Slingshot、Paraswap。

收益金庫

核心功能:自動組合流動性供應,以最大化潛在收益,同時最大限度地降低與DEX智能合約交互的成本。根據風險承受能力,不同的金庫策略會產生不同的預期回報。金庫能夠通過協議獎勵、杠桿(通過借款)和其他收入流來提高收益。

基本概念:金庫合約定義了將要實現的策略。來自指定池的流動性提供者能夠將其流動性份額委托給金庫合約。合約管理用戶的流動性,并自動復合獎勵。

生態系統效益:提高資本效率和收益;減少獎勵代幣的風險;降低流動性管理交易費用。

協議:Yearn、Beefy、Autofarm、Homora。

治理提升

核心功能:通過控制底層DEX協議的費用分配和投票,實現收益最大化。這是可能的,因為大多數DEX協議根據代幣投票將獎勵流向不同的流動性池。

基礎概念:用戶能夠使用Convex/Ellipsis,從底層協議鎖定他們的流動性提供者代幣。這使他們有資格獲得Convex交易費用的份額,以及通過重新分配治理投票獲得的額外獎勵。

生態系統效益:在基礎協議之上創建費用和投票市場,帶來新的流動性;通過復利獎勵實現收益最大化。

協議:Convex、Ellipsis。

跨鏈橋

核心功能:支持跨不同鏈的資產互換。大多數橋都有附加的DEX功能,這有助于在不同的鏈之間交換資產。

基本概念:大多數實現都涉及跨鏈消息傳遞協議,該協議支持跨鏈橋接資產。這種橋接可以通過打包資產來實現,其中源鏈上的資產被智能合約鎖定。或者,跨鏈資產也可以通過穩定交換池獲得。

生態系統效益:基于跨鏈互換機會的交易量呈指數級增長;跨鏈的瞬時流動性;防止價值鎖定在結算層。

協議:Multichain、RenBridge、Rubic、Synapse、Umbria。

Tags:DEXEFIDEFIDEFMetaverse IndexOrigen DEFIDefiBayDeFi Firefly

文:孟永輝 從「火幣」到「火必」,火幣進行了品牌升級。剛剛擔任火必全球顧問委員會成員的孫宇晨,同樣出席了這次品牌升級會.

1900/1/1 0:00:007:00-12:00關鍵詞:Matrixport、NEAR、FenixGames、CoinList1.NEAR門戶網站錢包及其過渡計劃將改由Pagoda開發和實施;2.

1900/1/1 0:00:00頭條 ▌美國總統拜登呼吁實施更嚴格的全球加密貨幣監管金色財經報道,在FTX崩潰之后,全球監管機構正在就實施全球加密貨幣監管進行談判.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:0021:00-7:00關鍵詞:CFTC、MakerDAO、BlockFi、CoinShares1.CFTC專員:監管加密貨幣不應由單一機構完成;2.

1900/1/1 0:00:00文:RICHARDCANNON貨幣投機曾經是銀行機構、政府和投資基金的專利。但隨著加密貨幣的出現,它正被作為賭場娛樂出售給公眾.

1900/1/1 0:00:00