BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+1.98%

LTC/HKD+1.98% ADA/HKD-0.54%

ADA/HKD-0.54% SOL/HKD+2.96%

SOL/HKD+2.96% XRP/HKD-0.51%

XRP/HKD-0.51%DeFi市值屢創新高,在這條康莊大道上,人們摩拳擦掌,就像90年代美國西部淘金熱一般,我想正因如此,所謂DeFi帶來的流動性挖礦構成了今年加密貨幣一道靚麗的風景線,而人們手握的不再是當年的鋤頭鏟子,而是一串代碼。

隨著DeFi的市值一路高歌猛進,人們在這條賽道上似乎找到了一些2017年的味道,但事實也確乎如此……

不管是Compound的顛覆,還是像Uniswap這樣的創新,以及像Synthetix這樣憑借合成資產占據重要關口的項目,我們都看到了DeFi在經歷2019年潛伏后帶來的大爆發,而這是區塊鏈帶來的趣味性,也是加密貨幣的財富效應。

而其中最被大家看好的合成資產賽道,Synthetix算是龍頭中的龍頭,創始人Kain Warwick 于 2017 年成立了 Havven(Synthetix前身),他們創建了穩定幣 nUSD,但穩定幣的市場實在競爭太大,后來轉型成了可以錨定股票指數、黃金和其他加密貨幣的合成資產協議平臺,也就是現在的Synthetix。

Race Capital第二支基金Fund II獲1.81億美元超額認購:金色財經報道,Race Capital第二支基金Fund II獲得1.81億美元超額認購。據悉,該基金已經進行了10項投資,投資組合包括機器學習開發平臺Sematic和數字錢包Ottr Finance。

Race Capital普通合伙人Alfred Chuang表示,該公司比以往任何時候都對去中心化技術更感興趣,尤其是在Race Capital投資的加密貨幣交易所FTX倒閉之后。(彭博社)[2023/3/22 13:19:15]

為什么Synthetix常常被稱為DeFi項目中的最強價值捕獲者呢?

以穩定幣抵押為例,通過Synthetix抵押時,系統會要求用戶最少按照750%的超額抵押率生成sUSD,這意味著在該體系中生成資產至少需要質押 7.5 倍價值的原生代幣 SNX才能生成合成資產,遠高于我們熟知的常規DeFi項目。

如此高的超額抵押必然會給生態帶來較好的安全性,因為邏輯很簡單,映射的資產并非絕對的靠譜和真實,而預言機的效果目前還不能完全規避所有的資產上鏈問題,因此通過較高的抵押率,可以增強該項目的安全系數。

Streamlined Ventures第5支種子基金和第3支機會基金獲1.4億美元投資,將投資Web 2.5公司:10月27日消息,Streamlined Ventures 宣布旗下的第 5 支種子基金和第 3 支機會基金已獲得 1.4 億美元投資,其中機構投資者、家族辦公室和高凈值人士向其第五支種子基金注資 1.02 億美元,該基金將投資數據科學、API 和 Web 2.5 領域里的初創公司,而第三支機會基金將獲得約 3600 萬美元資金。該風投目前管理資金規模已達到 3.25 億美元,其普通合伙人 Ullas Naik 表示,Streamlined Ventures 在 Web3 領域目前處于「推測階段」,雖然已經投資了幾家,但只關注一些有真正價值轉移的 Web3 公司,比如游戲和 DeFi 初創企業。Ullas Naik 認為當前 Web3 門檻有點高,該風投部署資金的速度要慢得多。[2022/10/27 11:49:56]

吉爾吉斯斯坦當局突襲非法礦場,查獲118臺比特幣礦機:近日,吉爾吉斯斯坦國家安全委員會突襲了隱藏在私人住宅中的大型非法礦場,并沒收了118臺比特幣礦機。當局表示,大規模的比特幣挖礦對該國的電網造成了巨大破壞,出現電力短缺浪潮。據悉,2019年吉爾吉斯斯坦國家電力控股公司宣布禁止對比特幣挖礦項目進行注冊。近期,全球對比特幣挖礦打擊力度加大,除了國內嚴打比特幣挖礦,馬來西亞不久前曾公開用壓路機摧毀查獲的1069臺比特幣礦機。(Coingape)[2021/8/1 1:27:07]

我們在此不去討論Synthetix如何具體完成抵押的,以及生態中抵押人、交易員、外部流動性提供者和套利者如何為生態做出貢獻,這塊已經有很好的素材供大家了解和學習。

我們重點看看Synthetix究竟相比于其他DeFi項目而言有什么優勢?

首先是關于鏈上合成資產的創新,在該交易中無需對手方。因此當一個交易者用 sUSD 去兌換 sBTC 時,sBTC 本質上是新產生的而不是從誰手里賣出,交易達成后,會銷毀掉 sUSD,創建新的sBTC 給交易者。

動態 | 日本區塊鏈企業Chaintope獲1.1億日元融資:據日經新聞消息,日本區塊鏈技術開發企業Chaintope已從風投機構ANRI獲得1.1億日元融資,該筆資金將用于區塊鏈技術的新功能開發及海內外試驗。[2018/10/8]

其次,Synthetix 交易所提供了理論上無限的流動性,不存在交易滑點,因為通過SNX的質押,可以讓更多傳統資產(股票、黃金)和加密貨幣資產(BTC/ETH)進入該池子,并且形成較大的資產規模,但目前SNX因為市值的原因必然存在天花板。

最后是關于其代幣模型的創新,Synthetix在獲取收益和取回資產時,必須保證其750%的抵押率不變(與sUSD資產相等),這意味著先前抵押的SNX如果價格下跌,抵押者必須買入更多SNX來換取等值的sUSD,這無形中為SNX提供了價格保護。

印度加密數字貨幣交易所CoinGeto獲18.4萬美元pre-A輪融資:總部位于印度德里的加密數字貨幣交易所宣布完成了一筆18.4萬美元的pre-A輪融資,投資方為早期階段風投Impanix Capital。CoinGeto交易所雄心勃勃,他們的運營母公司是Hisun Business Solutions Pvt. Ltd,希望利用這筆投資構建印度國內規模最大的加密數字貨幣交易所。未來,該交易所將會支持超過三十種加密數字貨幣,包括比特幣、以太坊、萊特幣和瑞波幣。[2018/3/17]

另外Synthetix的LP流動性獎勵設計更是勝人一籌,它允許用戶將sUSD、sETH 和 sBTC加入到Uniswap 和 Curve的池子中享受流動性獎勵,提高了資產的效用性。

這幾把斧頭一出,讓Synthetix的市值從底部上漲超過了40倍,名副其實的明星DeFi項目,而最近一個名為dHedge的去中心化資產管理平臺加入到了Synthetix“套餐中”,此項目一出生可謂光芒萬丈……

大概一個月前,Synthetix創始人KainWarwick第一次公開對外介紹了dHedge,而對dHedge的期待可以說是喜悅之情勝于言表。

他表示,“dHedge是首批充分利用Synthetix協議強大功能的平臺之一,我非常興奮,因為它不僅對Synthetix生態系統有影響,而且對整個DeFi也有影響。我迫不及待地想知道dHedge在未來幾周或幾個月里會推出什么產品。”

dHedge究竟是一個什么樣的項目可以讓這位創始人如此著迷,且聽娓娓道來。

自2017年加密貨幣流行以來,分布式數字資產管理走入了大家的視野,區別于傳統資管平臺的不透明性和高門檻,分布式資管行業誕生了一批優秀的公司,例如ICONOMI、Melonport等。

以高盛副總裁Mona ElIsa創立的Melonport為例,它本身是一個開源協議,在Melonport中任何人都可以建立、管理和投資數字資產。平臺提供透明的業績展示和審計工具,以及包括風險評估、合規管理、KYC在內的模塊。而通過智能合約將許多操作自動化,有效的減少了管理投資組合的固定成本。

dHedge也是類似的平臺,但不同的是dHedge主打的是完全去中心化的資管協議,它使用 Synthetix的零滑點和無限流動性交易模型,為合成資產提供非托管模擬交易。

截止目前dHedge 已經獲得了 DeFi領域內眾多知名機構的追捧,包括Framework Ventures、Cluster Capital、 BlockTower Capital、IOSG Ventures、Three Arrows Capital、NGC Ventures、DACM 和Maple Leaf Capital 等16家機構。

其中Framework被稱為“DeFi大躍進的推動者”,也曾深度參與 Chainlink、Synthetix、Kava等知名DeFi項目。

值得注意的是dHedge 本身是個協議,也就是除了Synthetix,未來還可能接入其他資產管理協議(如Compound或 Aave),這意味著未來dHedge上的基金管理人可以同時在多個資產間進行套利或賺取收益,還不用擔心流動性問題。

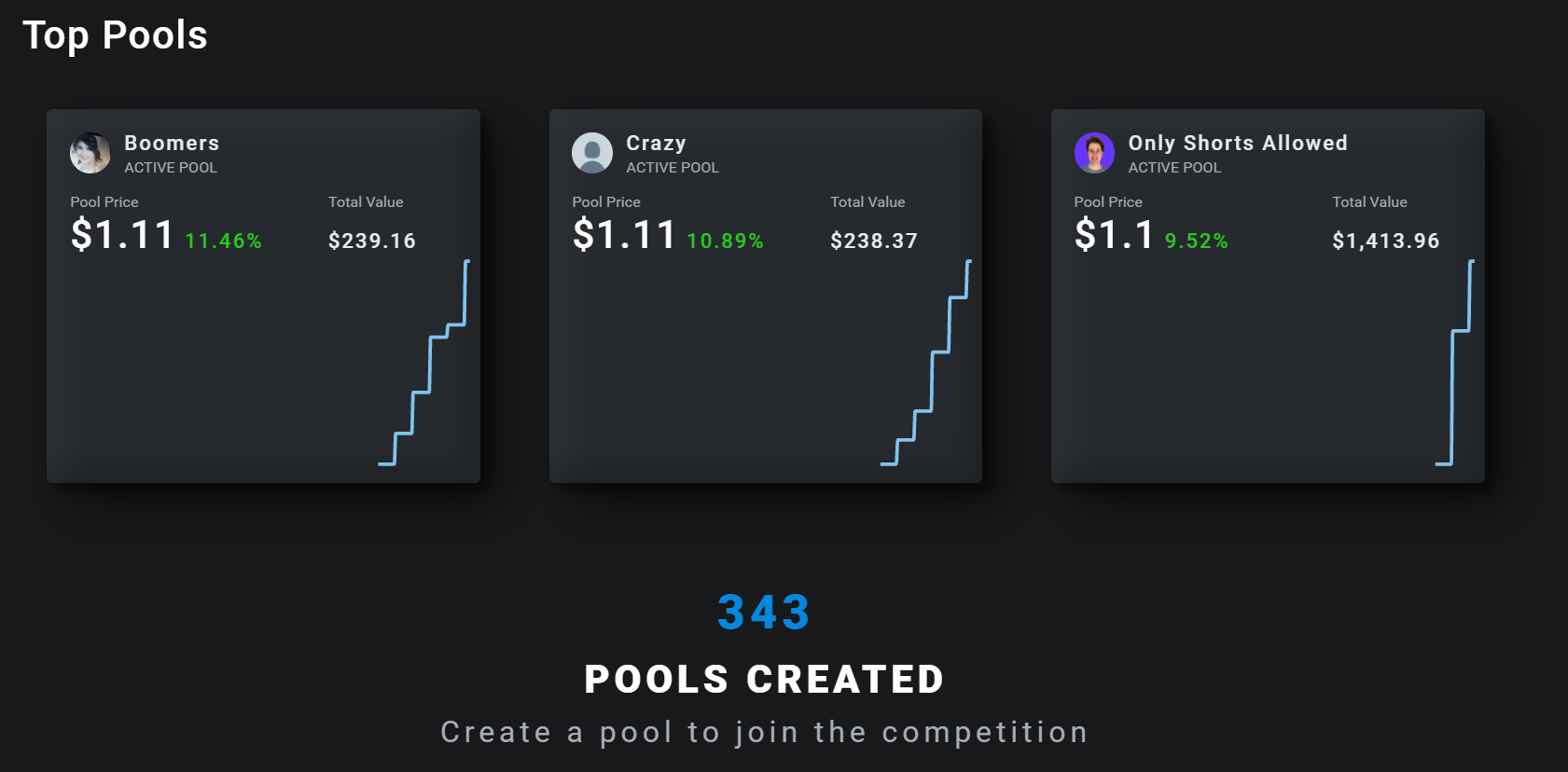

自Synthetix創始人發言一個月后,dHedge正式開啟了測試網,并且完成了第一階段的測試比賽,短短兩周內,創建了 650 多個池,并且還是在官方低調且克制下完成的,因為現在依然處于測試階段。

而現在第二輪競賽又回到了我們視野中,這是dHedge主網正式上線之前的最后一次測試網比賽。獎勵除了125,000 個DHT(dHedge的治理代幣)和 5,000個 SNX 的獎金外,還將贈送帶 dHedge 標志的衛衣和T恤。

未來3周內如果要參加比賽,可以按照以下步驟操作:首先前往dHedge官網并點擊加入比賽鏈接;將Web 3 錢包(如Metamask)連接到 Ropsten 測試網;單擊創建池并加入比賽,之后發布文后,才有資格參加比賽。

據悉dHedge在完成了全面的智能合約審計之后,主網有望在 9 月份投入使用,未來它將包括許多附加功能,而現在的測試網僅僅展示的是精簡的平臺,所以不要被網頁的簡單所欺騙。

作為DeFi界的當紅“辣子雞”Synthetix已經是眾星捧月般的存在,而dHedge卻又是這只“辣子雞”腦袋上的那顆明珠,就16家機構加持已經讓人瑟瑟發抖,未來的潛力自然不言而喻。

而那些奔涌在DeFi界的忠粉們,為何不了解下dHedge并體驗下呢?畢竟誰也猜不準它會不會是下一個百倍幣……

比特幣最近被拒絕以12,400美元的價格觸發了衍生品交易所的2.34億美元期貨合約清算。盡管過去30天內上漲了30%,但由于支撐位尚未確定,因此維持在11,700美元的水平.

1900/1/1 0:00:00不管一個DeFi 協議、甚至整個DeFi 世界看上去多么陌生和復雜,它本身都是傳統金融邏輯(比如交易工具邏輯和借貸工具邏輯),加上適用于區塊鏈或由區塊鏈引發的新邏輯,再加上一點新設計以改進性能.

1900/1/1 0:00:00金色財經 區塊鏈9月2日訊 最近去中心化金融(DeFi)行業里掛起了一陣“美食”封,以食物命名的意面(PASTA)、蝦(SHRIMP)、玉米卷(TACO)、壽司(Sushiswap)等DeFi財.

1900/1/1 0:00:00昨日,Filecoin的大礦工激勵計劃“太空競賽”終于啟動了。從幾個月前的狂熱傳播到今天大礦工終于能確認“真正挖出FIL”,礦工們盼望已久.

1900/1/1 0:00:00經過一個月的研討會、講座、AMA和低調建設之后,134個團隊提交了首屆HackFS hackathon的最終項目,展示了驅動分布式網絡的出色工具和服務.

1900/1/1 0:00:00摘要: 本周,兩個灰度(Grayscale)信托開始公開交易,一個是萊特幣信托,另一個是比特幣現金信托;這兩個信托產品目前的交易溢價都很高;Arcane Research 就此表示.

1900/1/1 0:00:00