BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD-0.04%

XRP/HKD-0.04%

穩定幣的戰爭正在暗地里升溫,特別是在危機之后。首先,我們先來看看Near的$USN和Huobi的$HUSD的崩潰。

USN作為一個算法穩定幣在7個月前剛剛推出。但在UST崩盤后,USNv2版本就開始使用USDT鑄造USN。然而,由于雙重鑄造,出現了"4000萬美元的抵押品缺口",該項目最終宣告失敗。

自USN關閉以來,Near的TVL從2.97億美元下降到目前的1.64億美元,下降了44.7%。USNV2路線圖包括計劃用穩定幣和非穩定幣資產支持USN。

USN持有者的收益將來自NEAR的質押回報。

DeSo區塊鏈宣布推出穩定幣 DesoDollar:金色財經報道,DeSo區塊鏈宣布推出1:1法定支持的穩定幣 DesoDollar。DAODAO 是 DeSo 生態系統中第一個利用 DesoDollar 的應用程序,它允許創始人通過 USDC 為其創業公司籌集資金。??[2022/10/19 16:30:20]

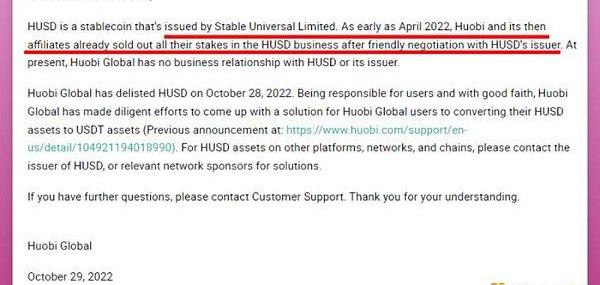

Huobi的HUSD目前的交易價格為0.28美元。這是在Huobi被JustinSun收購,以及Huobi將HUSD退市后發生的。HUSD是HuobiECO鏈的骨干,但HECO將與Tron和BitTorrent鏈"合并"。

有趣的是,在與HUSD發行人進行了友好協商后,火幣宣布已于2022年出售了HUSD業務。Huobi將所有的HUSD轉換為USDT,所以如果你想將HUSD以1:1的比例轉換為USD,你需要聯系發行方。這里有套利機會嗎?

Cardano生態超額抵押算法穩定幣Djed與RealFi創企Thrift達成合作:7月27日消息,由COTI開發的基于Cardano區塊鏈的超額抵押算法穩定幣Djed與RealFi初創公司Thrift建立了新的合作關系。作為合作的一部分,Djed將成為Thrift所有項目的官方穩定幣,包括點對點平臺、錢包、法定出口解決方案和Thrift協議。(U.Today)[2022/7/27 2:39:16]

故事并沒有到此結束。

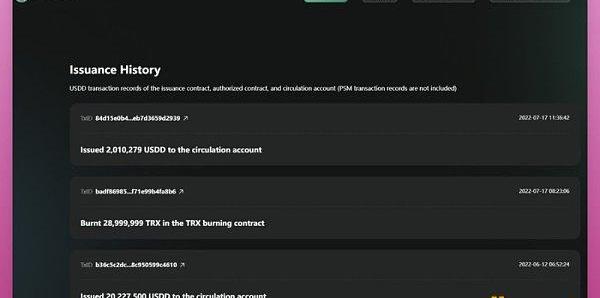

被廢黜的$HUSD正在被Tron的$USDD取代,雖然$USDD目前只有10個市場開放。Justin?真的在推動$USDD和Tron的更高采用率。

USDD是少數幾個仍然存在的算法穩定幣之一。

USDD僅由$TRX以1:1的比例鑄造,并且僅由白名單會員鑄造。但TronDAOReserve聲稱,USDD以293%的抵押比率得到其他加密資產的支持。

美國參議院銀行委員會主席Circle等致信呼吁穩定幣運營商公開流程:11月24日消息,美國參議院銀行委員會主席Sherrod Brown向Coinbase、Gemini、Paxos、TrustToken、Binance.US、Circle和Centre致信,呼吁穩定幣運營商公開他們的流程。致Circle的Jeremy Allaire的信中,Sherrod Brown表示,消費者越來越多地使用穩定幣,以及它們在影響數字資產交易中的重要性,強調需要更好地了解USDC的基本操作和局限性。值得注意的是,Sherrod Brown沒有寫信給Tether。Sherrod Brown將回應日期定為12月3日,要求穩定幣發行人以“清晰、直接的方式”解釋他們的鑄造和贖回流程,以及這些發行人與特定交易平臺的特殊安排。(TheBlock)[2021/11/24 7:07:59]

穩定幣聚合協議mStable開啟5項提案投票:11月3日 ,穩定幣聚合協議mStale正式開啟了5項治理提案的投票程序,包括:

1. MIP-3:是否應將緩存添加到mUSD?

2. MIP-4:是否應該分批放貸市場利益以減少gas成本?

3.應否退還5 MTA / 95 mUSD賺取額?

4.是否應該在什么時間范圍內停用5 MTA / 95 mUSD EARN池?

5.是否應從5個MTA / 95 mUSD EARN池中分配MTA獎勵?[2020/11/3 11:30:03]

USDD最后一次鑄造或發行是在7月17日。USDD的市值從那時起就沒有變化,目前為7億美元。不管怎么說,在Huobi上上市的USDD為穩定幣創造了一個除了單幣質押外的新的使用案例。

動態 | 基于鏈上交易穩定幣的應用正在增長:據Cointelegraph消息,Diar 12月10日發布的最新報告顯示,基于鏈上交易的增加,穩定幣的應用正在增長。按每日匯率計算,四個主要的穩定幣USDT、TUSD、PAX和GUSD——在三個月的時間里已經突破了50億美元的鏈上交易記錄。據悉,11月的鏈上交易較9月激增1032%,穩定幣市場突破23億美元大關。[2018/12/11]

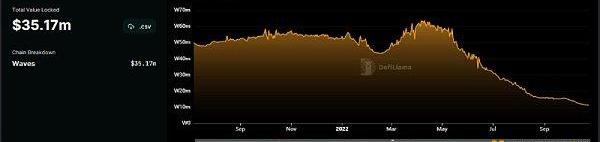

另一個為生存而戰的算法穩定幣是USDN。USDN遭受了3次大的貶值,最嚴重的一次是在4月。

從那時起,USDN一直在努力保持與1美元掛鉤,因為它不再是100%由WAVES抵押品支持。

與$UST或USDD類似,Neutrino的$USDN是由其原生代幣$WAVES支持的。

自從4月份Vires金融的流動性緊縮以來,支持率已經遠遠低于100%。由于多種市場干預,BR目前為25%。

有積極的案例嗎?

有的,LUSD的市值就成功增長了13%。

Liquity推出了一種具有動態NFT的創新債券機制--ChickenBonds。

但核心是它能夠更好的抵御破產威脅。

隨著更多的$LUSD被綁定到$bUSD,LUSD被存入穩定池。由于LUSDTroves的清算門檻很低,這個穩定池充當了維持償付能力的第一道防線。

去中心化穩定幣里的龍頭是$DAI。它的市值為58億美元,排名第二的是$FRAX。

DAO剛剛通過了其歷史上最重要的投票:可能會放棄美元掛鉤,推出MetaDAO,以及MetaDAO代幣質押。

令人驚訝的是,相對于它的重要性,這次投票引起的影響很少。我猜這是由于該計劃的復雜性。

TheEndgamePlan?是為了防御監管部門打擊與現實世界的資產掛鉤的抵押品,其中包括$USDC。

Abracadabra的$MIM,曾經是DAI最大的競爭對手,現在下跌了96.6%。

$FTT是MIM最大的抵押資產,所以......現在Abracadabra更慘了。

$DAI的提案與計劃應該不會很快就通過,但我們可以期待另外兩個很快推出的DeFi穩定幣:$GHO和$crvUSD:

關于$crvUSD的細節還不多

Aave的$GHO可能有$AAVE質押的收益分享模式

然而,就穩定幣市值而言,最大的變化是$USDC。

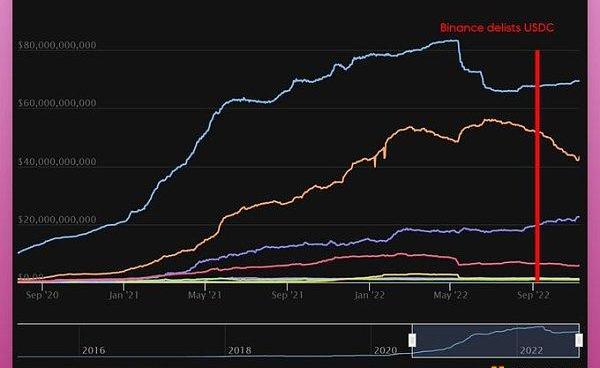

自幣安“下架”USDC以來已經過去了2個月。自那以后,USDC市值下降了15.9%,而BUSD增長了14.3%,USDC的市值下降了82億美元,這比DAI的整個市值還要多!

對于USDC,還有一個潛在的暴雷點,那就是他們與FTX達成了許多合作,SBF曾經也發布推文稱想加入到這場穩定幣的戰爭,但我們并不清楚他是否就此目的與USDC展開合作,或有什么合同細節。

最后,來看看USDT。上個月,Tether將商業票據持倉降至零,并增加了對美國國債的敞口。

Tether之前反駁了關于其商業票據"85%由中國或亞洲商業票據支持,并以30%的折扣進行交易"的謠言。很明顯,Tether在這方面的業務已經很成熟了。

根據目前的情況來看,FTX引起的清算并未全面結束,而FTX內包括Solana上都還有不少USDC流通,這些都會給USDC帶來一定的危險。

盡管是因為Coingecko讀取了錯誤的USDT數據,才導致人們對USDT產生了恐慌。

但在如今的局勢下,一場小小的FUD也可能會引起一大片雪崩。

君子不立于危墻之下,目前來看,BUSD也許是風險系數最小的那一個穩定幣。

撰寫:Ignas|DeFiResearch、深潮TechFlow

編譯:深潮TechFlow

來源:bress

作者:Wheart 最近一年,隨著AIGC技術的發展壯大,越來越多的人感受到了它的恐怖之處。AI降低了創作門檻,使每個普通人都有機會展現自己的創造力,做出不輸專業水平的作品.

1900/1/1 0:00:001.金色觀察|StarkNet代幣已部署了解5個關鍵事項11月16日StarkNet開發公司StarkWare在推特上表示,StarkNet的ERC-20代幣合約已部署至以太坊.

1900/1/1 0:00:00原文標題:《FTX崩盤:市場分析》撰文:ClaraMedalie、RiyadCarey和Kaiko研究團隊編譯:Blockunicorn首先是Terra的崩盤,然后是中心化加密貸款機構破產.

1900/1/1 0:00:00前幾日FTX創始人SBF承諾將發布文章復盤FTX為何崩潰。16日至17日他陸續發布32條推特,講述FTX發生了什么、FTX現狀以及一些反思。因部分推文極短且無什么含義,金色財經對推文有刪減.

1900/1/1 0:00:00隨著元宇宙未來發展前景日益清晰,各地政府對產業發展扶持力度不斷增強。越來越多的地方政府結合各自優勢,圍繞元宇宙產業鏈各關鍵節點全面發力.

1900/1/1 0:00:00前言:CoinDesk對Alameda的報道,發現其最大的單一資產、大量的抵押品均為FTX的平臺幣FTT,Alameda與FTX的大量不透明的關聯交易,此前利率超乎常規的理財產品.

1900/1/1 0:00:00