BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+4.59%

SOL/HKD+4.59% XRP/HKD+1.17%

XRP/HKD+1.17%原文作者:JoelJohn

原文編譯:Felix

最近有很多關于Web3和數字資產的FUD。熊市震蕩。

以下是大約120個圖表的匯編,這些圖表將我們所處的位置置于上下文中。

截至2022年第四季度的Web3和數字資產狀況。

類別

比特幣

以太坊

穩定幣

去中心化金融

DAO

NFT

元界和游戲

新興主題——橋梁、可擴展性和消費者社交

手機APP使用及兌換充值行為

一些注意事項

我的一些解釋可能是錯誤的。我仍在學習

我已經提到了下面使用的數據源

如果你正在構建很酷的東西,HMU。我的電子郵件是?joel@decentralized.co

使用的數據源

Glassnode

Nansen

Parsec

Cryptoquant

Santiment

Intotheblock

TokenTerminal

Dune

Cryptoslam

WeMeta

MetaMetriks

L2Beat

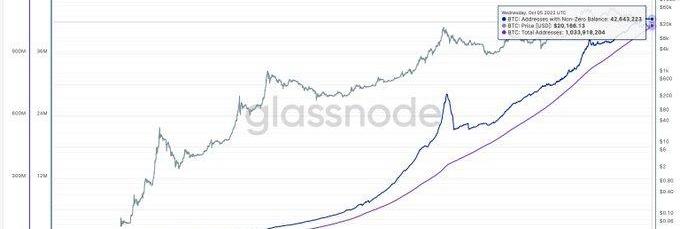

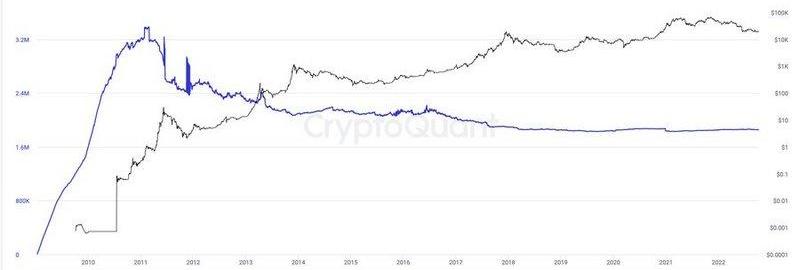

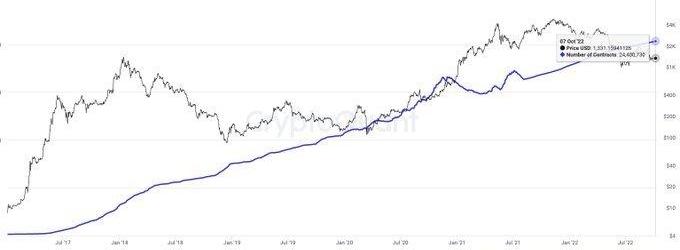

我們從比特幣開始。截至2022年7月,已經創建了10億個比特幣錢包。其中,約4200萬的余額為非零。比特幣花了大約4年的時間才看到它的第一個100萬個非零余額錢包。最后一百萬花了六個月的時間。

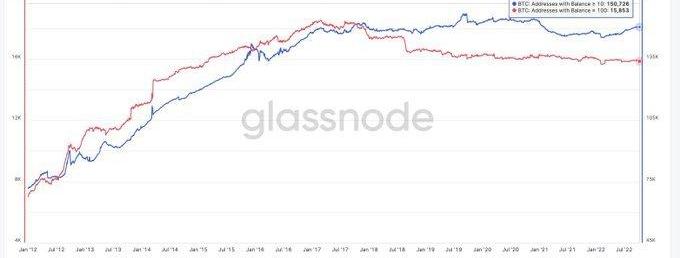

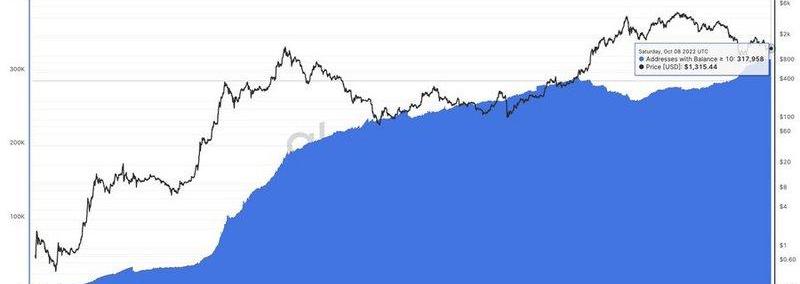

這個數字很容易被認為是「僵尸錢包」。2011年隨機交易中持有少量比特幣的錢包可能會加起來。持有1個以上比特幣的錢包設置了一個新的ATH,盡管它花費了100倍以上的成本來獲得一個比特幣,大約5年前。

自2017年6月價格上漲以來,一些較大的錢包已經撤資。持有超過100個比特幣的錢包在2017年6月達到18k個錢包的峰值,而持有超過10個比特幣的錢包在2019年9月左右達到150k個,從那時起,他們或多或少地趨于平緩。

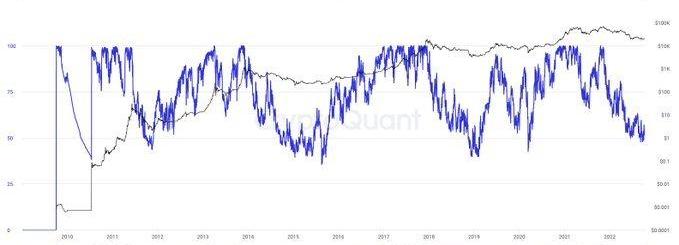

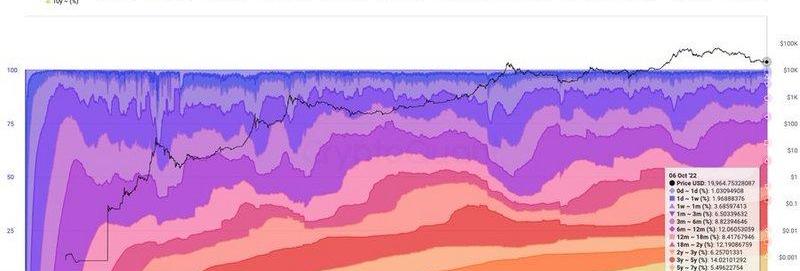

利潤供應百分比取最后一次移動代幣時的比特幣價格和當前價格,以查看代幣是否盈利。在ATH-所有UTXO都獲利,目前,約54%的utxo處于綠色狀態。從歷史上看,該指標的底部約為40%。

年齡組查看網絡資產在不同時期移動的百分比。假設是移動一些較舊的硬幣會導致價格降低,因為它們的價格更低,約40%的代幣在3年或更長時間內沒有移動。

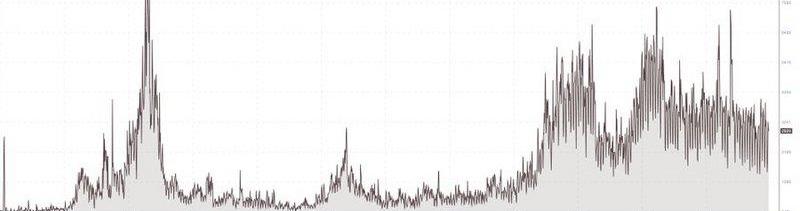

衡量比特幣使用情況的一種方法是計算價值超過100萬美元的交易數量。雖然這取決于比特幣的價格,但這里正在建立一個下限。每天都有大約3000筆價值超過100萬美元的比特幣出現在比特幣上。

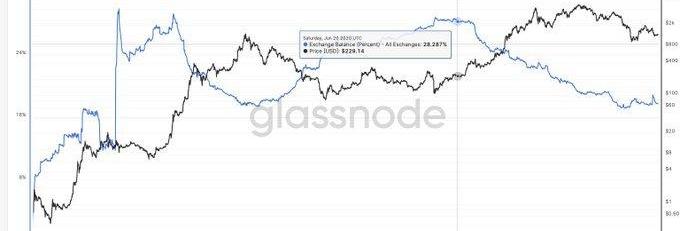

近10%的比特幣供應目前依賴于交易所在巔峰時期,這個數字接近300萬比特幣。在過去的一年中,大約有100萬人或多或少地流向了冷藏/主要經紀人。

礦工是新幣進入市場的供應鏈的關鍵部分。確定由他們持有的錢包持有略高于190萬比特幣(9%)的供應量。他們似乎是強勢持有者——可能是由于通過期權等鏈下工具進行對沖。

在高峰期,礦工持有價值接近1680億的比特幣。這個數字現在約為330億美元。如前所述,暗示他們失去了所有這些收益是不公平的。其中很大一部分很可能被對沖。

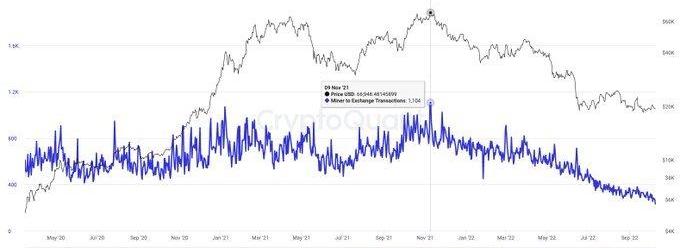

相關性不是因果關系等等——但值得觀察的是,去年,礦工擁有的錢包對交易所進行的交易數量最多。自那時以來,礦工到交易所的交易一直在下降。

Synthetix完成1200萬美元融資,Coinbase、Paradigm領投:今天,合成資產協議Synthetix宣布了由風險投資公司Paradigm,Coinbase Ventures和IOSG領投的1200萬美元的融資。該公司在聲明中寫道,這些投資者直接從Synthetix DAO財政部購買了SNX代幣,并且“將在可能的情況下通過以SNX抵押品的形式提供流動性作出貢獻,并參與其迅速發展的社區治理系統。[2021/2/14 19:45:44]

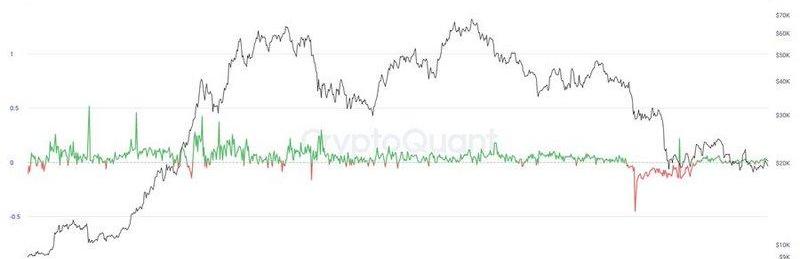

Coinbase溢價指數著眼于Coinbasepro價格和binance上的價格之間的差異這是衡量美國投資者購買Btc的興趣的指標。最近有點平-但值得注意的是2022年5月的折扣。

由于DoKwon,這個溢價差距從Elon在2021年1月談論比特幣時的160美元左右下降到140美元的低點目前-它保持波濤洶涌,就像市場的其他部分一樣。

平均每周有大約3500億比特幣通過比特幣進行轉賬。就規模而言,這大約是印度每年入境匯款的5倍,這個數字根據Btc的價格而變化,但仍高于2017年的2000億美元范圍。

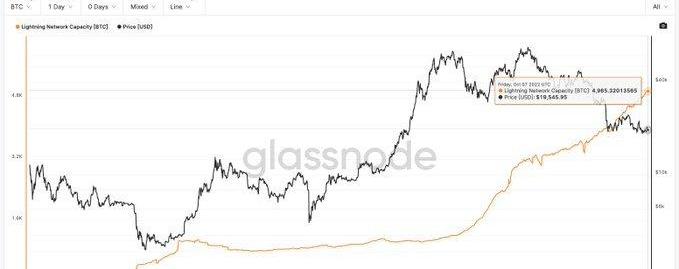

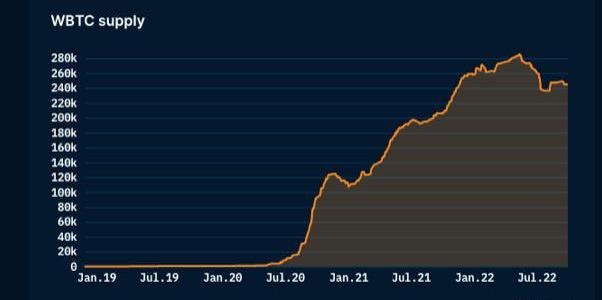

我將以WrappedBitcoin來結束比特幣。目前-wbtc上的硬幣比閃電網絡的容量多約50倍。

其中約25萬比特幣-約6萬比特幣在MakerDAO的鼎盛時期。現在這個數字接近40k。DeFi收益率自然是以太坊和比特幣之間這種混合的關鍵驅動力。

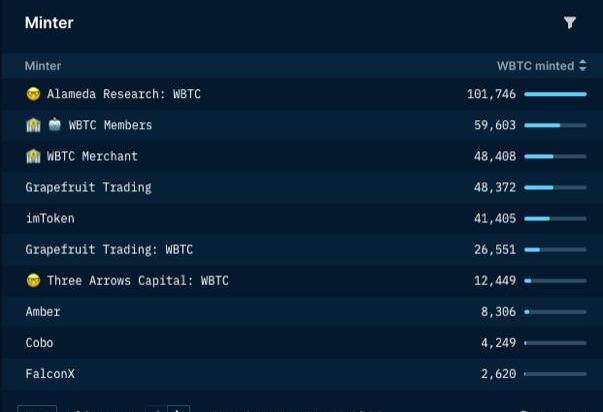

像Alameda、Grapefruit和3Arrows(uh)這樣的玩家——在歷史上對它的采用至關重要。6月份大火的部分原因是市場在5月份自我調整并對每個人的資產負債表進行了壓力測試。

就市場份額而言,沒有任何東西可以與WBTC相提并論。第二大玩家擁有5%的btc-on-eth供應。考慮到它們的分布和覆蓋范圍,我認為Binance推出的類似產品可能會產生巨大的吸引力。

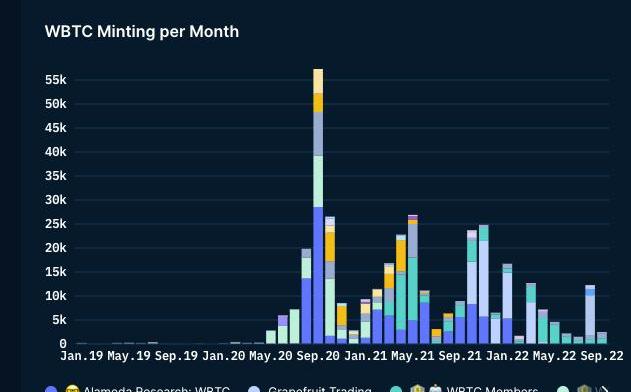

話雖如此-看起來對比特幣包裝變體的興趣確實在下降。在鼎盛時期,我們看到每個月有近55kwbtc被鑄造出來。8月份,這個數字下降了約80%。

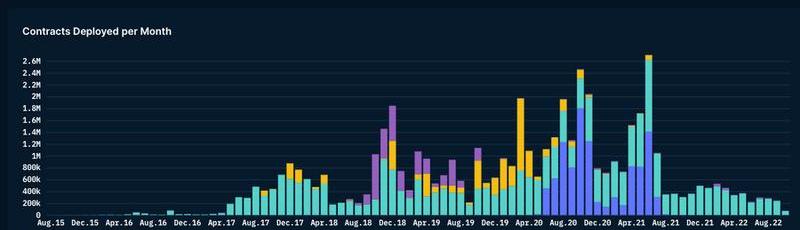

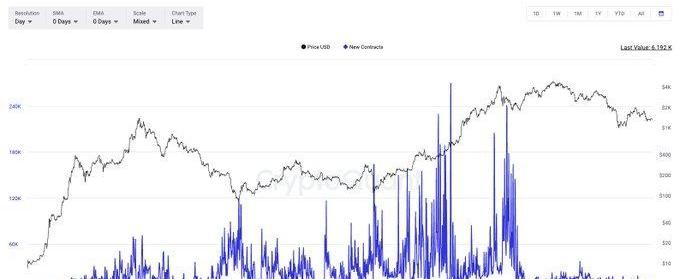

接下來,我們研究以太坊發生了什么。如果我們將部署的智能合約作為衡量開發人員興趣的指標——可以說活動已趨向2019年的水平。然而,這并沒有說明其他連鎖店可能會吸引開發者的注意力這一事實。

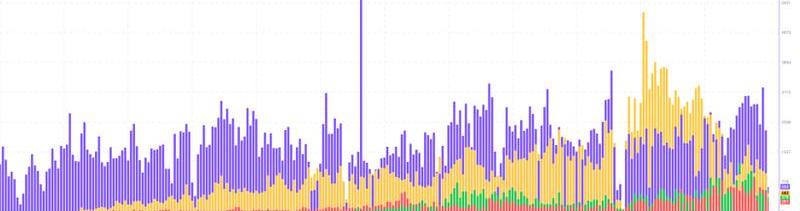

Santiment有一個開發者活動指數,該指數需要幾個GitHub存儲庫及其活動來給出指示性衡量標準。下面是Solana、Matic、Avalanche是如何趕上以太坊的。注意:數據非常簡陋,本身并沒有多大意義/有差距。

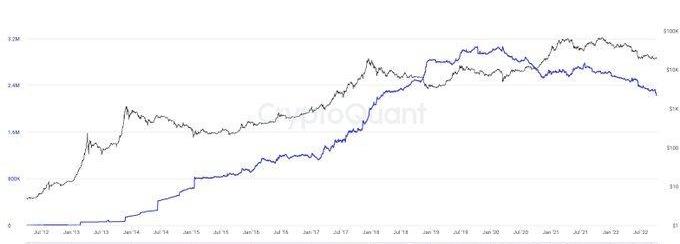

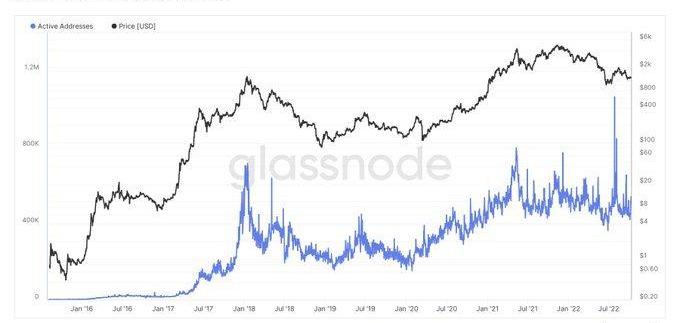

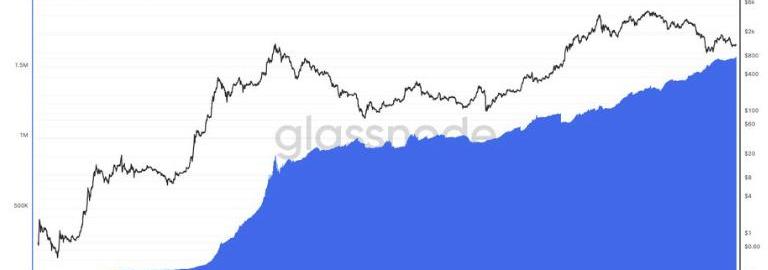

開發人員在多個地方進行開發,但以太坊發生了什么?我們從基礎開始。活躍的錢包是一個很好的起點。我發現有趣的是,盡管經歷了一年的熊市——以太坊錢包并沒有明顯回落至新低。

每日活躍地址增加2倍并不多——但令人印象深刻的是。自上次ATH以來,以太坊上的非零錢包已從約800萬增加到8600萬。誠然,人們使用多個錢包——這是衡量網絡活動的一個不錯的指標。

加密貓開發團隊Dapper Labs完成1200萬美元融資,NBA球星領投:Dapper Labs宣布為Flow區塊鏈籌集了1200萬美元資金。NBA球員斯賓瑟·丁維迪、安德烈·伊戈達拉等數位著名投資者參投, Coinbase Ventures及現有合作伙伴聯合廣場風投(Union Square Ventures)等也加入了本輪融資。Dapper Lab的融資總額已到達5100萬美元。(Ledgerinsights)[2020/8/11]

人們總是會爭辯說這些是僵尸錢包——所以我們探索了每個超過1ETH和10ETH的錢包。這兩個指標都處于歷史最高水平。今天有大約158萬個錢包超過1個ETH-而2018年1月為88.2萬個。

人們是否信任網絡的衡量標準是智能合約中供應的百分比。如果你可以用它來產生收益,你就這樣做在ETH中,其27%的供應來自智能合約。熊市也沒有影響這個數字。

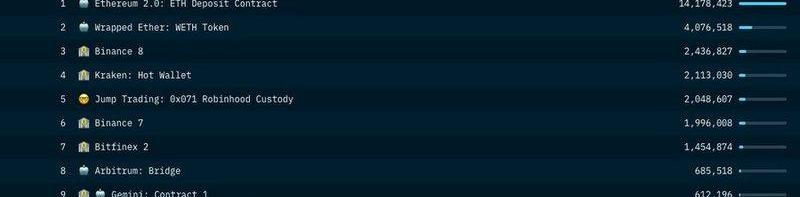

持有以太坊的前十名錢包中有四個是智能合約或其變體——它仍然是CeFi逐漸失去智能合約份額的少數資產之一。所以可以肯定地說——人們正在使用以太坊——并且越來越多地使用它的智能合約。

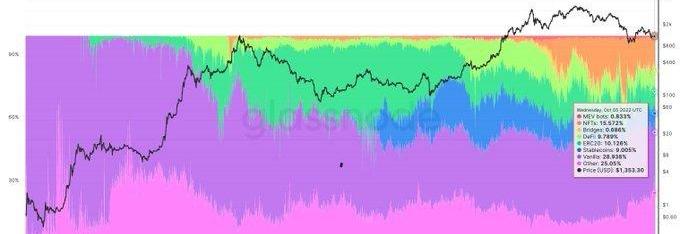

這張圖表分解了網絡上的交易類型。2018年,當它達到ATH時——網絡上大約60%的交易只是將ETH從a發送到b。這個數字現在下降到30%。-NFT為15%-穩定幣大約9%-DeFi10%。

NFT、DeFi和穩定幣轉賬等用例實際上遠遠超過了一天內與erc-20代幣相關的交易數量。。

NFT、DeFi和穩定幣轉賬等用例在某一天遠遠超過與ERC-20代幣相關的交易數量。

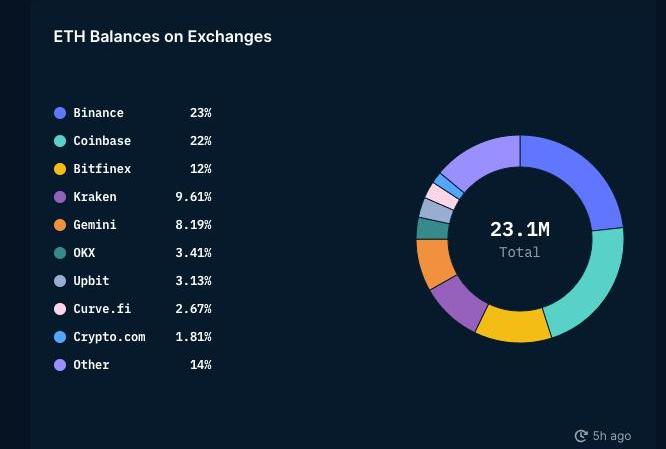

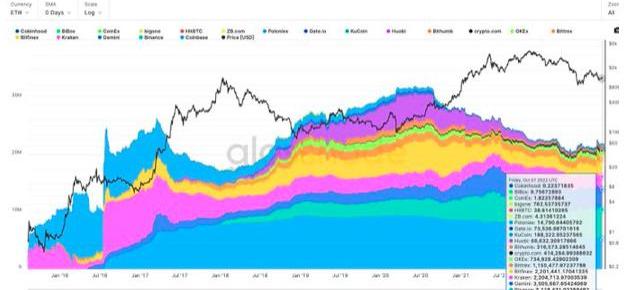

大部分余額由Binance和Coinbase持有,它們共同控制著交易所持有的約44%的ETH余額。這里的第二張圖表顯示了Coinbase如何在市場份額上停滯不前,而Binance卻趕上了。

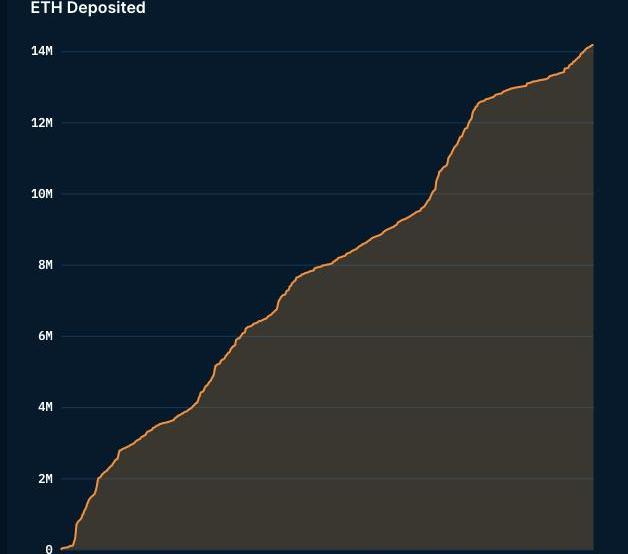

好的-所以ETH正在離開交易所,但為什么呢?這一趨勢的主要貢獻者是DeFi。我們稍后會深入研究。自2021年1月以來,已有約1400萬ETH用于質押ETH2。

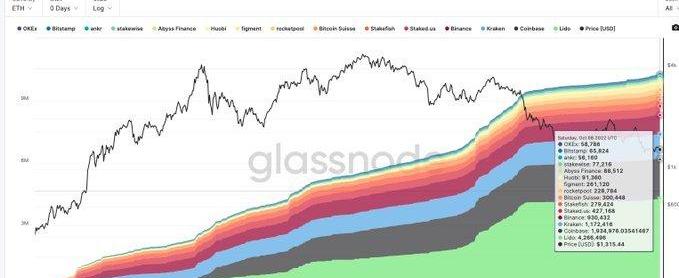

對此進行了很多討論——但有趣的是,Lido在質押總價值方面遠遠取代了成熟的交易所替代品Lido通過它質押了約400萬個eth,而通過binance+coinbase質押的300萬個。

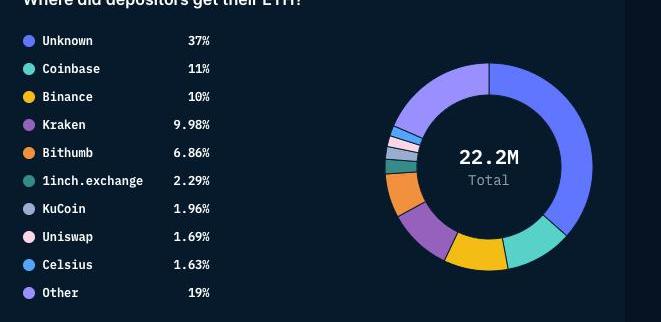

我說兌換存款用于質押的原因是這張來自Nansen的圖表——大約40%的質押ETH可以追溯到中心化實體。

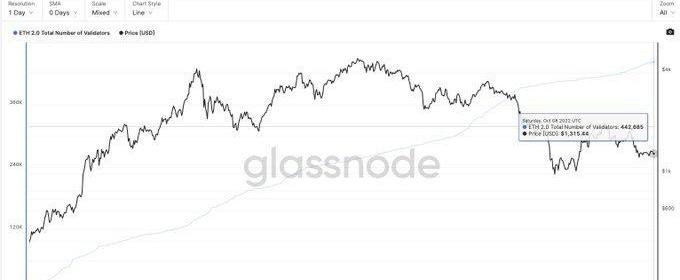

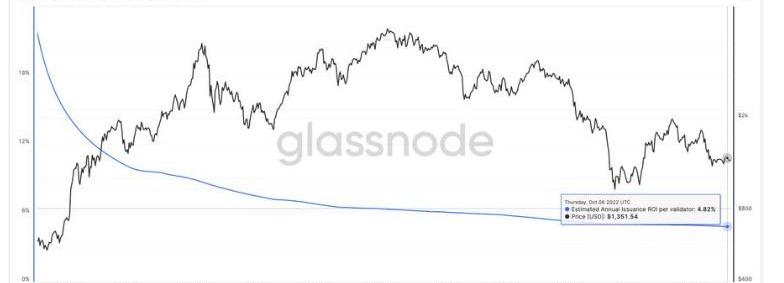

在撰寫本文時-網絡上有超過442k的驗證者。因此,對于ETH持有者來說,部分吸引力在于他們可以看到未來ETH質押的理論收益率約為4.5%。

近30%的ETH供應已休眠兩年或更長時間。我在這里忽略了1年以上的hodlwave,因為ETH2賭注影響了這個指標。這是愿意承受多個周期的供應的很大一部分。

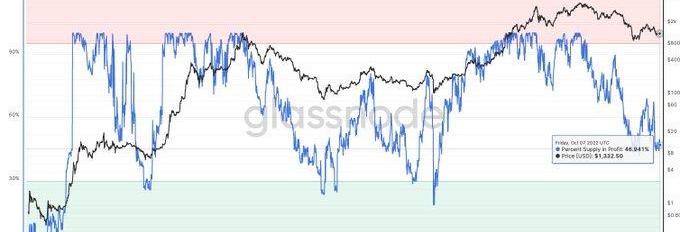

持有這種意愿的部分原因是網絡的大部分都處于相對利潤中。1290美元——接近46%的ETH持有者仍處于綠色狀態。在2020年3月的崩盤期間,該指標的歷史最低值約為18%。

1200萬枚USDT從Tether轉向幣安:據Whale alert消息,北京時間7月28日16:46,1200萬枚USDT從Tether轉向幣安,交易哈希為:f1d81058aa3549477f644e21f231ffdaffa51a37e09fd520e30c5ea16dc426d1。[2020/7/28]

有趣的后果之一是礦工持有的ETH減少了。他們有可能拿走了他們的AUM并將其用于質押——但自2018年1月以來,截至撰寫本文時,ETH的礦工儲備已從約400k增加到83k。

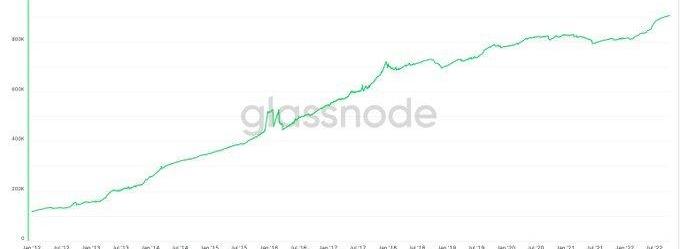

衡量ETH增長多少的一種方法是查看部署的智能合約的數量。截至撰寫本文時,網絡上有大約2400萬個智能合約。大約是2017年反彈期間的300萬的八倍。

盡管取得了巨大的領先優勢,但在以太坊上部署新智能合約的興趣正在減弱。因此,這些數字或多或少地回到了2019年的水平。開發人員的思想共享可能被其他新興層1捕獲。

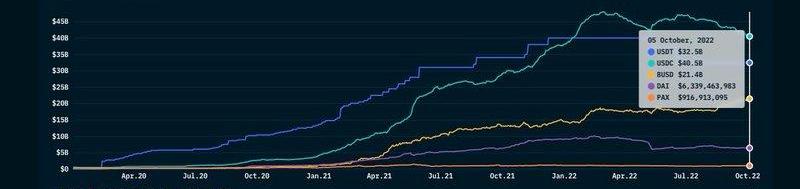

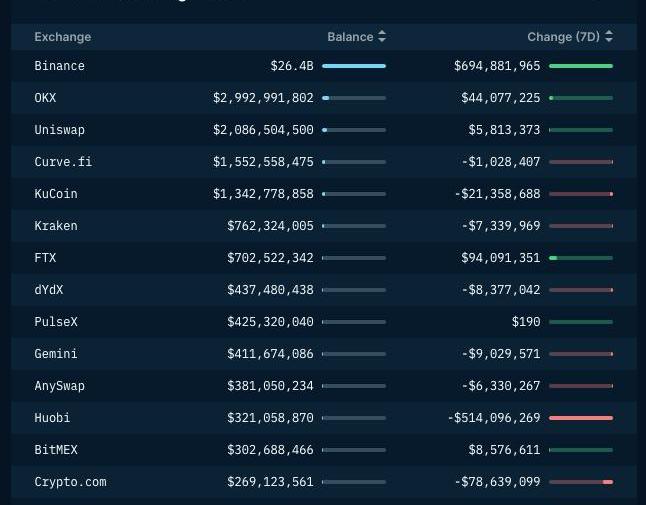

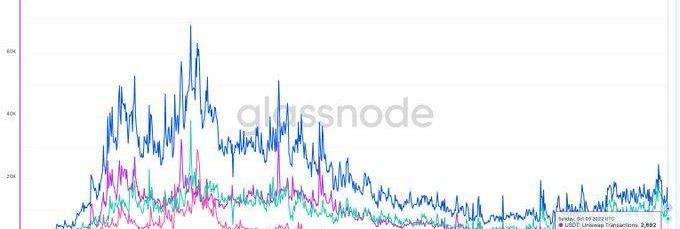

穩定幣擁有所有加密貨幣中最美麗的增長軌跡之一。幾年后,它們的總市值已超過1000億美元。2022年是USDC在市場供應方面最終超越USDT的一年。

在這約1000億美元中,僅幣安一家就擁有260億美元的資產負債表。雖然,如果-這個數字部分被他們持有的200億BUSD推高了。純粹從tether的觀點來看——Binance擁有的USDT是北美同行的20倍。

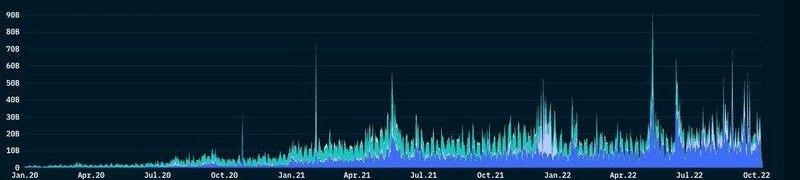

該數據可能存在差距,因為它可能不涉及某些L2和非EVM鏈-但就交易量而言,盡管存在熊市,但穩定幣在過去兩年中增長了約22倍。從每天約6億增加到今天的約140億。

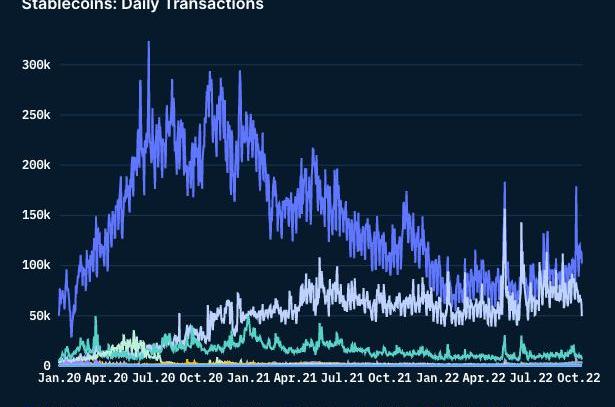

2020年6月(DeFiSummer?)-今天,穩定幣tx的累計交易量約為每天50萬,接近20萬。可能發生的是1.鯨魚在熊市期間使用馬廄作為持有人資產2.通過更少的錢包實現更大的穩定幣交易。

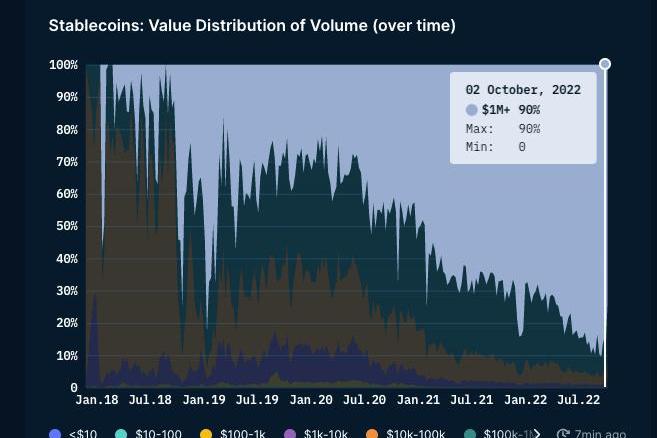

我建議的原因是,價值超過100萬的交易占今天移動交易量的約90%,盡管不到交易數量的0.5%。這與我們通常在傳統經濟中看到的情況同步——所以不足為奇。

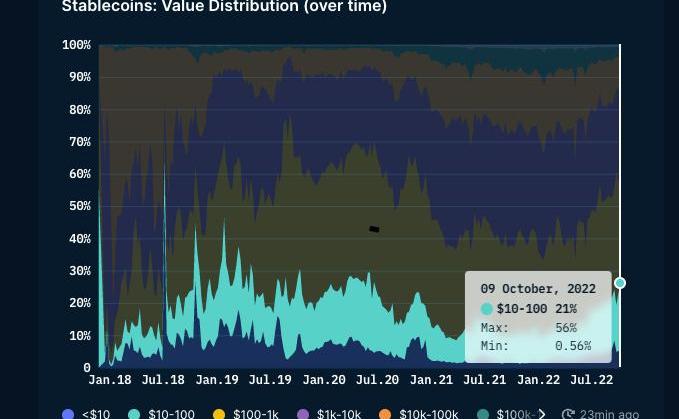

我注意到這個數據的一個有趣的事情是,100美元以下的交易占通過穩定幣進行的所有交易的四分之一。人們仍然使用這些網絡發送少量費用,盡管費用約為1-2。

由于缺乏對非eth鏈的覆蓋,這個數字可能會有所下降——但是1.BUSD是智能合約上使用最少的穩定幣2.USDT17%的供應來自智能合約3.近一半的DAI和USDC都在智能合約上。

我很好奇這些穩定資產有多少交易發生在Uniswap上。在鼎盛時期——通過uniswap進行的穩定幣交易量約為6萬次。今天接近10k這是一個顯著的下降。

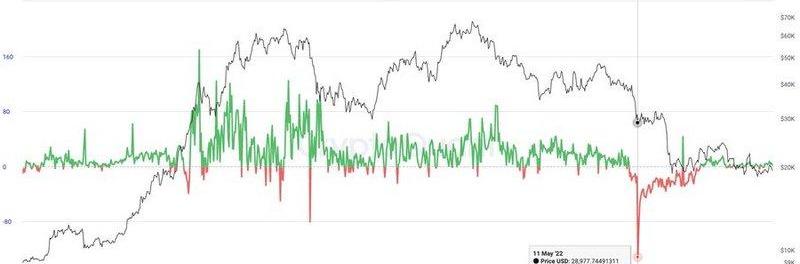

直到2020年1月,我們在一天之內看到大約10億美元通過穩定幣在鏈上流動。這個數字現在在隨機的一天上升了約25倍。在2022年5月的混亂中——價值約870億美元的穩定幣在錢包之間移動。

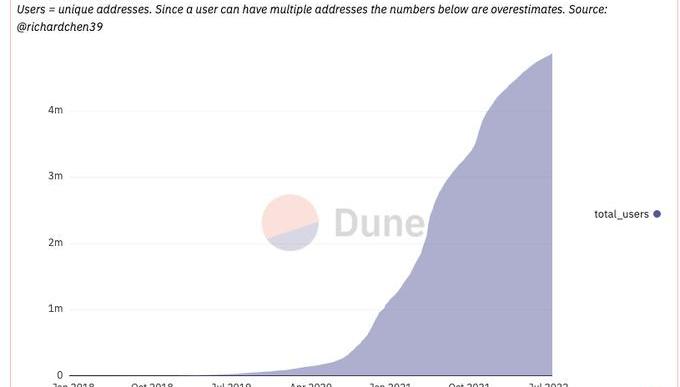

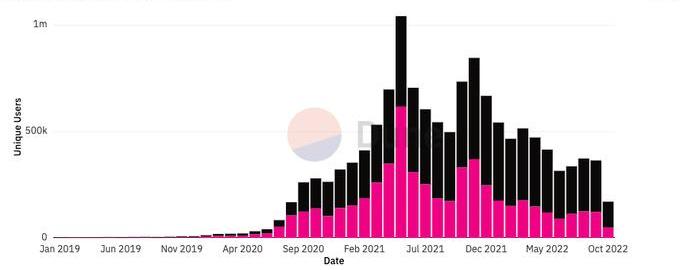

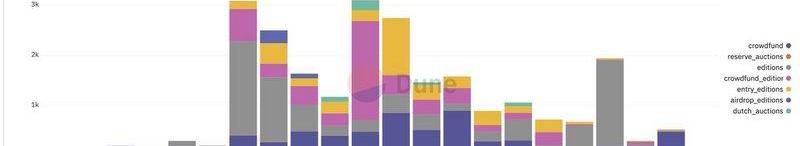

這將我引向下一部分-DeFi。RichardChen的這張圖表顯示了DeFi的指數增長速度。從2019年1月的約4k用戶到今天的470萬。DeFi擁有約1000萬用戶,占網絡用戶群的0.3%以下。

分析 | BTC站穩MA120均線能否反彈?:據Huobi數據顯示,BTC現報10069美元,日內漲幅0.8%。針對當前走勢,金色盤面特邀分析師老張表示:針對當前的走勢老張認為比特幣下行概率并不大,且在MA120日均線形成強支撐位,比特幣在8月29日一根陰線砸到MA120日均線隨后企穩,在到9月2號之間幾根K線都很明顯的在MA120日均線位置探底支撐位,現階段從9月7號一路小陰線繼續下探至MA120日均線并有企穩跡象,老張認為接下來比特幣如果能夠站穩MA120日均線將會有一個不錯的反彈,中長線可以考慮在此位置分批布局。[2019/9/12]

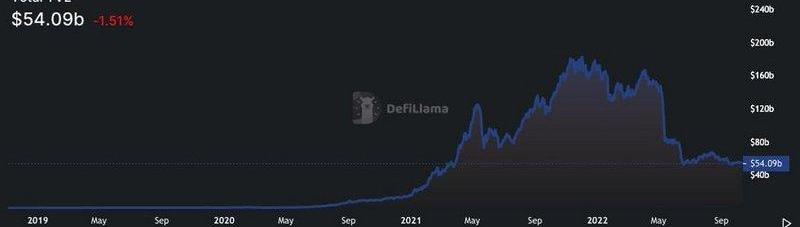

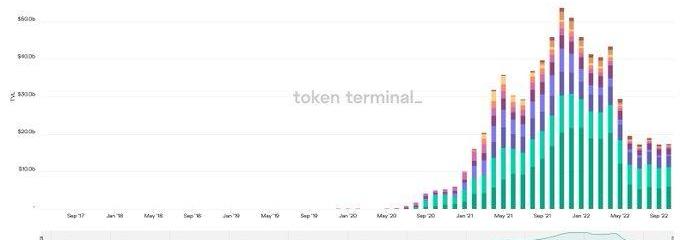

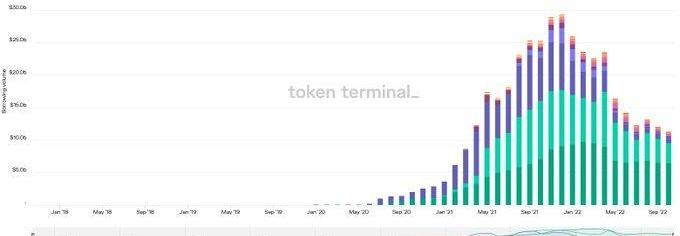

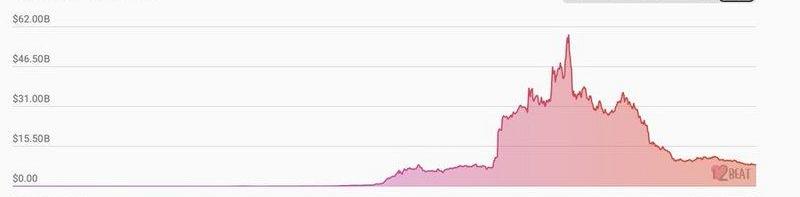

每當媒體報道DeFi時——它都急于解釋DeFiTVL是如何崩潰的,而沒有考慮到基礎資產價格的下跌。直到2020年5月,DeFi才達到第一個十億電視從那里我們仍然是50倍。

同樣,人們普遍急于澄清DeFi上的MAU是如何崩潰的。根據我的觀察,在沒有代幣獎勵的情況下,會出現回調,尤其是交易量。但用戶本身并沒有消失。

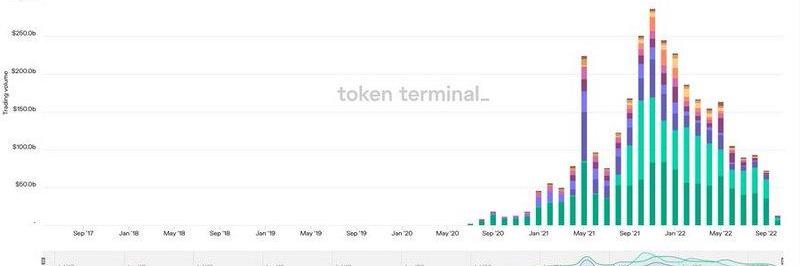

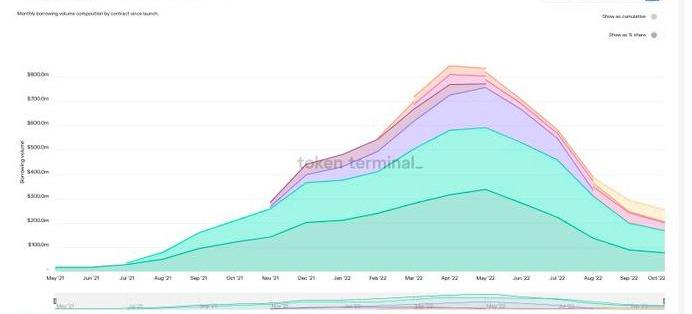

這并不是說交易量沒有受到打擊——我們在Defi平臺上的交易量從2500億美元的峰值下降到了約1000億美元.但有趣的是——1000億美元仍然是2019年平均每月2000萬美元的交易量的5000倍。

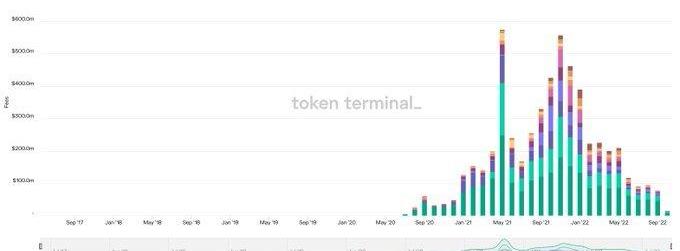

交易量下降+缺乏代幣激勵=產生的費用降低。在鼎盛時期,著名的dex平臺產生了約6億美元的費用;我們現在的費用已降至約8000萬美元。

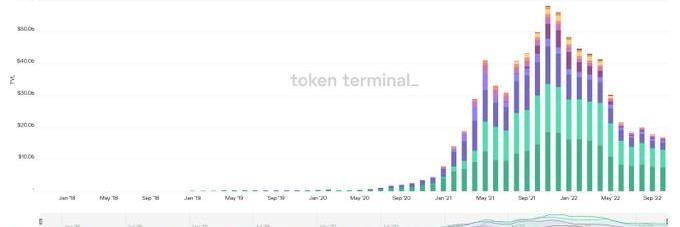

這些平臺上的TVL已從500億美元下降到約200億美元——但就活動下降而言,似乎我們已經形成了一個底部。那些仍在進行LPing和交易的人是粘性用戶,可能會繼續這樣做。

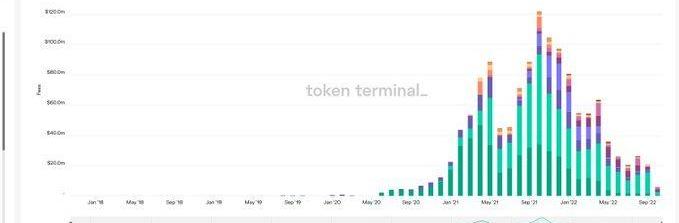

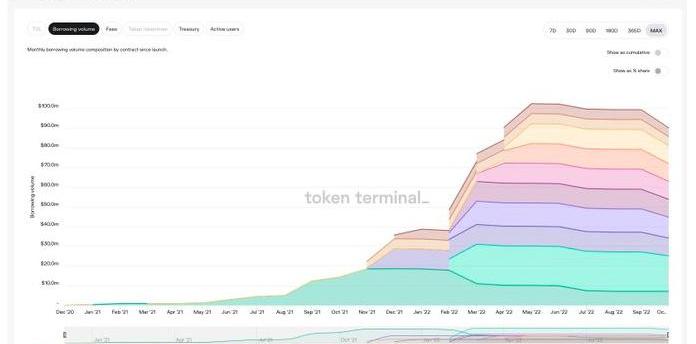

TVL的下降也適用于借貸應用程序——下降了約50%——部分原因是5月份的崩盤。在鼎盛時期,借貸應用程序處理了約580億個-現在約為180億個。

缺乏波動性+借貸需求打擊了借貸應用程序的費用——這些平臺的累計月費從約1.2億降至約2000萬。

借貸需求已從約300億增至130億——可以肯定地說,收益率+平臺費用一直在長期下降。不過,我確實發現有趣的是,在過去的幾個月里,這個價格有預付費用。

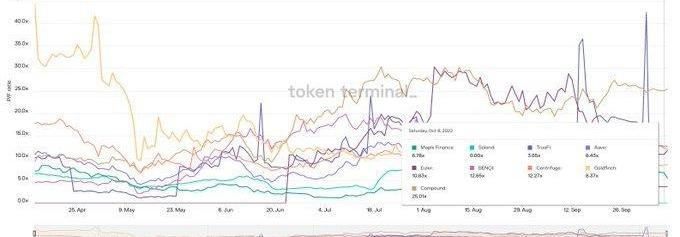

從價格/費用比率來看,像Maple和Goldfinch這樣的玩家仍然處于tradfi銀行倍數。顯然,像aave和Compound這樣的玩家有與他們相關的溢價-但價格或多或少與預期費用同步。

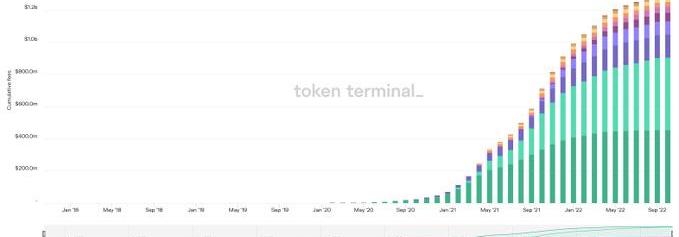

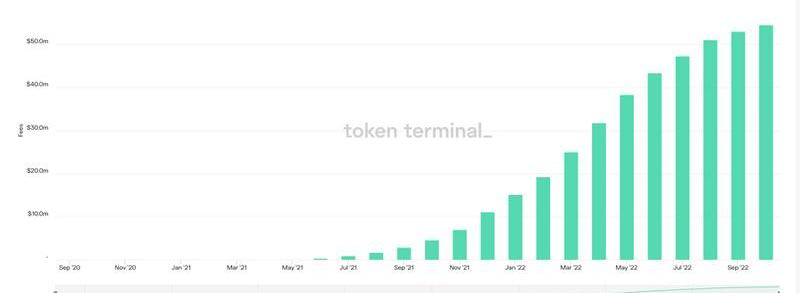

在過去兩年中,僅借貸應用程序就產生了12億美元的費用——這是一個累積圖表,所以請原諒犯罪圖表。我們仍在下降。

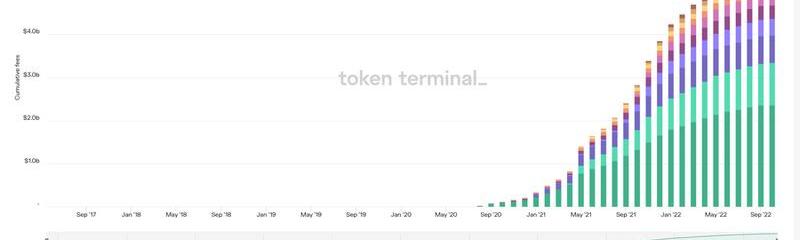

同樣——交易所在過去兩年中收取了約50億美元的費用這里的費用可能是平臺收入+代幣激勵的混合-所以在未來,我們可能會看到這里有點停滯,除非平臺活動大幅增加。

盡管市場狀況不佳,部分市場仍在增長。以GoldFinch為例——盡管呈下降趨勢,他們的借貸量仍然保持強勁。

行情 | ETH 再度站上120美元:據Bitfinex數據顯示,ETH 現報價122.04美元,1小時內漲幅超過2.50%,波動較大,請做好風險控制。[2018/12/1]

MapleFinance的貸款服務臺去年已收取4000萬美元的費用。曾經,cefi貸款渠道一直在努力維持相關性和客戶群。

事實上,抵押貸款不足可能是這個市場周期中最健康的部門之一。下圖適用于Centrifuge-他們的費用和借入量均為ATH。

GMX也有類似的趨勢。上個月,該交易所的交易量約為86億,這是一個新的ATH。本月的費用超過1300萬美元。可以肯定地說,DeFi的一部分仍然是健康和強大的。

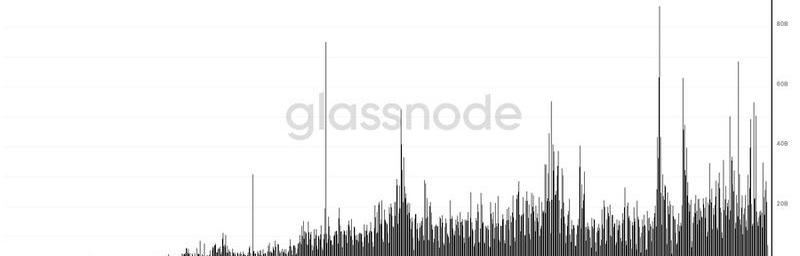

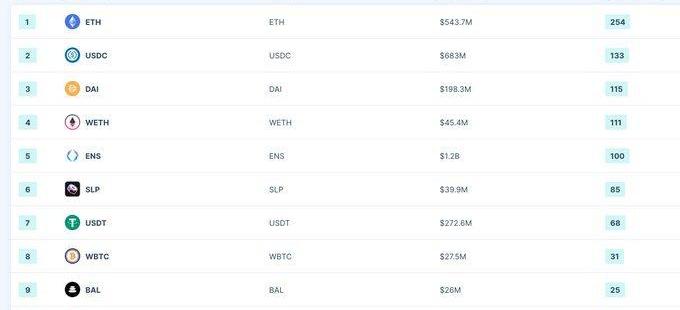

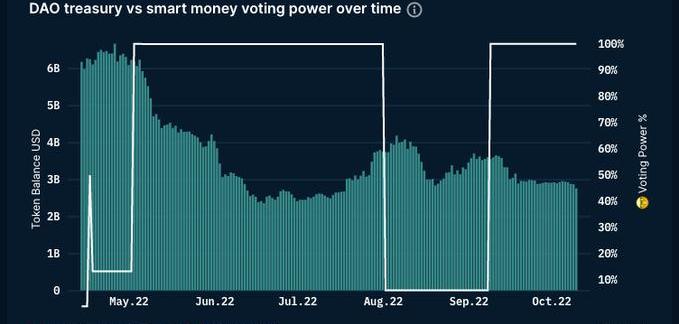

好的——關于DAO僅以太坊上的DAO就處理了大約90億美元,低于一年前的120億美元。下面的圖表-來自@DeepDAO_io?。有16個DAO管理著超過1億美元的資金。到目前為止,在400萬與DAO相關的代幣持有者中,約有70萬人參與了投票。

就持有它們的DAO而言,ETH仍然是最受歡迎的資產,其次是USDC。ETH中的254個DAO持有約5.43億美元。對于USDC-它為6.83億美元,幾乎是DAI的兩倍。

Uniswap的金庫在其鼎盛時期處理了大約120億美元。在過去的六個月里,它已經接近20億美元。即使在今天,其中大部分都在UNI舉行。在35萬DAO代幣持有者中——上個月有4.72萬投票。

同樣,BitDAO的資金在過去六個月從60億減少到約27億。在20kDAO代幣持有者中,上個月只有40人投票。

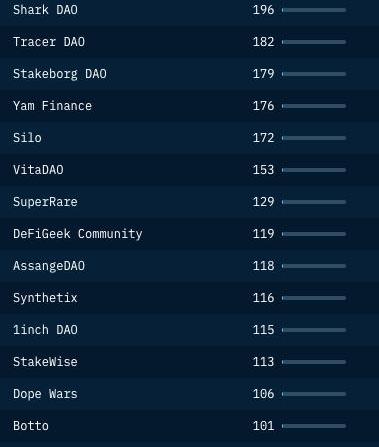

在過去六個月中,只有1個DAO擁有超過10,000名選民。雖然治理-作為一個概念很有趣,但DAO的參與度并沒有你想象的那么高。Tornadocash在6個月內擁有90個DAO選民。

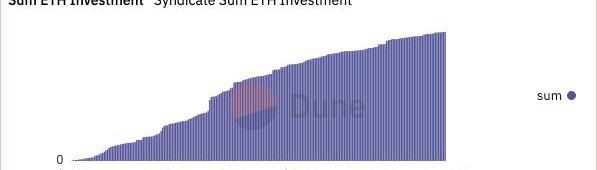

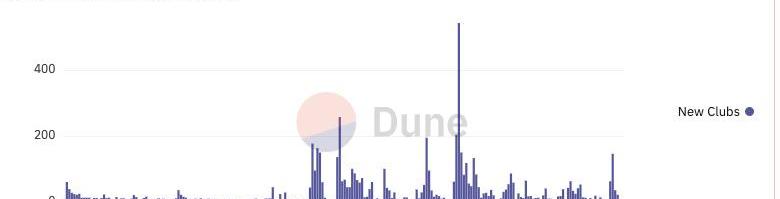

這并不是說DAO作為一個概念正在消亡。像@SyndicateDAO這樣的玩家繼續讓個人更容易建立DAO根據Dune上的儀表板-到目前為止,已通過Syndicate的6.7k俱樂部部署了約3800ETH。

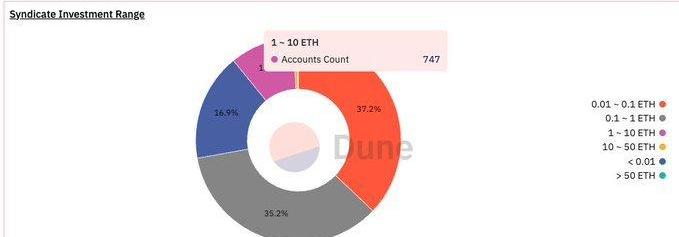

如果你認為DAO都是關于鯨魚的-考慮一下低于1ETH的價值投資占今天通過SyndicateDAO進入的投資者的約70%。這些平臺是實現以資本為導向的合作「民主化」的重要基礎設施。

衡量DAO興趣的一個指標是新推出的「投資俱樂部」的數量。SyndicateDAO繼續幫助在9月的單日高峰期推出100多個DAO。隨著零售利息的回歸,我們可能會在一天內看到約1000多個俱樂部。

我也相信成本的降低——通過使用像Polygon這樣的玩家將加快DAO的形成速度。就上下文而言-Syndicate在Polygon上的產品累積DAO數量是其三倍。

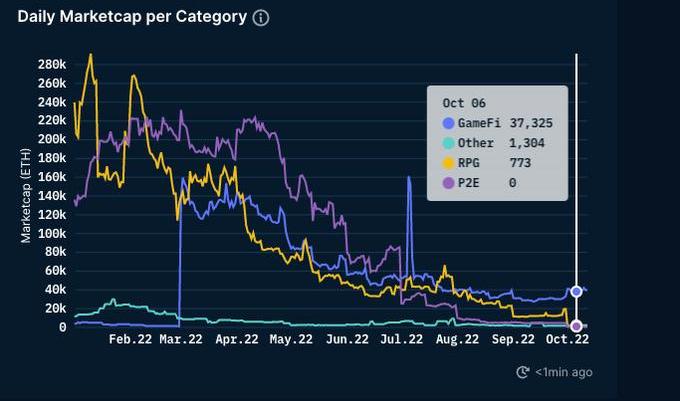

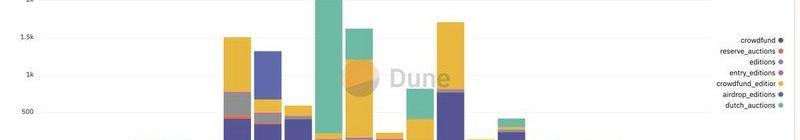

現在-關于NFT。關于這一年它們周圍的交易量大幅下降,已經進行了很多討論。人們忽略了兩件事1.NFT價格相對下跌2.風險偏好下降。

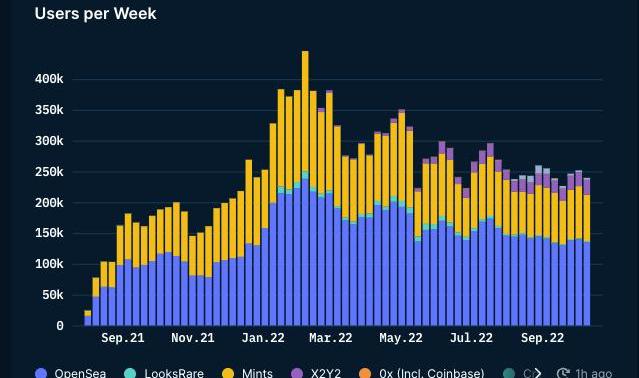

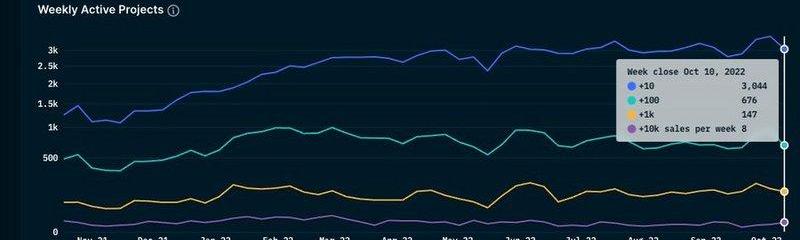

如果你從活躍用戶的觀點來看市場——下降并沒有你想象的那么大。我們的峰值約為40萬-現在每周活躍用戶約為27.5萬一個公平的批評是市場有多小。

這些用戶平均每周在鏈上進行兩次交易。所以可以肯定地說剩余的用戶群是高度粘性和活躍的。此外-與反復所說的相反-交易活動并未下降。

這些用戶可能是急于賣出退出?并不真實。這些錢包的大部分繼續購買——購買頻率與年初大致相同。與去年相比-我們現在有更多的用戶進行交易。

對這里數據的一個可能的批評是,這些只是僵尸錢包。但是,如果您查看此圖表來探索錢包返回的性質1.是的,新用戶有一條扁平線2、現有數量沒有下降。-如果有的話,它在2月達到了新的ATH。

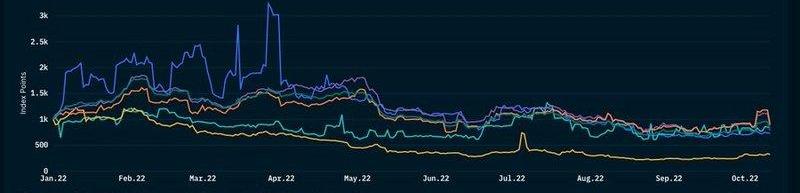

這并不是說NFT狀況良好。從價格角度來看,NFT交易者在(i)ETH價格下跌(ii)降低NFT以ETH計價的價格方面受到了打擊Nansen維護的一個指數顯示了一年中NFT價格突出的狀態。

關于我在指數上看到的一些想法1.個人資料圖片鏈接的NFT表現良好2.與游戲相關的NFT是一場災難3.訪問鏈接的NFT約占市場交易量的7%。

好的-所以價格是down.活動減少了多少?

這就是數據變得有趣的地方。

每個新聞媒體都喜歡從2021年11月獲取數據,并展示自那時以來一切是如何崩潰的。所以這里有一些縮小的圖表。

首先-創建NFT集合。2020年-NFT收藏總量約為5k。今天,我們看到每天都會發布盡可能多的NFT集合。

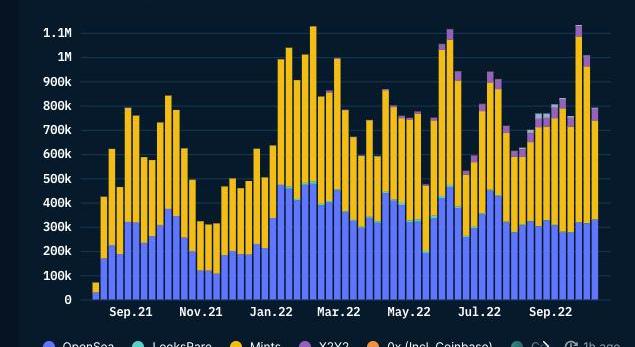

NFT銷售數量同期增長了大約200倍。從1月份的每天約2k銷售額增加到今天的400k。到目前為止,已經發生了2300萬次NFT銷售。

銷量主要集中在頂級系列——但這并不意味著較小的系列沒有銷售活動。

事實上,Nansen表明銷售額較少的小型項目一直在上升。數字。自去年以來,每周僅售出約10件的收藏品已從約1300件增加到3600多件。

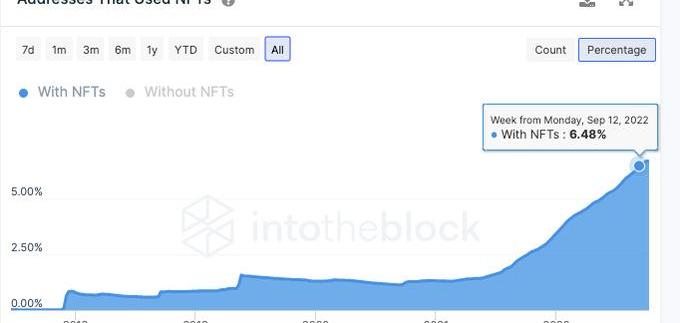

盡管活動呈下降趨勢,但與NFT相關的錢包現在占所有活動ETH錢包的6%左右。不管我們喜不喜歡,這就是零售業的發展方式。

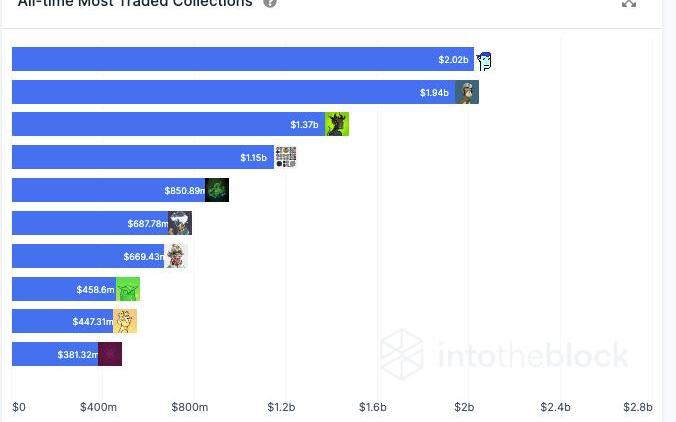

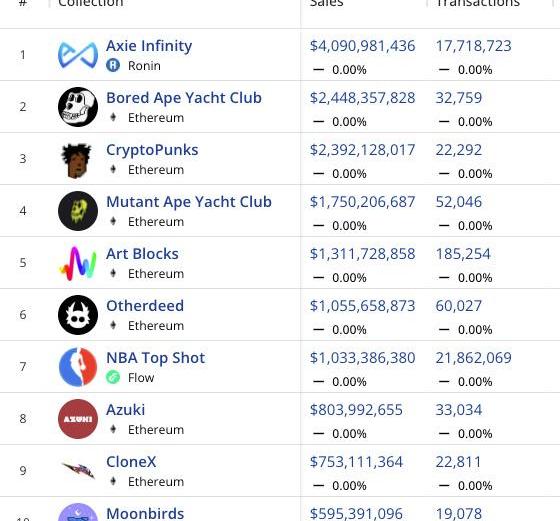

高價的NFT或多或少地成為了自己的資產類別。BoredApes和Cryptopunks的交易量分別接近20億美元。

盡管今年有所下降,但AxieInfinity在NFT銷量方面仍處于領先地位。迄今為止,SkyMavis的創作已經在他們的個人游戲中完成了約1700萬次交易。僅在2100萬筆交易中被NBA頭號人物擊敗。

我發現有趣的是,只有兩個NFT占Etheruem交易量的約20%。Solana、Polygon和Avalanche等低成本連鎖店正在迎頭趕上——但它們可能需要另一個周期才能擴大規模。

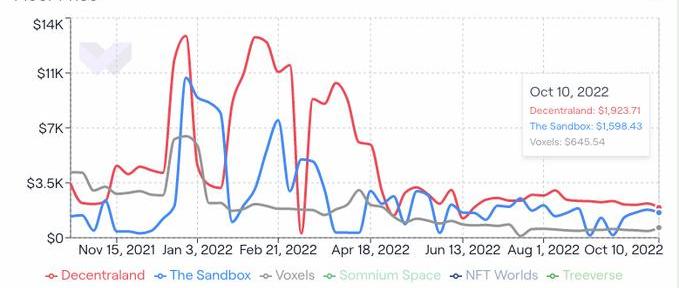

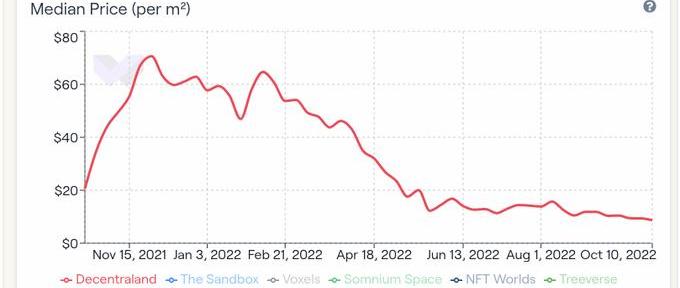

出現崩潰的一個領域是虛擬世界中的土地成本。Sandbox和Decentraland平臺上的土地底價都下降了約80%。下降的不僅僅是地價。

虛擬世界中對房地產的總體需求可能會大幅下降。Decentaland上每平方米土地的中位數價格已從70美元下降至約12美元-(,這與btc和eth價格的下降有關)

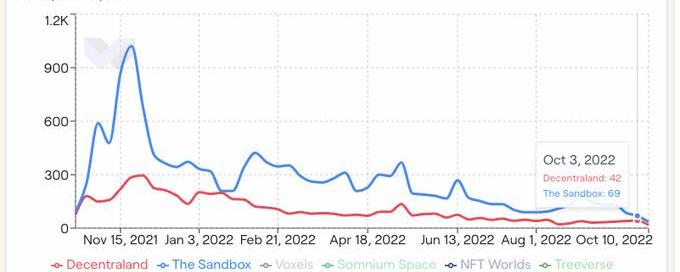

讓我擔心的是——在兩個最大的虛擬世界土地項目中,在一天內只有大約100人購買「虛擬世界房地產」。投資元界項目的VC比用戶多。

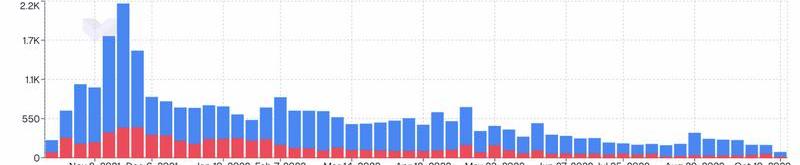

出售的地塊數量也在下降。這些虛擬世界項目中現有土地所有者的流動性減少的跡象。12月的第一周,Decentraland和Sandbox的銷售額約為2200次。現在這個數字已經下降到幾百/周了。

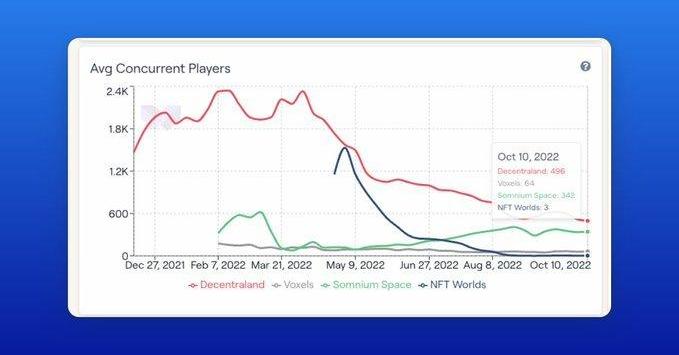

雖然我們抨擊Meta和fortnite的元節有多「糟糕」——但值得考慮的是,我們擁有的一些最著名的元節的平均并發用戶群約為2000名用戶。我們需要更好的橋梁……通往元宇宙。

說到橋梁......現在有超過100萬個錢包與某種形式的橋梁進行了交互。保守估計——這是與DeFi交互的所有錢包的10%。仍處于早期階段,但增長很快。

僅Polygon的橋梁就管理了大約290億美元的流入。看到多個非鏈特定橋梁的交易量超過10億美元也令人印象深刻。聚合器可能會為這個數字縮放做出貢獻。

不過,總體而言,橋梁的TVL有所下降——從超過500億下降到現在的約150億。這可能與資產價格下跌、對黑客攻擊的擔憂和缺乏代幣激勵措施同步。

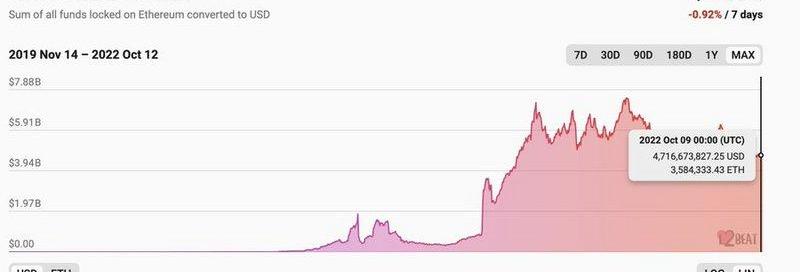

以第2層為例,情況完全不同。盡管過去六個月的痛苦,他們的TVL僅從約75億增加到47億。可能助長這種情況的部分原因是預期的空投。

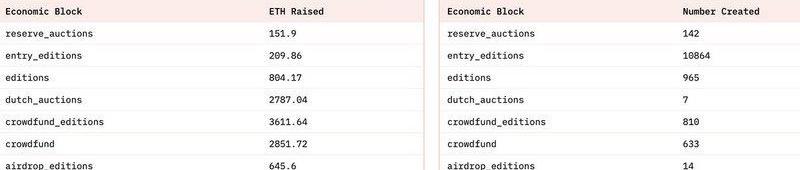

盡管如此,它們一直在為越來越多的消費者應用程序提供動力。?@viamirror是最好的例子之一。該平臺已籌集了近10,000ETH。它正在成為希望將其作品財務化的創作者的首選平臺。

熊市影響了人們的慷慨——每月的凈加薪一直在下降。但有趣的是注意到他們的成長。一種思考方式是-Mirror在1年內分發給創作者的次數可能比Medium在10年內分發的多。

Mirror現在仍然是利基市場。在高峰期——他們有3000個錢包贊助創意。現在它下降到?500。但可以肯定地說,他們開創了另一種模式并取得了相對的成功。

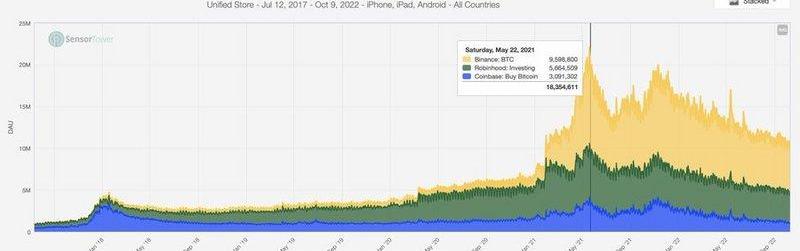

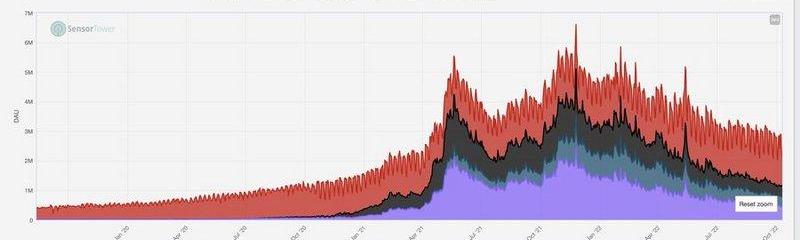

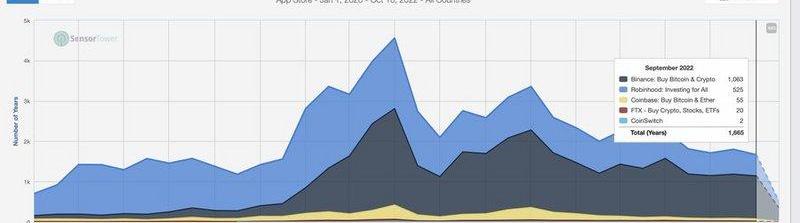

最后,我總結了一些關于移動應用程序的數據——以及它們與傳統變體的比較。下圖顯示了coinbase、Binance和Robinhood的DAU。在鼎盛時期,Binance的DAU幾乎是Robinhood的兩倍

我想知道這種趨勢是否會在印度這樣的區域市場持續存在-Zerodha是這里排名第一的股票交易應用程序。你可以看到人們對加密的興趣是如何慢慢蔓延到加密應用的DAU比已建立的玩家多的地步。

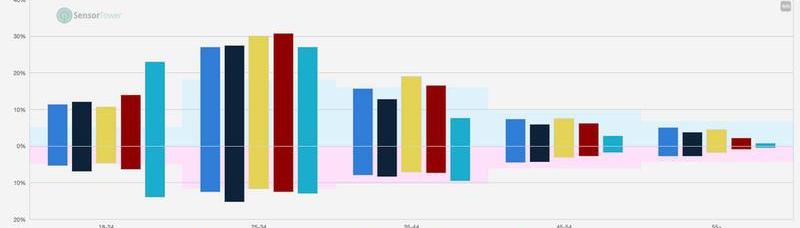

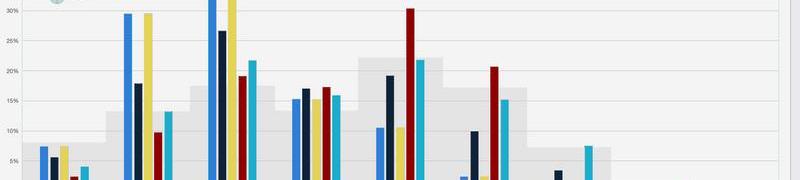

這些應用程序的人口統計數據大體相似。這些數字投資應用程序的最大用戶群幾乎總是25-34歲。Coinbase擁有非常龐大的gen-z用戶群。

價格下降并沒有真正轉化為花在這些應用程序上的時間大幅下降。在鼎盛時期——幣安每個月在該應用程序上花費的時間接近1800年。這個數字現在下降到約1063年。人們仍然喜歡代幣。

我確實發現有趣的是-人們每次會話花費的時間很少。這些金融應用程序的大多數用戶平均每次會話花費大約30秒。部分原因是移動界面不適合交易。桌面上的數據可能看起來非常不同。

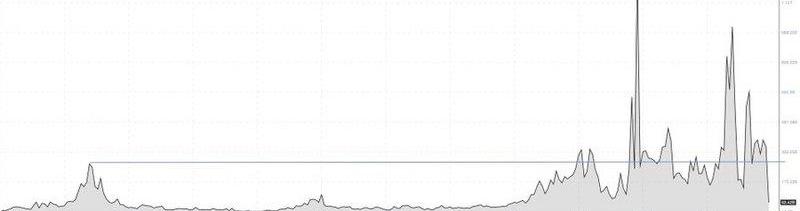

以這張圖表結束——它顯示了usdt、usdc、eth和btc的累積交易所存入錢包。在2019年-它在某一天的趨勢約為60k。今天,這個數字接近180k。我將此衡量標準作為市場增長的粗略衡量標準。

概況

是的,數字下降了

但多個方面與前一個周期相比上升了10-50倍

記者需要停止從最后一個頂部獲取圖表進行測量,縮小

應用程序仍在爭奪PMF

交易活動下降,但用戶更具粘性

Tags:ETH比特幣DAONFTEthereumPay比特幣市值跌破5000億美元關口的原因SHIBDAOPIXLS Vault (NFTX)

DeFi數據 1、DeFi代幣總市值:455.7億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量33.

1900/1/1 0:00:00作者:s1 這幾天見了個虛擬頭戴設備廠商,上一次我們坐下來聊天大概四五年前,那時候國內對VR/AR概念還是很早期的階段,那時候我認為國內的市場并不是很樂觀,最近再次見面我很是感慨.

1900/1/1 0:00:00作者:Jaran?Mellerud,AndersHelesth 編譯:TSEKate 供熱領域是全球最大的能源終端消費領域.

1900/1/1 0:00:00代幣設計的創新落后于更大的生態系統;研究人員將重點一直放在擴展、智能合約優化和其他更多技術主題上,而代幣設計似乎是事后才想到的.

1900/1/1 0:00:00文:Ignas|DeFiResearch 來源:推特 ?UniswapV3將在zkSync上推出。治理投票剛剛獲得了4000多萬張贊成票,預計將于4-6周內完成部署.

1900/1/1 0:00:00原文作者:@MyAlphaDrops原文編譯:0x711,BlockBeatszkSyncToken發行已確認并將很快啟動,請參閱其文檔以獲取更多信息.

1900/1/1 0:00:00