BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+3.81%

ADA/HKD+3.81% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+4.16%

XRP/HKD+4.16%本文來自caia,原文作者:VettaFiResearch副主任RoxannaIslam

Odaily星球日報譯者|Moni

在當前宏觀市場動蕩的情況下,“相關性”是一個需要認真考慮的因素,事實上,目前加密行業討論最多的兩個“相關性問題”分別是:

1、比特幣與美股的相關性有多少,這種相關性意味著什么?

2、間接加密貨幣投資與比特幣的相關性如何?

下面,就讓我們一起來分析下。

問題1:比特幣與美股的相關性有多少,這種相關性意味著什么?

聲音 | 趙東:熊市接近尾聲,未來三個月可能是最后的抄底機會:Bitfinex股東趙東發微博表示:“好久沒談論行情,再來跳個不負責任的大神:個人認為目前熊市可能接近尾聲了,未來三個月可能是最后的抄底機會。之后市場將會逐步迎來春天和夏天。2021年數字貨幣市場可能會和中國股市共振。高歌猛進、一地雞毛會換個故事重來一次,一切只不過是四季輪回而已。”[2019/9/11]

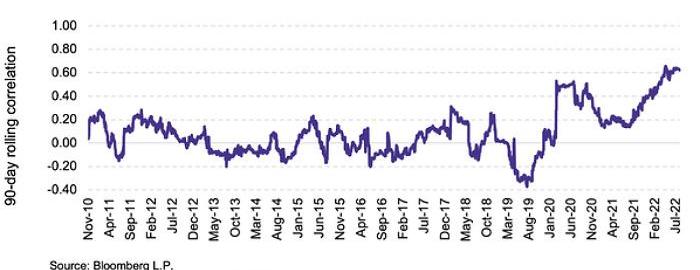

在比特幣的大部分生命周期中,基本上與傳統美股之間并沒有太多相關性,有時甚至會表現出負相關性。正因為如此,比特幣通常被視為一種多元化投資組合、或是一種通脹對沖資產,但在最近幾年,人們發現比特幣與美股之間的相關性不斷攀升,投資者也無法確定比特幣與美股這種耦合究竟是短期現象,還是長期趨勢。

就目前而言,加密市場對比特幣與美股之間的相關性存在兩種主流解讀:

動態 | 受熊市影響Pantera Capital募資進程減緩:據CoinDesk消息,風險投資公司Pantera Capital旗下的第三支風投基金已經完成1.25億美元募資。去年8月,Pantera表示其已經募集1億美元,而此后僅僅募集2500萬美元,距離1.75億美元的目標尚有一定差距。據悉,這只基金預計將于今年3月結束募資。[2019/2/21]

第一,在市場波動和市場走向不確定的時候,看似不相關的資產類別反而會表現出較高的相關性。實際上,除了比特幣之外,即使是與美股呈負相關的債券市場,在整個2022年期間也呈現出與美股越來越高的正相關性。

第二,比特幣和美股表現出的相關性可能歸因于加密貨幣市場愈發成熟。比特幣自誕生至今已有約15年時間,但在過去的幾年里,加密貨幣對主流投資的滲透加速了。

聲音 | 沈東雄:熊市中量化團隊致勝的三個關鍵點:在本期金色相對論上,針對“熊市下,量化交易團隊求勝的關鍵點是什么?的提問” 可盈科技創始人兼CEO沈東雄表示:第一,風控是第一位,無論牛熊,不然總有一天會踩到大坑,不要存在僥幸心理,每一次黑天鵝都會有一批量化團隊離場 ;第二,擇取流動性較好的標的,獲取偏短期的收益,但這種方式也很難保障長久或穩定的收益;第三,對量化團隊/公司來說,開源節流,開源是不確定的,節流是立竿見影的。[2018/12/7]

舉幾個例子:2021年4月,Coinbase首次公開募股;6個月后,2021年10月,美國首個基于期貨的比特幣交易所交易基金ProSharesBitcoinStrategyETF(BITO)正式上市。此外,機構采用繼續增長,美國證券交易委員會、美聯儲和其他金融監管機構也開始認真對待加密貨幣,就像對待任何其他交易所交易證券一樣

動態 | Blockchain Capital合伙人:確實有熊市 但BTC有“巨大”的潛力:據Cointelegraph消息,風險投資公司Blockchain Capital的合伙人Spencer Bogart在接受彭博社采訪時表示,盡管目前處于熊市,但加密技術的機遇“依然巨大”。這位專注于加密和區塊鏈的風險投資初創公司的專家一直保持著他支持比特幣的立場,他指出,“可編程貨幣”的關鍵作用,隨著時間的推移,這種貨幣應該會越來越受歡迎。這位專家強調,盡管目前的加密市場狀態與去年相反,熊市做著“熊市”的事情,但它仍不會削弱比特幣的整體“巨大”潛力。[2018/11/22]

不過,由于歷史數據有限且沒有先例,因此很難判斷未來比特幣和美股的相關性會是什么樣子。但隨著市場正常化,相這種關性可能會略微脫鉤,但鑒于加密市場成熟度不斷提升,相關性可能仍然很高。

金色相對論 | 邢特里:熊市有助于行業洗牌:在本期金色相對論中,UMining CTO邢特里博士表示:從任何行業來看,不管是應用類還是技術類的發展都是有周期的。沒有長盛不衰的行業,哪怕在一定時間內都興盛的行業里面,它也必然會經歷牛熊交替。 其實整個區塊鏈產業來看,從項目方到資本到周邊生態,比如媒體和服務行業都會受到熊市的影響。但是如果做區塊鏈技術,或者將現有技術如AI結合區塊鏈技術來解決一些現有的應用場景的需求,還是有意義的。

熊市篩選掉的項目主要是:1、態度有問題、本身就沒打算做事兒的項目;2、想做事兒但團隊實力不行的。熊市更難生存,從融資到市場推廣等等都需要團隊的力量。 所以,對于態度端正能力實力又好的團隊,熊市不是壞事兒,把那些擾亂市場秩序的空氣項目洗掉挺好的。畢竟,良幣驅逐劣幣。[2018/9/14]

另一方面,加密貨幣與美股相關性走高或許并不一定是壞事,坦率地說,許多投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,有些投資者也會將加密作為自己技術投資配置的一部分,通常會在總投資組合中分配1-5%左右的比例。隨著比特幣價格徘徊在20,000美元區間,投資者可能會認為這是建立或增加投資配置的一個很好的切入點。

問題2:間接加密貨幣投資與比特幣的相關性如何?

在間接投資加密貨幣方面,通常有以下兩種方式:

1、投資為加密/區塊鏈公司提供主題或特定行業風險敞口的、基于指出的ETF

2、投資追蹤比特幣價格的比特幣期貨ETF

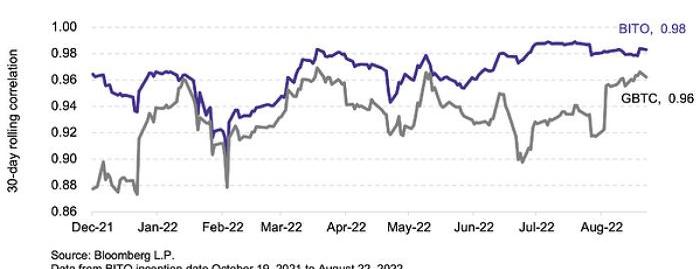

ProSharesBitcoinStrategyETF(BITO)是美國第一個、也是最大的一個比特幣期貨ETF,其資產管理規模約為7.063億美元,該ETF于現貨比特幣的關聯性很高。

自2022年初至今,ProSharesBitcoinStrategyETF(BITO)已下跌超過55.3%,而同期現貨比特幣價格的下跌幅度則為54.4%。

此外,灰度比特幣信托基金也與比特幣現貨價格高度相關;但是,由于其溢價/折價機制,GBTC的價格與比特幣價格還是存在較大差異。

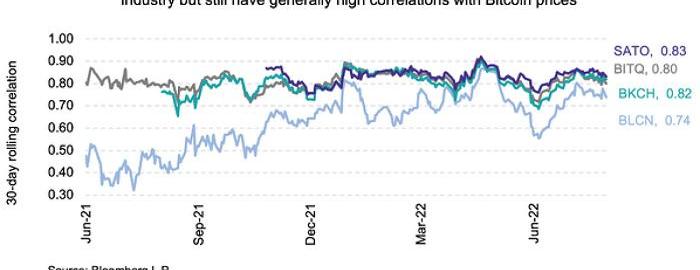

盡管基于指數的加密ETF并不會直接跟蹤加密貨幣的價格,但這些ETF中,大多數都與比特幣現貨價格存在相對較高的相關性,具體取決于基金持有加密美股的規模,示例如下:

1、一些持有純加密美股的ETF,比如BitwiseCryptoIndustryInnovatorsETF(BITQ)和GlobalXBlockchainETF(BKCH),與比特幣的相關度系數接近0.80;

2、SirenNasdaqNexGenEconomyETF(BLCN)等持有更多元化持股的主題ETF相關性可能略低。

3、InvescoAlerianGalaxyCryptoEconomyETF(SATO)也持有一些多元化的持股,但它與BTC的相關性系數高達0.83,這是因為該ETF對GBTC的投資配置占比達到了15%。

下表通過分析單個加密美股上市公司股價與比特幣價格的相關性對比,進一步研究了加密ETF和指數與比特幣之間的聯系。我們發現,現階段這些單個加密美股上市公司股價與比特幣價格的相關性系數范圍大約在0.60到0.85之間。

1、對于像Microstrategy(MSTR)這樣的公司而言,其美股與比特幣價格相關性最高,因為這些公司在其資產負債表上持有大量比特幣作為“收購并持有”策略。

2、加密礦企也與比特幣有很高的相關性,因為他們的大部分利潤是根據開采的比特幣價格獲得的,但可能會根據他們管理電力成本和管理費用的程度而有所不同。

3、加密交易所和加密金融科技公司與比特幣的相關性同樣相對較高,但此類公司的相關性系數低于加密生態系統的其他公司,因為加密交易所和加密金融科技公司的利潤通常來自交易量、費用和傭金。

總結

盡管比特幣與更廣泛的美股的相關性仍然很高,但鑒于持續的市場不確定性、以及比特幣誕生至今的歷史較短,很難區分這種相關性究竟是一種短期現象,還是一種長期趨勢。

但是,比特幣與傳統美股之間的高相關性并不一定是壞事。你會發現,一些技術投資者已經開始使用比特幣和比特幣相關美股作為一種“回報增強劑”,并且將加密貨幣作為自己技術投資配置的一部分了。

加密寒冬中,協議DAO需具備良好的財務狀況以抵御各類風險。撰文:Jake、Stake編譯:aididiaojp.eth,ForesightNews市場已陷深熊,許多DAO及其貢獻者開始懷疑他們能.

1900/1/1 0:00:00毫無疑問,科技的進步往往是最受人關注的。這不僅是因為科技進步本身代表著人類不斷向前躍進的步伐,還因為科技進步往往會促進人類社會和時代的發展,極大地改善人類的生活.

1900/1/1 0:00:00原文標題:《ConsensusattheThreshold》原文作者:TakensTheorem原文編譯:aididiaojp.eth,ForesightNews共識是加密貨幣的根基.

1900/1/1 0:00:00作者:小牛 DEX賽道整體處于供大于求的狀態,DEX提供的交易和流動性挖礦功能已能基本滿足用戶的需求.

1900/1/1 0:00:00區塊鏈分叉分為軟分叉和硬分叉。本文主要探討的是硬分叉,一種不支持向后兼容的軟件升級方式。硬分叉是共識的分裂或者改變,共識就是區塊鏈系統中各節點達成數據一致性的算法,正常情況下每個節點需要運行相同.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:447.2億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量9.

1900/1/1 0:00:00