BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+2.16%

ETH/HKD+2.16% LTC/HKD+1.78%

LTC/HKD+1.78% ADA/HKD+2.14%

ADA/HKD+2.14% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD+1.14%

XRP/HKD+1.14%原文作者:SamiKassab

原文編譯:Blockunicorn

關鍵的見解

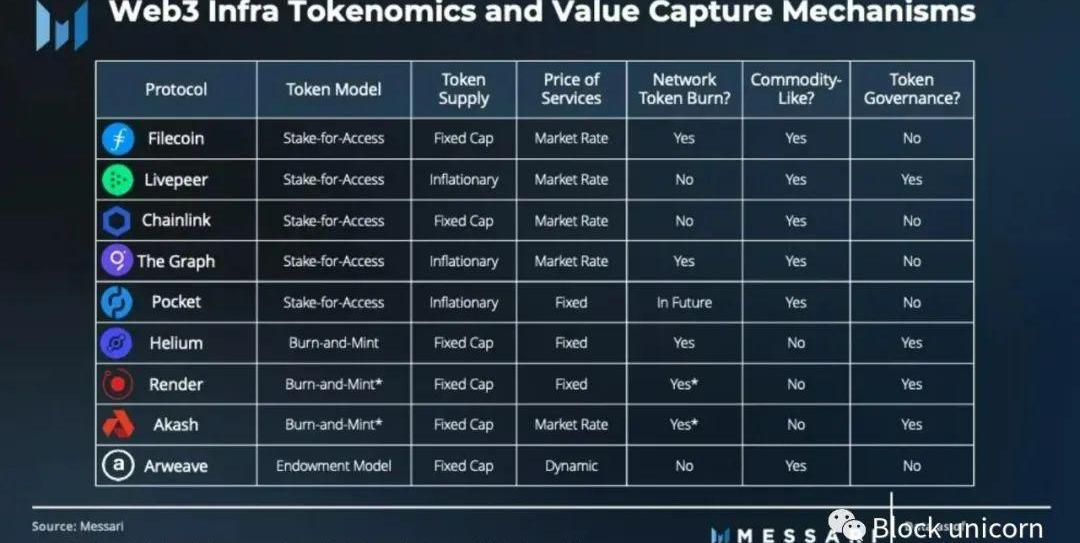

Burn-and-MintEquilibrium(BME)模型和Stake-for-Access(SFA)模型是Web3基礎設施協議使用的兩種最常見的代幣模型。它們解決了速度問題,并建立了網絡使用和代幣價格之間的關系。

在使用BME模型時,終端用戶需要燃燒制協議的原生代幣來訪問服務,本質上將協議使用轉化為代幣購買力。

SFA模型要求服務提供商質押協議的原生代幣在網絡上執行工作,這將網絡參與轉化為代幣購買力。

SFA模型最適合于提供無差別商品服務的協議,而BME模型最適合于與商業運作類似的協議,因為它們可以自己定價,并在業務發展和合作中競爭。

價值創造和價值累積并不是一回事。雖然加密貨幣在價值創造方面取得了成功,但該行業仍在摸索價值累積方面的問題。價值創造和價值累積之間的差距可以在Uniswap清楚地看到。雖然它是最受歡迎的去中心化交易所,擁有最大的交易量,但Uniswap的代幣一直在努力累積價值,因為它的唯一效用是協議治理。

在過去的幾年里,服務于Web3堆棧中間件層的基礎設施協議出現了爆炸性增長。他們都面臨著將網絡的使用與代幣價格相一致的挑戰。本報告評估了Web3基礎設施協議用來獲取價值的兩種最流行的實用代幣模型:Burn-and-MintEquilibrium(BME)模型和Stake-for-Access(SFA)模型。

釣魚鏈接已發布在@polarbearsnft Discord服務器中:金色財經報道,據SharkTeam鏈上分析平臺ChainAegis安全監測顯示:釣魚鏈接已發布在@polarbearsnft Discord服務器中。在團隊確認他們已重新獲得對服務器的控制之前,請勿點擊任何鏈接。[2023/6/18 21:45:03]

投資者普遍認為,如果協議的實用代幣供應量是固定的,那么價格會隨著對協議服務需求的增加而上漲。然而,這種信念并沒有考慮到代幣的流通速度,它衡量的是貨幣改變所有者的次數。速度是交換方程(MV=PQ)中的關鍵輸入。ChrisBurniske通過將變量定義為:

速度問題

M=資產基礎規模

V=資產的速度

P=提供的數字資源的價格

Q=提供的數字資源數量

根據伯尼斯克的方程,當求解M時,可以除以流通供應量來求解代幣價格,代幣的速度與代幣的價值成反比。換句話說,人們持有代幣的時間越長,其價格就越高。在沒有額外代幣效用的情況下,用戶將獲得代幣來使用服務,然后拋售代幣,這個周期造成了價格下行壓力。

為了解決速度問題并增加用戶持有代幣的時間,協議實現了增加代幣實用性、吸引持有代幣動機的機制。

SVB金融集團:硅谷銀行顯示賬戶余額和資金交易的儀表板已經癱瘓:金色財經報道,SVB金融集團在英國的客戶稱,硅谷銀行顯示賬戶余額和資金交易的儀表板已經癱瘓。[2023/3/11 12:55:08]

代幣價值累積

代幣價格由兩個部分驅動:一個是投機部分,一個是基本部分。最初,實用代幣的價格通常由投機驅動。隨著時間的推移,隨著協議的成熟和網絡使用的增加,一個代幣的價值應該過渡到由它的實用性和需求驅動。

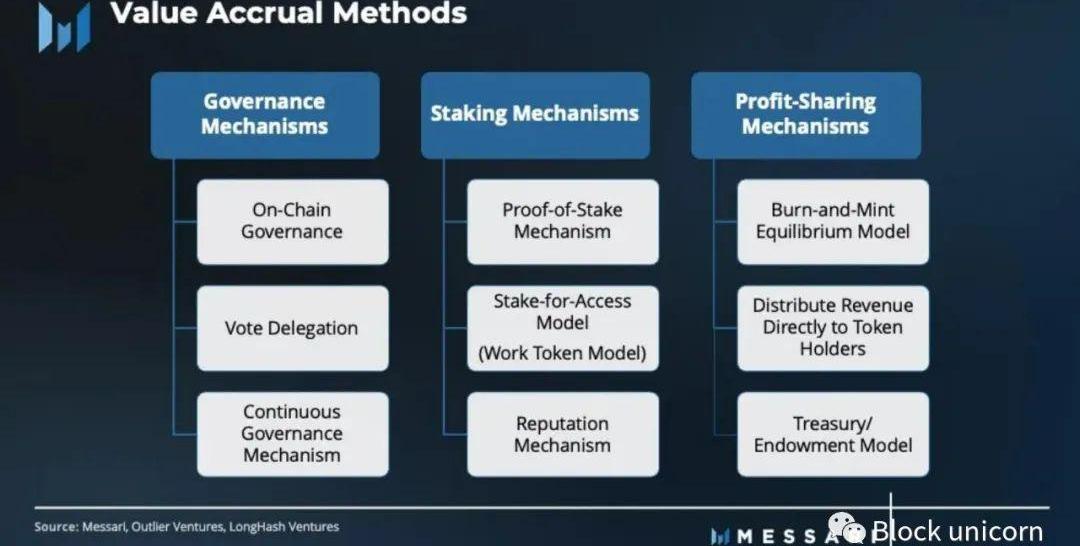

治理機制

鏈上治理:賦予代幣持有者制定協議的權力。

投票委托:允許代幣持有者將他們的投票權委托給另一個參與者。

持續治理:激勵代幣持有者保持其治理代幣的質押以最大化投票權。

質押機制

Proof-of-Stake:共識機制,要求驗證者質押代幣,以便有機會創建新區塊并獲得獎勵。

Stake-for-Access模型:要求參與者質押代幣,以便作為網絡的服務提供商參與。

聲譽機制:激勵代幣持有者質押他們的代幣,為協議提供真相來源。

SBF共同創立的Emergent Fidelity Technologies申請第11章破產保護:金色財經報道,由FTX創始人SBF和前高管Gary Wang共同創立的Emergent Fidelity Technologies周五申請第11章破產保護。SBF擁有Emergent Fidelity 90%的股份,FTX聯合創始人Wang擁有剩余的10%。Emergent Fidelity是持有5600萬股Robinhood Markets(HOOD)股票的公司,該資產成為FTX多家債權人爭奪的主要對象,這些股票還被抵押給破產的加密貸款平臺BlockFi,后者去年對這些資產提出了索賠。SBF辯稱他應該保留對股份的控制權,盡管如此,這些股份在1月份被美國政府沒收。

按周五的收盤價計算,5600萬股Robinhood股票價值超過6億美元。據彭博社報道,Emergent Fidelity擁有的唯一其他資產是2070萬美元現金,目前尚不清楚Emergent被要求償還哪些債務。[2023/2/4 11:46:55]

利潤分配機制

Burn-and-MintEquilibrium模型:要求用戶燃燒原生代幣才能訪問協議的服務。

直接收入分配模型:協議將產生的部分收入分配給質押的代幣持有者。

投行Perella Weinberg Partners已開始對FTX旗下交易所重組進行審查:金色財經報道,FTX債權人聘請的投行Perella Weinberg Partners合伙人Kevin Cofsky表示,在破產過程中,FTX可能出售其核心交易所。

Cofsky稱:“我們已經開始對核心交易所的重組進行審查,這個過程正在進行中。”FTX尋求優先出售旗下四個實體,稱這些實體相對獨立于FTX,如果推后出售,它們可能會失去價值。這些業務包括LedgerX、Embed、FTX Japan和FTX Europe。

Cofsky還表示,透露FTX客戶的姓名可能會降低公司的價值,因為其他加密公司可能會被其他加密公司“挖走”。然而代表監管該破產案的美國受托人的律師Juliet Sarkessian不認為這是客戶離開FTX的主要原因。

Sarkessian說:“我認為他們離開這個平臺可能是出于其他原因,而不是被挖走。”他指出,FTX的前高管被指控將客戶資金與其姊妹加密交易機構Alameda Research混在一起。[2023/1/12 11:07:18]

金庫/捐贈模型:產生的一部分收入分配給協議的金庫,在那里可以分配用于各種目的。

這些機制幫助代幣累積價值。它們通過鎖定代幣和激勵用戶持有代幣以換取獎勵或協議投票權來降低速度。此外,代幣燃燒和減少代幣總供應量,導致追逐相同價值的代幣減少。代幣價值也受到其他幾個重要的設計考慮因素的影響,包括一個協議代幣的固定供應、通貨膨脹、通貨緊縮。

PayPal副總裁:正在努力將所有可??能的區塊鏈和加密貨幣集成到其平臺:5月23日消息,PayPal副總裁Richard Nash今日在世界經濟論壇上表示,公司正在努力引入所有可能的數字服務,包括數字貨幣和 CBDC。這家支付巨頭正試圖在其平臺上包含所有可能的區塊鏈和加密貨幣服務。PayPal 總裁兼首席執行官丹·舒爾曼(Dan Schulman)甚至在 2022年4月28日發表講話,稱該公司將在數字錢包方面加倍努力。據報道,該公司還在考慮推出自己的穩定幣,名為 PayPal Coin。(cointelegraph)[2022/5/23 3:36:23]

為了使協議的代幣能夠捕獲價值,精心設計的代幣經濟學是必不可少的。由于Web3協議仍處于起步階段,它們仍然需要就最佳的代幣經濟學標準達成共識。因此,協議將繼續嘗試不同的價值捕獲機制和代幣經濟模型。

將網絡使用情況與代幣價格相關聯

兩種最流行的代幣模型是Burn-and-MintEquilibrium模型和Stake-for-Access模型。Web3基礎設施協議使用這些模型來創建網絡使用和代幣價格之間的聯系。本質上,BME模型通過將協議使用轉化為代幣購買壓力而工作,而SFA模型將網絡參與轉化為代幣購買壓力。

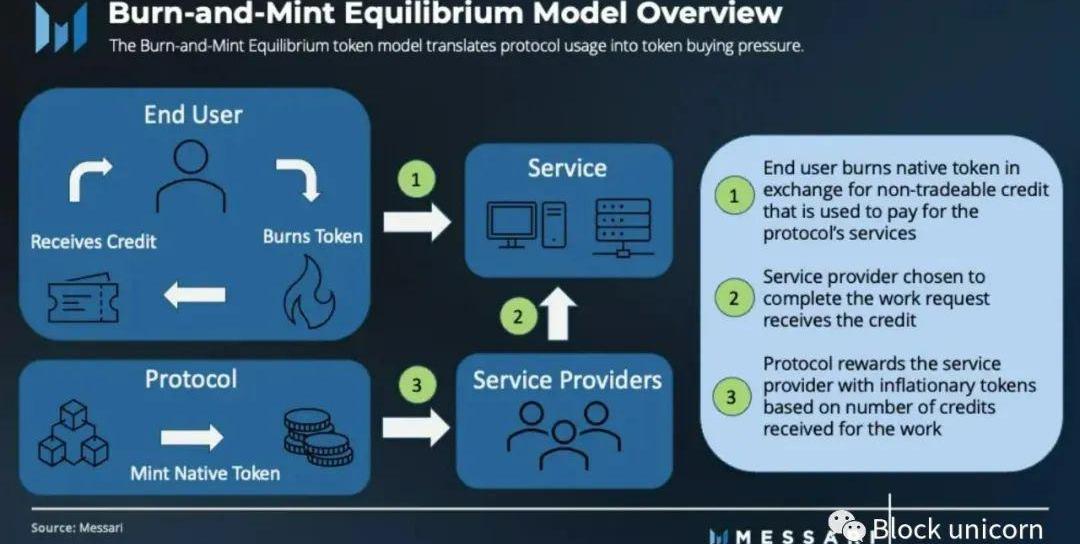

Burn-and-MintEquilibrium模型:

Burn-and-MintEquilibrium使用雙代幣模型:

1.?一種可交易的價值尋求型代幣

2.?不可交易的支付代幣,稱為信用

要使用BME模式獲得協議的服務,最終用戶必須燃燒協議的可交易代幣,以獲得支付所需的專有支付代幣。代幣信用的工作方式與手機卡預付話費類似。

雙代幣系統允許協議的服務有固定的價格,并以美元或其他波動較小的資產/貨幣計價。與其在價格波動的情況下以尋求價值的代幣為服務定價,協議為信用額度設定了一個固定的美元價格。

為了幫助解釋,讓我們看看Helium網絡,每個積分固定為0.00001美元。為了獲得在網絡上使用的10萬個積分,必須燒毀價值100美元的Helium的價值尋求代幣。因此,積分與HNT的比率最終會波動,而不是在Helium網絡上傳輸數據的價格。

一旦尋求價值的代幣被燒毀,并獲得了支付信用,最終用戶就會用這些信用來支付協議的服務供應商。在網絡驗證了服務提供商完成了最終用戶要求的工作后,該協議鑄造了預定數量的尋求價值的代幣,與代幣燃燒過程無關,以獎勵服務提供商。

因此,如果燃燒的代幣數量等于新鑄造的代幣數量,系統將處于平衡狀態。然而,如果燃燒的代幣多于鑄造的代幣,就會出現凈通貨緊縮的效果,代幣供應的減少最終會造成價格上漲的壓力。在這種價格上漲的壓力下,為了獲得相同數量的信用,需要燃燒更少的代幣,這最終使系統回到了平衡狀態。

代幣供應上限是協議的一個常見設計特征,盡管它們有一些缺點。一旦達到供應上限的限制,就不可能繼續激勵網絡參與者。幸運的是,一種被稱為"凈排放"的新的加密貨幣經濟創新允許BME模型與供應上限協調工作。

NetEmissions回收燃燒的代幣,并將其作為獎勵重新發行,以確保該協議能夠持續激勵參與者,直到永遠。為了不抵消所需的通貨緊縮效應,對每個周期可回收的代幣數量設置了上限。因此,如果燃燒的代幣數量超過了這個上限,仍然可以實現通貨緊縮的效果。早在2020年11月,第一個實施這種機制的協議是Helium。從那時起,該機制已經成為使用BME模式的協議的標準,其供應量有上限。

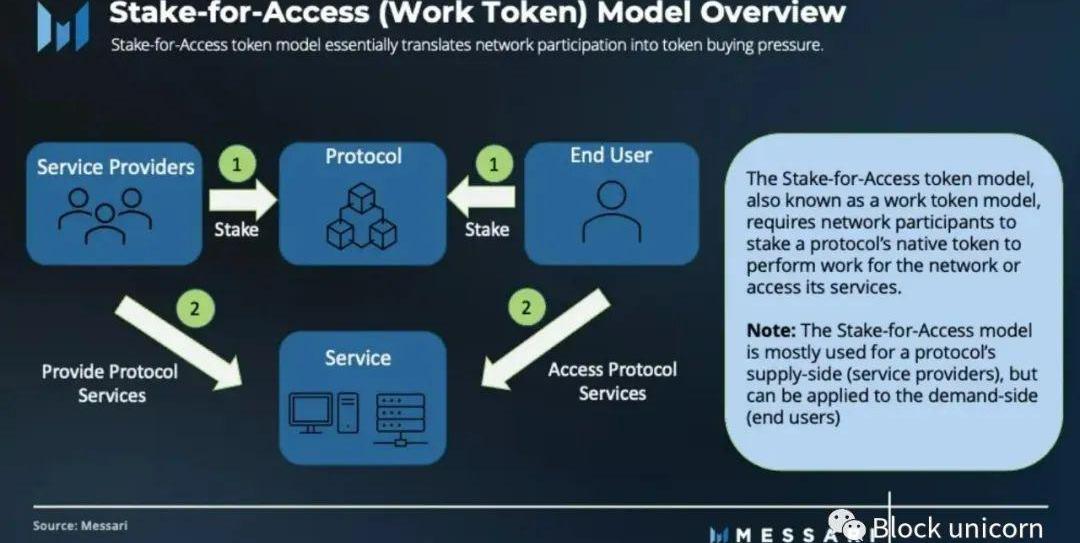

Stake-for-Access模型:

Stake-for-Access模型,也稱為工作代幣模型,要求服務提供商質押原生代幣,以便為網絡執行工作。質押的代幣可以作為抵押品,也可以懲罰節點的惡意參與者。

以Graph為例,該協議要求供應端參與者(Indexers和Curators)持有本地令牌(GRT),以便能夠為網絡提供索引和查詢處理服務。GRT投資越多,服務提供商獲得的獎勵就越多。

通常,代幣質押的數量與服務提供商可以執行的工作量成正比。這種關系創建了一種動態,其中服務提供商根據他們持有的代幣金額賺取收入(以本地代幣形式)。因此,使用SFA模型時,代幣價格應隨網絡使用情況而增加。MulticoinCapital的管理合伙人KyleSamani雄辯的解釋了其中的博弈論:

“隨著服務需求的增長,更多的收入將流向服務提供商。考慮到代幣的固定供應量,服務提供商將合理地支付更多的每一個代幣,以獲得增長的現金流的一部分的權利。”

雖然SFA模型通常只適用于供應方的參與者,但它也可以用于協議的需求方。口袋網絡不僅要求服務提供者入股以進行工作,而且還要求訪問協議的RPC服務。這種需求方的方法捕獲了更多的價值,但它是以犧牲終端用戶的體驗為代價。

最后的想法

SFA和BME都解決了速度問題,并創建了網絡使用和代幣價格之間的關系。隨著網絡使用量的增加,代幣的價格也應該增加。然而,這種關系的缺點是,如果網絡使用量下降,代幣的價格也會下降。無論哪種方式,這兩種代幣模型都通過激勵社區參與和利用網絡來對齊所有參與者的激勵。

KyleSamani?認為SFA模型比BME模型更有價值,但SFA不能應用于所有協議。SFA模式僅適用于提供無差別商品服務的協議。對于服務提供商不提供純商品的協議,BME模型是最有效的。BME模型允許協議像商業一樣運作,協議可以設置自己的變量和定價,同時還可以在業務發展和合作等方面進行競爭。

隨著開發人員繼續試驗,新的變化甚至新的模型可能會出現。對于協議的代幣來獲取價值,創造基本價值的精心設計的代幣經濟學是必不可少的。代幣價格的投機成分永遠不會完全消失,但隨著越來越多的項目團隊專注于代幣的增值,代幣價格由實際網絡使用驅動的未來似乎是可行的。

Tags:FTXBMEERGESSCLOCK Vault (NFTX)bmex幣總量AERGORecession Coin

這篇文章,我將會解釋客觀上為什么Ve治理是一個不好的機制,不適合在協議中實施。它并沒有解決任何問題,而且還制造了大量的問題.

1900/1/1 0:00:00本篇內容是根據AMA10中對NFT借貸的討論衍生出來的一篇小總結。 CamelbyElleSun(2020)?一位虔誠的信徒來聽先知講道.

1900/1/1 0:00:00Paradigm認為,OFAC將區塊鏈地址識別到SDN列表不應要求任何基礎層參與者審查涉及受制裁地址的交易.

1900/1/1 0:00:00DeFi協議的真實情況可能并不像表面數據那樣光鮮亮麗。原文標題:《MakerDAO的危與機:虧損、監管風險和MetaDAO的救贖》 撰文:蔣海波 DeFi協議的真實情況可能并不像表面數據那樣光鮮.

1900/1/1 0:00:009月9日消息,昨日,DelphiDigital發布長文《Findingahomeforlabs》,表示DelphiLabs是Delphi的協議研發部門,擁有約50人的團隊,此前.

1900/1/1 0:00:00研究背景 基于我們針對DAO脆弱性的研究成果,Lido發起了“LidoDAO治理脆弱性全景研究”的提案,并聯系到我們,對LIDO流動質押協議的治理進行韌性評估.

1900/1/1 0:00:00