BTC/HKD+3.74%

BTC/HKD+3.74% ETH/HKD+5.31%

ETH/HKD+5.31% LTC/HKD+2.92%

LTC/HKD+2.92% ADA/HKD+7.74%

ADA/HKD+7.74% SOL/HKD+5%

SOL/HKD+5% XRP/HKD+6.5%

XRP/HKD+6.5%

對于潛在加密市場參與者而言,價格相對波動不大的穩定幣對他們極大的吸引力。2019年初,全球穩定幣的投資金額總量達到 3.5 億美元,并且一度快速增長。

原作者:Artem Popov 來源:forbes編譯:Joyce

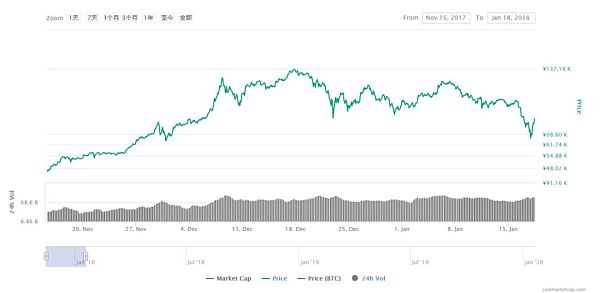

比特幣、以太坊以及其他山寨幣受到大多數高風險偏好投資者的青睞,顯然它們有一個共同特點:短期內價格波動非常劇烈。相信很多人都記得 2017 年 12 月,當時比特幣達到歷史最高點 19,783 美元,但是僅僅五天之后,價格便暴跌至 11,000 美元。

數據來源:coinmarketcap

RippleNet成員Temenos與捷克商業銀行合作 促進數字化轉型:RippleNet成員Temenos與法國興業銀行集團旗下的捷克商業銀行合作,促進其數字化轉型。Temenos還將幫助該銀行簡化其IT系統,并將其整合到其Temenos Transact平臺上,從而使該銀行可以更快地將新產品推向市場。(U.Today)[2021/1/12 16:00:38]

顯然,對于大多數潛在的加密市場參與者而言,如此劇烈的價格波動很可能嚇退他們。數年前,波動率接近于零的加密資產開始出現,即我們本文將討論的穩定幣。

01 價格穩定的可替代加密資產

很多加密資產市場參與者希望找到一個安全的避風港,從而在價格波動劇烈的加密資產市場中擁有獲利的能力,穩定幣提供了這一選擇。

為促進數字支付發展日本政府降低銀行間轉賬費率:之前日本政府在其年度計劃中提及數字貨幣,敦促日本央行與其他國家一并研究央行數字貨幣可能性。日本央行至今仍表示不會馬上制定發行計劃,日本政府還試圖降低銀行間轉賬費率以促進數字支付系統發展。(路透社)[2020/7/17]

第一個與美元掛鉤的穩定幣是 Tether。Tether 于 2014 年推出并迅速席卷全球加密市場。盡管在 2017 年 Tether 確實出現了某些問題 ( 一些涉及Tether 開發人員的法律訴訟),但不影響 Tether 依然在加密資產市場有效運行。而且,目前 Tether 在穩定幣市場中的份額遠遠大于加密資產市場中其他穩定幣的總和。

02 穩定幣有哪些類別?

聲音 | 吉林省委常委會議指出促進區塊鏈和經濟社會融合發展:據吉林日報報道,11月1日,吉林省委召開常委會議,會議指出,要認真學習貫徹習近平總書記在中央局第十八次集體學習時的重要講話精神,以“數字吉林”建設為抓手,充分發揮我省科技創新優勢,加強關鍵技術和基礎應用研究,積極推動區塊鏈和人工智能、大數據、物聯網等前沿信息技術的深度融合,推動新舊動能加快轉換,促進區塊鏈和經濟社會融合發展,努力使區塊鏈技術在經濟社會發展等方面發揮更大作用。[2019/11/3]

在這邊,就不簡單羅列市場上已經出現的穩定幣清單,而是根據穩定幣背后的價值支撐來對其進行分類:

1.與各國法定貨幣或其他實物資產掛鉤:其中包括以貴金屬和法定貨幣(美元,歐元,日元等)為價值支撐的穩定幣,以及諸如黃金之類的混合實物資產作為支撐。比如我們前面提到的Tether,與美元掛鉤的穩定幣即屬于此類。

2.與其他加密資產掛鉤:基本上,這類穩定幣背后的價值支撐一般是以太坊等加密資產,或者是加密資產和法定貨幣的混合作為價值支撐。

動態 | EOS推出促進應用程序開發的新工具Demux:據Cryptovest報道,EOS背后的團隊Block.One周二宣布增加一個新的開源開發工具,名為Demux。其目的是通過提供與傳統數據庫管理系統的簡單橋梁,使創建分散式應用程序(dApps)變得更加容易。該工具的靈感來自Facebook的Flux Architecture,以及Redux,一個JavaScript應用程序的狀態容器。[2018/7/31]

3.基于算法的穩定幣:最近新出現的一類穩定幣,其背后的價值基礎是算法、傭金和鑄幣稅。

那么,這些穩定幣背后的運作原理是怎樣的呢?

對于第一類穩定幣,即具有與法定貨幣或資產掛鉤的穩定幣,理解起來是非常簡單的。每個穩定幣 Token 都有一定數量的黃金(例如 1 個 Token= 1盎司黃金)或法定貨幣( 1 個 Token= 1 美元、歐元或其他貨幣)作為抵押。這些黃金或美元、歐元是真實存在的,存儲于銀行或指定的金庫中。

政府發起“區塊鏈愛爾蘭”倡議 促進國際合作:據愛爾蘭時報昨日消息,愛爾蘭負責吸引外國直接投資的政府機構IDA Ireland正在領導一項促進區塊鏈投資和發展的倡議。IDA即將啟動“區塊鏈愛爾蘭”項目,打算推廣這項技術,并吸引和與使用區塊鏈技術的國際公司合作。[2018/6/12]

對于第二類,即與加密資產掛鉤的穩定幣,情況要稍微復雜一些。為了保持穩定幣 Token 價格的穩定,其背后必須由比穩定幣本身更有價值的加密資產來支撐,這樣可以在該加密資產匯率波動的情況下提供保障。的確,如果比特幣價格下跌太多(比如說其價格下跌 90%),那么依賴于比特幣的穩定幣也將不再“穩定”。

基于算法的 Token 是最不常見的穩定幣類型。這種穩定幣沒有其他加密資產或法定貨幣實物資產等做價值支撐。這些 Token 的價格穩定的基礎是嵌入在代碼中的算法。這個過程比較復雜,即使對于持有這些 Token 的人來說,有時也很難理解它們的工作原理。算法穩定幣是最小眾的一類加密資產,也許主要是因為他們的原理太復雜理解的人不多。

這種類型的穩定幣不依賴于抵押資產。它的費用由軟件算法控制,并且其監管系統是去中心化的——穩定幣系統之外的力量無法對其進行任何操作。不過一般來說,這種穩定幣的底層架構擁有高度可擴展性,因為隨著穩定幣供應的增長,并不需要額外的安全保障。

03 穩定幣對市場的吸引力如何?

對于潛在加密市場參與者而言,價格相對波動不大的穩定幣對他們有極大的吸引力。2019 年初,全球穩定幣的投資金額總量達到 3.5 億美元。這其中大部分投資者是擁有大體量資金的風險投資公司,比如 Andreessen Horowitz,以及專門參與加密資產的投資機構,例如 Polychain Capital,Blocktower,Digital Currency Group 和 Pantera Capital。

在加密資產市場本身不穩定的時候,穩定幣的投資數額一度飛速增長。而且,除了老牌穩定幣Tether(USDT)之外,市場上新出現的穩定幣,比如 Paxos Standard(PAX)、Gemini Dollar(GUSD)、USD Coin(USDC)、TrueUSD(TUSD)和 MakerDAO 等交易量也在快速增長。

Facebook 于 2019 年 6 月發布的 Libra,目前也在研究推出自己的穩定幣,盡管需要面對來自美國監管方的重重壓力,相信 Libra 發行的穩定幣在不久的將來依然會出現在加密市場上。

04 穩定幣背后的技術

每個在市場中流通的穩定幣背后都有一個去中心化、可擴展以及擁有智能合約的區塊鏈。只有通過這些技術,穩定幣才能在穩定、去中心化、安全和可擴展之間取得平衡。

每個智能合約都包含一個穩定控制機制,該機制可以最大程度地降低價格波動,并使穩定幣每個 Token 的價格與作為價值支撐的抵押品的價格掛鉤。通常,發行穩定幣的區塊鏈必須是開源的,大多數穩定幣都是基于以太坊網絡發行的。

05 穩定幣對加密市場會有哪些影響?

穩定幣可以作為加密市場的基礎設施層,并且最終可能會創造一個引爆點,從而刺激加密貨幣在全球市場范圍內的使用。通過廣泛使用穩定幣,可以為加密資產市場帶來巨大的價值。

未來穩定幣的大范圍使用,可能對傳統金融系統中的 SWIFT 和銀行部門使用的類似技術帶來巨大的沖擊。穩定幣的結算是在鏈上,及時性高且價格低廉,因此作為第三方結算的 SWIFT 的使用率可能會下降,因為穩定幣本身即可用于支付和價值存儲。

06 穩定幣的未來

事實上,很多穩定幣的價格波動很小。以 Tether 為例,近幾年來,雖然價格一直在波動,但幅度非常小。就目前的現狀來看,諸如此類的穩定幣作為支付和獲利的手段,在加密市場上交易異常活躍。

因此,未來穩定幣成為主要支付工具,并且同時被普通民眾和加密資產市場參與者使用的可能性很大。當然,這肯定需要滿足很多條件,比如不同國家的監管機構批準,與這些穩定幣有關的區塊鏈項目數量猛增,以及來自“傳統”投資者對穩定幣的認可等。不過我們應該相信,未來可期。

本文內容分四篇: 1、2019年幣市回憶錄 2、幣圈投資經驗總結 3、幣圈個人資產配置 4、2020年市場趨勢展望和潛在機會 以下是第一篇.

1900/1/1 0:00:00中國郵政儲蓄銀行和中國建設銀行近日完成首筆跨區塊鏈平臺福費廷交易。這是郵儲銀行自2018年實現區塊鏈福費廷跨行交易后,在區塊鏈應用創新方面取得的又一新突破.

1900/1/1 0:00:002020年1月11日,由騰訊研究院主辦的第三屆 " 科技向善 " 年度論壇在北京舉辦,本屆論壇以「千里之行·Action Now」為主題,聚焦科技向善的行動路徑.

1900/1/1 0:00:00區塊鏈發展至今,已經衍生出非常多的概念和分支。但就區塊鏈的類型而言,已經出現了多種形式,比如聯盟鏈、公有鏈、私有鏈等.

1900/1/1 0:00:001月11日,中幣(官方)收到某社群用戶反饋,有若干不明渠道發布不實信息,傳出有“ZB.com發布喜迎春節狂撒ZB紅包雨”的虛假信息,該活動采用掃碼邀請新人注冊的形式在社群傳播,身份和動機不明.

1900/1/1 0:00:00區塊鏈風險投資基金摩根溪聯合創始人Anthony Pompliano在推特上發文表示,有傳言稱美聯儲計劃宣布一項將美元數字化的計劃,類似中國的數字人民幣,原因是中美兩國的貿易協議.

1900/1/1 0:00:00