BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+2.23%

ETH/HKD+2.23% LTC/HKD+2.84%

LTC/HKD+2.84% ADA/HKD+2.54%

ADA/HKD+2.54% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD+1.33%

XRP/HKD+1.33%當前的大多數 DeFi 應用看起來跟傳統金融產品沒什么不同,用戶可以把一種代幣兌換成另一種,在貨幣市場上借入借出,甚至可以在交易所進行保證金交易或者杠桿交易。

但 DeFi 的潛力遠不止于此。區塊鏈是一個開放的全球平臺,其核心價值在于可編程性。總有一天我們能夠看到在 DeFi 領域誕生出在傳統世界中不曾有過的獨一無二的產品。

第一個可能出現的就是:合成資產

合成資產是一類新的金融衍生品。金融衍生品的定義是指其價值?源自?其他資產或基準的資產,買賣雙方交易追蹤未來資產價格的合約,比如期貨、期權等。

DeFi 僅僅是更進一步,合成資產就是以數字形式表示金融衍生品的代幣。如果說衍生品是為標的資產或者金融持倉狀況定制風險敞口的金融合約,那么合成資產就是類似持倉的?代幣化表示。

如此一來,合成資產有著獨特的優勢:

Loopring Layer 2上線“L2 DeFi Port”:9月29日消息,以太坊Layer 2協議Loopring 上線“L2 DeFi Port”,用戶在Layer 2上獲得的各種DeFi 協議代幣可以隨時在Layer 2上兌換,也可以隨時撤回以太坊Layer 1,然后與DeFi協議進行交互,從而以去中心化的方式在Loopring L2體驗各種Layer1 DeFi產品,其中Lido的以太坊質押將成為第一個使用它的集成DeFi產品。

此前報道,Lido Finance已支持在Loopring Layer 2上質押ETH。用戶可在Loopring官網或錢包中進行以太坊質押操作并獲取wstETH。[2022/9/29 22:39:24]

創建無需許可:以太坊等區塊鏈使任何人都可以創建合成資產系統

獲取與轉讓便捷:合成資產可以自由轉讓和交易

全球資金池:區塊鏈天然是全球化的,世界上的任何人都可以參與

USDC.Homes 已通過DeFi借貸協議Teller完成了首次銷售:金色財經報道,加密房屋貸款公司USDC.Homes 已通過DeFi借貸協議Teller完成了首次銷售。一位用戶在德克薩斯州奧斯汀的一套價值 680,000 美元的公寓上獲得了 500,000 美元的穩定幣抵押貸款。Teller 稱其為“第一個無抵押 DeFi 抵押貸款”,借款人沒有提供抵押品(盡管他確實用USDC支付了首付),但憑借他的信用評分贏得了貸款。此外,Teller 表示,所有貸款交易都是通過Polygon的以太坊側鏈在鏈上進行的,以使交易更快、更便宜。(decrypt)[2022/4/27 5:13:53]

沒有中心化風險:不存在一個中心化特權控制方

首先,合成資產可以將有形資產代幣化,將其帶入區塊鏈世界,并賦予所有上述優勢。想象一下,世界上任何一個買了這個追蹤標普 500 的代幣的人,都可以使用這個代幣用作其他 DeFi 項目(如Compound、Aave 或者 MakerDAO)的擔保品。該模式可以延伸至諸如黃金或者谷物之類的商品,諸如特斯拉股票、標普指數,諸如債券之類的債務工具等等。

DFG宣布為波卡DeFi平臺Acala項目眾貸貢獻50萬枚DOT:11月5日,DFG宣布為波卡DeFi平臺Acala項目的眾貸貢獻50萬枚DOT。DFG表示,自2019年首次投資波卡以來,一直在等待波卡插槽拍賣的機會。DFG認為,Acala是一個高度堅定的長期投資項目,有著獨特性。Acala從一開始就積極參與波卡生態系統,積累了堅實的產品開發經驗和股東支持。其在波卡多的獨特和領先地位將隨著產品、技術和社區的持續增長而得到鞏固。[2021/11/6 6:34:27]

想想最后這一點,就十分令人興奮。我們很快就可以將各種新奇的玩意(什么流行文化市場、表情包市場、個人代幣市場等等)代幣化,以合成資產的形式進行交易了。

由于任何資產都可以以合成資產的形式上鏈,潛在的市場規模就很大了。僅看一個數據,全球股票總交易量在 2020 年第一季度約為 32.5 萬億美元。理論上說,其中的一部分可以用合成資產代替,在全球資金池中,任何人都能自由交易。

劉昌用:推動本輪牛市的重要因素是比特幣減半、DeFi和金融機構入場:重慶工商大學區塊鏈經濟研究中心主任劉昌用表示,牛熊周期是此次加密貨幣上漲的主要原因。此輪暴漲的大背景是經歷了2018-2019年大熊市和2020年調整復蘇之后,密碼資產市場的大牛市已經啟動。他進一步分析,推動本輪牛市的三個重要因素是比特幣減半、DeFi和金融機構入場。比特幣減半帶來持續的供不應求,DeFi創造了極大降低交易費用的新金融模式,金融機構陸續入場帶來持久的大規模新資金。(重慶商報)[2021/2/23 17:41:44]

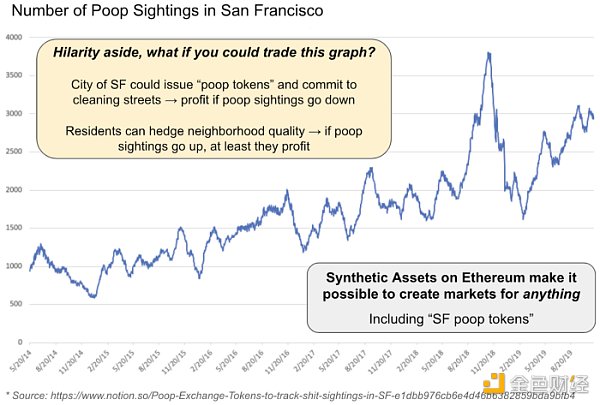

2019 年末,一些開發者腦洞大開,我們能不能創建一種合成資產來跟蹤三藩市內被發現的便便頻率?然后他們開發出了其原型。代幣的持有者中發現更多便便時獲利,而發行者則在便便發現量減少時獲利,他們共同使用一個報告便便出現頻次的信息傳輸機制。

便便交易可以成為三藩市地方政府的激勵措施。如果市政府發行便便代幣,他們就有動力清理街道以獲得報酬。對應的,市民也可以購買便便代幣來作為感情對沖,如果街道沒變得更干凈,至少他們能賺到一點錢。這只是一個簡單的例子,但展現了合成資產在各種各樣的市場中的潛力。

動態 | DeFi初創公司Zerion獲得200萬美元種子資金:金色財經報道,DeFi初創公司Zerion已從Placeholder、Blockchain.com Ventures和Gnosis獲得200萬美元的種子資金,以進一步開發和擴展到新的DeFi協議。該公司打算建立無需許可的金融,并希望在將加密資產引導到DeFi中發揮領導作用。[2019/12/4]

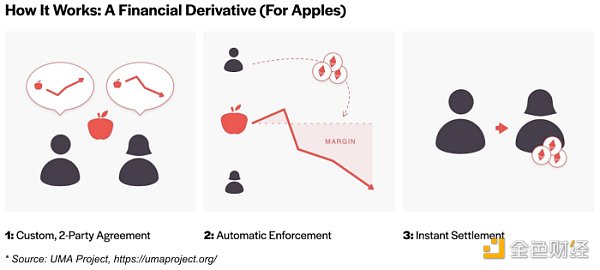

UMA 是一種合成資產協議,任何人都可以使用這套協議重新創造傳統金融產品、基于密碼學貨幣的稀奇古怪的產品等等。通過 UMA,兩個交易對手可以一起在無需許可的條件下創建任意金融合約,這些合約通過經濟激勵(抵押)來保證安全性,通過以太坊智能合約強制執行。由于以太坊是全球的開放的,準入門檻將大大降低,形成 “全球市場觸達(Unisversal Merket Access)”。

如今,UMA 社區正致力于開發代幣收益率曲線(例如?yUSD),但任何人都可以通過該平臺創建各式的金融合約。幾個簡單的例子:

基于密碼學貨幣的合約:密碼學貨幣期貨代幣,收益率曲線,永久掉期合約。

跟蹤密碼學貨幣或 DeFi 指標的代幣:比如,BTC 市值占比,DeFi 鎖定價值量走勢,去中心化交易所市場占有率走勢,或者其他任何指標。

傳統金融產品:美股與全球股票(如特斯拉股票幣或者蘋果股票幣),商業養老金計劃,保險或者其他年回報產品。

一些奇怪的東西:剛才提到的便便交易所,流行文化、表情包市場等等。

UMA 的定位是服務劇烈創新的金融市場中的長尾產品。就像便便交易所的例子那樣,這些合約有可能從根本上重新分配激勵,促成從零到一的創新。

*注:UMA 是 Coinbase Ventures 投資組合的成員公司

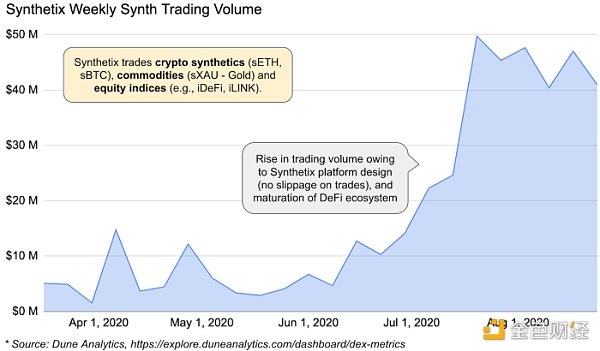

Synthetix 是在以太坊上為合成資產創造全球資金池的協議,可以促進各種資產類別(包括密碼學貨幣,股票和商品)的創建與交易,一切都在鏈上完成。

追蹤這些資產價格的代幣可以在 Synthetix 生態中交易,交易中會用到抵押、鎖定代幣和交易交易費的組合操作。值得一提的是,Synthetix 生態正在過渡為完全由 DAO 架構來運營,也就讓 SNX 代幣成為生態系統的核心。用戶可以鎖定 SNX 用作合成資產倉位的背書,同時收取交易費作為回報,而且 SNX 還是 DAO 的投票權代幣。

作為 DeFi 世界中領先的合成資產平臺,Synthetix 目前發行了超過?1.5 億美元的 “Synths” 合成資產。其中最重要的是 sUSD,其平臺下的穩定幣,市值直奔一億美元。

現在,Synthetix 主要提供基于密碼學貨幣的合成資產,如 sETH 和 sBTC,以及跟蹤資產組合的指數代幣,比如 sDeFi 和 sCEX。這些代幣的吸引力主要來自其獨特的市場設計,資產以信息傳輸機制傳入的價格交易,因此交易時不會出現價格滑動。

還有許多正在構建角度獨特設計新穎的合成資產平臺。有?Morpher、?DerivaDEX*、?FutureSwap、?DyDx?和?Opyn、?Hegic?或?Augur。

*注:DerivaDEX 是 Coinbase Ventures 投資組合的成員公司

合成資產是以太坊以及 DeFi 生態逐漸成熟以后形成的新的元件,但我們才剛剛開始,不應對其固有風險視而不見:

智能合約風險:智能合約是有可能被別有用心的人利用的,而合成資產很可能就是這類人的目標。

治理風險:這些平臺通常都是由協議安排的去中心化參與者管理的,管理效果在大規模平臺中還未經測試。

信息傳輸機制風險:許多合成資產都功能都依賴信息傳輸機制,不同的信息傳輸機制有其自身的信任假設及錯誤模式。

平臺風險:以太坊和其他底層區塊鏈平臺可能有擴展性不足的問題,在你最需要的時候無法施展其功能。交易費市場也可能不夠高效,搶先交易或者 griefing 攻擊都是棘手的問題。

然而我們總歸要找到風險與潛力間的平衡。合成資產代表了對現有金融市場開放的全球準入,是一個重要的元件。深入了解后你就能發現在各種各樣的市場背后其創新所在。

我們有可能用這些元件來創建新的金融市場,重新塑造激勵機制,改變我們的生活。

作者:?Justin Mart翻譯&校對:?Elisa & 阿劍

MakerDAO 通過執行投票,新增 LRC、COMP 和 LINK 作為 Dai 的抵押品。LRC 是 Loopring 的 ERC20 Token,基于以太坊區塊鏈的去中心化交易撮合協議.

1900/1/1 0:00:00金色財經 區塊鏈9月17日訊? 對于區塊鏈和加密貨幣行業來說,2020年注定是不平凡的一年,許多意想不到的大事接二連三發生:新冠疫情導致全球金融市場崩盤、比特幣區塊獎勵減半、DeFi熱潮涌現等.

1900/1/1 0:00:00DEX戰爭愈演愈烈,Uniswap與SushiSwap之爭還沒有結束,號稱“新版Sushi”的Sashimi又強勢來襲.

1900/1/1 0:00:00在這條博客的最后,你將會學到如何:1)用Pinata上傳你的音頻文件到IPFS上2)用Rarible為你的音頻文件鑄造NFT.

1900/1/1 0:00:00根據Bybt.com團隊的說法,灰度投資(Grayscale Investments)在過去7天又積累了17100枚BTC,大約價值1.82億美元.

1900/1/1 0:00:00“數字技術如何幫助世界各地的人更好地生活、更好地做生意?”9月24日開幕的外灘大會上,全球多地小微企業主隔空向出席大會的聯合國副秘書長、聯合國開發計劃署署長AchimSteiner提問.

1900/1/1 0:00:00